NCKH: Cấu trúc vốn và giá trị doanh nghiệp Việt Nam phương pháp phân tích hồi quy theo ngưỡng

639 1

Tải về máy để xem đầy đủ hơn, bản xem trước là bản PDF

Tags: #NCKH#tiểu luận#luận văn#báo cáo

Mô tả chi tiết

1. Mở đầu

1.1 Lý do chọn nghiên cứu

Việc hoạch định cấu trúc vốn đóng một vai trò hết sức quan trọng trong việc quản lý doanh nghiệp, nó góp phần tác động trực tiếp đến giá trị doanh nghiệp và có khả năng khuyếch đại thu nhập cho chủ sở hữu công ty. Chính vì thế, việc nghiên cứu để xác định một ngưỡng cấu trúc vốn tối ưu đã từ lâu trở thành một đề tài được rất nhiều các nhà khoa học nghiên cứu trên thế giới. Hiện tại tồn tại rất nhiều lý thuyết liên quan đến chủ đề trên, và chưa có một lý thuyết nào được xem là hoàn toàn thuyết phục

1.2 Mục đích nghiên cứu

- Tổng quan cơ sở lý luận về cấu trúc vốn và giá trị doanh nghiệp

- Kết luận và đề xuất các khuyến nghị

1.3 Đối tượng và phạm vi nghiên cứu

Phạm vi nghiên cứu là các doanh nghiệp phi tài chính đang niêm yết tại hai sở giao dịch chứng khoán TPHCM và Hà Nội

1.4 Phương pháp nghiên cứu

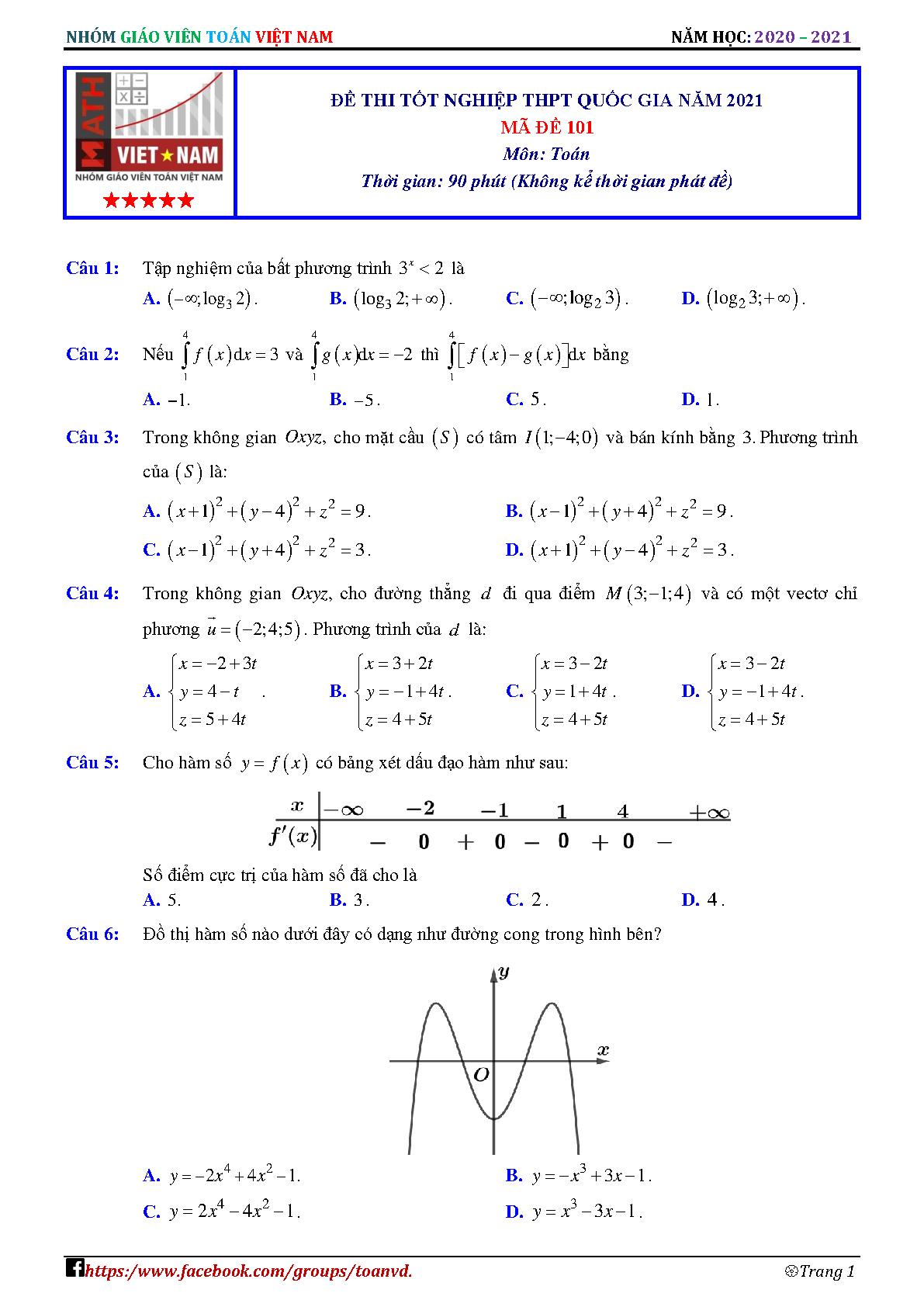

Nhóm nghiên cứu sử dụng phương pháp định lượng để giải quyết câu hỏi nghiên cứu . Đối với dữ liệu bảng Panel Data, nhóm nghiên cứu sử dụng phương pháp hồi quy Pools OLS, Fixed Effect, Random Effect để xác định các ngưỡng nợ tác động đến cấu trúc vốn

2. Nội dung

2.1 Cơ sở lý luận

Giới thiệu chung

Cơ sở lý luận và thực nghiệm

2.2 Thực trạng tình hình

Thực trạng cấu trúc vốn doanh nghiệp niêm yết ở Việt Nam

Nghiên cứu tác động của cấu trúc vốn đến giá trị doanh nghiệp ở Việt Nam

2.3 Kết luận và kiến nghị

Kết luận

Khuyến nghị

3. Kết luận

Bài nghiên cứu vẫn gặp một số vấn đề trong nghiên cứu: dữ liệu thu thập tập trung giai đoạn thị trường suy giảm và điều chỉnh, số liệu thu thập có số quan sát (n) lớn và thời gian (t) ngắn, không thể phản ánh thực trạng toàn bộ nền kinh tế đang chuyển đổi của Việt Nam. Bên cạnh đó, do đặc thù riêng của nước ta là tồn tại nhiều công ty niêm yết với tiền thân là doanh nghiệp nhà nước và được cổ phần hóa, được hỗ trợ mạnh và ưu đãi từ phía Nhà nước nên vấn đề kiệt quệ tài chính không phát sinh. Chính vì vậy, nhóm đã không thể tìm ra được ngưỡng cấu trúc vốn tối ưu dành riêng cho các doanh nghiệp Việt Nam.

4. Tài liệu tham khảo

Abor J (2005),The effect of capital structure on profitability: An empirical analysis of listed firms in Ghana. J. Risk Fin., 6(5): 438-447.

Altman EI (1984). A further empirical investigation of the bankruptcy cost question. J. Fin., 39(4): 1067-1090.

Baker M, Wurgler J (2002). Market timing and capital structure. J. Fin., 57(1): 1- 32.