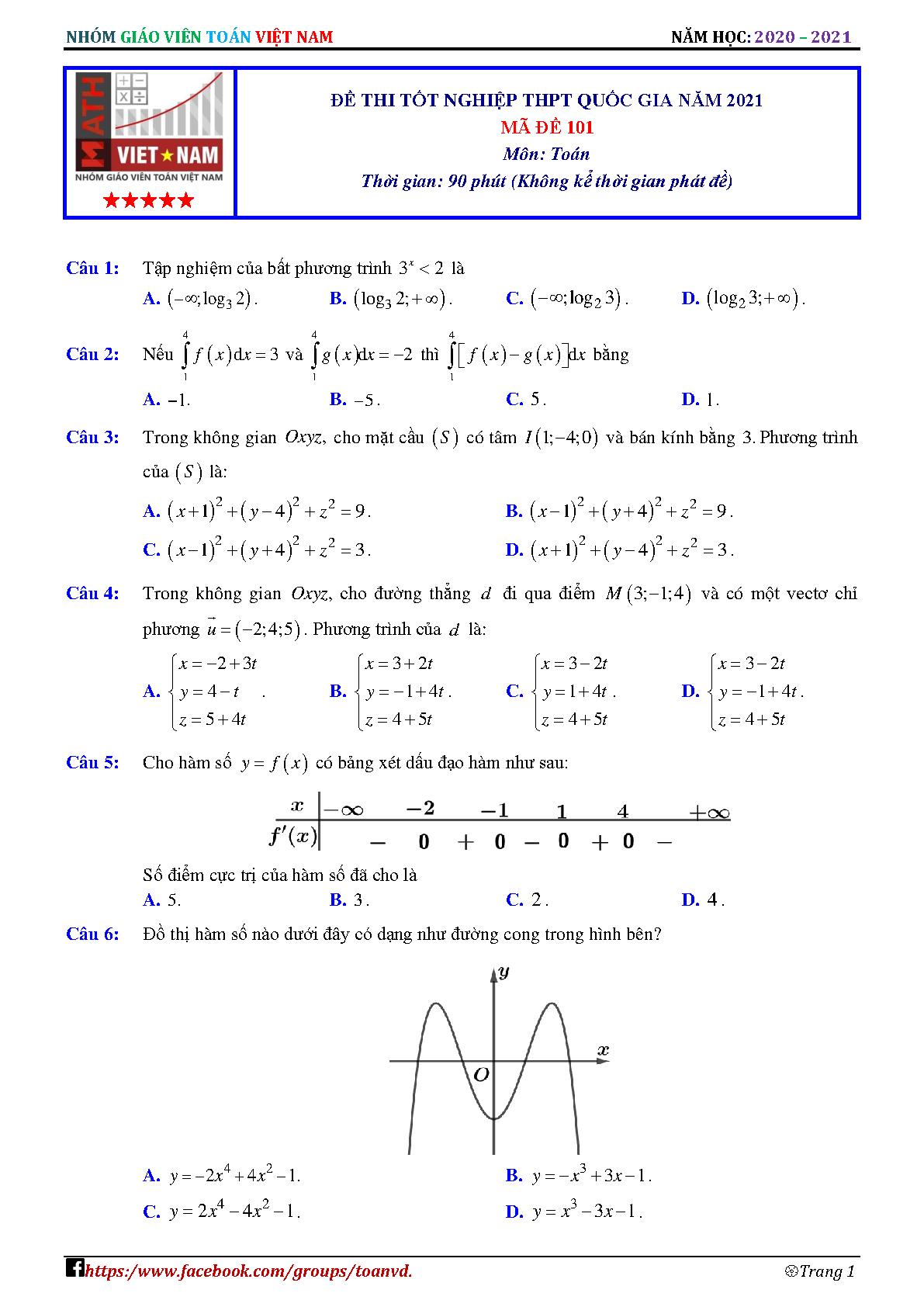

BỘ GIÁO D ỤC VÀ ĐÀO T ẠO TR ƯỜNG ĐẠI HỌC KINH T Ế TP.HCM TR ẦN TH Ị KIM CHI QUAÛN LYÙ NÔÏ VAY NÖÔÙC NGOAØI TAÏI VIEÄT NAM LUẬN VĂ N THẠ C SĨ KINH TẾ TP.Hồ Chí Minh, n ăm 2008BỘ GIÁO D ỤC VÀ ĐÀO T ẠO TR ƯỜNG ĐẠI HỌC KINH T Ế TP.HCM �W � �X TR ẦN THỊ KIM CHI QUAÛN LYÙ NÔÏ VAY NÖÔÙC NGOAØI TAÏI VIEÄT NAM CHUYEÂN NGAØNH : KINH TEÁ TAØI CHÍNH - NGAÂN HAØNG MAÕ SOÁ : 60.31.12 LUẬN VĂ N TH ẠC S Ĩ KINH T Ế NGÖÔØI HÖÔÙNG DAÃN KHOA HOÏC: PGS.TS. PHAN THÒ BÍCH NGUYEÄT TP.Hồ Chí Minh, n ăm 2008DANH MỤC B ẢNG BI ỂU, HÌNH V Ẽ VÀ ĐỒ TH Ị DANH M ỤC B ẢNG BI ỂU Trang Bảng 1.1. Tiêu chí đánh giá m ức độ n ợ n ướ c ngoài .................................................... 8 Bảng 1.2. Thang điể m x ếp hạ ng tín nhiệ m ................................................................. 22 Bảng 2.1. Tình hình ODA cam k ết, kí k ết và gi ải ngân .............................................. 39 B ảng 2.2. T ỷ lệ tiế t ki ệm – đầ u tư so v ới GDP ........................................................... 57 B ảng 3.1 : H ệ s ố tín nhiệ m của Vi ệt Nam ................................................................... 83 DANH M ỤC HÌNH VẼ , ĐỒ THỊ Hình Vẽ Hình 1.1. C ơ cấ u dòng v ốn vào ........................................................................\............ 4 Hình 1.2. S ơ đồ nội dung qu ản lý nợ ........................................................................\... 12 Hình 1.3. S ơ đồ các c ấp qu ản lý n ợ .......................................................................\..... 16 Đồ Thị Đồ thị 1.1: T ỷ lệ vốn vay để xử lý b ội chi qua các n ăm.............................................. 32 Đồ thị 2.1. Tình hình s ử d ụng v ốn ODA c ủa các l ĩnh vự c ......................................... 40 Đồ thị 2.2. V ốn vay n ước ngoài củ a các địa phương .................................................. 45 Đồ thị 2.3. C ơ cấ u dư nợ n ướ c ngoài củ a chính ph ủ................................................... 53 Đồ thị 2.4. L ạm phát t ừ 2002 – 2007 ........................................................................\.. 60DANH MỤC CÁC CH Ữ VI ẾT TẮ T GDF Báo cáo tình trạng nợ củ Ngân hàng Th ế gi ới ICOR Hi ệu qu ả s ử d ụng v ốn FDI Đầu tư trự c tiếp nướ c ngoài FII Đầu tư gián ti ếp nướ c ngoài GDP T ổng s ản ph ẩm trong nướ c IMF Qu ỹ Ti ền t ệ qu ốc tế NĐ – CP Nghị đị nh c ủa Chính ph ủ NPV Giá trị hi ện t ại thu ần ODA H ỗ trợ phát tri ển chính th ức UNDP Chương trình h ợp tác phát tri ển Liên Hi ệp Qu ốc PMU 18 Ban Quản lý d ự án 18 Q Đ - BTC Quyết đị nh c ủa B ộ Tài chính Q Đ - TTg Quyết đị nh c ủa Th ủ tướ ng USD Đô – la M ỹ NHNH Ngân hàng nhà nước NHTM Ngân hàng th ương m ại Vinashin T ổng Công nghi ệp Tàu th ủy Vi ệt Nam VND Đồng Vi ệt Nam WB Ngân hàng Thế gi ới WTO T ổ ch ức Th ương m ại Th ế gi ới CIEM Vi ện Nghiên c ứu Quả n lý Kinh t ế Trung ương JICA Cơ quan h ợp tác qu ốc tế Nh ật B ản S & P Standard and Poor’sLỜI M Ở ĐẦ U 1. Tính c ấp thi ết củ a đề tài Trong quá trình th ực hi ện các chi ến l ược phát tri ển kinh t ế - xã h ội, đặ c bi ệt là chi ến l ược công nghi ệp hóa, hi ện đạ i hóa đất n ước, Vi ệt Nam c ần phả i có m ột lượ ng v ốn đầ u t ư r ất lớ n. Ngu ồn v ốn này đượ c huy động vay trong n ước và vay n ước ngoài. Vi ệt Nam c ũng nh ư các n ước đang phát tri ển khác có t ỷ l ệ tiế t ki ệm trong n ước th ấp và nhu c ầu đầ u t ư cao.Vì v ậy Vi ệt Nam ph ải d ựa vào ngu ồn v ốn n ước ngoài bù đắ p cho kho ản chênh l ệch gi ữa tích lũ y và đầu t ư nh ằm thúc đẩ y tăng tr ưởng và phát tri ển kinh t ế. Khi gia tă ng họat động vay n ợ, Chính ph ủ b ắt bu ộc ph ải quan tâm đế n vấn đề quả n lý và s ử d ụng các kho ản nợ vay sao cho có hi ệu quả nhằm th ực hi ện nghĩ a vụ thanh tóan trong t ương lai. Nh ững n ăm g ần đây,nh ờ nh ững tiế n bộ vượ t b ật trong quá trình phát tri ển kinh t ế , s ự b ắt k ịp và h ội nh ập vào n ền kinh t ế khu vự c và trên th ế gi ới, g ần đây nh ất ngày 06/02/2007 t ại Hà N ội, Ngân hàng Th ế gi ới (WB) đã công b ố Chi ến l ượ c h ợp tác qu ốc gia m ới dành cho Vi ệt Nam (giai đọan 2007-2011). Theo đ ó WB sẽ h ỗ trợ kho ản tín d ụng không lãi su ất dài h ạn trị giá h ơn 800 tri ệu USD/ nă m trong vòng 5 n ăm t ới cho Vi ệt Nam.T ổng s ố tiề n tín d ụng ưu đãi trong giai đọan 2007-2011 mà WB dành cho Vi ệt Nam s ẽ là 4 t ỷ USD. Đ ây là điề u đáng m ừng vì c ộng đồng tài chính qu ốc tế đ ã đ ánh giá cao nh ững thành qu ả kinh t ế - xã h ội mà Vi ệt Nam đạ t đượ c trong nh ững nă m qua. Tuy nhiên tr ước yêu c ầu đổ i m ới qu ản lý kinh t ế, trong đó có đổi m ới qu ản lý tài chính cho phù h ợp v ới thông l ệ qu ốc tế , công tác qu ản lý nợ vay nước ngoài c ủa Chính ph ủ b ộc l ộ khá nhi ều hạ n chế về c ả c ơ ch ế l ẫn nghi ệp v ụ. Nhữ ng hạn ch ế này sẽ ả nh h ưởng không nh ỏ đế n quá trình hộ i nhập nề n kinh t ế toàn c ầu nên c ần ph ải kh ắc ph ục để nâng cao hi ệu quả sử d ụng, nâng cao kh ả n ăng trả nợ và nâng cao n ăng l ực quả n lý nợ .Đề tài “ Quản lý n ợ vay n ước ngoài t ại Vi ệt Nam ” đượ c lự a ch ọn để nghiên c ứ u nh ằm đánh giá th ực trạ ng n ợ và qu ản lý n ợ n ướ c ngoài c ủa Vi ệt Nam trong nh ững n ăm qua, hi ện t ại c ũng như xu hướng trong nh ững nă m tiếp theo. Trên c ơ s ở đ ó, đề xuấ t nh ững gi ải pháp nh ằm hoàn thi ện quá trình qu ản lý nợ vay nước ngoài củ a Việt Nam trên b ước đườ ng phát tri ển. 2. M ục tiêu nghiên c ứu Đề tài nghiên cứ u nhằm đạt đượ c những m ục tiêu sau: - Xây dự ng hệ thống lý lu ận về nợ n ướ c ngoài và qu ản lý n ợ n ướ c ngoài, các lý thuy ết liên quan đến v ấn đề tích l ũy nợ , các ch ỉ tiêu đánh giá tính hi ệu qu ả c ủa quả n lý nợ cả v ề khía c ạnh th ể chế lẫn khía c ạnh kỹ thuật. - Phân tích thự c trạng n ợ vay n ước ngoài t ại Vi ệt Nam trong th ời gian qua và đề xuấ t nh ững gi ải pháp kh ả thi nh ằm gi ảm b ớt gánh n ặng n ợ n ần, duy trì được trạ ng thái n ợ b ền vữ ng và nâng cao hi ệu qu ả qu ản lý n ợ n ướ c ngoài trong quá trình h ội nh ập kinh t ế toàn cầ u của Vi ệt Nam . 3. Đối tượ ng và ph ạm vi nghiên c ứu Đố i tượ ng nghiên c ứu c ủa đề tài là quá trình qu ản lý nợ vay nước ngoài củ a Chính ph ủ, kinh nghi ệm c ủa m ột s ố qu ốc gia trong khu v ực, tình hình huy động, s ử d ụng và thanh tóan n ợ t ừ n ăm 2002 đến 2007, tr ọng tâm là kho ản vay việ n trợ ODA. Đề tài c ũng đề cập đế n họ at động t ổ ch ức b ộ máy qu ản lý n ợ n ướ c ngoài củ a Chính ph ủ. Nh ững gi ải pháp đề ra trong đề tài ch ủ y ếu th ực hi ện trong giai đọan 2006-2010. 4. Phương pháp nghiên c ứu Ph ươ ng pháp nghiên c ứu chủ đạ o là ph ương pháp duy v ật bi ện chứ ng và duy v ật lị ch s ử c ủa ch ủ ngh ĩa Mác-Lênin. Ngoài ra đề tài còn s ử d ụng kế t hợp các ph ương pháp nghiên c ứu c ơ b ản khác nh ư: ph ương pháp phân tích, t ổng h ợp, th ống kê, so sánh, d ự báo...5. Những đóng góp khoa h ọc củ a luận v ăn -Phân tích, rút ra nh ững bài h ọc kinh nghi ệm c ủa các n ước đi tr ước trong qu ản lý n ợ n ướ c ngoài giúp Vi ệt Nam tránh nh ững sai lầ m mà các n ước khác đ ã trải qua. - Đ ánh giá, phân tích toàn di ện và có h ệ th ống v ề th ực tr ạng n ợ, tính hi ệu qu ả, quá trình huy động và nghĩa vụ tr ả n ợ trên c ơ s ở tình hình th ực tế của qu ản lý nợ vay n ướ c ngoài ở Vi ệt Nam. - Đư a ra nh ững gi ải pháp t ăng c ường hi ệu qu ả s ử d ụng và qu ản lý n ợ vay n ước ngoài trong b ối c ảnh h ội nh ập qu ốc tế ở Vi ệt Nam.Các gi ải pháp trong lu ận v ăn tuy không m ới nh ưng n ếu th ực hi ện đồ ng b ộ s ẽ tác động tích c ực đế n toàn bộ họat động quả n lý nợ nướ c ngoài c ủa Chính ph ủ, nâng cao h ệ s ố tín nhi ệm, thay đổi hình ả nh Vi ệt Nam trên th ị trườ ng Th ế gi ới 6. K ết cấ u của lu ận v ăn Ngoài ph ần m ở đầ u và kế t luận, n ội dung đề tài g ồm ba ch ương: - Ch ương 1: T ổng quan v ề n ợ n ướ c ngoài và qu ản lý nợ nướ c ngoài. - Ch ương 2: Th ực trạ ng quả n lý nợ vay n ước ngoài củ a Việt Nam trong n ền kinh t ế h ội nh ập hi ện nay. - Ch ương 3: Các gi ải pháp t ăng c ường hi ệu quả sử và quả n lý nợ vay nước ngoài t ại Vi ệt Nam.LỜ I CAM ĐOAN Tôi xin cam đoan luận văn Th ạc sĩ này là do chính tôi nghiên c ứu và th ực hi ện. Các nguồn tài li ệu trích dẫn, các thông tin, s ố liệu đượ c sử dụng trong Lu ận văn là hoàn toàn trung th ực và có ngu ồn gốc rõ ràng. Tác gi ả lu ận vă n1CHƯƠNG I: TỔNG QUAN VỀ NỢ NƯỚC NGOÀI VÀ QUẢN LÝ NỢ NƯỚC NGOÀI 1.1. Nợ nước ngoài 1.1.1. Khái niệm nợ nước ngoài và tái cơ cấu nợ nước ngoài 1.1.1.1. Khái niệm về nợ nước ngoài: Nợ nước ngoài là một khái niệm cần làm rõ để quản lý một cách hiệu quả, với cách hiểu khác nhau sẽ cho số liệu khác nhau dẫn đến đánh giá và giải quyết vấn đề nợ khác nhau. Theo quy chế quản lý vay và trả nợ nước ngoài (Ban hành kèm nghị định số 90/1998/NĐ-CP ngày 07/11/1998 của Chính phủ) thì không gọi là nợ mà gọi là vay nước ngoài: “Vay nước ngoài là khoản vay ngắn, trung và dài hạn (có hoặc không có lãi) do Nhà nước Việt Nam, Chính phủ Việt Nam hoặc doanh nghiệp là pháp nhân Việt Nam (kể cả doanh nghiệp có vốn đầu tư nước ngoài) vay của tổ chức tài chính quốc tế, của Chính phủ, của ngân hàng nước ngoài hoặc của tổ chức và cá nhân nước ngoài khác (sau đây gọi là bên cho vay nước ngoài)”. Như vậy, theo cách hiểu này nợ nước ngoài là tất cả các khoản vay mượn của tất cả các pháp nhân Việt Nam đối với nước ngoài và không bao gồm nợ của các thể nhân (nợ của cá nhân và hộ gia đình). Theo 8 tổ chức quốc tế nghiên cứu thống kê nợ nước ngoài, gồm Ngân hàng Thanh toán Quốc tế, Ban Thư ký Khối Thịnh Vượng chung, Tổ chức Thống Kê Châu Âu, Quỹ Tiền tệ Quốc tế, Tổ chức Hợp tác và Phát triển Kinh tế, Ban Thư ký Câu lạc bộ Paris, Hội nghị về Thương mại và Phát triển của Liên Hiệp Quốc, nợ nước ngoài được thống nhất định nghĩa: “Tổng nợ nước ngoài tại bất kỳ thời điểm nào, là tổng dư nợ của các nghĩa vụ nợ tại thời điểm đó, không bao gồm các nghĩa vụ nợ dự phòng, đòi hỏi người đi vay phải thanh toán nợ gốc có hay không có lãi trong tương lai và khoản nợ này là nợ của người cư trú với người không cư trú trong quốc gia”.2 Vì có nhiều khái niệm nợ khác nhau, luận văn sẽ phân tích dựa trên định nghĩa được chấp nhận chung bởi 8 tổ chức quốc tế. Đây là khái niệm nợ được dùng để đánh giá tình trạng nợ của các quốc gia trong WDT bây giờ là GDF. Khái niệm nợ và số liệu này hoàn toàn có thể sử dụng để đánh giá tình trạng nợ của Việt Nam vì: Nợ theo thống kê trong GDF được cung cấp bởi các cơ quan hữu quan của Việt Nam; GDF là báo cáo tình trạng nợ của WB, một tổ chức chuyên về thống kê nợ, đặc biệt là nợ dài hạn, tương đối trung dung về mặt chính sách nên số liệu này đáng tin cậy và chấp nhận được; số liệu trong GDF là số liệu hệ thống, có thể so sánh được qua các năm, đáp ứng được yêu cầu quản lý sao không có một khoản nợ nào tính thiếu, không có khoản nợ nào tính trùng. 1.1.1.2. Tái cơ cấu nợ nước ngoài: Tái cơ cấu nợ hay tái tổ chức nợ có nhiều dạng: Thay đổi kỳ hạn nợ là hoãn trả nợ cho tới một thời điểm thuận tiện trong tương lai, Xóa nợ là bất kỳ việc cắt giảm nào về giá trị của khoản nợ theo hợp đồng. Điều này có thể thực hiện được bằng nhiều cách khác nhau, rõ ràng nhât là xóa toàn bộ nợ [Corden trích trong 21, tr. 280]. Giảm giá trị hiện tại của khoản nợ là bất kỳ biện pháp nào làm giảm giá trị hiện tại của các khoản thanh toán tới hạn, ví dụ kéo dài thời gian ân hạn. Giảm nợ là bất kỳ biện pháp nào có thể giảm giá trị khoản nợ của một quốc gia ví dụ nợ có thể chuyển thành vốn sở hữu, mua lại nợ, hoặc chuyển thành trái phiếu dài hạn với một suất chiết khấu. Giảm nợ có thể làm giảm giá trị khoản nợ nhưng không chắc sẽ làm giảm các khoản thanh toán trong tương lai. Ví dụ, chuyển nợ thành vốn sở hữu nợ sẽ giảm nhưng các khoản thanh toán trong tương lai. Ví dụ, chuyển nợ thành vốn sở hữu nợ sẽ giảm nhưng các khoản thanh toán không giảm mà chỉ thay thế khoản thanh toán lãi suất trước đây bằng thanh toán cổ tức. Trong dài hạn các khoản thanh toán sẽ thật sự gia tăng. Tái cơ cấu nợ thường được thực hiện thông qua hình thức chuyển nợ thành vốn, nhưng về sau càng có nhiều nghiệp vụ khác được áp dụng hơn, có 5 dạng nghiệp vụ thường gặp trên thị trường thứ cấp:3 - Thứ nhất, chuyển nợ thành vốn là nghiệp vụ liên quan đến việc mua nợ trên trường thứ cấp, rồi chuyển thành vốn đầu tư vào nước đi vay. Việc mua nợ thường áp dụng với một mức chiết khấu. Đồng ngoại tệ của khoản nợ vì vậy có thể chuyển sang trái phiếu hoặc cổ phiếu bằng đồng tiền của nước đi vay. Nợ chuyển thành đầu tư vào các dự án bảo vệ môi trường, phúc lợi xã hội cũng thuộc dạng này. Nghiệp vụ này thường được sử dụng nhất. - Thứ hai, chuyển đổi nợ: các khoản nợ ngân hàng được chuyển thành các dạng trái quyền khác, thông thường là trái phiếu như trái phiếu chiết khấu, trái phiếu ngang giá; các trái phiếu này có thể được đảm bảo bằng ký quỹ cho phần gốc hoặc lãi, giá trị trái phiếu có thể bằng hoặc thấp hơn giá trị khoản nợ và lãi suất có thể cố định hoặc thả nổi. Mua nợ trả bằng hàng hóa xuất khNu hoặc bằng viện trợ cũng thuộc dạng này. - Thứ ba, chuyển đổi nợ thành nợ: các ngân hàng sẽ mua bán các khoản nợ của khách hàng trên thị trường nợ thứ cấp theo mức chiết khấu được định bởi thị trường này. Tái tài trợ hay còn gọi là khoản vay Bắc cầu - khoản vay mới được sử dụng để trang trải nợ cũ cũng thuộc nhóm này. Tuy nhiên, hình thức tái tài trợ không phổ biến ở các nước đang phát triển vì thị trường tài chính ở các nước này kém phát triển và khả năng tiếp cận thị trường vốn quốc tế còn hạn chế . - Thứ tư, mua lại nợ: nước đi vay được phép mua lại nợ bằng cách trả tiền mặt cho nước cho vay. Thông thường các nước đi vay sẽ trả nợ gốc với một mức chiết khấu. Đây là một dạng của trả nợ trước hạn nhưng có thể có những miễn giảm. Thứ năm, bán nợ bằng tiền mặt: một ngân hàng hay một nhà đầu tư mua lại một khoản nợ. Đây là cách quen thuộc mà người cho vay hay làm khi muốn rút khỏi một quốc gia đi vay nào đó. Tuy nhiên, người cho vay đầu tiên phải chịu một khoản lỗ đáng kể. Các nghiệp vụ xử lý nợ nay thường liên quan đến các chủ nợ là các ngân hàng, nhà đầu tư, công ty cung ứng hoặc Chính phủ và nhà trung gian môi giới. Nghiệp vụ xử lý nợ do các nhà chuyên môn ở các ngân hàng thương mại, công ty đầu tư và các tổ chức chuyên doanh thực hiện. Nghiệp vụ này có thể tiến hành bằng nhiều hình thức,4kỹ thuật rất phức tạp, đặc biệt là việc thiết lập các chứng từ giao dịch. Nghiên cứu sẽ không đi sâu phân tích khía cạnh kỹ thuật của các nghiệp vụ này. 1.1.2. Phân loại nợ nước ngoài Phân loại nợ nước ngoài trước hết phải dựa trên luồng vốn vào để nắm được tính chất, cơ cấu của từng loại vốn, từ đó lựa chọn cơ cấu phù hợp đáp ứng nhu cầu tăng trưởng ổn định, giúp quản lý nợ nước ngoài hiệu quả hơn. 1.1.2.1. Cơ cấu dòng vốn vào Dòng vốn vào một quốc gia có cấu trúc như trong hình 1.1 Nguồn: [48] Hình 1.1. Cơ cấu dòng vốn vào Dòng vốn vào Tài trợ phát triển chính thức Vốn tư nhân Viện trợ phát triển Chính thức Tài trợ phát triển Chính thức khác Đầu tư Trực tiếp Nước ngoài Đầu tư tài chính (TP,CP&P.Sinh) Vay tư nhân Viện trợ không hoàn lại Viện trợ có hoàn lại Vay thương mại Tín dụng thương mại5 Trong đó, tài trợ phát triển chính thức (ODF) thường là luồng vốn ưu đãi (lãi suất thấp, thời hạn vay dài, thời gian ân hạn dài) đầu tư vào cơ sở hạ tầng sản xuất và xã hội nhằm tạo điều kiện thuận lợi cho phát triển kinh tế và thu hút đầu tư ở nước tiếp nhận. Trong luồng tài trợ phát triển chính thức, viện trợ phát triển chính thức (ODA) chiếm tỷ trọng cao. Luồng vốn tư nhân đổ vào các nước đang phát triển thường dưới dạng: (i) đầu tư trực tiếp, (ii) đầu tư chứng khóan, (iii) khoản cho vay tư nhân khác như cho vay thương mại, tín dụng thương mại và (iv) các khoản chuyển vốn của các tổ chức phi chính phủ. Đầu tư trực tiếp (FDI) là đầu tư để nắm giữ quyền quản lý lâu dài (thông thường 10% cổ phiếu có quyền bỏ phiếu) tại một công ty ở một quốc gia khác với quốc gia của nhà đầu tư. Đầu tư trực tiếp gồm ba phần: vốn chủ sở hữu, tái đầu tư từ lợi nhuận để lại và các khoản vay ngắn hạn và dài hạn. Như vậy, vốn đầu tư trực tiếp ở dạng vốn chủ sở hữu và tái đầu tư từ lợi nhuận để làm tăng tài sản của người nước ngoài tại nước nhận vốn nhưng vốn đầu tư trực tiếp nước ngoài ở dạng vốn vay là khoản nợ của pháp nhân nước nhận đầu tư đối với cá nhân hoặc tổ chức nước ngoài. Đầu tư tài chính hay còn gọi là danh mục đầu tư là dạng mua chứng khóan nợ, chứng khoán cổ phần hoặc các công cụ phát sinh. Danh mục đầu tư là tổng các nguồn quỹ tài trợ quốc gia, biên nhận tiền gởi và trực tiếp mua các cổ phần bởi nhà đầu tư nước ngoài. Nếu việc mua cổ phiếu được thực hiện theo các đầu cơ vốn ngắn hạn có thể thúc đNy thị trường tài chính vận hành và cũng có thể tạo nên những cú sốc kinh tế. Khoản cho vay tư nhân gồm (i) khoản vay thương mại: vay theo điều kiện của thị trường tiền tệ quốc tế (không được ưu đãi), (ii) khoản tín dụng thương mại: khoản vay giữa các doanh nghiệp với nhau thường liên quan đến mua bán hàng hóa trả chậm, (iii) khoản chuyển vốn của các tổ chức phi chính phủ nước ngoài dưới dạng viện trợ tài chính hoặc hiện vật thông qua việc cung cấp các hàng hóa và dịch vụ. Những khoản này thường rất khó có số liệu thống kê chính thức và với lãi suất thương mại của các khoản vay, nếu không sử dụng hợp lý rất dễ trở thành gánh nặng về nợ nước ngoài của quốc gia trong tương lai.6 1.1.2.2. Phân loại nợ nước ngoài Phân loại các khoản nợ vay nước ngoài chủ yếu căn cứ vào các tiêu chí khác nhau giúp cho công tác theo dõi, đánh giá và quản lý nợ có hiệu quả.Cách phân loại chủ yếu đối với nợ nước ngoài của một quốc gia là phân loại theo phạm vi phát hành. - Phân loại theo điều kiện vay: ưu đãi và không ưu đãi. Theo định nghĩa của Ủy Ban Hỗ trợ phát triển, khoản vay ưu đãi là khoản vay trong đó yếu tố viện trợ từ 25% trở lên; yếu tố viện trợ của một khoản vay là giá trị cam kết của nó trừ đi giá trị dịch vụ nợ phải thanh toán theo hợp đồng (tính bằng giá trị hiện tại với suất chiết khấu theo thống lệ là 10%) và ngược lại là khoản vay không ưu đãi. - Phân loại theo thời hạn vay: ngắn hạn và dài hạn. Nợ ngắn hạn từ 1 năm trở xuống và nợ dài hạn trên 1 năm. Nợ ngắn hạn là những khoản nợ có ảnh hưởng trực tiếp đến tình hình thanh khoản của quốc gia và có khả năng gây ra khủng hoảng kinh tế như kinh nghiệm của cuộc khủng hoảng ở Châu Á năm 1997 vừa qua. Do vậy, cần phải điều chỉnh đến mức thấp nhất những khoản nợ ngắn hạn để giảm bớt áp lực thanh toán và những tác động tiêu cực lên nền kinh tế khi có sự rút lui đột ngột các luồng vốn ngắn hạn. - Phân loại theo chủ thể đi vay: nợ chính thức (khu vực công) và nợ tư nhân (khu vực tư). Nợ chính thức hay nợ Chính phủ bao gồm nợ của các tổ chức Nhà nước (đối với một liên bang thì gồm cả nợ của các bang trong liên bang) và nợ của cơ quan hành chính, tỉnh, thành phố. Ngoài ra, các khoản nợ của khu vực tư nhân do Nhà nước hoặc tổ chức chính thức bảo lãnh cũng được coi là nợ chính thức vì chính phủ của nước đi vay sẽ chịu trách nhiệm trả vốn và lãi cho nước cho vay trong trường hợp tổ chức đi vay không thực hiện nghĩa vụ trả nợ theo cam kết trong hợp đồng. Tuy nhiên, trong trường hợp chính quyền địa phương hoặc doanh nghiệp vỡ nợ thì nghĩa vụ nợ bất thường có thể đè lên vai chính phủ trung ương, tùy thuộc vào điều khoản được quy định trong luật lệ về vay mượn hoặc trong bối cảnh khủng hoảng. Trong khi đó các khoản nợ do doanh nghiệp trực tiếp vay mượn hoặc do chính quyền địa phương mượn không được bảo lãnh của Chính phủ trung ương là nợ tư nhân. Nợ tư nhân thường là7nợ trên thị trường trái phiếu, nợ ngân hàng thương mại và các tư nhân khác. Chính vì vậy, nợ chính thức và nợ tư nhân phải được phân tích riêng vì có những yếu tố ảnh hưởng khác nhau và Chính phủ cũng phải tính đến các khoản nợ dự phòng cho các nghĩa vụ nợ bất thường. - Phân loại theo chủ thể cho vay: nợ đa phương và nợ song phương. Nợ đa phương đến chủ yếu từ các cơ quan của Liên hợp quốc, Ngân hàng Thế giới, Quỹ Tiền tệ Quốc tế, các ngân hàng phát triển khu vực, các cơ quan đa phương như OPEC và liên Chính phủ. Trong khi đó, nợ song phương đến từ Chính phủ một nước như các nước thuộc OECD và các nước khác hoặc đến từ một tổ chức quốc tế nhân danh một Chính phủ duy nhất dưới các dạng hỗ trợ tài chính, viện trợ nhân đạo bằng hiện vật. 1.1.3. Các chỉ tiêu đánh giá nợ nước ngoài Khác với nợ trong nước, nợ nước ngoài của Chính phủ nói riêng, nợ quốc gia nói chung rất được các nhà quản lý quan tâm vì nợ nước ngoài không chỉ liên quan đến thực trạng nền kinh tế, khả năng trả nợ mà còn liên quan đến khả năng thu hút các nguồn lực tài chính từ bên ngoài phục vụ cho các mục tiêu vĩ mô của nhà nước. Các chỉ số đánh giá nợ nước ngoài được xây dựng thành hệ thống nhằm xác định mức độ nghiêm trọng của nợ nước ngoài đối với an ninh tài chính quốc gia. Cũng cần phải xác định lại là các chỉ tiêu đánh giá chung về nợ nước ngoài, trong đó nợ nước ngoài của Chính phủ là chủ yếu, còn nợ của khu vực tư nhân hầu như không đáng kể. 1.1.3.1. Các chỉ tiêu đánh giá mức độ nợ nước ngoài Để xếp loại các con nợ theo mức độ nợ, Ngân hàng thế giới sử dụng các chỉ số đánh giá mức độ nợ nần của các quốc gia vay nợ như ở bảng 1.1:8Bảng 1.1: Tiêu chí đánh giá mức độ nợ nước ngoài Chỉ số Mức độ trầm trọng Mức độ khó khăn Mức độ bình thường1. Tỷ lệ % tổng nợ nước ngoài so với GDP ≥ 50% 30 – 50% ≤ 30% 2. Tỷ lệ % tổng nợ nước ngoài so với kim ngạch xuất khNu hàng hóa và dịch vụ ≥ 200% 165 – 200% ≤ 165% 3. Tỷ lệ % nghĩa vụ trả nợ so với kim ngạch xuất khNu hàng hóa và dịch vụ ≥ 30% 18 – 30% ≤ 18% 4. Tỷ lệ % nghĩa vụ trả nợ so với kim ngạch xuất khNu hàng hóa và dịch vụ so với GDP ≥ 4% 2 – 4% ≤ 2% 5. Tỷ lệ % nghĩa vụ trả lãi so với kim ngạch xuất khNu hàng hóa và dịch vụ ≥ 20% 12 – 20% ≤ 12% Dựa vào các chỉ số trên, các tổ chức tài chính quốc tế có thể đánh giá mức độ nợ nần và khả năng tài trợ cho các nước thành viên. Các chỉ số này cũng là căn cứ để các quốc gia vay nợ tham khảo, xác định tình trạng nợ để hoạch định chiến lược vay nợ cho quốc gia. Quy mô nợ và trả nợ, trả lãi so với nguồn thu trực tiếp và gián tiếp để trả nợ thường được dùng để đánh giá mức độ nợ. Mức độ nợ cũng ngầm cho biết khả năng trả nợ của các quốc gia trong trung và dài hạn. Các chỉ tiêu thường dùng: * Khả năng hòan trả nợ vay nước ngoài (EDT/XGS) - Tổng nợ / Tổng kim ngạch xuất khẩu hàng hóa dịch vụ: Chỉ tiêu này biểu diễn tỷ lệ nợ nước ngoài bao gồm nợ tư nhân, nợ được chính phủ bảo lãnh trên thu nhập xuất khNu hàng hóa và dịch vụ. Ý tưởng sử dụng chỉ tiêu này là nhằm phản ánh nguồn thu xuất khNu hàng hóa và dịch vụ là phương tiện mà một quốc gia có thể sử dụng để trả nợ nước ngoài. Những vấn đề khi sử dụng chỉ tiêu này là: Nguồn thu xuất khNu dễ biến động từ năm này sang năm khác, ngoài ra cũng có những phương án khác để nước con nợ có thể sử dụng để trả nợ nước ngoài mà không nhất thiết phải tăng xuất9khNu. Ví dụ cắt giảm nhu cầu nhập khNu hay giảm nguồn dự trữ ngoại hối. Chỉ tiêu này ở các nước Đông Á Thái Bình Dương ngày càng giảm dần cho thấy khả năng trả nợ bằng thu nhập xuất khNu đang trở nên khó khăn, cần phải có những nguồn thu khác để bù đắp. * Tỷ lệ nợ nước ngoài so với thu nhập quốc gia (EDT/GNI ) - Nợ/GNI: Đây là chỉ tiêu đánh giá khả năng trả nợ thông qua thu nhập quốc dân được tạo ra. Hay nói cách khác, nó phản ánh khả năng hấp thụ vốn vay nước ngoài. Thông thường các nước đang phát triển thường đánh giá cao giá trị đồng nội tệ hoặc sử dụng chế độ đa tỷ giá dẫn tới làm giảm tình trạng trầm trọng của nợ. Do vậy, tình trạng nợ có thể không được đánh giá đúng mức. *Tỷ lệ trả nợ ( TDS/XGS ) - Tổng nợ phải trả hàng năm / Kim ngạch thu xuất khẩu: Còn gọi là tỷ lệ dịch vụ nợ (nợ gốc và lãi phải thanh toán so với giá trị xuất khNu). Đây là một tiêu chí quan trọng, phản ánh quan hệ giữa nghĩa vụ nợ phải trả so với năng lực xuất khNu hàng hóa và dịch vụ của quốc gia đi vay. Tháng 9 năm 2000, Hiệp định cơ cấu lại nợ cho các quốc gia có đồng tiền không khả năng chuyển đổi đã làm cho mức nợ của các nước này giảm đi đáng kể do đó chỉ số TDS/XGS đang tăng từ sau cuộc khủng khoảng Châu Á thì giảm xuống từ năm 2000. *Tỷ lệ trả lãi (INT / XGS ) - Tổng lãi phải trả hàng năm/Kim ngạch thu xuất khẩu: Còn gọi là tỷ lệ dịch vụ lãi hay tỷ lệ giữa tổng lãi phải trả so với kim ngạch xuất khNu. Một quốc gia phải thanh toán lãi với mức lãi suất được quy định trong cam kết cho vay, thông thường lãi này được trích từ thu nhập xuất khNu. Quốc gia mắc nợ trong quá khứ thì hiện tại và tương lai họ sẽ trích thu nhập từ xuất khNu càng nhiều, hạn chế khối lượng ngoại tệ dành cho nhập khNu. Đây là chỉ tiêu tốt nhất để đánh giá nợ vì không chỉ đề cập đến gánh nặng nợ mà còn chỉ ra chi phí vay nợ, điều này ngầm hiểu như hiệu quả sử dụng vốn vay có cao hơn chi phí lãi vay hay không.10* Tiềm năng trả lãi (INP/GNI ) - Lãi/GNI: Tổng lãi phải trả so với GNI, phản ánh tiềm năng trả lãi của nước đi vay. Ở các nước khu vực Châu Á, trong đó có Việt Nam, chỉ số này rất thấp, chỉ chưa đến 1,5%, điều này cho thấy tính khả quan trong việc trả nợ của các nước này. *Tỷ lệ % dự trữ ngoại hối so với tổng nợ (RES/EDT ) -Tổng dự trữ ngoại hối / Tổng nợ (%): Chỉ số này thể hiện khả năng của nước con nợ có thể dùng dự trữ ngoại hối để trả nợ nước ngoài. Dựa vào các chỉ số trên, các tổ chức tài chính quốc tế có thể đánh giá mức độ nợ nần và khả năng tài trợ cho các nước thành viên. Các chỉ số này cũng là căn cứ để các quốc gia vay nợ tham khảo, xác định tình trạng nợ để hoạch định chiến lược vay nợ cho quốc gia. 1.1.3.2. Các chỉ tiêu đánh giá cơ cấu nợ nước ngoài Cơ cấu nợ hàm chứa những thông tin quan trọng về mức độ rủi ro của việc vay nợ. Thông thường rủi ro sẽ cao khi tỷ trọng nợ ngắn hạn, tỷ lệ nợ thương mại và tỷ lệ nợ song phương cao. Các chỉ tiêu đánh giá cơ cấu gồm: - Nợ ngắn hạn / Tổng nợ: Phản ánh tỷ trọng các khoản nợ cần thanh toán trong thời gian nhỏ hơn một năm trong tổng nợ. Tỷ lệ này càng cao, áp lực trả nợ càng lớn. - Nợ ưu đãi / Tổng nợ: Tỷ lệ này càng cao, gánh nặng nợ nước ngoài càng nhẹ. - Nợ đa phương / Tổng nợ: Các khoản nợ đa phương thường nhằm mục đích hỗ trợ, ít mưu cầu về lợi nhuận, do đó việc tăng tỳ trọng nợ đa phương trong tổng nợ phản ánh tình hình nợ nước ngoài của một nước thay đổi theo chiều hướng tốt. 1.2. Quản lý nợ nước ngoài 1.2.1. Khái niệm về quản lý nợ nước ngoài Theo nghĩa hẹp, quản lý nợ bao hàm việc khống chế mức gia tăng nợ trong quan hệ tỷ lệ với năng lực tăng trưởng GDP và tăng trưởng xuất khNu của đất nước, hay nói cách khác, giữa mức nợ nước ngoài tương ứng với năng lực trả nợ của một nước. Cụ thể hơn là giảm mức nợ gốc, nợ lãi phải trả cho tương xứng khả năng kinh tế của nước vay nợ và tránh nợ chồng chất vượt quá mức vay nợ thận trọng của quốc gia, đảm bảo khả năng thanh toán của quốc gia.11 Xét theo nghĩa rộng, việc quản lý nợ nước ngoài hàm chứa trong nó hệ thống điều hành vĩ mô sao cho vốn nước ngoài được sử dụng có hiệu quả và không gia tăng đến mức vượt quá khả năng thanh toán để không làm tích lũy nợ. Hay nói cách khác, quản lý nợ nước ngoài là bảo đảm một cơ cấu vốn vay thích hợp với các yêu cầu phát triển của nền kinh tế, thực hiện phân bố vốn một cách hợp lý và kiểm soát động thái nợ và sự vận hành vốn vay . Theo cách hiểu chung của cộng đồng tài chính quốc tế “quản lý nợ nước ngoài là một phần của công tác quản lý nền kinh tế vĩ mô. Nó bao gồm việc hoạch định, triển khai, duy trì và từ bỏ các khoản nợ nước ngoài để tạo điều kiện thuận lợi cho tăng cường kinh tế, giảm tình trạng đói nghèo và tiếp tục duy trì sự phát triển mà không tạo ra những khó khăn trong thanh toán”. Như vậy, quản lý nợ nước ngoài không tách rời khỏi quản lý chính sách vĩ mô, với quản lý ngân sách Nhà nước, dự trữ quốc tế và cán cân thanh toán. Quản lý nợ nước ngoài hiệu quả đòi hỏi cả chính sách tốt và thể chế mạnh nhằm điều hành và phối hợp các hoạt động vay mượn. Quản lý nợ nước ngoài không đơn thuần là vay và trả mà phải là vay và trả sao cho đảm bảo nguồn vốn cho tăng trưởng kinh tế, duy trì ổn định trong phát triển kinh tế và tương xứng với khả năng thanh toán của nền kinh tế. 1.2.2. Nội dung quản lý nợ nước ngoài Quản lý nợ bao gồm khía cạnh kỹ thuật và khía cạnh thể chế. Khía cạnh kỹ thuật tập trung vào định mức nợ nước ngoài cần thiết và đảm bảo các điều khoản và điều kiện vay mượn sao cho phù hợp với khả năng trả nợ trong tương lai. Khía cạnh kỹ thuật gồm hai phần chính: quản lý quy mô, cơ cấu nợ và giám sát, duy trì thông tin nợ. Khía cạnh thể chế liên quan đến khía cạnh luật pháp, sắp xếp thể chế, chức năng nhiệm vụ mà các cơ quan quản lý nợ phải đảm nhiệm. Nội dung quản lý nợ được sơ đồ hóa trong hình 1.212 Hình 1.2: Sơ đồ nội dung quản lý nợ 1.2.2.1. Kỹ thuật quản lý nợ nước ngoài Quản lý quy mô và cơ cấu nợ nước ngoài Việc quản lý quy mô, cơ cấu nợ nước ngoài hiệu quả nhằm xác định một cơ cấu vay hợp lý, giảm gánh nặng trả nợ tập trung tại một thời điểm, đảm bảo khả năng thanh toán các khoản nợ sắp đến hạn. Quản lý quy mô và cơ cấu nợ bao gồm bốn vấn đề trong đó ba yếu tố then chốt và gắn kết với nhau chặt chẽ nhất là khả năng trả nợ, nhu cầu vay mượn và nguồn tài trợ. Cả ba vấn đề này đều thể hiện tính kế hoạch hóa của việc vay mượn. - Nhu cầu vay mượn, được xây dựng phù hợp với chính sách kinh tế vĩ mô để đảm bảo sử dụng vốn vay theo đúng định hướng ưu tiên phát triển kinh tế đã đề ra. Nhu cầu vay mượn liên quan đến việc dự đoán các hoạt động kinh tế thể hiện trong các giao dịch của cán cân thanh toán, thu chi ngân sách và tiết kiệm, đầu tư. Các dự đoán này phải dựa trên những giả định về tình hình kinh tế trong nước và ngoài nước. Dựa trên các giả định sai thường dẫn đến những đánh giá sai về nhu cầu vay mượn do vậy Quản lý quy mô và cấu nợ Nhu cầu vay mượn Khả năng trả Nguồn tài trợ Quản lý danh mục nợ Quản lý nợ Khía cạnh kỹ thuật Giám sát và duy trì thông tin nợ Khía cạnh Thể chế Khía cạnh pháp lý Chức năng nhiệm vụ13cần thận trọng trong việc đưa ra các giả định. Ngoài ra, nhu cầu vay mượn cần phải được xây dựng dựa trên khả năng trả nợ tương lai Trong đó đặc biệt quan tâm đến khả năng chịu đựng của cán cân thanh toán của Jaime de Pines và giới hạn bội chi ngân sách để đảm bảo vay mượn của ngân sách. - Khả năng trả nợ, liên quan đến việc phân tích dư nợ hiện tại, luồng trả nợ trong tương lai trong mối quan hệ với tình hình kinh tế trong và ngoài nước. Tác động bên trong của một quốc gia như: tăng trưởng kinh tế, tiết kiệm đầu tư, tốc độ tăng trưởng xuất khNu, nhu cầu nhập khNu, những thay đổi dự kiến trong mức dự trữ quốc tế trong trung hạn, mức độ ổn định chính trị và các chính sách của quốc gia. Tác động bên ngoài như: môi trường kinh tế đối ngoại mà quốc gia phải đối mặt hoặc những rủi ro có thể làm cho các dự đoán trở nên sai biệt như sự thay đổi trong lãi suất thế giới, biến động giá cả thế giới, tỷ giá hối đoái, kỳ vọng của những người cho vay. - Nguồn tài trợ, các khoản vay sẽ được cung cấp bởi phần viện trợ không hoàn lại, cho vay ưu đãi hay vay thương mại. Các nguồn tài trợ khác nhau đòi hỏi cách thức quản lý khác nhau để sử dụng hiệu quả nhất nguồn tài trợ. Các quốc gia phải cân nhắc về nguồn vay, quy mô vay từ mỗi nguồn. Thông thường, các quốc gia đang phát triển ưu tiên lựa chọn những khoản vay ưu đãi, tận dụng tối đa các nguồn viện trợ không hoàn lại và giảm đến mức tối đa các nguồn vốn không ưu đãi. Một phần do cơ hội tiếp cận các nguồn vay thương mại hạn chế, phần khác do muốn khai thác triệt để lợi thế của nước nghèo. Ngoài ra khi tìm nguồn tài trợ phải đặc biệt quan tâm đến các nguyên tắc lựa chọn dự án. Trước đây ở các nước đang phát triển, việc tài trợ cho các dự án kém hiệu quả và không khả thi đã làm gia tăng gánh nặng nợ nhanh chóng. Do vậy, trong việc ra quyết định vay mượn, lựa chọn đúng các dự án và chương trình cần tài trợ vốn là đặc biệt quan trọng. Một chương trình đầu tư công cần thể hiện quan điểm ủng hộ việc lựa chọn dự án cần tài trợ thông qua việc xây dựng các tiêu chí đánh giá dự án. Trước hết, chương trình phải tương thích với chính sách phân bổ nguồn lực của Chính phủ, những điều kiện vay mượn và các dự đoán về mức độ nợ của quốc gia. Kế đến cần lưu ý một số tiêu chuNn: (i) dự án phải phù hợp với ưu tiên quốc gia và chiến lược ngành; (ii) nguồn thu của dự án phải đủ bù đắp chi phí, tỷ lệ hoàn vốn dự kiến14phải cao hơn lãi suất phải trả, (iii) tăng trưởng xuất khNu và tăng trưởng sản lượng phải cao hơn lãi suất đi vay. Khi đã chọn dự án đúng, cần hỗ trợ quyết định đầu tư, không nên có các chính sách kinh tế không thích hợp. Một dự án khả thi trong môi trường kinh tế thuận lợi có thể không khả thi trong môi trường kinh tế mà ở đó có sự bóp méo của thị trường như tỷ giá hối đoái được đánh giá quá cao, hàng rào thuế quan bảo hộ các ngành kém hiệu quả, giá cả được đặt theo mệnh lệnh hành chính. - Danh mục nợ, phân tích nợ theo cơ cấu tiền tệ, theo thời hạn, theo cấu trúc lãi suất, theo công cụ tài chính sử dụng để tái cơ cấu. Đối với cơ cấu tiền tệ, không nên tập trung các khoản nợ vào một số đồng tiền, đặc biệt là các đồng tiền thường xuyên biến động và các khoản vay đa tiền tệ để tránh rủi ro tỷ giá gần đến gia tăng gánh nặng nợ. Để chủ động bảo vệ mình, nước đi vay có thể linh hoạt áp dụng các công cụ tài chính sẵn có trên thị trường như các hợp đồng quyền lựa chọn, kỳ hạn, tương lai, chuyển đổi để làm cho cơ cấu tiền vay và cơ cấu ngoại tệ thu được phù hợp với nhau. Bên cạnh đó, các quốc gia đi vay cần cân đối giữa cơ cấu tiền vay với cơ cấu ngoại tệ thu được từ hoạt động xuất khNu và cơ cấu dự trữ quốc tế để phòng ngừa trước những rủi ro thanh khoản có thể xảy ra. Đối với thời hạn vay, nên cân đối giữa vay ngắn hạn và vay dài hạn để giảm rủi ro vốn đột ngột đổi chiều. Đối với thời hạn vay, nên cân đối giữa vay ngắn hạn và vay dài hạn để giảm rủi ro vốn đột ngột đổi chiều. Đối với lãi suất, nên cân đối tối ưu giữa lãi suất thả nổi và lãi suất cố định vì lãi suất thả nổi tăng, trả nợ cũng sẽ tăng tương ứng. Đối với công cụ tài chính sử dụng, lựa chọn các nghiệp vụ sao cho có lợi nhất trong số các nghiệp vụ chuyển nợ thành vốn, chuyển đổi nợ thành các dạng trái quyền khác, chuyển đổi nợ thành nợ, mua lại nợ, bán nợ bằng tiền mặt nhằm giảm đến mức tối đa các khoản nợ quá hạn. Tuy nhiên, việc tái cơ cấu nợ chỉ được xem như một biện pháp tạm thời và ngoại tệ để quản lý nợ, thường được sử dụng khi một quốc gia tạm thời rơi vào tình trạng không có khả năng trả nợ và thường thành công hay không phụ thuộc nhiều vào mối quan hệ giữa các chủ thể đi vay và cho vay. Giám sát và duy trì thông tin Việc giám sát và duy trì thông tin nợ hiệu quả đòi hỏi phải:15- Xây dựng một hệ thống giám sát hòan trả hiệu quả với đầy đủ các chi tiết giám sát và đúng quy trình giám sát. - Đảm bảo một cơ sở dự liệu đầy đủ,chính xác và cập nhật đầy đủ theo chủ thể đi vay, theo thời hạn, theo cơ cấu tiền vay... Các dự liệu nếu xây dựng từ các cơ quan khác nhau phải kết hợp được với nhau để cho ra một bảng nợ tổng hợp và bảng phân tích nợ. - Thông tin kịp thời về giải ngân khoản vay phải khớp với dự tính cũng như tính tóan từ phía chủ nợ. Việc thống nhất này được thực hiện định kỳ hoặc khi có phát sinh khác biệt. Ngoài ra, công khai các thông tin về ngân sách trong đó có các thông tin liên quan đến nợ nước ngoài, tình trạng nợ nước ngoài bền vững, chiến nợ toàn diện của chính phủ sẽ là chìa khóa để nâng cao trách nhiệm giải trình trong khu vực công và quản lý vi mô. - Cung cấp cho quốc hội, các cơ quan chính phủ, các tổ chức tài chính quốc tế, các nhà tài trợ chính các báo cáo về dư nợ chính xác và có thể chấp nhận được bởi WB và hệ thống báo nợ. - Định kỳ hàng năm hoặc một nửa năm công bố dữ liệu nợ nước ngoài và các chỉ số nợ nước ngoài. 1.2.2.2. Thể chế của quản lý nợ nước ngoài Khía cạnh thể chế của quản lý nợ nước ngoài gồm ba phần gắn kết chặt chẽ với nhau: khung pháp lý hướng dẫn hoạt động vay và trả nợ, sắp xếp thể chế quản lý nợ và các chức năng mà các cơ quan quản lý cần đảm bảo nhằm quản lý nợ hiệu quả. Trong đó, khung pháp lý trong hệ thống quản lý nợ hiệu quả thể hiện ý chí, quan điểm của Chính phủ trong vay và trả nợ có thể chi phối cơ cấu tổ chức quản lý nợ, cơ chế trao đổi thông tin, cơ sở vật chất và con người nhằm đảm bảo thực thi chức năng quản lý nợ. Khung pháp lý về quản lý nợ Bao gồm các luật lệ quy định phân cấp vay nợ, quy định mối quan hệ chức năng giữa các đơn vị có liên quan về quản lý nợ và thiết lập văn bản chính sách quản lý nợ, thực thi các vấn đề nợ sơ cấp, thu xếp thị trường thứ cấp, các phương tiện tiền gởi,16thực hện thanh toán và bù trừ đối với trái phiếu Chính phủ. Một khung pháp lý hiệu quả phải đảm bảo: - Phù hợp với quản lý tài chính, quản lý kinh tế vĩ mô của quốc gia và phải thể hiện được rõ quan điểm quốc gia về vấn đề vay nợ nước ngoài. - Công bố rộng rãi chính sách quản lý nợ, giải thích việc áp dụng các biện pháp nhằm giảm chi phí và rủi ro. - Gồm những văn bản chuNn mực chặt chẽ, không có sự trùng lắp với nhau và không mâu thuẫn nhau kể cả văn bản không liên quan với vay mượn. Phạm vi điều chỉnh của các văn bản này phải bao trùm toàn bộ các giai đoạn của chu kỳ vay mượn. - Đảm bảo tính minh bạch, trách nhiệm giải trình, chính xác và điều chỉnh nhanh. - Đảm bảo quy định cụ thể về phối hợp và trao đổi thông tin xuyên suốt giữa các cơ quan quản lý nợ. Sắp xếp thể chế quản lý nợ Nguồn : [51, tr.7] Hình 1.3 : Sơ đồ các cấp quản lý nợ Cơ quan phối Hợp chính sách Cấp cao: Ra quyết định Các ủy ban hỗ trợ: Phân tích và dự đoán vĩ mô Các cơ quan hợp tác ghi chép, phân tích dữ liệu nợ và phối hợp cung cấp thông tin nợ: Giám sát các khoản vay và duy trì thông tin nợ17 Sắp xếp thể chế quản lý thường có các cấp từ thấp lên cao với các chức năng theo hình 1.3. Trong đó các cơ quan hợp tác ghi chép phân tích dữ liệu nợ và cung cấp thông tin để các ủy ban hỗ trợ đưa ra các phân tích và dự đoán vĩ mô nhằm giúp cơ quan phối hợp chính sách cấp cao ra quyết định điều hành hoạt động vay và trả nợ cho tất cả các cấp. Hệ thống quản lý nợ quốc gia là một hệ thống phức tạp liên quan đến nhiều chức năng có quan hệ phụ thuộc lẫn nhau và các chức năng này được thực hiện bởi một số cơ quan Chính phủ. Những cơ quan này có thể là Kho bạc, Ngân hàng Trung ương, Bộ Tài chính, Bộ Kế hoạch và Đầu tư, Tổng cục Thống kê, đảm nhận việc xác nhận các khoản nợ Chính phủ, công bố các văn bản có liên quan đến thanh toán nợ, trả lãi, xử lý tranh chấp có liên quan đến các khâu trong hệ thống quản lý nợ. Ngoài ra, các nhà quản lý nợ, các nhà tư vấn chính sách tài khóa, Ngân hàng Trung ương, phải chia sẽ các hiểu biết vể quản lý nợ, chính sách tiền tệ, chính sách tài chính . Một hệ thống quản lý nợ lý tưởng thường gồm 5 đơn vị: - Đơn vị chính sách thường quyết định nhu cầu vay mượn của khu vực tư và công. Cơ quan này phối hợp hoạt động với tất cả các đơn vị của Chính phủ đảm nhiệm việc quản lý nợ. - Đơn vị kiểm soát phân tích tác động của vay mượn: Thực hiện bảo lãnh khi cần; quyết định hoàn trả lại hay vay bắc cầu; đảm bảo các hướng dẫn và chính sách Liên quan đến các hiệp định đàm phán và bảo lãnh, đảm bảo các điều khoản cho vay lại được ban hành bởi đơn vị chính sách đến được đến các đơn vị hoạt động nhằm điều chỉnh việc nên vay của ai, kiểm soát đến mức nào. - Đơn vị tư vấn có chức năng trung tâm, theo dõi xu hướng thay đổi của thị trường tài chính quốc tế, theo dõi sự thay đổi của lãi suất và tỷ giá hối đoái, phân tích đánh giá các công cụ tài chính khá nhau và khả năng áp dụng từng loại công cụ phù hợp với quốc gia; theo dõi việc tiếp cận và khả năng tiếp cận thị trường, lượng vốn18vay, chi phí vay vốn, thời điểm tham gia vào thị trường và đưa ra những lời khuyên cho Chính phủ về các điều kiện ưu đãi nhất có thể chấp nhận. - Đơn vị hoạt động: đàm phán khoản vay với các chủ nợ. Cơ quan này có thể nằm trong Bộ Tài chính điều chỉnh việc ai sẽ đi vay, nộp đơn, thương thuyết, thụ hưởng, báo cáo. - Đơn vị thống kê ghi chép các hiệp định và hợp đồng đã được đàm phán theo từng bên đi vay, thu thập các thông tin chi tiết khoản vay và cung cấp một thời biểu trả nợ và trả lại đúng hạn. Cơ quan này cũng theo dõi tất cả các khoản bảo lãnh của Chính phủ cũng như các khoản bảo lãnh bất thường đối với khu vực tư nhân. Nếu có điều kiện sắp xếp thể chế quản lý nợ nên được xây dựng theo hướng tập trung, thống nhất được điều hành bởi một đơn vị chuyên trách bao gồm các quan chức cấp cao đảm trách quản lý tài chính của quốc gia như Bộ trưởng Bộ Tài chính, Thống đốc Ngân hàng Trung ương, Bộ trưởng Bộ Kế hoạch và Đầu tư, các Bộ trưởng các ngành liên quan và trưởng các cơ quan dưới bộ được Chính phủ bảo lãnh vay nợ. Chức năng quản lý nợ của cơ quan quản lý nợ thường bao gồm: - Hoạch định chính sách: kết hợp với tất cả các cơ quan chịu trách nhiệm quản lý kinh tế của một nước hình thành chính sách và chiến lược nợ quốc gia. Trong chiến lược này cần quy định các điều kiện, các đối tượng được phép tiếp cận nguồn vốn từ bên ngoài, tiền vay mượn của từng nhóm chủ thể đi vay để đảm bảo một mức nợ bền vững. - Điều tiết: Thiết lập các luật lệ điều chỉnh hoạt động của các đơn vị quản lý nợ, phối hợp hoạt động giữa các đơn vị trong ghi chép, phân tích, kiểm tra hoạt động và hỗ trợ luồng thông tin. Chức năng này hoạt động thông qua sự dàn xếp về luật lệ và hành chính. - Ghi chép và phân tích: đây là chức năng tưởng chừng như đơn giản nhất nhưng lại dễ dẫn đến nợ xấu nhất nếu không thực hiện tốt. Chức năng này đòi hỏi các thông tin được cung cấp giống như đã trình bày trong phần giám sát và duy trì thông19tin nợ. Việc phân tích thường xem xét tác động của nợ đến cán cân thanh toán và ngân sách Chính phủ, phục vụ cho việc đánh giá và đưa ra các điều khoản vay mượn mới phù hợp. Việc phân tích này cũng nhằm lựa chọn các điều kiện thị trường và kinh tế sẵn có, các công cụ vay mượn và thời hạn vay thích hợp, các kỹ thuật phòng chống rủi ro như nghiệp vụ kỳ hạn, hoán đổi, tương lai … - Hoạt động và giám sát: Chức năng hoạt động gồm đàm phán, thu tiền sử dụng khoản vay và trả nợ. Đàm phán bao gồm vay mới và tái cơ cấu nợ; thu tiền sử dụng khoản vay và trả nợ gần với giám sát dự án và thực thi ngân sách. Chức năng này bao gồm cả việc xem xét cơ cấu tiền vay, biến động lãi suất, theo dõi sự phát triển của các công vụ tài chính, phân tích lựa chọn các khoản vay, thực hiện quản lý danh mục nợ và đàm phán ký kết hợp đồng vay. Chức năng giám sát rất khó tách bạch vì nó thuộc về bản chất bên trong của quản lý nợ. Tuy nhiên, dưới góc độ từng giao dịch, chức năng này quan tâm đến số lượng và điều khoản vay mượn mới có nằm trong phạm vi cho phép, khoản vay có sử dụng đúng thời hạn và hợp lý, khoản hoàn trả có được thực hiện đúng lịch trình phân bổ ngân sách trả nợ. Dưới góc độ vĩ mô, chức năng này cần thiết đảm bảo cho hoạt động quản lý nợ phù hợp với quản trị quản lý nợ, đảm bảo các khoản vay mượn không vượt quá giới hạn cho phép, đảm bảo các luồng thông tin phản hồi để có thể điều chỉnh chính sách, đảm bảo có sự trao đổi thông tin giữa các cơ quan nợ. - Hỗ trợ: Cung cấp các dự đoán vĩ mô và thông tin phục vụ việc hoạch định chính sách, định kỳ thông tin cho Chính phủ về bất kỳ vấn đề nào gây ra sự không bền vững về nợ. Thực hiện tốt chức năng quản lý nợ thể hiện ở các khía cạnh: - Phải thiết chế được chính sách vay nợ khả thi trong đó kết hợp được chính sách vĩ mô với chính sách nợ nhắm vào nợ bền vững trong dài hạn. - Quản lý thận trọng và dựa trên các đánh giá kỹ càng về tác động của món vay mới đối với danh mục nợ và khả năng trả nợ của quốc gia với viễn cảnh tránh tái diễn gánh nặng nợ không bền vững.20 - Đảm bảo rằng các khoản vay mượn mới được sử dụng cho đầu tư tạo ra tỷ lệ thu hồi vốn về mặt kinh tế và xã hội đủ lớn. 1.2.3 Các nhân tố ảnh hưởng đến nợ vay, chi phí sử dụng nợ Rõ ràng việc vay nợ nước ngoài có tầm quan trọng nhất định đến sự phát triển của các quốc gia đang phát triển. Tuy nhiên một yếu tố có tính quyết định đến việc sử dụng nợ có hiệu quả hay không chính là chi phí sử dụng nợ. Chi phí sử dụng là cái giá mà một quốc gia phải trả cho việc sử dụng vốn vay. Cái giá phải trả này ngoài tiền lãi phải trả định kỳ, quốc gia còn phải trả chi phí môi giới, chi phí phát hành nợ (nếu là phát hành trái phiếu), hoặc những chi phí vô hình là những ràng buộc của quốc gia cho vay (nếu là nợ vay ưu đãi). Thêm vào đó là những khoản có thể mất đi do những quan chức Nhà nước có tật tham ô. Chi phí sử dụng nợ có thể gia tăng do những biến động của kinh tế thế giới cũng như sự thiếu linh hoạt của cơ quan điều hành vĩ mô trong các chính sách tài chính tiền tệ; bởi vì xét về vay nợ, thời gian là yếu tố quan trọng dẫn đến gia tăng rủi ro của khoản vay đó, trong suốt khoảng thời gian đi vay có thể xảy ra những biến cố có lợi hoặc bất lợi đến các khoản vay, nhất là nợ vay nước ngoài. Những yếu tố đó là rủi ro về tỷ giá hối đoái, lãi suất thị trường, lạm phát và những rủi ro quốc gia khác. Tỷ giá hối đoái Trong mô hình đầu tư tiết kiệm, tỷ giá hối đoái giữ vai trò quan trọng trong việc giải thích các biến động trong tài khoản vãng lai. Nếu người ta dự đoán được rằng có sự sụt giá thực sự của đồng nội tệ thì các hộ gia đình có thể rủ nhau đi mua hàng nhập khNu có thể dự trữ được lâu, điều này làm cho mức tiết kiệm có thể giảm đi. Còn nếu đồng nội tệ tăng giá tạm thời có thể làm đánh giá sai lệch về tỷ suất sinh lời thực của nhà đầu tư. Tỷ giá hối đoái thực tế còn quyết định cả mức dự trữ vốn mong muốn bằng cách tác động vào chi phí điều chỉnh, việc định giá tỷ giá quá cao không phù hợp với tỷ lệ lãi suất, sẽ có ý nghĩa như một trợ cấp đầu tư. Do đó, nếu có sự giảm giá thực tế so với dự tính có thể làm mức đầu tư tăng lên và ngược lại.21 Đối với nợ vay nước ngoài, các khoản đi vay thường được tính bằng ngoại tệ. Đối với các quốc gia vay nợ, thường các nước chậm phát triển, có đồng tiền yếu, vì thế tại thời điểm đi vay, mức giá của đồng nội tệ thường cao hơn tại thời điểm trả nợ. Điều này gây nên một lãi suất thực cao hơn nhiều so với lãi suất danh nghĩa. Việc đầu tư trong nước bằng nội tệ sau khi chuyển sang ngoại tệ có thể làm cho tỷ suất sinh lời giảm đi rất nhiều. Vì thế các quốc gia cần phải có một chính sách quản lý tỷ giá rất linh hoạt và cân nhắc kĩ lưỡng khi vay nợ dài hạn với lãi suất cao. Thực hiện mua bán quyền chọn để bảo hiểm tỷ giá cũng là một giải pháp tuy nhiên nghiệp vụ này chỉ thực hiện được trong ngắn hạn, do đó chỉ phù hợp với những khoản vay thương mại cho xuất nhập khNu. Lãi suất thị trường thế giới Lãi của các khoản vay được xác định dựa trên lãi suất của thị trường thế giới như LIBOR, SIBOR… Đối với các khoản vay có lãi suất cố định, sự thay đổi của lãi suất thị trường sẽ làm thay đổi lãi suất thực của khoản đi vay, do đó người đi vay sẽ gặp lúng túng trong phương án trả nợ của mình. Thông thường nợ vay quốc tế là những hợp đồng vay với lãi suất thả nổi, lãi suất vay bằng đô la của các nước đang phát triển gắn chặt với lãi suất cho vay giữa các ngân hàng ở London (LIBOR). Lạm phát Lạm phát là vấn đề khó khăn luôn gặp phải tại các quốc gia đang phát triển. Mức lạm phát này thường cao hơn lạm phát của các nước chủ nợ là các quốc gia đã phát triển. Theo thuyết ngang giá lãi suất, lạm phát trong nước cao hơn so với lạm phát nước ngoài thì tỷ giá hối đoái sẽ tăng lên để bù lại khoản chênh lệch đó, và như phân tích ở phần tỷ giá hối đoái, điều này có thể làm gia tăng mức nợ vay thực tế. Rủi ro quốc gia Rủi ro quốc gia là những biến cố có thể xảy ra đối với quốc gia đó như chính trị, chiến tranh, tình hình an ninh xã hội… Điều này được lượng hóa thông qua hệ số tín nhiệm của các quốc gia này. Hiện nay hầu hết các quốc gia đều thành lập cho mình một tổ chức để xếp hạng rủi ro doanh nghiệp và rủi ro quốc gia. Hai tổ chức lớn nhất22và có uy tín nhất về vấn đề này trên thế giới là Moody’s và Standard & Poor’s. Thang điểm xếp hạng tín nhiệm của họ được đưa ra như sau: Bảng 1.2. Thang điểm xếp hạng tín nhiệm HẠNG ĐẦU TƯ HẠNG ĐẦU CƠ Chất lượng cao Chất lượng trung bìnhChất lượng thấpChất lượng rất thấpS & P AAA AA A BBB BB B CCC CC C D Moody’s Aaa Aa A Baa Ba B Caa Ca C D Hạng BB hay Ba vừa mang tính chất đầu tư vừa mang tính chất đầu cơ vì nó tuy ít khả năng vỡ nợ như B nhưng khả năng thanh toán nợ gốc và lãi thấp, thể hiện tính bấp bênh về tài chính của chủ thể vay nợ. Quốc gia nào có hệ số tín nhiệm càng cao thì mức lãi suất đòi hỏi của chủ nợ đối với quốc gia đó càng thấp và ngược lại. Hiện nay hệ số tín nhiệm của khu vực Châu Á vẫn còn khá thấp chỉ ở mức trung bình trở xuống cho thấy mức rủi ro của chúng ta khá cao. 1.3. Kinh nghiệm quản lý nợ nước ngoài của một số nước 1.3.1. Philipin thất bại trong việc quản lý nợ nước ngoài Trong quá khứ, nhiều cuộc khủng hoảng nợ đã từng diễn ra. Điển hình là khủng hoảng nợ tại Mexico vào năm 1982 do tác động của cố định tỷ giá và suy thoái kinh tế thế giới bắt nguồn từ cú sốc giá dầu; tại Argentina vào năm 2001 do cố định tỷ giá và yếu kém trong năng lực quản lý nợ và tại Philippines vào năm 1985. Dựa vào những điểm tương đồng về bối cảnh kinh tế - chính trị - xã hội và khu vực địa lý, luận án chọn Philippine làm nghiên cứu điển hình. Philippines là một quốc gia nợ nần cao không chỉ trong quá khứ mà còn ở hiện tại, được xem như một hình mẫu về quản lý nợ không thành công trong thập niên 80. Gần đây theo thông tin trên mạng thì Philippines đang đứng trước nguy cơ khủng hoảng tài chính vì tỷ lệ nợ của nước này đang ở mức cao, hiện tại nợ của khu vực công bằng 125% tổng sản phNm quốc nội (GDP); thanh toán lãi suất và nợ đang là một gánh23nặng lớn đối với nền kinh tế nước này chiếm đến 68% chi tiêu của Chính phủ trong năm 2004. Bên cạnh đó, trong những năm qua hệ số tín nhiệm của Philippines bị hạ thấp trong bảng xếp hạng của các tổ chức đánh giá hệ số tín nhiệm quốc tế, điển hình là dòng FDI vào nước này càng giảm dần, theo dự đoán năm 2004 chỉ còn 0,1 tỷ đô la. Trước khủng hoảng 1983 - 1984, tình hình kinh tế vĩ mô vô cùng ảm đạm các nguồn thu để trả nợ gần như cạn kiệt. Tốc độ tăng trưởng kinh tế giảm từ 5,15% năm 1980 xuống còn 1,87% năm 1983 và lao đột ngột xuống - 7,32% năm 1984 (phụ lục 2). Tốc độ tăng trưởng xuất khNu cũng giảm dần, thậm chí mang giá trị âm trong giai đoạn 1982 - 1985. Dự trữ ngoại tệ quá mỏng, vào hai năm trước khủng hoảng năm 1982 chỉ có hơn 7 tuần nhập khNu. Tình trạng nợ nần cũng không có gì khả quan. Từ một nước không có nợ quá hạn trước năm 1975, Philippines bắt đầu xuât hiện nợ quá hạn năm 1976 và nợ quá hạn tăng với tốc độ chóng mặt từ 1 triệu đô la trong những năm 1976 - 1982 lên đến 762 triệu đô la năm 1985 và đNy Philippines rơi vào khủng hoảng nợ. Vào cuối thập niên 70, lãi suất thế giới tăng cao và cơn sốc dầu mỏ lần thứ hai đã đNy chi phí vay vốn lên cao; sự suy thoái của các quốc gia công nghiệp và do vậy giảm nguồn cung cấp vốn từ bên ngoài. Lãi suất thời kỳ này còn cao hơn tốc độ tăng xuất khNu và tốc độ tăng trưởng kinh tế. Các khoản vay mượn vốn rẻ trước khi có cơn sốt dầu mỏ đến thời hạn trả nợ làm luồng vốn chảy ra bên ngoài càng ngày càng tăng. Thâm hụt ngân sách triền miên do chương trình mở rộng đầu tư và quốc phòng đầy tham vọng của chính quyền Marcos. Chi ngân sách tăng nhanh chóng, lên đến cực điểm trong chiến lược vận động tranh cử hoang phí trong lịch sử Philippines từ 1969; chênh lệch giữa tỷ lệ tích lũy và tỷ lệ đầu tư khiến cho nợ của Philippines tích lũy ngày càng cao. Cơ cấu đầu tư không hợp lý, theo, Philippines thời điểm này đang theo đuổi một chiến lược xuất khNu đa dạng hóa, tập trung vào lĩnh vực sản xất hàng công nghiệp với các ngành công nghiệp non trẻ được bảo hộ với quy mô sản xuất lớn trong khi đó Philippines lại là một nước nông nghiệp thâm dụng lao động. Chính việc phân bố nguồn lực không dựa trên lợi thế so sánh này chẳng những đã không tạo được24nguồn thu ngoại tệ để trả nợ mà còn làm gia tăng gánh nặng nợ do việc nhập khNu tư liệu sản xuất và gia tăng tính kém hiệu quả của nền kinh tế. Bên cạnh đó, hệ thống tài chính yếu kém tác động mạnh mẽ lên nền kinh tê vĩ mô nói chung, lên tính thanh khoản và khả năng trả nợ nước ngoài nói riêng. Hậu quả là nợ nước ngoài gia tăng, tiết kiệm tài chính thấp và dễ bị tổn thương. Thứ nhất, hệ thống ngân hàng thiếu tính cạnh tranh, phân khúc và mang nặng cách quản lý của ngành độc quyền. Hệ thống ngân hàng Philippines bị phân khúc thành hai phần, một phân khúc thuộc về thị trường tài chính không chính thức và phân khúc còn lại thuộc về hệ thống ngân hàng chính thức. Hệ thống ngân hàng chính thức chủ yếu là các ngân hàng thuộc sở hữu Nhà nước được đánh giá bằng các tiêu chuNn khác hẳn ngân hàng tư nhân, tập trung cho vay một số ít doanh nghiệp lớn thuộc các ngành sản xuất công nghiệp và điện tử. Các doanh nghiệp vừa và nhỏ và hộ sản xuất không tiếp cận được với nguồn vốn chính thức phải vay thị trường phi chính thức với lãi suất cao. Thứ hai, hệ thống tài chính yếu kém không thu hút được nguồn vốn trong nước và cho vay với hạn mức tín dụng đã giới hạn số khách hàng vay mượn và đặt hệ thống tài chính phải đối mặt với nhiều rủi ro và dễ bị tổn thương. Các ngân hàng không ngừng vay mượn nước ngoài khi nguồn vốn thế giới dồi dào và không ngừng mở rộng bảo lãnh cho các doanh nghiệp. Thứ ba, hệ thống giám sát yếu kém khiến cho các luật lệ. của Ngân hàng Trung ương kém hiệu quả. Thứ tư, trong khi hệ thống tài chính yếu kém không kiểm soát được tỷ giá hối đoái lại thực hiện tự do hóa luồng vốn khá sớm, dẫn đến hiện tượng chảy máu vốn tăng cao. Việc cố định tỷ giá buộc Ngân hàng Trung ương phải thường xuyên sử dụng nghiệp vụ trung hòa hóa để giữ tỷ giá cố định làm tăng tích tụ nợ và giảm cơ hội sử dụng ngoại tệ dự trữ để đầu tư; việc cố định tỷ giá cũng làm cho sức cạnh tranh của hàng hóa xuất khNu giảm làm giảm nguồn thu ngoại tệ trả nợ. Những lý do trên khiến Philippines luôn lâm vào trạng thái thiếu khả năng trả nợ và dẫn đến dễ tổn thương trước những cú sốc từ bên ngoài và khi các doanh nghiệp lớn rơi vào tình trạng khó khăn tài chính khi lãi suất thế giới tăng cao do cơn sốt dầu mỏ lần thứ hai. Số liệu cho thấy tỷ lệ Nợ / GNI và tỷ lệ Nợ / Xuất khNu tăng quá nhanh làm khả năng trả nợ của Philippines giảm thấp.25 1.3.2. Các nước thành công trong quản lý nợ nước ngoài 1.3.2.1. Trường hợp Malaysia Trong khủng hoảng tài chính Châu Á, Malaysia là nước từ chối hỗ trợ tài chính của IMF và đã khôi phục nền kinh tế chỉ sau ba năm khủng hoảng. Tại sao Malaysia làm được điều đó trong khi các nước trong khu vực lâm vào khủng hoảng trầm trọng như Thái Lan, Indonesia, Philippines. Đó chính là nhờ vào việc quản lý nợ tốt và ứng xử linh hoạt của Chính phủ Malaysia. Malaysia có luật quy định việc vay mượn. Cụ thể, hiến pháp Malaysia cho phép Chính phủ vay nợ trong nước hoặc nước ngoài. Quốc hội ấn định bằng luật giới hạn mức tối đa vay nợ của Chính phủ. Malaysia xây dựng chiến lược quản lý nợ nước ngoài với hai mục tiêu rõ ràng: đảm bảo cân đối giữa tổng nguồn tài trợ và tổng nhu cầu, đồng thời vẫn duy trì một nguồn tiền thanh toán nợ nước ngoài phù hợp với khả năng trả nợ của nền kinh tế. Nhằm giữ nợ ở mức mong muốn, Chính phủ kiên quyết giảm bội chi ngân sách và thâm hụt cán cân thanh toán. Đồng thời, lựa chọn các biện pháp thích hợp để giảm nợ như vay bắc cấu, thanh toán trả trước các khoản đang nợ để giảm bớt chi phí tiền lãi và kéo dài thời hạn vay. Malaysia có một cơ quan quản lý nợ thống nhất là Ủy Ban Quản lý Nguồn thu từ Nước Ngoài. Đây là cơ quan phối hợp để quản lý nợ nước ngoài do Tổng Giám đốc Kho bạc làm Chủ tịch và có sự tham gia của cán bộ Cục Kho Bạc, Cục Kế Toán, và Ngân hàng Trung ương Malaysia, Negara. Trong đó Kho Bạc liên bang có trách nhiệm quản lý chính đối với nợ nước ngoài của khu vực Nhà nước; Cục kế toán giữ các tài khoản của Chính phủ về nợ của khu vực Nhà nước và cũng thực hiện tất cả các giao dịch thanh toán nợ cho các cơ quan thanh toán bằng tiền của ngân sách liên bang; Ngân hàng Trung ương giám sát mọi nguồn ngoại hối vì đó là cơ quan thay mặt Chính phủ Malaysia thực hiện việc chuyển ngoại tệ thanh toán cho phía cho vay nước ngoài; Cơ quan kế hoạch hóa trực tiếp, tuy không trực tiếp liên quan đến việc quản lý nợ nhưng là cơ quan có liên quan trong quá trình xây dựng kế hoạch ngân sách ngoại hối26của Malaysia; Cục Kho bạc và Ngân hàng Negara (Ngân hàng Trung ương Malaysia) đều lắp đặt và sử dụng hệ thống máy tính trong công tác thu thập, duy trì, xử lý và phổ biến thông tin liên quan đến vấn đề nợ, cơ cấu nợ, nghĩa vụ thanh toán nợ, duy trì nợ ở mức tối đa cho phép. Ủy ban này cố vấn cho Chính phủ về mức vay nợ thích hợp để giảm bớt gánh nặng về khả năng trả nợ; xem xét các điều khoản và thời hạn của các khoản vay khu vực Nhà nước. Malaysia linh hoạt trong việc vận dụng các biện pháp xử lý nợ để giảm nợ. Malaysia có thể quản lý cơ cấu tiền tệ dựa vào thị trường tài chính, Chính phủ có quyền lựa chọn và phát hành các dạng trái phiếu Samurai, trái phiếu Yankee bằng đô la, trái phiếu Bulldog bằng bảng Anh, các khoản vay đa tiền tệ. Malaysia linh hoạt trong phản ứng đối phó với khủng hoảng nợ. Trước khủng hoảng Malaysia đã xây dựng được một thị trường vốn tự do và mở cửa hơn, thị trường chứng khoán mạnh hơn các nước khủng hoảng nợ như Indonesia và Thái Lan; duy trì nợ ngắn hạn nhỏ hơn nhiều so với các quốc gia khác; hệ thống ngân hàng có tỷ lệ nợ không sinh lãi thấp hơn; dự trữ ngoại tệ khá lớn hơn; nguồn ngoại tệ tập trung vào một cơ quan duy nhất là ngân hàng Trung ương chứ không phân tán rải rác trong Bộ Tài chính và các cơ quan khác nên nền tài chính Malaysia đã không bị chao đảo quá mức khi đồng Ringgit bị mất giá. Chính vì vậy mà nền kinh tế Malaysia ít bị tổn thương trong khủng hoảng. Khi khủng hoảng xảy ra Chính phủ đã phản ứng linh hoạt như bỏ ra 2 tỷ đô la để hỗ trợ cho đồng Ringgit; ban hành quy định chỉ thực hiện các giao dịch phi thương mại trong giới hạn 2 triệu đô la để chống lại tình trạng đầu cơ đồng Ringgit. 1.3.2.2.Trường hợp Trung Quốc Trái ngược với tính mở cửa của thị trường tài chính Malaysia, hoạt động vay mượn bên ngoài của Trung Quốc được quản lý rất chặt chẽ. Hiện nay, Trung Quốc có mức nợ nước ngoài lớn thứ 5 trên thế giới. Tuy nhiên, đây không phải là vấn đề đáng ngại khi mà khả năng xuất khNu của Trung Quốc khá cao và đặc biệt là mức dự trữ ngoại tệ của Trung Quốc khá lớn.27 Làm cách nào Trung Quốc đạt được những thành tựu như vậy? Thứ nhất, về quan điểm, hiện tại Chính phủ Trung Quốc không chủ trương tăng nợ nước ngoài mà muốn tăng huy động từ các nguồn trong nước, từ FDI và đặc biệt là từ phát hành cổ phiếu. Hai thị trường chứng khóan quốc gia của Trung Quốc hoạt động qua mạng lưới thông tin vệ tinh chỉ mới thành lập cuối năm 1990 ở Thượng Hải và ThNm Quyến mà đã phát hành nhiều loại cổ phiếu. Cổ phiếu A bằng nhân dân tệ dành cho nhà cá nhân hoặc pháp nhân trong nước. Cổ phiếu B bằng đô la Mỹ ở Thượng Hải và đô la Hồng Kông ở ThNm Quyến dành cho nhà đầu tư nước ngoài. Ngoài ra, còn có cổ phiếu H niêm yết tại sở giao dịch chứng khóan Hồng Kông và cổ phiếu N niêm yết tại sở giao dịch chứng khóan New York. Tuy nhiên, Trung Quốc quản lý rất chặt chẽ các giao dịch chứng khóan này. Hiện tại thị trường chứng khóan hoạt động trong khuôn khổ của 250 văn bán pháp quy. Người dân và pháp nhân Trung Quốc chỉ được mua chứng khóan có mệnh giá bằng nhân dân tệ và chỉ có thể nhân được mua bán cổ phiếu trong vòng 6 tháng sau khi phát hành, pháp nhân không được mua bán chuyển nhượng cổ phiếu. Thứ hai, quản lý vay nợ nước ngoài chặt hơn so với chính sách thu hút vốn đầu tư nước ngoài vì việc vay trả nợ nước ngoài tạo nên mối quan hệ giữa chủ nợ và con nợ, tạo nên nghĩa vụ trả nợ gốc, lãi khi hợp đồng vay vốn đến hạn. Đây là nghĩa vụ trả nợ bắt buộc, có phần trách nhiệm cứng nhắc nên dễ dẫn đến những rủi ro về tín dụng, ảnh hưởng đến kinh tế, xã hội và mất ổn định vể tài chính tiền tệ. Thứ ba, Trung Quốc chỉ mới cho tự do hóa rất hạn chế các hạng mục về giao dịch vốn (khoảng 20%). Việc vay trả nợ nước ngoài của các doanh nghiệp được quản lý nghiêm ngặt từ khâu thNm định, phê chuNn đến đăng ký các khoản vay trung và dài hạn; các khoản vay ngắn hạn cũng tương tự. Riêng đối với doanh nghiệp FDI vì phần lớn là chủ đầu tư nước ngoài, việc hiểu biết về luật pháp quốc tế cũng như kinh nghiệm quản lý tốt hơn trong nước nên được tự do khi vay vốn trung và dài hạn. Về đối tượng, các ngân hàng thương mại được phép kinh doanh ngoại tệ và một số doanh nghiệp Nhà nước đủ lớn đủ năng lực mới được vay trực tiếp. Các doanh nghiệp khác có nhu cầu vốn phải vay qua tổ chức tín dụng. Về điều kiện, phải đảm bảo trạng thái ngoại hối; kinh doanh có lãi trong ba năm liên tục; được phép kinh doanh xuất nhập28khNu hoặc thuộc ngành nghề được Nhà nước ưu tiên phát triển; có chế độ kế toán, hạch toán chặt chẽ, thế chấp tài sản của doanh nghiệp không vượt quá 50% vốn lưu động ròng; số ngoại hối dùng để đảm bảo nợ vay nước ngoài không được vượt quá tổng nguồn thu ngoại tệ năm trước; các khoản vay phải nằm trong kế hoạch vay của Nhà nước; tổng chi phí vay vốn không được cao hơn tổng chi phí giá thành của các khoản vay cùng thời hạn trên thị trường quốc tế. Về quy trình, trước khi ký hợp đồng vay phải được tổng cục quản lý ngoại hối phê chuNn; sau khi ký hợp đồng vay phải đăng ký với tổng cục quản lý ngoại hối; phải mở tài khoản vốn chuyên dùng và tuân thủ chế độ báo cáo về rút vốn, trả nợ. Nếu vi phạm sẽ bị phạt rất nặng có thể từ 100.000 - 500.000 nhân dân tệ. Thứ tư, Trung Quốc có hệ thống thông tin quản lý nối liền Ngân hàng Nhân dân Trung quốc, Tổng cục Quản lý Ngoại hối; Tổng cục Hải quan, các ngân hàng thương mại để có thể theo dõi và giám sát chặt chẽ các hoạt động ngoại hối. Những điều đó làm nên một Trung Quốc có nền tài chính mạnh mẽ như thế giới thấy hiện nay. 1.3.3 Bài học kinh nghiệm cho Việt Nam Qua nghiên cứu thành công cũng như bài học thất bại của Philippines, Malaysia và Trung Quốc trong quản lý nợ nước ngoài, có thể rút ra các bài học kinh nghiệm cho Việt Nam trong việc nâng cao hiệu quả quản lý nợ nước ngoài trong quá trính phát triển kinh tế như sau: - Thứ nhất, không nên quá phụ thuộc vào nguồn vốn vay bên ngoài. Học tập Trung Quốc, lựa chọn các phương án huy động khác nhau sao cho khai thác tối đa nguồn vốn không gây nợ nước ngoài như phát hành trái phiếu cổ phiếu trong nước, thu hút dòng vốn FDI đồng thời kiểm soát chặt việc vay mượn, đặc biệt là vay mượn ngắn hạn của các doanh nghiệp này. Học tập Malaysia, sử dụng các công cụ tài chính linh hoạt, đa dạng để thu hút ngoại tệ trên thị trường tài chính quốc tế, chủ động lựa chọn các hình thức thích hợp để giảm nợ như vay bắc cầu, thanh toán trả trước các khoản nợ để giảm bớt chi phí trả lãi vay và kéo dài thời hạn vay. Việc này vừa giảm được gánh nặng nợ, vừa khai thác tối đa các nguồn vốn vừa thực hiện được việc chia sẻ rủi ro.29 - Thứ hai, cần có một lộ trình tự do hóa các giao dịch trên tài khoản vốn thích hợp. Hoặc là kiểm soát chặt luồng vốn như Trung Quốc hoặc tự do hóa luồng vốn khi đủ năng lực quản lý và xử lý các tình huống bất lợi phát sinh như Malaysia. Tuy nhiên, từ kinh nghiệm Philippines cho thấy tự do hóa tài khoản vốn quá sớm mà không có các biện pháp kiểm soát hữu hiệu sẽ dẫn đến bùng nổ số dư nợ nước ngoài và không đảm bảo an ninh tài chính quốc gia. Do vậy, Việt Nam cần tự do hóa giao dịch tài khoản vốn để đáp ứng yêu cầu hội nhập. - Thứ ba, duy trì một tỷ lệ nợ ngắn hạn hợp lý. Hai nước thành công trong quản lý nợ ở trên đều là hai nước có tỷ lệ nợ ngắn hạn thấp. Trường hợp Philippines và các nước gặp khủng hoảng tài chính vừa rồi có một nguyên nhân liên quan đến việc không kiểm soát được luồng vốn ngắn hạn này để luồng vốn này tăng quá nhanh và khi luồng vốn đột ngột đổi chiều dẫn đến mất khả năng thanh toán quốc tế của quốc gia và gây sức ép lên tỷ giá. Để tránh rủi ro, Việt Nam nên duy trì tỷ lệ nợ ngắn hạn này một cách hợp lý và kiểm soát cho được luồng vốn ngắn hạn vào ra để can thiệp khi có biến động. - Thứ tư, đảm bảo duy trì ba cân đối vĩ mô chính. Ba cân đối này bao gồm: cân đối giữa nguồn tài trợ từ tiết kiệm, kể cả tiết kiệm từ bên ngoài và nhu cầu đầu tư; cân đối giữa thu và chi ngân sách; cân đối giữa nguồn ngoại tệ vào và ra. Thực hiện tốt các cân đối này như Malaysia sẽ giúp duy trì một nguồn tiền thanh toán nợ nươc ngoài phù hợp với khả năng trả nợ của đất nước. - Thứ năm, cần đảm bảo một cơ sở thể chế quản lý nợ mang tính pháp lý cao. Cơ sở thể chế này bao gồm luật ấn định giới hạn vay mượn từ bên ngoài; bao gồm một cơ quan quản lý nợ thống nhất và sự phối hợp nhịp nhàng của các cơ quan có trách nhiệm liên quan trong quản lý nợ. Việc ấn định mức vay nợ sẽ hạn chế việc vay mượn vượt quá khả năng chi trả; việc thống nhất quản lý nợ sẽ đảm bảo cho việc xây dựng một cơ sở dữ liệu nợ thống nhất phục vụ cho công tác phân tích nợ một cách toàn diện, chính xác, kịp thời và hoạch định chính sách tốt. Tuy nhiên, cần phải lưu ý rằng Trung Quốc, Philippines và Malaysia có những nét đặc thù riêng của mình, nên kinh nghiệm của nước này không phải hoàn hảo đối30với các nước đang phát triển khác. Trung Quốc đã không tự do hóa hoàn toàn nền kinh tế của mình, đặc biệt trong khía cạnh quản lý nguồn vốn vào để nhận nguồn lợi từ toàn cầu hóa, như một số chuyên gia và các nhà kinh tế nước ngoài khuyến nghị. Đó là một nhân tố quan trọng và là nội dung thiết yếu trong kinh nghiệm của Trung Quốc. Với Malaysia, việc tư do hóa luồng vốn vào không phải tự do một cách tự phát như Philippines mà là có sự chuNn bị chu đáo. Trong số các nước khủng hoảng tài chính, Malaysia là quốc gia có thị trường chứng khóan mở hơn nhưng lại phát triển hơn. Điều này cho thấy rằng không phải hễ tự do hóa luồng vốn là hoàn toàn xấu. Vấn đề nằm ở chỗ mỗi quốc gia phải đánh giá được tiềm lực của mình, không phải chạy theo xu hướng toàn cầu một cách ào ạt, thiếu cân nhắc, cũng không phải né tránh nó để không bị tác động từ những biến động của nền kinh tế thế giới mà phải xem xét làm thế nào tham gia vào xu hướng mở cửa, hội nhập, khi nào thì nên tham gia vào, nên tham gia vào với mức độ nào để có thể hưởng lợi được nhiều nhất. Tóm lại, kinh nghiệm quản lý nợ của các nước tuy chưa được nghiên cứu toàn diện, sâu sắc nhưng với những điểm đáng lưu ý trên, kinh nghiệm các nước đáng được các nước đang phát triển khác cũng như Việt Nam tham khảo, suy ngẫm nhằm giúp Việt Nam có thể đứng vững, cạnh tranh được và thu hẹp chênh lệch về trình độ quản lý nợ nước ngoài so với các nước trong khu vực và thế giới. 1.4. Dự báo nợ vay nước ngoài của Việt Nam 1.4.1 Tính toán mức bội chỉ ngân sách tối đa. Cần xác định mức bội chi ngân sách tối đa. Để khống chế mức Nợ/GDP không vượt quá 50% ta cần khống chế mức bội chi ngân sách. Trong trường hợp xấu nhất, giả sử rằng Nợ/GDP không đòi qua các năm và ở mức 50%, khi đó d = gB/(gγ-i) → gB=d(gy - i). Thay d= 50%, gγ= 7, 18%, i= 2,29% là lãi vay nợ trung bình hiện nay của Việt Nam. Thế các giá trị trên vào d = gB/(gγ - i)' ta có gB = d.(gγ-i) = 50%(7,l8%-2,29%) = 2,44%. Theo tính toán trên, nếu giữ bội chi ngân sách trong khoản 2,44% thì Việt Nam sẽ giữ được mức vay Nợ/GDP không quá 50%. Điều này có thể thực hiện được vì31trong những năm qua bội chi ngân sách thâm hụt trong khoảng từ 3% đến dưới 5%. Nhưng, nếu thâm hụt ngân sách này tính cả khoản đi vay để cho vay thì thâm hụt ngân sách hiện thời đang là mối lo ngại cho tích lũy nợ trong tương lai vì các khoản thâm hụt ngân sách đều vượt quá giới hạn có thể đảm bảo một tỷ lệ vay nợ bền vững. Do vậy, cũng nên thận trọng trong quản lý bội chi ngân sách trong thời gian tới. Tuy nhiên do những biến động kinh tế gần đây làm cho nền kinh tế tăng trưởng chậm. Do vậy có thể bội chi ngân sách gia tăng. Theo dự báo của Bộ Tài chính, trong giai đoạn 2006 - 2010, tỷ lệ động viên vào NSNN bình quân đạt 21,1% GDP, chi NSNN đạt 26,1% GDP, bội chi NSNN khoảng 5% GDP. Để có thể bù đắp bội chi một cách chủ động, ngoài biện pháp tăng cường hiệu quả hoạt động thu, sắp xếp, bố trí các khoản chi một cách hợp lý thì Chính phủ tiến hành vay nợ, đặc biệt là vay nợ trong nước. Dự tính số vay trong nước sẽ bù đắp số thâm hụt được khoảng gần 4% GDP, vay nợ nước ngoài của Chính phủ trên 1% GDP. Để thực hiện được các mục tiêu kinh tế - xã hội như trên đòi hỏi Nhà nước và các chủ thể trong nền kinh tế phải tập trung một lượng vốn đầu tư khá lớn, ước tính nhu cầu vốn cho phát triển kinh tế 5 năm 2006 - 2010 lên đến 140 tỷ USD, tỷ trọng huy động vốn đầu tư xã hội trung bình cả giai đoạn là 38% - 40% GDP, với tốc độ tăng trung bình 12% - 13%/ năm, trong đó nguồn vốn trong nước chiếm từ 60% - 65%. Nguồn vốn này phải được tập trung từ nhiều nguồn khác nhau. Một trong những nguồn vốn được huy động cho đầu tư là từ NSNN. Hàng năm, NSNN bố trí một khoản chi ngân sách khoảng 22% - 23% tổng vốn đầu tư, trong đó chủ yếu cho lĩnh vực kết cấu hạ tầng kinh tế - xã hội. Vốn tín dụng ưu đãi của Nhà nước chiếm khoảng 9%, vốn đầu tư của các doanh nghiệp Nhà nước khoảng 18,25, khu vực tư nhân và dân cư khoảng 30,7 - 31%, khu vực nước ngoài khoảng 16 - 17,55, các nguồn vốn khác khoảng 6,4%. Để đáp ứng một phần nhu cầu vốn, ngành tài chính phải huy động hàng năm từ 60.000 - 70.000 tỷ đồng cho NSNN và cho đầu tư phát triển thông qua phát hành các loại trái phiếu Chính phủ. Ngoài nguồn vốn huy động trong nước, dự tính vay ODA32khoảng hơn 3 tỷ USD mỗi năm, huy động trái phiếu quốc tế, chứng khóan và các nguồn khác khoảng 4,3 tỷ USD trong 5 năm (Phụ lục 7). Bên cạnh hoạt động vay nợ, hàng năm NSNN phải bố trí một khoản nhất định cho vấn đề trả nợ. Trong giai đoạn 2006 - 2010, Việt Nam phải trả nước ngoài 10 - 11 tỷ USD nợ quốc gia, bằng 6 - 7% tổng kim ngạch xuất khNu, trong đó 5 - 5,5 tỷ USD nợ cùa Chính phủ, bằng 9 - 10% tổng thu NSNN. Bội chi NSNN năm 2006 là 1,8% GDP tính theo chuNn quốc tế. Trong giai đoạn 2006 - 2010 tỷ lệ bội chi ngân sách dự kiến bằng 5% GDP; tính chung 5 năm 2006 - 2010 đạt 315,7 nghìn tỷ đồng. Đồng thời bội chi ngân sách sẽ được bù đắp bằng 2 nguồn không gây lạm phát là vay trong nước thông qua các hình thức phát hành trái phiếu Chính phủ, trái phiếu công trình và vay nước ngoài. Nhờ đó sẽ giảm áp lực tăng chỉ số giá tiêu dùng. Bên cạnh đó, bội chi ở nước ta cũng sẽ được kiểm soát và kiềm chế ở mức thấp nhờ việc kiên quyết cắt giảm các khoản chi tiêu lãng phí, giảm bớt các khoản chi không thuộc NSNN. Đồ thị 1.1: Tỷ lệ vốn vay để xử lý bội chi qua các năm (đơn vị: %) Xử lý bội chi qua các năm0 20 40 60 80 100 120QT 2001QT 2002QT 2003QT 2004UTH 2005UTH 2006DT 2007Năm%Vay nước ngoàiVay trong nước Nguồn: Bộ tài chính33 1.4.2. Xác định mức dư nợ vay tăng thêm và mức tiết kiệm tối thiểu hàng năm của Việt nam Mặc dù có nhận định: “Số nợ hiện nay của Việt Nam so với các nước khác chưa thuộc loại cao và chưa tới giới hạn nguy hiểm”, song theo cảnh báo của Chính phủ, số nợ đó “đang tăng lên nhanh chóng và sẽ có nguy cơ đe dọa tính bền vững của sự phát triển trong tương lai, nhất là khi vốn vay chưa được sử dụng có hiệu quả”. Theo thông tin từ Bộ Tài Chính chúng ta cũng đã biết trong thời gian vừa qua chúng ta sử dụng nguồn vốn vay ưu đãi hoặc là chưa phải trả lại hoặc là lãi suất thấp, do đó trong những năm sắp tới những khoản vay này có xu hướng giảm dần và như vậy việc lựa chọn hình thức vay bằng hình thức phát hành trái phiếu có nghĩa là Chính phủ là điều hợp lý. Tuy nhiên đã đi vay thì phải trả lãi vay với lãi suất cao. Việc Nam trong thời gian gần đây theo đánh giá của tập đoàn Standard & Poor (S&P) nâng tín nhiệm từ BB - lên BB. Điều này chứng tỏ chiều hướng tăng trưởng tốt của nền kinh tế nhưng không phải là không Nn chứa những rủi ro. Đó chính là những vấn đề: 1. Nợ nước ngoài có xu hướng đang tăng lên nhanh chóng và sẽ có nguy cơ đe dọa tính bền vững của sự phát triển trong tương lai. 2. Vốn vay chưa được sử dụng thực sự có hiệu quả. Trong khi nền kinh tế Việt Nam vẫn còn gặp nhiều khó khăn, cả GDP và xuất khNu của Việt Nam còn nhỏ. 3. Dự trữ ngoại hối còn thấp. 4. Tình trạng tham nhũng, được tiếp tay bởi tình trạng thiếu công khai, thiếu minh bạch trong hoạt động quản lý và hoạt động kinh doanh dẫn đến những khoản đầu tư với chi phí cao. 5. Hiện tượng tư nhân vay vốn nhưng chưa được kiểm soát một cách chặt chẽ, và lúc đó thì khoản nợ của tư nhân, trên thực tế, trở thành khoản nợ của nhà nước. (Đây là một bài học cũ khác rút ra từ cuộc khủng hoảng vỡ nợ ở Mỹ La Tinh vào đầu những năm 1980).346. Vay nợ tư nhân chưa thực sự là một kênh chính thống tại Việt Nam nhưng không phải là không tồn tại. Luồng vốn tư nhân thường mang nặng tính chất đầu cơ, chỉ nhằm thu lại nhiều lơi nhuận, nên rất không ổn định, thực sự là một con dao hai lưỡi như đã thấy trong các trường hợp Thái Lan, Malaisia, Inđônêsia, Hàn Quốc, rồi Nga và Biaxin từ năm 1997 trở lại đây. Để có thể kiểm soát được nợ nước ngoài và hạn chế rủi ro phát sinh trong sử dụng nợ thì việc xác định trước một hạn mức vay nợ nước ngoài phù hợp với mục tiêu tăng trưởng đó chính là dựa trên mức vay nợ tăng thêm.Tính toán mức vay nợ tăng thêm tối đa hoặc mức tiết kiệm nội địa tối thiểu hàng năm trong mối quan hệ cân đối đầu tư - tiết kiệm và bội chi ngân sách. Hiện nay mức tiết kiệm của Việt Nam (năm 2007) còn thấp, chỉ đạt khoảng 31,3% GDP, trong khi nhu cầu đầu tư đang ngày càng cao. Theo mục tiêu đặt ra của Đảng và nhà nước ta trong giai đoạn từ nay đến năm 2010 là: Đây là giai đoạn cất cánh và tăng trưởng cao, nói gọn lại là giai đoạn tạo đà cho công nghiệp hóa với lượng vốn đầu tư hàng năm trung bình gấp đôi so với hiện tại để đảm bảo mức độ tăng trưởng là 7.5%. Do đó vốn đầu tư sơ bộ ước tính là 135- 140 tỷ USD, ứng với khoảng 32% GDP. Với dữ liệu này, ta sẽ tính mức bội chi ngân sách, mức vay nợ tăng thêm tối đa và mức tiết kiệm nội địa tối thiểu cho giai đoạn 2001 -2010. Để khống chế mức nợ trên GDP không vượt quá 50% ta cần khống chế mức bội chi ngân sách. Trong trường hợp xấu nhất, ta giả sử rằng tỷ lệ này không đổi qua các năm và ở mức 50%, ta có: d là tỷ lệ nợ/GDP, g là mức độ tăng trưởng. i gBdy− = I là lãi suất trung bình của nợ vay, B là mức bội chi ngân sách. Thay d = 50%, gy=7,5%, i là lãi vay nợ trung bình hiện nay của Việt Nam gồm cả vay ưu đãi và vay không ưu đãi là 3%, khi đó mức bội chi ngân sách trong giai đoạn này tối đa là: 50% x (7,5% - 3%)=2,25% GDP. Như vậy để đạt được điều này chính phủ phải cố gắng rất nhiều vì trong những năm gần đây mức thâm hụt ngân sách của35Việt Nam khá cao, ví dụ năm 2000 là 4,2% GDP, năm 2001 là 4,4 % GDP và năm 2003 là 5% GDP, năm 2004 là 3,5% GDP, năm 2005 là 4,7% GDP, năm 2006 & 2007 là 5% GDP do Việt Nam phải giảm thuế theo lộ trình cắt giảm thuế quan của AFTA. Thiết nghĩ mức bội chi này chỉ càng làm tăng nợ vay thêm hàng năm, Bộ Tài Chính cần có những biện pháp mạnh hơn để giảm thâm hụt ngân sách. Xác định mức vay nợ tăng thêm tối đa và mức tiết kiệm tối thiểu hàng năm của Việt Nam Ta có: D2 = D1 + Nợ vay thêm mà: d1 = d2 = 50% nê n D1/GDP1 = D2/GDP2= 0,5 Thay vào công thức ta có: 0,5 x GDP2 = 0,5 x GDP1+ Nợ vay thêm Trong đó: GDP2 = GDP1 x 1,075; Suy ra: 1,075 x 0,5 x GDP1=0,5 x GDP1 + Nợ vay thêm Ta tính ra ngay được: Nợ vay thêm hàng năm giai đoạn này là 3,75%GDP. Thêm vào đó ta lại có công thức: Tổng Nợ vay thêm = (Đầu tư – Tiết kiệm) + Thâm hụt ngân sách Tương đương với : 3,75% = (38% - tiết kiệm/GDP) + 2.25% Ta suy ra mức tiết kiệm trong nước trong giai đoạn này ít nhất phải đạt được 32% GDP. Thực tế trong năm 2007 mức tiết kiệm /GDP là 35%. Như vậy trong giai đoạn này chúng ta có thể tạm yên tâm với khả năng trả nợ. nhưng như trên chúng ta tính với lãi suất rất thấp chỉ là 3%, nhưng thực tế trong thời gian tới thì lãi suất vay trung bình chắc chắn sẽ không còn là 3% nữa, như vậy mức tiết kiệm sẽ cần phải cải thiện hơn. Tương tự tính như trên, trong giai đoạn 2010 - 2020, mục tiêu kinh tế Việt Nam là phát triển theo chiều sâu, cơ bản là một nước công nghiệp và hình thành các thể chế kinh tế và mô hình phát triển có sức cạnh tranh cao, gắn với hội nhập toàn diện vào thế giới, mức tăng GDP bình quân 8%. Theo đó đòi hỏi lượng vốn đầu tư khoảng 250-28036tỷ USD tương ứng với tỷ lệ huy động vốn đầu tư trên GDP là 40%, mức thâm hụt ngân sách tối đa là 2,5%, mức nợ vay thêm hàng năm tối đa là 4% và tiết kiệm nội địa tối thiểu là 30,5%. Ngược lại, nếu như trong giai đoạn này, kinh tế Việt Nam có thể tăng được mức tiết kiệm hàng năm lên cao hơn, khoảng 40% thì nợ vay thêm hàng năm chỉ cần vay ở mức 2,25% là đủ. Như thế gánh nặng về nợ nần sẽ giảm đi rất nhiều. Chúng ta thấy những dự kiến về nợ nước ngoài không thay đổi nhiều. Dù trong tình huống nào thì Việt Nam sẽ không sa vào tình trạng nợ trầm trọng như các nước đang phát triển ở Mỹ Latinh. Gánh nặng lãi vay nước ngoài trong giai đoạn 2003 - 2010 không lớn vì giả định Việt Nam vay nhiều ở nguồn vốn ODA có thời hạn dài, lãi nhẹ. Những chỉ số tính tóan mức bội chi ngân sách và xác định mức nợ vay tăng thêm hàng năm cho thấy trong thập kỷ tới, Việt Nam có thể chịu được gánh nợ nước ngoài. Điều này rất quan trọng cho nền kinh tế trong giai đoạn hội nhập vì nợ nước ngoài thấp sẽ thu hút các nhà đầu tư nước ngoài và cộng đồng quốc tế. Hơn nữa, do nợ nước ngoài thấp khiến Chính phủ có thể dễ dàng thực hiện chính sách tài chính nhằm đầu tư trong nước và phát triển. Tình hình nợ nước ngoài thuận lợi cũng củng cố cán cân thanh toán quốc tế và có thể bảo đảm ổn định nhu cầu ngoại tệ và tỷ giá đồng Việt Nam (Phụ lục 2) Kết luận chương 1 Để việc sử dụng và quản lý nợ vay nước ngoài đạt kết quả tốt đẹp và tránh được sự gia tăng rủi ro, xây dựng một kế họach vốn vay hợp lý phù hợp với các kế họach phát triển kinh tế- xã hội nhằm đạt được những mục tiêu mà nhà nước đã đặt ra, chương 1 đã giới thiệu sơ lược nhưng hệ thống các vấn đề cơ bản sau: - Vấn đề thứ nhất, cơ sở lý luận về nợ bao gồm khái niệm về nợ nước ngoài, tái cơ cấu nợ, phân loại nợ, các chỉ tiêu đánh giá nợ và tác động của nợ. Trong đó, khái niệm nợ nước ngoài được sự chấp nhận chung của 8 tổ chức quốc tế vì phù hợp với thông lệ quốc tế và hoàn toàn có thể sử dụng để đánh giá thực trạng nợ của Việt Nam.37 - Vấn đề thứ hai, cơ sở lý luận về quản lý nợ nước ngoài bao gồm khái niệm quản lý nợ, nội dung quản lý nợ và các tiêu chí đánh giá hiệu quả quản lý nợ trên 2 khía cạnh thể chế quản lý nợ và kỹ thuật quản lý nợ. - Vấn đề thứ ba, kinh nghiệm quản lý nợ nước ngoài thành công của Malaysia và Trung Quốc; thất bại của Philippines và rút ra một số bài học. Philippines thất bại do: vay mượn tràn lan dẫn đến phụ thuộc quá nhiều vào nguồn vốn bên ngoài, vay mượn không chú ý đến khả năng trả nợ và nhu cầu để cho nợ quán hạn cao, chi tiêu quá mức khiến cho thâm hụt ngân sách nhiều, hiệu quả sử dụng vốn kém và hệ thống tài chính yếu không quản lý được dòng vốn vào ra và chất lượng tín dụng. Malaysia và Trung Quốc thành công nhờ: có lộ trình tự do hóa giao dịch vốn thích hợp, cơ chế quản lý linh hoạt, tổ chức quản lý nợ và ngoại tệ tập trung bằng hệ thống thông tin quản lý nối liền các cơ quan hữu quan qua đó nắm toàn diện thông tin về nợ nước ngoài để có hướng tư vấn phù hợp cho Chính phủ, biện pháp chế tài mạnh mẽ, cơ cấu nợ hợp lý. - Vấn đề thứ tư, bài học kinh nghiệm cho Việt Nam trong công tác quản lý nợ nước ngòai. Dự báo nợ và xác định mức dư nợ vay tăng thêm tối đa hàng năm của Việt nam. Các vấn đề nghiên cứu trên sẽ được áp dụng phục vụ cho việc phân tính hiệu quả sử dụng và quản lý nợ nước ngoài của Việt Nam trong chương sau.38CHƯƠNG II THỰC TRẠNG QUẢN LÝ NỢ VAY NƯỚC NGOÀI CỦA VIỆT NAM TRONG NỀN KINH TẾ HỘI NHẬP HIỆN NAY 2.1. Tình hình quản lý nợ vay nước ngoài 2.1.1. Phương thức vay nợ Bên cạnh nguồn vốn hỗ trợ từ trong nước, Chính phủ còn phát huy khả năng huy động các nguồn lực từ bên ngoài nhằm đáp ứng nhu cầu về vốn phục vụ cho quá trình phát triển kinh tế - xã hội. Nợ nước ngoài của Chính phủ chủ yếu được thực hiện dưới 3 hình thức : - Nợ ODA (phần cho vay ưu đãi trong khoản hỗ trợ phát triển chính thức ODA) - Vay thương mại qua các hợp đồng vay song phương hay đa phương. - Phát hành trái phiếu quốc tế. NỢ ODA Quan hệ hợp tác phát triển giữa Chính phủ Việt Nam với các tổ chức tài chính thế giới và Chính phủ các nước được xây dựng và phát triển từ rất sớm. Việt Nam nhận được nhiều khoản hỗ trợ phục vụ cho quá trình ổn định và phát triển kinh tế - xã hội, thực hiện các mục tiêu mà Nhà nước đã đặt ra trong các giai đoạn khác nhau. Trong các khoản hỗ trợ đó, nợ ODA là khoản nợ vay nước ngoài chủ yếu của Chính phủ trong suốt một thời gian dài. Trong tổng số vốn ODA cam kết mà chúng ta nhận được giai đoạn 1993 - 2007, khoảng 15 - 20% là viện trợ không hoàn lại, còn phần lớn là vốn cho vay ưu đãi đối với Chính phủ. Nguồn vốn ODA huy động được sử dụng để bổ sung cho đầu tư phát triển kinh tế - xã hội, chiếm khoảng 12% tổng đầu tư toàn xã hội, bằng 28% tổng vốn đầu tư từ NSNN và bằng 505 vốn tín dụng đầu tư phát triển của Nhà nước. Trong số 51 nhà tài trợ thường xuyên cho Việt Nam, có 28 nhà tài trợ song phương và 23 nhà tài trợ đa phương, có 3 nhà tài trợ cung cấp chủ yếu là Nhật Bản, WB và ADB, chiếm khoảng 80% tổng giá trị ODA đã kí kết.39 Mức cam kết ODA hàng năm đều tăng, năm sau cao hơn năm trước. Trong thời kì 1993 - 2007, tổng giá trị ODA cam kết đạt 40,751 tỷ USD. Điều này thể hiện sự ủng hộ mạnh mẽ của cộng đồng quốc tế đối với quá trình phát triển kinh tế của Việt Nam. Bảng 2.1: Tình hình ODA cam kết, kí kết và giải ngân Đơn vị: Tỷ USD Năm Vốn cam kết Vốn kí kết Vốn giải ngânTỷ lệ vốn giải ngân/ Vốn cam kết (%) 1993 - 2000 17.677 13.862 8.017 45.35 2001 2.399 2.418 1.500 62.53 2002 2.462 1.805 1.528 62.06 2003 2.839 1.757 1.422 50.09 2004 3.441 2.568 1.650 47.95 2005 3.748 2.515 1.787 47.68 2006 3.740 3.065 1.780 47.59 2007 4.445 1.216 0.709 15.95 Tổng 40.751 29.206 18.393 45.14 Nguồn: Báo cáo của Bộ Kế hoạch đầu tư năm 2007. Trong tổng số vốn ODA cam kết, đã có 29,206 tỷ USD được kí kết (vốn vay là 23,876 tỷ USD, viện trợ là 5,330 tỷ USD), tương đương 71,67%. Tổng vốn giải ngân là 18,393 tỷ USD (vốn vay khoảng 14 tỷ USD, viện trợ khoảng 4,4 tỷ USD), tương đương 45,14% vốn ODA cam kết. Tính đến cuối tháng 07/2008 trị giá ODA ký kết là 33,39 tỷ USD,trong đó ODA vốn vay là27,72 tỷ USD và ODA vốn viện trợ không hòan lại khoảng 5,68 tỷ USD. Tổng vốn ODA giải ngân khoảng 20,97 tỷ USD, tương đương khoảng 62,8 tổng nguồn vốn ODA đã ký kết trong đó ODA vốn vay khoảng 16,14 tỷ USD, ODA không hoàn lại khoảng 4,83 tỷ USD. Những con số này cho thấy quá trình đàm phán ký, kết hợp đồng, quá trình đầu tư vào các chương trình, dự án sử dụng vốn ODA ít nhiều đã có những kết quả nhất định, đáp ứng được mục tiêu của các nhà hỗ trợ.40Tình hình sử dụng vốn ODA của các lĩnh vực2623.416.3 9 5.8811.5giao thông vận tảiphát triển hệ thống ng uồn điện, mạnglưới c huyển tải và phân phối điệnphát triển nô ng ng hiệp và nô ng thô ncấp thoát nước và bảo vệ môi trườngy tế và xã hộigiáo dục và đào tạo, khoa học vàc ô ng ng hệcác lĩnh vực khác Đồ thị 2.1: Tình hình sử dụng vốn ODA của các lĩnh vực (đơn vị: %) Nguồn: Báo cáo của Bộ Kế hoạch và đầu tư. Nguồn vốn ODA được ưu tiên sử dụng cho đầu tư phát triển hạ tầng kinh tế - xã hội. Các lĩnh vực ưu tiên sử dụng vốn ODA là giao thông vận tải, khoảng hơn 6,3 tỷ USD (26%), phát triển hệ thống nguồn điện, mạng lưới chuyển tải và phân phối điện (23,4%), phát triển nông nghiệp và nông thôn (16,3%), cấp thóat nước và bảo vệ môi trường (9%), y tế và xã hội (5,8%), giáo dục và đào tạo, khoa học và công nghệ (8%). Nhờ tập trung vốn ODA quy mô lớn nên hầu hết các lĩnh vực đều có bước phát triển nhất định, hàng loạt các dự án được thực hiện, hỗ trợ đáng kể cho việc hoàn thành các mục tiêu kinh tế - xã hội vĩ mô của Nhà nước. Theo kế họach phát triển kinh tế-xã hội giai đọan 2006-2010, tổng nguồn vốn đầu tư toàn xã hội tương đương 140 tỷ USD.Trong đó, dự kiến vay nước ngoài chiếm khoảng 35%, riêng vốn vay từ nguồn vốn ODA dự kiến đạt trên 19 tỷ USD vốn cam kết. Dự báo tổng gía trị ODA ký kết trong các tháng cuối năm 2008 ước đạt 1,342 tỷ USD, trong đó vốn vay đạt khoảng 1,19 tỷ USD, viện trợ không hòan lại đạt khoảng 152 triệu USD,cao hơn mức 3,157 tỷ USD của năm 2007. Những hiệp định dự kiến ký kết có giá trị vốn ODA lớn gồm: hiệp định khung Việt Nam - Thụy Điển về hợp tác phát triển (100 triệu USD); hiệp định khung về kế41hoạch chung hợp tác giữa chính phủ Việt Nam và 6 tổ chức Liên Hiệp Quốc tại Việt Nam (218 triệu USD); Hiệp định vay vốn cho khoản tín dụng hỗ trợ giảm nghèo lần thứ 7 (PRSC7) của WB (150 triệu USD) và một số nước đồng tài trợ (317 triệu USD) với thời hạn 40 năm (có 10 năm ân hạn và lãi suất 0%, phí cam kết 0,75%) dự án phát triển giao thông đô thị Hà Nội (100 triệu USD); dự án giao thông đồng bằng sông Cửu Long (150 triệu USD); dự án phát triển đô thị Tp.HCM (50 triệu USD)... (Nguồn TBKT 18/06/2008). Đối với nước tiếp nhận viện trợ, ODA được xem như một nguồn lực thực sự nếu nó được kết hợp hiệu quả với các nguồn lực trong nước khác để đạt được mục tiêu quốc gia trong từng thời kỳ nhất định.Đối với các nhà tài trợ, ODA sẽ trở thành nguồn vốn viện trợ thật sự nếu nó được chuyển cho nước tiếp nhận để gián tiếp hay trực tiếp tạo ra các điều kiện cho phát triển.Từ hai cách tiếp cận trên và từ những tác động của nguồn vốn này trong thời gian qua, có thể khẳng định ODA ở Việt Nam đã trở thành một nguồn vốn thật sự và hiệu quả trong tiến trình đổi mới. Tuy nhiên, bên cạnh những thành công trong thu hút và sử dụng vốn ODA, còn tồn tại nhiều vấn đề mà Việt Nam cần phải giải quyết để sử dụng nguồn vốn này có hiệu quả hơn trong tương lai. Một số vấn đề hiện tại của ODA Hiệu quả sử dụng Nâng cao hiệu quả sử dụng ODA là một trong những vấn đề quan trọng mà Việt Nam phải giải quyết.Một trong những nguyên nhân chính của việc sử dụng ODA chưa có hiệu quả là nhận thức và hiểu về bản chất ODA chưa được chính xác và đầy đủ trong quá trình huy động và sử dụng. Nhận thức sai lệch cho rằng ODA là cho không và trách nhiệm trả nợ thuộc về chính phủ, đã dẫn đến tình trạng kém hiệu quả trong việc thực hiện một số chương trình và dự án.Thực tế ODA không phải là thứ cho không và việc sử dụng ODA là một sự đánh đổi.Nếu sử dụng ODA không hiệu quả, gánh nặng trả nợ sẽ tăng lên. Mặt khác, việc kết hợp nguồn vốn ODA với các nguồn vốn khác còn yếu, điều này cũng làm giảm hiệu quả của nguồn vốn ODA. Giải ngân42Nguồn ODA giải ngân mạnh nhất giai đọan 1995-2000, đỉnh điểm ở năm 2000 gần 5,5% GDP, nhưng giải ngân chậm lại ở giai đọan 2001-2006 tương đương 3-4% GDP, thậm chí có xu hướng giảm dần chỉ còn 2,8% GDP vào năm 2006 (sau đó hồi phục trở lại 3,05% GDP ở năm 2007). Tỷ lệ giải ngân ODA ở Việt Nam vẫn còn thấp. Từ năm 1993 đến 2007, vốn ODA đã giải ngân là 18,393 tỷ USD, chỉ chiếm khoảng 42,9% tổng vốn ODA cam kết (40,757 tỷ USD), tỷ lệ giải ngân bình quân chỉ khoảng 50% trong những năm gần đây.Việt Nam cần phải nổ lực hơn nữa để đNy nhanh tiến độ giải ngân ODA vì với sự tăng lên của vốn cam kết mỗi năm, kết quả đạt được còn xa với mong đợi. Theo dự đóan của các chuyên gia Ngân hàng Phát triển Châu Á, nếu Việt Nam cải thiện được tỷ lệ giải ngân ODA, tốc độ tăng trưởng GDP có thể tăng từ mức 8 - 8,4% như hiện tại lên tới 9% và Việt Nam sẽ trở thành nước có thu nhập trung bình vào năm 2009, sớm hơn mục tiêu là năm 2010. Có một vài nguyên nhân giải thích vì sao ODA lại giải ngân chậm ở Việt Nam. Thứ nhất, thông thường phải mất một thời gian dài đề các chương trình và dự án ODA được triển khai. Khoảng 50% nguồn vốn ODA ở Việt Nam được dành cho các dự án cơ sở hạ tầng, lĩnh vực cần nhiều thời gian hơn để tiến hành và thậm chí kết thúc chậm hơn từ 3 đến 5 năm so với các dự án ở các lĩnh vực khác điều này đã dẫn đến việc giải ngân chậm. Một số nước đang phát triển khác, chẳng hạn như một số nước ở châu Phi chỉ sử dụng một phần ba nguồn vốn ODA cho các dự án cơ sở hạ tầng và có tỷ lệ giải ngân cao hơn. Thứ hai, năng lực giám sát thực hiện dự án và chương trình ODA của Việt Nam còn hạn chế và và bất cập, đặc biệt là ở khi có sự tham gia của chính quyền địa phương. Thứ ba, khuôn khổ pháp lý về quản lý và sử dụng vốn ODA chưa đồng bộ và việc thực hiện các văn bản này cũng không thống nhất. thực. Cơ cấu tổ chức và năng lực cán bộ Cơ cấu tổ chức và năng lực cán bộ trong công tác quản lý và thực hiện ODA còn yếu và chưa đáp ứng những yêu cầu của việc nâng cao hiệu quả ODA. Sự thất thóat và tham nhũng ở những dự án lớn trong lĩnh vực giao thông ,dầu khí là những ví dụ về hạn chế trong quản lý và theo dõi ODA. Theo kết qua điều tra thực hiện bởi CIEM và JICA (2003), hầu hết những người tham gia trong quá trình thực hiện ODA43đều bày tỏ quan điểm rằng các thủ tục thNm định và chấp nhận các dự án mới của bên Việt Nam còn phức tạp và cơ bản chưa hài hòa với quy trình và thủ tục của các nhà tài trợ. Một nghị định cua chính phủ để giải quyết vấn đề này đã được ban hành nhưng đến nay vẫn chưa được thực hiện đầy đủ. Thách thức còn lại là đảm bảo sự minh bạch và trách nhiệm trong quan lý ODA từ phía Việt Nam. Phân cấp Chính sách phân cấp trong quản lý và sử dụng ODA chưa có sự thống nhất giữa trung ương và địa phương. Những hạn chế về năng lực của đội ngũ cán bộ ở địa phương trong chuyên môn nghiệp vụ và ngoại ngữ cũng là nhân tố làm hạn chế việc phân cấp và sử dụng hiệu quả nguồn vốn này. Sự phối hợp kém giữa chính quyền trung ương và địa phương, giữa chính quyền địa phương và các nhà tài trợ đã dẫn tới sự chậm trễ trong quá trình thiết kế và thực hiện dự án. Tình trạng này cũng dễ dẫn đến việc sử dụng ODA lãng phí và kém hiệu quả. Để nâng cao hiệu quả sử dụng ODA, cần phải đầu tư nhiều hơn vào việc xây dựng năng lực cho quản lý và điều hành ở địa phương. VAY THƯƠNG MẠI: Vay nước ngoài của chính phủ về cho vay lại: Để đNy nhanh tốc độ phát triển kinh tế - xã hội và chuyển dịch cơ cấu kinh tế, trong thời gian qua, Chính phủ đã sử dụng một phần vốn ODA vay nợ nước ngoài để cho vay lại đối với các dự án, các chương trình đầu tư có khả năng hoàn vốn của các Bộ, các địa phương. Tỷ lệ cho vay lại chiếm khoảng 45% tổng số vốn vay ODA của Chính phủ. Bên cạnh vốn vay ODA, Chính phủ còn cho vay lại bằng khoản vay thương mại đối với các doanh nghiệp nhằm thực hiên các chiến lược phát triển kinh tế. Cho vay lại của Chính phủ được thực hiện chủ yếu thông qua 2 công cụ, quỹ Hỗ trợ phát triển (nay là Ngân hàng phát triển Việt Nam) và các ngân hàng thương mại. Một số dự án được thực hiện nhờ hoạt động cho vay lại của Chính phủ là dự án phát triển ngành công nghiệp đóng tàu của Vinashin (750 triệu USD), dự án nâng cao44hiệu suất ngành điện (hơn 30 triệu USD), dự án tài chính nông thôn 2 (93,7 triệu USD), điện Phú Mỹ (71,6 triệu USD). Bảo lãnh Chính phủ đối với các khoản vay nước ngoài của các doanh nghiệp và tổ chức tín dụng Bảo lãnh Chính phủ đối với các doanh nghiệp và các tổ chức tín dụng khi vay nước ngoài được thực hiện nhằm mục đích hỗ trợ vốn cho các doanh nghiệp phát triển hoạt động sản xuất kinh doanh trong khi nguồn lực có giới hạn. Các doanh nghiệp vay nợ có bảo lãnh bao gồm các doanh nghiệp đầu tư trực tiếp từ nước ngoài (doanh nghiệp FDI) và các doanh nghiệp Nhà nước có quy mô lớn trong các ngành Bưu chính viễn thông, dầu khí, điện lực, xi măng, hàng không và dệt. Tính đến hết năm 2006, tổng số vay nước ngoài của các doanh nghiệp được Chính phủ bảo lãnh là 3,5 tỷ USD, trong đó giải ngân được 2,13 tỷ USD, dư nợ bảo lãnh khoảng 1,425 tỷ USD. Các khoản vay nước ngoài do Chính phủ bảo lãnh đều được thực hiện đúng quy trình và sử dụng đúng mục đích. Trong cơ cấu nợ vay có bảo lãnh, nợ ngắn hạn chiếm tỷ trọng rất nhỏ (khoảng 4,8%), chủ yếu là nợ trung và dài hạn. Nhìn chung nợ có bảo lãnh đáp ứng được yêu cầu cho quá trình đầu tư trung và dài hạn. Cho đến thời điểm hiện nay, hầu như các dự án vay nợ nước ngoài có bảo lãnh đều trong quá trình xây dựng hoặc mới đưa vào sử dụng nên chưa phát sinh nợ quá hạn. Vay và trả nợ nước ngoài của các tỉnh, thành phố trực thuộc Trung ương Bên cạnh khoản nợ vay trực tiếp của chính quyền trung ương, các tỉnh, thành phố trực thuộc trung ương khi muốn gia tăng nguồn vốn đầu tư phát triển kinh tế cũng tiến hành hoạt động vay nợ dưới 2 hình thức, phát hành trái phiếu chính quyền địa phương và vay nước ngoài. Trên thực tế, vốn vay nước ngoài của các địa phương chủ yếu là vốn ODA trực tiếp cho các dự án đầu tư tại các khu vực và phần thụ hưởng gián tiếp từ các dự án của các cơ quan trung ương thực hiện trên địa bàn.45Đồ thị 2.2: Vốn vay nước ngoài của các địa phương (đơn vị : %) Vốn vay của các địa phương18.786.218.17.634.4 7Vùng núi phía BắcVùng đồng bằng Bắc Bộ (kể cả Hà Nội)Bắc Trung BộDuyên hải Miền TrungTây NguyênĐồng bằng s ông Cửu LongĐông Nam Bộ (kể cả TP.HCM) Nguồn: Báo cáo của Bộ Kế hoạch và đầu tư Nhìn đồ thị 2.2, ta thấy vốn vay của chính quyền địa phương chủ yếu là ở khu vực đồng bằng Bắc Bộ (34,4%). Điều này cũng phù hợp với quy hoạch phát triển vùng, miền trên địa bàn cả nước vì khu vực này có tiềm năng kinh tế rất lớn nhưng khai thác chưa hiệu quả. PHÁT HÀNH TRÁI PHIẾU QUỐC TẾ: Sau một giai đoạn chuNn bị, ngày 27/10/2005, Chính phủ đã chính thức phát hành trái phiếu trên thị trường chứng khóan New York với tổng số vốn huy động được là 750 triệu USD, lãi suất 7,125%/năm, thời hạn 10 năm. Đợt phát hành trái phiếu Chính phủ lần đầu tiên ra thị trường vốn quốc tế đã giúp Việt Nam đa dạng hóa nguồn huy động vốn, thiết lập một “thang chuNn” để giúp cho các doanh nghiệp và địa phương huy động vốn sau này. Trái phiếu quốc tế của Chính phủ đã thu hút được sự quan tâm rất lớn của các nhà đầu tư nước ngoài trên khắp thế giới. Trong số 255 nhà đầu tư mua trái phiếu có 51% là các quỹ đầu tư tài chính, ngân hàng 25%, các công ty bảo hiểm 17% và 7% là46các tổ chức đầu tư khác. Số trái phiếu này được phát hành rộng rãi ở châu Á (nắm giữ 38%), Châu Âu (32%) và Mỹ (30%), (Phụ lục 3). Toàn bộ số tiền huy động được giao cho Tổng Công ty Công nghiệp Tàu Thủy Việt Nam (Vinashin )sử dụng để đầu tư phát triển sản xuất kinh doanh. Việc phát hành trái phiếu quốc tế có thể thực hiện qua 3 hình thức: Chính phủ Việt Nam phát hành về cho vay lại; Chính phủ bảo lãnh cho doanh nghiệp phát hành trái phiếu doanh nghiệp; Doanh nghiệp tự trực tiếp phát hành mà chính phủ không phải bảo lãnh. Tuy nhiên, các tập đoàn lớn của Việt Nam được kỳ vọng vẫn chưa hội đủ điều kiện để phát hành trái phiếu quốc tế. Theo sự chỉ đạo mới nhất của Thủ Tướng, Bộ Tài Chính vào tháng 9/2007 với thời hạn 15 năm và 20 năm, Chính phủ Việt Nam đã phát hành 1 tỷ USD trái phiếu ra thị trường vốn quốc tế và cũng là lần thứ hai Chính phủ vay tiền để các doanh nghiệp nhà nước vay lại. Để có thể đảm bảo uy tín của Việt Nam trên thị trường vốn quốc tế cho dù đó là trái phiếu do Chính phủ phát hành hay do các doanh nghiệp Việt Nam tự phát hành nhất thiết không vì một sự thất tín nào trong khâu trả nợ của bất kỳ tổ chức phát hành nào mà làm cho các nhà đầu tư quốc tế quay lưng lại với trái phiếu quốc tế của Việt Nam. Nhìn chung, nợ nước ngoài của Chính phủ gia tăng qua các năm, phần nào đáp ứng nhu cầu hỗ trợ vốn cho quá trình đầu tư phát triển kinh tế - xã hội. Điều này được lý giải một phần do những thành tựu đáng kể trong phát triển kinh tế và chính sách thu hút vốn đầu tư nước ngoài của Việt Nam. Bên cạnh đó, hoạt động trả nợ được duy trì đều đặn, đảm bảo uy tín trong quá trình thanh toán cũng góp phần vào việc gia tăng số lượng nợ nước ngoài. Trong cơ cấu nợ nước ngoài, chủ yếu là nợ trung và dài hạn nhằm đáp ứng nhu cầu đầu tư dài hạn vào cơ sở hạ tầng. Các khoản nợ do Chính phủ bảo lãnh cũng chiếm tỷ trọng không đáng kể trong tổng số nợ nước ngoài của Chính phủ (trung bình nợ Chính phủ bảo lãnh chiếm khoảng 7%), (Phụ lục 4). Theo số liệu của Bộ Tài chính, tổng số nợ nước ngoài của Việt Nam hiện nay vào khoảng 15 tỷ USD. Cả số nợ tuyệt đối và tỷ lệ nợ / GDP đều đã giảm đi so với47năm 2000 vì Chính phủ đã và đang trả nợ dần. Hiện tất cả số nợ từ Câu Lạc Bộ Luân đôn và Paris đã được giải quyết hết, chỉ còn lại số nợ vay các nước phương Tây và hơn 90% số nợ này là vay ưu đãi ODA, khoản vay thương mại rất nhỏ. Năm 2000, tỷ trọng nợ trong GDP là 39%, năm 2001 giảm còn 37,4%. Tỷ trọng này trong các năm 2002 và 2003 là 34%, năm 2005 là 35,8% và năm 2006 là 36,6%. Tính bình quân trong 5 năm 2001 - 2005 là 35,6%. Việc trả nợ vay đã được tính toán kỹ trong chỉ tiêu ngân sách hàng năm. Hiện nay trong số chi ngân sách cho trả nợ hàng năm, chỉ 1/3 dành cho việc trả nợ nước ngoài, 2/3 còn lại là để trả nợ vay trong nước. Thậm chí trong một số trường hợp nguồn lực dự trữ trả nợ không đáp ứng được nhu cầu, các cơ quan quản lý nợ cũng sắp xếp được nguồn trả nợ bằng nhiều cách khác nhau. Điều đó chứng tỏ không có áp lực đối với ngân sách Nhà nước và khả năng trả nợ của Việt Nam. Số nợ sẽ vay hàng năm trong chiến lược nợ đã được hoạch định và cân đối với nhu cầu cho đầu tư phát triển và chỉ tiêu ngân sách. Cơ cấu giữa nợ ngắn hạn và nợ trung và dài hạn luôn được duy trì ở trạng thái cân bằng, đảm bảo hài hòa giữa các mục đích huy động vốn và nhu cầu chi đầu tư phát triển của Nhà nước. 2.1.2. Cơ chế quản lý nợ Hệ thống các cơ quan thực hiện quản lý nợ Chính phủ hiện nay vẫn chưa phân định rõ ràng chức năng, nhiệm vụ. Với số lượng các cơ quan tham gia quản lý nợ hiện nay, khó có thể và thậm chí không thể có những phản hồi kịp thời đối với các cơ hội thị trường. Chẳng hạn trong huy động nợ mới, quy trình phê duyệt có thề kéo dài 6 - 8 tháng. Khi Việt Nam chuyển sang huy động nhiều hơn theo hớng thị trờng, đây sẽ là vấn đề lớn đối với các nhà quản lý nợ. Số lượng các cơ quan trên đã giảm xuống sau khi ban hành Luật Ngân sách sửa đổi. Tuy nhiên, vẫn còn một số lượng lớn các cơ quan chịu trách nhiệm về giám sát, phân tích và.quản lý nợ Chính phủ.48Hiện nay cả Bộ Tài chính, Bộ Kế hoạch và đầu tư, Ngân hàng nhà nước và một số cơ quan ngành khác cùng được giao nhiệm vụ quản lý nợ Chính phủ mà không xác định được chính xác phạm vi hoạt động của từng đơn vị. Luật NSNN quy định Bộ Tàì chính là cơ quan xây dựng chiến lược, kế hoạch vay nợ, trả nợ trong và ngoài nước (Điều 21), Quy chế quản lý vay và trả nợ nước ngoài quy định Bộ Kế hoạch và dầu tư chịu trách nhiệm xây dựng chiến lược quốc gia về vay và trả nợ nước ngoài và tổng hợp kế hoạch dài hạn về vay và trả nợ nước ngoài của cả nước (Điều 6. Luật tổ chức các tổ chức tín dụng quy định Ngân hàng Nhà nước phối hợp với Bộ Tài chính xây dựng chiến lược điều hành nợ Chính phủ trong từng giai đoạn để đảm bảo sự phù hợp trong việc thực thi chính sách tiền tệ và chính sách tài chính, tham gia giải quyết các vấn đề liên quan đến nợ nước ngoài. Quỹ Hỗ trợ Phát triển là cơ quan thuộc Văn phòng Chính phủ và Bộ Tài chính (nay tách ra thành Ngân hàng Phát triển Việt Nam) huy động vốn và giải ngân cho các dự án phát triển ưu tiên của Chính phủ. Ngay trong nội bộ Bộ Tài chính cũng có sự chồng chéo về chức năng, nhiệm vụ quản lý nợ Chính phủ. Chức năng quản lý nợ phân tán trong 3 đơn vị Tài chính đối ngoại, Ngân sách nhà nớc và Kho bạc nhà nước. Quyết định số 151/2003/QĐ - BTC của Bộ trởng Tài chính quy định nhiệm vụ của Vụ Ngân sách Nhà nước, đó là "Chủ trì phối hợp các đơn vị thống nhất quản lý nợ quốc gia". Tuy nhiên, quy định này lại chồng chéo với nhiệm vụ quản lý nợ nước ngoài mà Bộ trưởng Bộ Tài chính đã phân công cho Vụ Tài chính đối ngoại tại Quyết định số 163/2003/QĐ - BTC, theo đó Vụ Tài chính đối ngoại có chức năng giúp Bộ trưởng Bộ Tài chính "thống nhất quản lý vay và trả nợ nước ngoài của Chính phủ, vay và trả nợ nước ngoài của quốc gia". Quyết định số 209/2003/QĐ - BTC, Kho bạc nhà nước có nhiệm vụ “nghiên cứu xây dự thảo đề án, chính sách, chế độ về huy đông vốn trong nước và ngoài nước… thông qua phát hành công trái, trái phiếu Chính phủ”, trong khi đó Quyết định số 163/2003 đã quy định một trong những nhiệm vụ của Vụ Tài chính đối ngoại là “Nghiên cứu, đề xuất và tổ chức thực hiện các phương án huy động vốn nước ngoài trên thị trường vốn quốc tế của Chính phủ”.49Trong Bộ chưa phân công trách nhiệm cho đơn vị nào thực hiện nhiệm vụ quyết toán nguồn viện trợ không hoàn lại của Bộ Tài chính (hiện tại Bộ mới giao trách nhiệm cho Vụ Hợp tác quốc tế làm đầu mối thu hút nguồn vốn tài trợ cho Bộ Tài chính). Vì vậy gây khó khăn cho công tác quyết toán nguồn tài trợ cho Bộ Tài chính. Trách nhiệm trong quản lý tài chính các doanh nghiệp FDI tại Bộ Tài chính còn nhiều bất cập, nhất là trong khâu thNm định cấp giấy phép, phân công quản lý các lĩnh vực còn chồng chéo... dẫn đến khó khăn trong công tác quản lý tài chính nhà nước các doanh nghiệp FDI trong khi các doanh nghiệp này cũng nằm trong đối tượng được vay nước ngoài có sự bảo lãnh của Chính phủ. Bên cạnh đó, một trong những vấn đề quan trọng trong quá trình quản lý nợ Chính phủ là theo dõi và đánh giá các khoản nợ cũng bị chia sẻ giữa các cơ quan quản lý. Bộ Kế hoạch và đầu tư theo dõi, thống kê và đánh giá về ODA, trong đó có nợ, Vụ Tài chính đối ngoại - Bộ Tài chính quản lý nợ nước ngoài, Kho bạc Nhà nước quản lý nợ trong nước. Các đơn vị này đều có sử dụng hệ thống quản lý nợ riêng biệt và thủ công nên các báo cáo về nợ Chính phủ hiện nay được xây dựng hoàn toàn do sự phối hợp số liệu của các đơn vị một cách thủ công và không đảm bảo sự chuNn xác. Các chỉ tiêu theo dõi và đánh giá nợ cũng không được tập hợp thành một hệ thống nhằm xác định mức độ nghiêm trọng của nợ cũng như làm cơ sở xây dựng chiến lược dài hạn về nợ Chính phủ. 2.2. Thực trạng tình hình vay và trả nợ nước ngoài của Việt Nam 2.2.1. Tình hình vay và trả nợ nước ngoài Là một nước nghèo, đang thực hiện công cuộc đổi mới, đNy mạnh công nghiệp hóa, hiện đại hóa đất nước nhưng Việt Nam luôn phải đối đầu với những vấn đề thâm hụt ngân sách, thâm hụt tài khoản vãng lai, cán cân thanh toán… Và mức thu nhập còn thấp khả năng tích lũy nội địa hạn chế. Trong khi đó nhu cầu vốn cho phát triển kinh tế lại rất lớn, vì thế sự mất cân đối giữa tiết kiệm và đầu tư thường xảy ra. Do đó, chúng ta phải tìm các nguồn tài trợ từ bên ngoài để bù đắp cho thâm hụt và phát triển kinh tế. Năm 1997 ngân hàng thế giới đã bày tỏ mối quan tâm về khả năng chịu đựng của tài50khoản vãng lai và nợ nước ngoài của Việt Nam, cho thấy nợ nước ngoài của Việt Nam không hề đơn giản. Lịch sử nợ quốc gia (Nợ nước ngoài): Được chia thành hai giai đoạn: Trước năm 1991: Trước năm 1991, khi Hội đồng tương trợ kinh tế (CMEA) chưa tan rã, thì nợ Việt Nam là rất lớn do được hưởng nhiều ưu đãi của tổ chức này, chủ yếu vay từ Liên Xô cũ và các nước Đông Âu với lãi suất ưu đãi. Theo đánh giá của WB, riêng năm 1990, Nợ nước ngoài của Việt Nam ở mức 23 tỷ USD, đây là mức nợ đáng báo động trong tình trạng nền kinh tế quốc gia còn nghèo, mức thu nhập nội địa còn rất thấp, kim ngạch xuất khNu chỉ đạt trên 2 tỷ USD mỗi năm. Các khoản vay nợ này vay từ các nước xã hội chủ nghĩa. Việc vay và trả nợ đều do Nhà nước quản lý và được tiến hành ở dạng đổi hàng với giá cả cố định theo thỏa thuận của các nước thành viên Hội đồng tương trợ Kinh tế năm 1957. Tất cả các khoản vay đều là nợ của chính phủ được cung cấp trên cơ sở các hiệp định và hiệp ước hữu nghị. Đây là các khoản vay ưu đãi, có lãi suất thấp hoặc miễn lãi suất và kỳ hạn từ 20-30 năm. Ngoài ra, viện trợ không hoàn lại chiếm phần lớn trong số vay đó. Các khoản vay đều được ghi là thu ngân sách Nhà nước và là nguồn vốn cơ bản dành cho đầu tư phát triển kinh tế và chiến tranh bảo vệ tổ quốc. Ngoài ra chúng còn được sử dụng với mục đích tiêu dùng. Việc quản lý và sử dụng vay nước ngoài được quy định theo các quy định về phân bổ ngân sách nhà nước cho các mục tiêu cụ thể. Một số cơ sở hạ tầng quan trọng được xây dựng để phục vụ cho sự phát triển của sự cải cách kinh tế sau này. Sau năm 1991: Sau năm 1991, khi hệ thống Xã Hội Chủ Nghĩa tan rã ở Đông Âu, Hội đồng tương trợ kinh tế không còn nữa, nợ vay tăng thêm hàng năm của Việt Nam giảm, nhưng mức nợ tồn đọng trước đó tiếp tục sinh lãi làm cho nợ của Việt Nam vẫn ở mức cao, từ 23.270 triệu USD năm 1990 tăng lên 26.257 triệu USD năm 1996. Kể từ năm 1997, tổng nợ cũng như dịch vụ nợ bắt đầu được cải thiện, từ 27% trên giá trị xuất khNu năm 1989 giảm xuống còn chưa tới 12% năm 1997, điều này có được nhờ Việt51Nam được giảm nợ và bố trí lại lịch trả nợ theo điều khoản Naples của công lạc bộ Paris và các điều khoản Toronto của câu lạc bộ London chứ không phải nỗ lực trả nợ của Việt Nam. Trong thời gian bốn năm 1993 - 1997, Việt Nam đã đàm phán song biên với các chủ nợ thành viên câu lạc bộ Paris, tổng nợ được giảm là 745 triệu USD, tương đương 60% số nợ. Tháng 5-1996 Việt Nam đã thỏa thuận với câu lạc bộ London, một tổ chức gồm các NHTM lớn, kết quả giảm 53% nghĩa vụ nợ theo phương án Brady qua các hình thức như: mua lại nợ, chuyển đổi nợ thành các trái phiếu chiết khấu, chuyển đổi nợ trái phiếu ngang giá, chuyển đổi nợ thành trái phiếu có lãi. Tháng 12/1997, Việt Nam đã hoàn tất được thỏa thuận giảm nợ là 572 triệu USD, trong đó nợ lãi là 304 triệu USD của các NHTM. Như vậy, tổng nợ của Việt Nam năm 1997 đã giảm xuống còn 21.780 triệu USD, tức là giảm 17% so với năm 1996, gánh nặng nợ nần đã giảm đáng kể. Nợ cũ lớn nhất của Việt Nam là khoản nợ với Liên bang Nga. Sau tám vòng đàm phán kể từ 1994 - 2000, hai bên đã thỏa thuận và ký kết hiệp định xử lý nợ tổng thể của Việt Nam với Liên Xô (cũ), giảm nợ ngay 85% tổng nợ cũ, tương đương 9,3 tỷ USD. Hiệp định này đã đưa tổng mức nợ tồn đọng năm 1999 là 23.260 triệu USD xuống còn 12.787 triệu USD và số nợ còn lại phải trả trong vòng 23 năm với 10% trả bằng tiền mặt và 90% bằng hàng hóa xuất khNu. Nhìn chung, nợ Việt Nam đến thời điểm này không quá lo ngại do chúng ta đã thành công trong xử lý nợ đến hạn, khống chế được luồng nợ vay ngắn hạn,… nhưng còn một số vấn đề trong sử dụng và quản lý nợ ở nước ta còn nhiều vướng mắc cần được giải quyết. (Phụ lục 5: Nợ nước ngòai và dịch vụ nợ nước ngoài) Đó là trong vay nợ và viện trợ, chúng ta chưa xác định rõ mục tiêu, hiệu quả kinh tế theo quan điểm thúc đNy hàng hóa xuất khNu tạo ra lợi nhuận và có ngoại tệ để trả nợ. Nhiều cán bộ lãnh đạo của chúng ta khi nhận được các khoản ODA vẫn còn nghĩ là “của cho không”, họ không có ý thức vay là phải trả vì thế đã để buông lỏng trong quá trình thực hiện các dự án. Ngay cả khi viện trợ không hoàn lại cũng có cái giá của nó, nhà tài trợ đòi hỏi người sử dụng phải dùng vốn vào đúng mục đích, đúng nơi, đúng chỗ. Thêm vào đó, chúng ta chưa xây dựng được một chiến lược vay và trả52nợ cụ thể rõ ràng cho từng khoản vay, do đó việc ban hành các chính sách và cơ chếquản lý không khỏi lúng túng. Nhiều cấp cùng quản lý một dự án và có khi một nguồn viện trợ được phân tán ở nhiều ngành, nhiều địa phương gây ra những chi phí giao dịch không đáng kể. Trên cơ sở xem xét các chỉ tiêu về chi tiêu nợ nước ngoài (theo WB và IMF) và nghiên cứu tình hình vay nợ của các nước trong khu vực, Bộ Tài chính đã đưa ra các chỉ tiêu giới hạn an toàn nợ nước ngoài của Việt Nam là: - Tổng dư nợ nước ngoài / GDP: 50% - Tổng dư nợ nước ngoài/ xuất khNu: 150% - Tổng nghĩa vụ trả nợ trên xuất khNu: 20% - Tổng nghĩa vụ trả nợ của Chính phủ /thu ngân sách: 12% Đến hết năm 2006 tổng dư nợ nước ngoài của Việt Nam bằng 32,5% GDP giảm so với các năm trước đó, và chiếm 525 tổng kim ngạch xuất khNu và khoảng gần 2 lần dự trữ ngoại hối. Năm 2007 tổng nợ ước tính là 32,6% GDP, chiếm 51% tổng kim ngạch xuất khNu. Như vậy, các chỉ số này đang nằm trong giới hạn an toàn về nợ cho phép theo các chỉ tiêu của Bộ Tài chính đề xuất. Và theo đánh giá của các chuyên gia thì nợ của Việt Nam hiện nay chưa phải là nhiều nếu so với một số nước trong khu vực Châu Á như Trung Quốc, Indonesia, Thái Lan. Tuy nhiên, nếu so với qui mô của nền kinh tế, mức dự trữ ngoại tệ còn quá ít thì tổng mưc nợ nước ngoài của Việt Nam không phải là nhỏ. Hơn nữa nợ nước ngoài cũng đã tích tụ một khối lượng đáng kể nợ đến hạn phải trả hàng năm, năm 2003 chúng ta phải trả cả gốc và lãi là 1.630 triệu USD và tăng lên 1.952 triệu USD vào năm 2006, trong khi đó khả năng thanh toán nợ của nền kinh tế nói chung và của ngân sách Nhà nước nói riêng là rất khó khăn. Cơ cấu thời hạn vay nợ nước ngoài cũng là một nhân tố quan trọng đến mức độ rủi ro tài chính. Nếu như một quốc gia chỉ dựa chủ yếu vào vốn vay ngắn hạn thì áp lực trả nợ rất cao, nợ công và bảo lãnh công chiếm tỷ lệ cao sẽ tạo áp lực cho chính phủ đó tạo nguồn để trả nợ. Mặc dù trong cơ cấu nợ vay nước ngoài của Việt nam nợ trung và dài hạn chiếm tỷ trọng chủ yếu (năm 2006 chiếm 98,25% tổng nợ) nợ ngắn hạn chỉ chiếm khá nhỏ. Tuy nhiên, cơ cấu nợ của Việt Nam chưa hợp lý là nợ công và nợ53bảo lãnh công lại ngày càng cao, tạo áp lực chi trả của Chính phủ. Mặt khác các khoản vay trong những năm 90 sẽ đến hạn, thời gian ân hạn cho những khoản vay trước đó sẽ dần kết thúc nghĩa vụ nợ tăng lên sẽ gây những khó khăn cho công tác trả nợ. (Đồ thị 2.3) Đồ thị 2.3: CƠ CẤU DƯ NỢ NƯỚC NGOÀI CỦA CHÍNH PHỦ Tính đến 31/12/2007 48.74%43.72%6.23%0.77%0.53%Song phương Đa phương Người nắm g iữ trái phiếu Các ngân hàng thương mạiCác chủ nợ tư nhân khác Nguồn: Bộ tài chính và IMF Một điểm nổi bật trong vay nợ nước ngoài của Việt Nam đó là lần đầu tiên Việt Nam phát hành trái phiếu ra thị trường tài chính quốc tế vào ngày 27/10/2005 tại New York sau 10 năm chuNn bị. Trong thực tế vụ bán trái phiếu quốc tế có thể vừa được xem như một cách huy động vốn vay mới, vừa được xem như là một khởi đầu cho xu hướng Chính phủ vay ngày càng tăng. Và sự kiện này cũng cho thấy một bước tiến hội nhập vào thị trường tài chính quốc tế. Có nhiều thái độ khác nhau trước sự kiện này, “lạc quan” do xa lạ với thị trường tài chính quốc tế thì hào hứng: Kinh tế tăng khá, tăng trưởng khá, uy tín khá nên thiên hạ sẵn sàng cho vay. Quen thuộc với thị trường tài chính thì bình thản hơn: Chuyện vay và được vay là bình thường khi anh chưa có tên trong danh sách nợ xấu. Tuy nhiên, đứng trên góc độ rủi ro thì mặc dù giá trị phát hành trái phiếu quốc tế làm cải thiện cán cân thanh toán, nhưng lại làm gia tăng rủi ro54tài chính vì khoản vay này đã làm gia tăng nợ và tác động đến dự trữ ngoại tệ của Việt Nam. Về nguyên tắc, nguồn trả nợ cho khoản vay này là từ quĩ dự trữ ngoại tệ quốc gia, do đó với lượng dự trữ ngoại tệ có được vào thời điểm phát hành trái là 8.577 triệu USD thì dưới con mắt của nhà đầu tư khả năng trả nợ của Việt Nam là rất cao. Sau này nếu vay thêm trên thị trường tài chính quốc tế thì mức hấp dẫn các nhà đầu tư nước ngoài có thể giảm đi vì các khoản nợ vay tăng lên so với dự trữ quốc gia, và như vậy khả năng huy động vốn trên thị trường tài chính quốc tế sẽ giảm đi, trừ trường hợp Việt Nam tăng được dự trữ ngoại hối, có điều dự trữ ngoại hối của Việt Nam trong những năm qua vẫn không có gì cải thiện, mặc dù qui mô có tăng lên nhưng vẫn chỉ đủ tài trợ 2,5 tháng nhập khNu mà thôi và theo ước tính của IFM đến năm 2010 con số này cũng chỉ đủ tài trợ cho 3,5 tháng nhập khNu. Một lượng dự trữ quá mỏng như vậy là nguy cơ mà Việt Nam phải đối mặt với khả năng chống đỡ các cú sốc từ bên ngoài nếu như có khủng hoảng tài chính các nước khu vực xảy ra, chưa nói đến đáp ứng nhu cầu trả nợ. Thêm vào đó, phần lớn (500 triệu USD) nguồn vốn huy động được lại cho tập đoàn đóng tàu Vinashin vay để đầu tư, như vậy rõ ràng khoản nợ này phụ thuộc vào khả năng trả nợ của Vinashin. Mỗi khi doanh nghiệp sử dụng vốn không hiệu quả, thì khả năng thanh toán là rất thấp và áp lực trả nợ lại đè nặng lên Chính phủ khi đến thời điểm đáo hạn. Qua đợt phát hành trái phiếu ngày 27/10/2005, đang mở ra một xu hướng vay nợ nước ngoài của các doanh nghiệp Nhà nước như Tập đoàn Điện lực Việt Nam, Tổng Công ty dầu khí tuyên bố phát hành trái phiếu quốc tế. Điều này cho thấy chúng ta đang đi ngược lại với xu hướng chung của một nền kinh tế đương đại khi mà đang Nhà nước hóa vay nợ nước ngoài. Nếu không có Chính phủ bảo lãnh thì việc DNNN phát hành trái phiếu quốc tế khó mà thực hiện được, do đó khi Chính phủ bão lãnh phát hành trái phiếu, mỗi khi nguồn vốn sử dụng không hiệu quả thì khoản nợ này lại là một gánh nặng cho Nhà nước. Huy động vốn thông qua thị trường tài chính quốc tế cho đầu tư phát triển là quan trọng, đặc biệt trong bối cảnh nguồn vốn ODA đang ngày càng thu hẹp dần đối với Việt Nam, nhưng phải cân nhắc kỹ khi ưu tiên cho các doanh nghiệp Nhà nước.55 Mặc dù, theo đánh giá của WB nợ nước ngoài của Việt Nam hiện nay được đánh giá là ổn định, gánh nặng về nợ và nghĩa vụ trả nợ nước ngoài chưa ở ngưỡng nguy hiểm, tình trạng nợ nước ngoài vẫn đang ở trong tầm kiểm soát. Song chúng ta không thể chủ quan, mà đã đến lúc phải thận trọng hơn trong vay nợ nước ngoài. Dù số dư nợ vay thêm hàng năm của Việt Nam có giảm nhưng đó chỉ là do các chủ nợ xóa và giảm nợ chứ không phải ta sử dụng nguồn lực của mình để trả nợ. Thêm vào đó là nợ vay thêm tăng lên nhanh chóng tạo ra những nguy cơ vay nợ ngày càng cao trong khi tốc độ tăng trưởng lại không tương xứng với tốc độ gia tăng của nợ. Điều này có thể dẫn đến vỡ nợ và mất chủ quyền quốc gia. Lúc đó, sẽ ảnh hưởng đến môi trường đầu tư, hạn chế luồng vốn nước ngoài chảy vào trong nước. Vấn đề thâm hụt NSNN và mất cân đối giữa tiết kiệm và đầu tư có lẽ là nhân tố chủ yếu làm nợ vay thêm của Việt Nam hàng năm tăng lên nhanh chóng. Ngoài ra còn phải kế đến tốc độ tăng trưởng, tỷ giá hối đoái, lãi suất, lạm phát… cũng ảnh hưởng đến tình hình vay nợ. Nếu chúng ta để xảy ra tình trạng vay nợ quá mức có thể ảnh hưởng nghiêm trọng đến nền kinh tế vĩ mô. Đó là gây tổn thất về tính hiệu quả của việc đánh thuế: vay nợ nhiều tạo áp lực buộc nhà nước phải tăng thuế để trả nợ vay và điều này sẽ càng làm bóp méo kinh tế vĩ mô, ảnh hưởng đến thu hút vốn nước ngoài. Vay nợ nước ngoài có ảnh hưởng vĩ mô tới phát triển kinh tế xã hội của đất nước, các tác động tích cực của sự gia tăng nợ nước ngoài có thể kể đến là: tăng tiềm lực tài chính; tạo ra nguồn vốn bổ sung cho quá trình tăng trưởng và phát triển kinh tế, nhất là thời kỳ đầu công nghiệp hóa, hiện đại hóa đất nước cần rất nhiều vốn. Bên cạnh đó vay nợ nước ngoài quá mức cũng đưa lại những hậu quả khôn lường. Một nền kinh tế phát triển hướng ngoại đến mức phụ thuộc rất lớn vào các nguồn lực bên ngoài sẽ không được coi là một nền kinh tế phát triển bền vững. Nếu đầu tư không hiệu quả thì không những hoạt động đầu tư đó không mang lại hiệu quả theo mục tiêu định trước mà còn làm mất thêm cả phần của cải mà xã hội sẽ tạo ra. Hậu quả là nợ nước ngoài sẽ làm cho mức sống của dân cư của nước con nợ vốn đã thấp lại càng thấp thêm và uy tín quốc gia sẽ bị giảm sút trong các quan hệ quốc tế. Chúng ta thử xem điều gì sẽ xảy ra nếu trường hợp Việt Nam rơi vào tình trạng nợ quá mức và đang bị các chủ nợ hối56thúc, trong khi ngân sách chưa đủ cho đầu tư và tiêu dùng, dự trữ ngoại hối mới chỉ đủ cho thanh toán cho 2,5 tháng nhập khNu. Hành động tự nhiên là chúng ta sẽ phải đàm phán với các chủ nợ để gia hạn các khoản nợ. Nhưng chúng ta phải bàn bạc với IMF trước khi thực hiện hành động đó và một chương trình ổn định mà IMF thường áp đặt được coi là phương thuốc điều kiện đó là : Hủy bỏ hoặc tự do hóa kiểm soát ngoại hối và nhập khNu, giảm giá trị tỷ giá chính thức, một chương trình chống lạm phát nghiêm ngặt bao gồm : kiểm soát tín dụng ngân hàng để tăng lãi suất và những yêu cầu dự trữ, kiểm soát thâm hụt của Chính phủ bằng cách hạn chế chi tiêu đặc biệt là trong các lĩnh vực xã hội cho người nghèo và lương thực thiết yếu đi đôi với tăng thuế và giá của các công ty liên doanh, kiểm soát việc tăng lương, đặc biệt là đảm bảo việc tăng lương đó thấp hơn tỷ lệ lạm phát, bãi bỏ hình thức kiểm soát giá, đón nhận nhiệt tình hơn đầu tư nước ngoài và mở cửa toàn bộ nền kinh tế đối với thương mại quốc tế. Như vậy, những chính sách mà IMF đưa ra có thể làm cải thiện được cán cân thanh toán nhưng đã làm tổn thương đáng kể đến người dân, những người có thu nhập thấp và có nguy cơ ảnh hưởng rất lớn đến tình hình chính trị quốc gia, mà bài học từ khủng hoảng ở Mexico, Argentina là một thí dụ. Trong trường hợp mọi nỗ lực trả nợ không mang lại kết quả, một hành động khôn ngoan lúc này chỉ có thể tuyên bố vỡ nợ có chủ quyền để thóat khỏi trách nhiệm trả nợ. Khi đó chủ nợ của chúng ta sẽ tịch biên các khoản dự trữ ở nước ngoài của NHNN tại nước họ hay tài sản ở nước ngoài của công dân trong nước, thậm chí cả hàng hóa mậu dịch vận chuyển qua biên giới nước họ. Tuy nhiên, những khoản tịch biên tài sản có thể rẻ hơn so với những khoản nợ phải trả, nhưng những ảnh hưởng lâu dài của nó thì khó mà lường trước được. Đánh mất uy tín và vị thế quốc gia bị giảm nghiêm trọng trên trường quốc tế, nguy cơ chúng ta phải đứng ngoài thị trường vốn quốc tế. Đối với một nước đang thời kỳ đầu phát triển với nhu cầu vốn lớn như Việt Nam mà bị từ chối trên thị trường vốn quốc tế thì vấn đề trở nên rất nghiêm trọng. Tất cả đầu tư trong nước phải tài trợ bằng số vốn ít ỏi từ tiết kiệm nội địa. Vòng luNn quNn giữa thiếu vốn và đầu tư làm cho nền kinh tế ngày càng rơi vào hố sâu của nghèo nàn và lạc hậu. Muốn thoát khỏi tình trạng này, chúng ta có thể yêu cầu được một vài sự57giúp đỡ từ nước ngoài nhưng phải đánh đổi bằng những điều khoản bất lợi, thậm chí không còn giữ được chủ quyền quốc gia. 2.2.2. Những nguy cơ làm gia tăng nợ nước ngoài của Việt Nam Mặc dù hiện nay nợ nước ngoài của Việt Nam là không đáng lo ngại và đang nằm trong giới hạn an toàn theo chuNn mực của WB. Nhưng nợ nước ngoài của Việt Nam giảm là do được giảm nợ chứ không phải nội lực trả nợ. Tất nhiên không ai nhìn lại quá khứ mà đặt giả thiết “Nếu không có mấy vụ đàm phán đó giờ chắc đổ nợ”. Song, nếu không nhìn lại và ghi khắc vận hội có một không ai đó của giai đoạn bắt đầu chuyển đổi thì chúng ta sẽ gặp rất nhiều khó khăn trong chi trả. Hiện nay nợ nước ngoài vẫn ngày càng tăng, thêm vào đó các nguy cơ làm gia tăng nợ vẫn luôn tiềm Nn, trong khi tốc độ tăng trưởng kinh tế lại không tương xứng với tốc độ gia tăng nợ, điều này dễ dNn tới gia tăng rủi ro tài chính. 2.2.2.1. Nguy cơ vay thêm hàng năm do mất cân đối trong tiết kiệm - đầu tư và thâm hụt ngân sách - Mất cân đối giữa tiết kiệm và đầu tư: Trong những năm gần đây, mức gia tăng tiết kiệm nội địa ở Việt Nam thấp hơn mức gia tăng đầu tư gây ra sự mất cân đối giữa tiết kiệm và đầu tư, sau khi đạt mức thặng dư vào 2000, 2001 thì những năm tiếp theo cán cân tiết kiệm - đầu tư liên tục bị thâm hụt. Bảng 2.2. Tỷ lệ tiết kiệm – đầu tư so với GDP Năm 2000 2001 2002 2003 2004 2005 2006 2007- Tổng tiết kiệm (% GDP) 31,7 33,2 32 30,4 31,1 30,1 31 31,3 - Tổng đầu tư (% GDP) 29,6 31,2 33,2 35,1 35,5 34,6 34,5 34,7 - Cán cân tiết kiệm và đầu tư (% GDP) 2,1 2 -1,2 -4,7 -4,4 -4,5 -3,5 -3,4 Nguồn IMF58 Đặc biệt là thành viên của WTO, đang đòi hỏi Việt Nam phải thực hiện nhiều cải cách kinh tế hơn, do đó nhu cầu vốn cho đầu tư ngày càng gia tăng, sự mất cân đối giữa tiết kiệm và đầu tư sẽ tiếp tục gia tăng. Theo tinh thần Nghị Quyết Đại hội lần thứ IX của Đảng về phát huy tối đa nội lực, tranh thủ ngoại lực để phát triển kinh tế trong giai đoạn 2001 - 2010, phấn đấu đạt tốc độ tăng trưởng kinh tế trung bình trên 7%/năm thì tỷ lệ nhu cầu về vốn cho phát triển đạt khoảng từ 31 - 32% GDP. Tổng mức đầu tư toàn xã hội khoảng 135 tỷ- 140 tỷ USD, tỷ lệ vốn trong nước chiếm khoảng 2/3 tổng vốn đầu tư, tức có thể đáp ứng khoảng 98 - 100 tỷ USD. Như vậy nguồn vốn nước ngoài cần huy động bổ sung cho đầu tư phát triển từ 45 - 50 tỷ USD, trong đó nguồn vốn FDI dự kiến khoảng 25 tỷ USD, phần còn lại phải huy động vốn vay nợ và viện trợ nước ngoài khoảng 20 - 25 tỷ USD. Do đó tăng tỷ lệ tiết kiệm nội địa là rất cần thiết nhằm giảm bớt gánh nặng nợ nước ngoài. - Thâm hụt ngân sách Khi gia nhập WTO, nguồn thu từ thuế nhập khNu của NSNN sẽ giảm xuống do cam kết cắt giảm thuế quan. Theo cam kết song phương đã được ký kết với 26 nước thành viên của WTO, Việt Nam sẽ cắt giảm 22% thuế nhập khNu so với mức hiện hành, thực hiện trong vòng 5 năm kể từ khi gia nhập WTO và 36% trong 10.600 dòng thuế đưa ra đàm phán với lộ trình kéo dài bình quân từ 5 - 7 năm. Theo tính toán của Bộ Tài chính, nguồn thu từ thuế nhập khNu - một loại thuế chiếm tỷ trọng lớn trong tổng thu NSNN sẽ giảm bình quân mỗi năm 1.000 tỷ đồng trong giai đoạn 5 năm sau khi gia nhập WTO. Trong khi đó NSNN cho nhu cầu chi thường xuyên và chi phí phát sinh trong giai đoạn 2006 - 2010 ngày càng tăng. Vì thế tình trạng thâm hụt NSNN ngày càng gia tăng sẽ tạo ra nguy cơ nợ vay nước ngoài ngày càng cao do nguồn vay trong nước khó có thể thực hiện vì tiết kiệm nội địa thấp. (Phụ lục 6 ) 2.2.2.2. Nguy cơ mất khả năng thanh toán lãi vay từ những nhân tố tác động đến chi phí sử dụng nợ vay - Lạm phát:59 Lạm phát cao là nguyên nhân mất giá đồng nội tệ, vì vậy sẽ làm tăng nợ thực tế của một quốc gia. Việt Nam sau một thời gian dài siêu lạm phát, năm 1989 từ lạm phát cao chuyển sang thiếu phát kéo dài 3 tháng trong giai đoạn thực hiện chính sách tiền tệ thắt chặt với liều lượng mạnh. Xóa bỏ bao cấp DNNN, thiểu phát năm 1989 và 1993 không gắn với suy sụp kinh tế bởi kinh tế thị trường làm nhu cầu hàng hóa tăng mạnh và không còn hiện tượng ứ đọng hàng hóa. Sau cuộc khủng hoảng Châu Âu, lạm phát các nước trong khu vực tăng cao nhưng nhanh chóng giảm xuống và chuyển sang thiểu phát. Năm 2001, mức thiểu phát Việt Nam là - 0,4%. Bằng rất nhiều biện pháp kích cầu, gia tăng tiêu dùng và đầu tư, nước ta thóat khỏi thiểu phát và mức lạm phát năm 2003 là 3,1% được coi là một mức lạm phát khá lý tưởng. Nhưng lạm phát lại tăng cao vào các năm sau đó, năm 2004 mức lạm phát là 7,8% và năm 2005 8,36%, năm 2006 là 7,53% năm 2007 là 12,63% (Nguồn: Tổng cục thống kê). Tốc độ tăng chỉ số giá tiêu đùng (CPI) từ cuối năm 2007 và đầu năm 2008 đã đNy lạm phát tăng cao đột biến, hậu quả này xuất phát từ nguyên nhân bất ổn trên thế giới cộng với diễn biến giá dầu thế giới tăng cao. Điều này là hiển nhiên vì hiện nay nền kinh tế Việt Nam hiện nay phụ thuộc khá nhiều vào giá dầu trên thế giới và đây là một vấn đề đang lo ngại khi mà giá dầu thế giới vẫn có xu hướng tăng cao. Thiên tai và dịch bệnh cũng là một nguyên nhân gây ra lạm phát, do sự dịch chuyển cầu dưới tác động thay thế, sự dịch chuyển này làm cho cung các sản phNm thay thế thiếu hụt dẫn đến tăng giá. Trong hai nhân tố trên thì giá dầu gây ảnh hưởng nhiều nhất trong việc gây ra lạm phát ở Việt Nam. Năm 2006 lạm phát xuống 7,53%. Tuy nhiên nếu chúng ta so sánh, cho dù lạm phát của năm 2006 vừa rồi là mức thấp hơn so với 2 năm trước đó, nhưng vẫn là một tỷ lệ lạm phát khá cao so với những nước trong khu vực (năm 2006 lạm phát của Thái Lan là 4,6%, Trung Quốc là 1,5%, Singapore là 1%). Từ năm 2004 đến năm 2007 lạm phát ở Việt nam đã cao hơn những nước láng giềng ngoại trừ Indonesia, một quốc gia đang đối mặt với những vấn đề kinh tế, chính trị nghiêm trọng, năm 2004 (CPI) là 9,5%, năm 2005 là 8,5%, năm 2006 là 6,6%. Hiện nay, Việt nam là nước có tỷ lệ lạm phát cao nhất trong các nước Đông60Á. Chỉ số giá hàng tiêu dùng (CPI) cho đến tháng 12/2007 đã là 12,63% và chỉ trong 3 tháng đầu năm 2008 chỉ số (CPI) tại nước ta đã lên tới 9,19% Đồ thị 2.4: Lạm phát từ 2002 – 2007 Nguồn: Asian Development Outlook 2007 - Tỷ giá hối đoái Ảnh hưởng của tỷ giá hối đoái đến chi phí sử dụng nợ được xác định theo công thức sau: o TO dn tTGHĐ TGHĐTGHĐ x r r+ ++ =1 11 Trong đó: rt lãi suất vay nợ thực tại năm t, rdn là lãi suất danh nghĩa tại năm t. TGHĐo là tỷ giá hối đoái của đồng nội tệ với đồng ngoại tệ đi vay tại năm gốc. TGHĐt là tỷ giá hối đoái của đồng nội tệ với đồng ngoại tệ đi vay tại năm t. Như đã phân tích trong phần cơ cấu nợ vay, nợ nước ngoài của Việt Nam chủ yếu là nợ trung và dài hạn do đó chịu ảnh hưởng của rủi ro tỷ giá là rất lớn, lãi vay thực tế ngày càng gia tăng về sau khi tỷ giá gia tăng. Mặc dù tỷ giá hối đoái danh nghĩa của đồng Việt Nam so với USD trong những năm qua là tương đối ổn định, tuy61nhiên đồng Việt Nam so với USD trong những năm qua là tương đối ổn định, tuy nhiên đồng Việt Nam theo nhiều chuyên gia cho rằng đang được định giá quá cao so với sức mua thực tế của nó. Trong những năm tới khi chúng ta tiến hành tự do tài chính mạnh mẽ, tỷ giá được xác định theo quan hệ cung cầu trên thị trường thì VND sẽ trở về giá trị thực của nó lúc đó tỷ giá sẽ gia tăng nhanh, như vậy lãi vay các khoản nợ đang có nguy cơ gia tăng. Theo ước tính của một số chuyên gia, với mức tăng của giá tiêu dùng 7 tháng đầu năm 6,19%, tỷ giá có thể lên đến 17.000 VND. Tuy nhiên, do chính sách tỷ giá của NHNN được “trung hòa” theo một rổ các đồng tiền trong thanh toán xuất nhập khNu, do chính đồng USD đã mất giá mạnh trên thị trường thế giới nên tỷ giá USD/VND được giữ ở mức hiện tại. (Phụ lục 5: Dự trữ ngọai hối Việt nam 2003-2007). Điều này không phải bây giờ mới được đề cập, mà các báo cáo của các tổ chức WB và IMF, ngay từ nửa đầu năm, đã lên tiếng cảnh báo về tác động của “vốn ngoại” trong điều hành chính sách tiền tệ. Trong bối cảnh nguồn vốn đổ vào Việt Nam càng lớn, cần có can thiệp về tỷ giá hối đoái kịp thời và không đặt ra áp lực điều hành tiền tệ. Thậm chí, WB còn khẳng định rằng, dòng vốn đầu tư đang thách thức chính sách tiền tệ. Tuy nhiên, trước tình hình đó, Thủ tướng Chính phủ cũng đã có Quyết định số98/2007/QĐ – TTg ban hành ngày 4/7/2007 phê duyệt Đề án nâng cao tính chuyển đổi của đồng Việt Nam. Theo Quyết định trên, mục tiêu được hướng tới là bước đầu xây dựng cơ chế để VND tham gia thanh toán XNK, bước đầu cho VND tham gia quan hệ vay, trả nợ nước ngoài và đầu tư của nước ngoài vào Việt Nam. Bên cạnh đó, thì NHNN cần tiếp tục đổi mới chính sách quản lý ngoại hối theo hướng tự do hóa nhiều hơn và tăng dự trữ ngoại hối. Bộ Thương mại phối hợp với NHNN tạo điều kiện cho VND tham gia quan hệ thanh toán xuất nhập khNu, giảm và tiến tới xóa bỏ danh mục ưu tiên bán ngoại tệ cho nhập khNu mặt hàng thiết yếu trên cơ sởđảm bảo đáp ứng đầy đủ nhu cầu ngoại tệ hợp pháp.62Ngoài ra, Bộ Kế hoạch và Đầu tư cho phép nhà đầu tư nước ngoài sử dụng VND tham gia góp vốn đầu tư trực tiếp tại Việt Nam, giảm và tiến tới xóa bỏ các quy định về cân đối ngoại tệ đối với doanh nghiệp có vốn đầu tư nước ngoài (FDI). Nếu những mục tiêu của đề án này nhanh chóng được thực hiện thì Việt Nam sẽ có được một thị trường tài chính, tiền tệ thông thương được với các thị trường tài chính, tiền tệ quốc tế và một đồng tiến có khả năng tự do chuyển đổi sẽ giúp chính sách tỷ giá không còn là vấn đề đau đầu của các nhà điều hành chính sách. - Hệ số tín nhiệm: Năm 2002, Việt Nam lần đầu tiên chính thức mời cả 3 công ty đánh giá hệ số tín nhiệm hàng đầu thế giới, bao gồm: Fitch, Standard & Poor’s (S & P) và Moody’s Investor Services vào Việt Nam để đánh giá hệ tín nhiệm quốc gia. S & P đã đánh giá hệ số tín nhiệm quốc gia đối với các khoản nợ dài hạn của Việt Nam bằng ngoại tệ ở mức BB. Trước đó, Moody’s đánh giá mức tín nhiệm của Việt Nam ở mức B1 và giữ mức hệ số tín nhiệm này liên tục trong suốt 4 năm (vào tháng 4/2001, Moody’s chuyển mức triển vọng hệ số tín nhiệm B1 của Việt Nam từ B1 “tiêu cực” sang B1 ổn định”). Như vậy, Moody’s đánh giá mức tín nhiệm của Việt Nam thấp hơn một bậc so với hệ số tín nhiệm của S & P đánh giá. Còn mức đánh giá hệ số tín nhiệm của Fitch vào tháng 11/2003, Việt Nam đang ở mức BB. Tháng 7/2005, Moody’s đánh giá hệ số tín nhiệm quốc gia lên một bậc từ B1 lên B3. Đây là lần nâng bậc hệ số tín nhiệm đầu tiên của Moody’s đối với Việt Nam trong vòng hơn 7 năm. Ngày 18/10/2005, S & P cũng nâng triển vọng hệ số tín nhiệm quốc gia của Việt Nam từ mức “ổn định” lên mức “tích cực”. Ngày 7/9/2006, tổ chức S & P đã chính thức nâng hệ số tín nhiệm quốc gia của Việt Nam với tất cả các loại hệ số tín nhiệm. Cụ thể: Hệ số tín nhiệm của nhà phát hành bằng ngoại tệ từ mức BB - (triển vọng tích cực) lên mức BB lên mức BB (triển vọng ổn định). Hệ số tín nhiệm cho khoản vay ngoại tệ không bảo đảm đến hạn vào 2016 từ mức BB - lên BB.63 Ngày 2/4/2007 Tổ chức hợp tác và phát triển kinh tế OECD (Tổ chức của các nước phát triển) đã bỏ phiếu xếp hạng lại phân loại rủi ro tín dụng cho các nước. Trong lần bỏ phiếu này Việt Nam được nâng hạng từ nhóm 5 lên nhóm 4. Trong tháng 3/2007, tổ chức tư nhân chuyên đánh giá rủi ro tín dụng Moody’S đã nâng hạng rủi ro trái phiếu chính phủ bằng ngoại tệ của Việt Nam từ “Ba ổn định” lên “Ba tích cực”. Phó chủ tịch của Moody’S, ông Tom Byme cho biết: Sự diều chỉnh này là do thành công liên tục của chính sách phát triển hướng ra bên ngoài của Việt nam và sự ổn định chung của tình hình tài chính chính phủ. Việc nâng hệ số tín nhiệm gần đây nhất 15/03/2007 Moody’S vừa nâng mức tín nhiệm đối với trái phiếu chính phủ Việt Nam từ ổn định lên tích cực trong bậc xếp hạng Ba3 thể hiện tiềm năng tăng trưởng kinh tế ngày càng gia tăng của nền kinh tế Việt Nam. Điều này có được do nỗ lực liên tục của Chính phủ nhằm cải thiện cơ sở hạ tầng công thiết yếu và môi trường đầu tư. Thể hiện quyết tâm của Việt Nam trong quá trình đổi mới, mở cửa, tăng cường tính công khai minh bạch của nền kinh tế và hội nhập đầy đủ vào cộng đồng tài chính quốc tế. Tuy nhiên, với kết quả hệ số tín nhiệm quốc gia của Việt Nam được đánh giá như hiện nay là tương đối thấp, mà bằng chứng là trong đợt phát hành trái phiếu quốc tế lần đầu ra thị trường quốc tế nhà đầu tư chỉ mua trái phiếu với giá bằng 98,223% mệnh giá. Nếu chúng ta cải thiện được hệ số tín nhiệm thì sẽ huy động vốn trên thị trường quốc tế với lãi suất thấp hơn. 2.3. Hiệu quả sử dụng nợ vay Vốn vay là nguồn hỗ trợ chủ yếu cho quá trình điều hành và cân đối NSNN. Có thể thấy điều đó thông qua sự ổn định trong NSNN trong thời gian qua. Nguồn vốn vay của Chính phủ được ưu tiên đầu tư phát triển hạ tầng kinh tế xã hội, cụ thể các dự án về giao thông, y tế, giáo dục… hoặc các dự án nông nghiệp phát triển nông thôn, xóa đói giảm nghèo… Trong những năm qua, nhiều dự án đầu tư bằng vốn ODA (chiếm một tỷ trọng lớn trong cơ cấu nợ nước ngoài của Chính phủ) đã hoàn thành và được đưa vào sử dụng, góp phần tăng trưởng kinh tế, xoá đói, giảm nghèo như Nhà máy Nhiệt điện Phú64Mỹ 2 - 1; nhà máy thủy điện sông Hinh; một số dự án giao thông quan trọng như Quốc lộ 5, Quốc lộ lA (đoạn Hà Nội - Vinh, đoạn thành phố Hồ Chí Minh - Cần Thơ, đoạn thành phố Hồ Chí Minh - Nha Trang), cầu Mỹ Thuận.., nhiều trường tiểu học đã được xây mới, cải tạo tại hầu hết các tỉnh; một số bệnh viện ở các thành phố, thị xã như bệnh viện Bạch Mai (Hà Nội), bệnh viện Chợ Rẫy (thành phố Hồ Chí Minh); nhiều trạm y tế xã đã được cải tạo hoặc xây mới; các hệ thống cấp nước sinh hoạt ở nhiều tỉnh thành phố cũng như ở nông thôn, vùng núi. Các chương trình dân số và phát triển, chăm sóc sức khỏe bà mẹ và trẻ em, tiêm chủng mở rộng được thực hiện một cách có hiệu quả. Ngoài ra, còn hàng loạt các công trình mới đầu tư bằng nguồn vốn ODA sẽ được đưa vào hoạt động trong thời gian tới. Ngoài ra, vốn vay còn được sử dụng cho các mục tiêu xã hội. Trong thời gian qua, nguồn vốn vay ưu đãi của các tổ chức tài chính thế giới và các nước đã góp phần không nhỏ vào quá trình giải quyết việc làm cho người lao động, hạn chế tình trạng thất nghiệp và quá trình xóa đói giảm nghèo, cải thiện chất lượng cuộc sống người dân. Trong vấn đề sử dụng nợ, một điều đáng quan tâm là mục đích sử dụng nợ lại là yếu tố dẫn đến nợ vay không được sử dụng một cách hiệu quả. Nói cách khác, một trong những nguyên tắc huy động vốn của Nhà nước là vốn vay phải được sử dụng đúng mục đích. Vấn đề đặt ra là trên thực tế khi tiến hành huy động vốn cần phải xây dựng các kế hoạch chi tiết về vay, sử dụng và trả nợ nhưng sử dụng vốn vay như thế nào lại liên quan đến tình hình thực tế. Điều đó dẫn đến nguồn vốn khi huy động thì rất nhanh, trong một thời gian ngắn có thể đáp ứng yêu cầu về vốn, nhưng tốc độ giải ngân thì rất chậm, ảnh hưởng đến việc sử dụng vốn sao cho vừa đúng mục đích vừa thỏa mãn nhu cầu về vốn vừa làm cho đồng vốn sinh lời để trả nợ. Với đồng vốn giải ngân chậm mà không được đưa đồng vốn chưa giải ngân vào sử dụng cho mục đích khác đã làm cho hiệu quả của nợ vay giảm rất nhiều. Theo báo cáo của WB, hiện nay tốc độ giải ngân của Việt Nam chỉ đạt khoảng 50%/năm. Thanh toán nợ của Việt Nam chỉ chiếm 28% GDP. Đây chính là một trong những vấn đề mà các nhà tài trợ mong muốn Việt Nam cần quan tâm cải thiện. Việc chậm giải ngân đồng nghĩa với tiến trình65thực hiện chậm, vì thế lợi ích thu được hạn chế, ảnh hưởng đến tăng trưởng kinh tế. Trên thực tế, các khoản vay nước ngoài hiện nay chủ yếu là có các điều kiện ưu đãi nên lãi suất thấp hơn khoản nợ vay trong nước nên số chi trả nợ nước ngoài luôn thấp hơn chi trả nợ trong nước. Cùng với mức thâm hụt NSNN vẫn ở mức trên 5% GDP như hiện nay nếu không kiểm soát chặt chẽ hoạt động vay và trả nợ nước ngoài thì khả năng các chỉ số về nợ nước ngoài sẽ gia tăng vượt ngưỡng an toàn. Nền kinh tế Việt Nam vẫn gặp nhiều khó khăn, tốc độ tăng trưởng GDP còn thấp và chưa bền vững, kim ngạch xuất khNu còn nhỏ, dự trữ ngoại hối mỏng…. Trong những năm qua số trả nợ của chúng ta còn thấp do hầu hết là những khoản vay mới chưa đến kỳ hạn trả, trong những năm tới áp lực trả nợ sẽ gia tăng lên do nhiều khoản vay đã đến hạn trả. Nguồn vốn nước ngoài kết hợp với nguồn vốn trong nước sẽ tạo nên một hợp lực thúc đNy nền kinh tế tiến mạnh trên quĩ đạo tăng trưởng và phát triển của nó. Song phải nhận thức rằng vay nợ nước ngoài là một vấn đề bất đắc dĩ, là hai mặt phải trái đối lập nhau và bất cứ lúc nào mặt trái của nó cũng có thể quay lại làm ảnh hưởng nền kinh tế, gây nên tình trạng khủng hoảng nợ nước ngoài nếu như chúng ta không có một chiến lược vay tối ưu. Cho nên, vấn đề đạt ra là chúng ta phải xây dựng được một chiến lược toàn diện về kiểm soát và quản lý nợ, hình thành các chỉ tiêu đánh giá mức an toàn trong vay nợ, tính bền vững của nợ. 2.4. Đánh giá chung quản lý nợ vay nước ngoài Trong bối cảnh hiện nay, cả thế giới đang trong xu thế tòan cầu hóa và không một quốc gia nào có thể đứng ngoài quá trình phát triển sâu rộng và tác động đến hầu hết các nước này. Quá trình toàn cầu hóa gắn liền với sự hình thành và phát triển của WTO. Hiện nay WTO trở thành một tổ chức có quy mô toàn cầu; những định chế của WTO đã trở thành nền tảng pháp lý cho quan hệ kinh tế giữa các quốc gia và cơ sở để giải quyết các tranh chấp thương mại. Do toàn cầu hóa những rào cản thương mại và đầu tư sẽ ngày càng giảm đi, nền kinh tế thế giới có xu hướng trở thành thị trường chung. Để tránh bị cô lập trong quá trình toàn cầu hóa, các quốc gia đều mong muốn,66nỗ lực hội nhập vào xu thế chung, đồng thời ra sức cạnh tranh kinh tế để tồn tại và phát triển. Trong bối cảnh này các nước đang phát triển, đặc biệt là Việt Nam đã chính thức được gia nhập vào WTO, sẽ đối mặt mới các vấn đề sau đây: -Thứ nhất, các nước đang phát triển dần tạo thế và lực mạnh mẽ hơn bao giờ hết, tổ chức liên kết bảo vệ quyền lợi của mình, có uy tín và tiếng nói trên các diễn đàn quốc tể và khu vực, khắc phục dần tình trạng phân biệt đối xử của các cường quốc đồng thời kêu gọi các nước phát triển dành sự hỗ trợ trong thương mại, thu hút đầu tư, thu hút vốn, giảm nợ nước ngoài, đào tạo và phái triển nguồn nhân lực… cho các nước đang phát triển thu nhập bình quân đầu người thấp hơn một giới hạn nào đó mà không đòi hỏi điều kiện có đi có lại. - Thứ hai, mọi rào cản tiếp cận thị trường sẽ được dỡ bỏ, các loại trợ cấp cũng được dỡ bỏ, giảm đáng kể mức thuế quan, tôn trọng các qui định, nguyên tắc của WTO như đối xử quốc gia, đối xử tối huệ quốc, các nước đang phát triển được hưởng những ưu đãi thương mại của tổ chức hợp tác kinh tể quốc tế, các nước thành viên của WTO, của các quốc gia trong khối dành cho nhau để cạnh tranh với các nước ngoài. - Thứ ba, hoạt động hợp tác kinh tế quốc tế được triển khai một cách toàn diện trên nhiều lĩnh vực đã khai thông thị trường mới, mở rộng quan hệ buôn bán trao đổi, hàng hóa xuất khNu của các nước đang phát triển nhận được các ưu đãi thuế quan và phi thuế quan của các nước, góp phần tăng kim ngạch xuất khNu. - Thứ tư, WTO có mối quan hệ mật thiết tương hỗ với các tổ chức tài chính quốc tế, các tổ chức hợp tác phát triển, các quốc gia phát triển, đặc biệt Việt Nam đã trở thành thành viên chính thức của WTO, Việt nam sẽ tranh thủ được nguồn vốn ưu đãi của các tổ chức này vì các điều kiện để vay vốn cũng tương tự các chuNn mực của WTO. Ngoài ra, việc khai thông quan hệ đối với các tổ chức tài chính quốc tế sẽ tạo được niềm tin đối với các ngân hàng, các nhà đầu tư, từ đó một nước đang phát triển dễ dàng tiếp cận với nguồn tín dụng thương mại và thu hút đầu tư, phát triển thương mại.67- Thứ năm, toàn cầu hóa gắn liền với tự do hóa thường dẫn đến các khó khăn như: (i) gia tăng các rủi ro, luồng vốn vào ra sẽ biến động nhiều và phụ thuộc nhiều vào các biến vĩ mô của nền kinh tế thế giới như lãi suất, tỷ giá hối đoái…; (ii) các nước đang phát triển phải mở cửa thị trường trong khi trình độ phát triển còn thấp so với nhiều nước, khả năng cạnh tranh trên thị trường trong nước và quốc tế còn yếu; (iii) tư tưởng ỷ lại vào sự trợ giúp, bảo hộ của Nhà nước còn nặng nề, đặc biệt đối với các nền kinh tế đang chuyển đổi. Kinh nghiệm lịch sử cho thấy một quốc gia đóng cửa hoặc bị bao vây cấm vận thì kinh tế không phát triển được; nhưng một quốc gia mở cửa hoàn toàn phụ thuộc bên ngoài cũng sẽ bị chao đảo khi thị trường thế giới biến động lớn hoặc sức ép chính trị của các nước và các tổ chức tài chính quốc tế. Do đó, Việt Nam cần phải xem xét tác động của bối cảnh thế giới để nhận diện các cơ hội, thách thức, tìm ra các điểm mạnh điểm yếu trong lĩnh vực quản lý nợ nước ngoài để quản lý hiệu quả hơn. Nhìn một cách tổng quan tình trạng nợ và quản lý nợ của Việt Nam được đánh giá như sau: 2.4.1. Thành tựu đạt được: - Góp phần thúc đNy quá trình hội nhập nền kinh tế thế giới . Tổng nợ vay nước ngoài ngày càng tăng không chỉ tạo điều kiện hỗ trợ cho NSNN mà còn chứng tỏ sự ủng hộ mạnh mẽ của cộng đồng thế giới đối với quá trình phát triển kinh tế của Việt Nam. Tốc độ tăng trưởng cao trong thời gian qua, hiệu quả của các chương trình, dự án sử dụng vốn vay là một minh chứng cho quá trình sử dụng vốn hiệu quả của Nhà nước. Hoạt động trả nợ đúng hạn, đầy đủ theo những hợp đồng vay nước ngoài, cũng giúp nâng cao uy tín của Chính phủ trong quá trình điều hành và quản lý đất nước. Điều này góp phần tích cực quá trình hội nhập nền kinh tế toàn cầu. Các điều kiện về kinh tế, kỹ thuật, các điều kiện về cơ cấu quản lý của các nhà tài trợ, cho vay trong các hợp đồng vay ODA, hợp đồng vay thương mại cũng tạo điều kiện cho Việt Nam nâng cao trình độ khoa học công nghệ, năng lực quản lý và từng68bước hoàn thiện các tiêu chuNn kỹ thuật cũng như hệ thống các chỉ tiêu đánh gía hiệu quả kinh tế - xã hội trên nhiều khía cạnh khác nhau. - Quản lý nợ được thực hiện tương đối tốt, thể hiện ở khả năng duy trì một quy mô và cơ cấu nợ bền vững. Đến nay, Việt Nam được xếp vào nhóm thu nhập thấp nợ ít và có trạng thái nợ bền vững và đã gần như không được hưởng trợ giúp theo sáng kiến HIPCs. Bên cạnh đó, vấn đề quản lý việc vay trả nợ nước ngoài được Quốc hội, Chính phủ quan tâm, kiểm soát chặt chẽ. - Nền kinh tế Việt Nam đã đạt được các kết quả khả quan suốt những năm qua. Các chỉ tiêu kinh tế vĩ mô đều đạt tốt: tốc độ tăng trưởng cao, giá cả trong tầm kiểm soát tương đối, xuất khNu hàng hóa dịch vụ tăng, cán cân tổng thể thặng dư, thâm hụt ngân sách thấp. - Việt Nam thể hiện được bản lĩnh, tài năng và tính linh hoạt trong công tác đối ngoại. Điều này đem đến nhiều thành công trong xử lý nợ đặc biệt là với Nga và trong việc mở rộng và thắt chặt các mối quan hệ kinh tế quốc tế. 2.4.2. Hạn chế và nguyên nhân: Việt Nam bắt đầu tiếp nhận nguồn viện trợ phát triển chính thức kề từ năm 1993. Đây là các khoản cho vay không lãi suất hoặc với lãi suất thấp với thời gian dài hoặc là các khoản viện trợ không hoàn lại. Tuy đã nhiều năm tiếp nhận ODA nhưng cũng còn có nhiều điều phải bàn đến khi đề cập đến nguồn vốn này. Trong thực tế, một khi các nước đứng ra viện trợ, họ đều phải tính đến những lợi ích mà họ sẽ nhận được từ quốc gia nhận sự hỗ trợ này như: - Đối với các dự án ODA phải đạt được sự thoả thuận, đồng ý của nước viện trợ; thông qua hình thức đấu thầu hoặc hỗ trợ chuyên gia, nước viện trợ sẽ tham gia gián tiếp điều hành. - Với mục đích đạt tăng thêm lợi ích cho nền kinh tế của nước viện trợ, họ yêu cầu nước tiếp nhận dở bỏ dần các hàng rào thuế quan bảo hộ ngành công nghiệp non trẻ trong nước và thuế xuất nhập khNu hàng hóa của nước tài trợ như Việt Nam mở cửa69đối với mặt hàng Ô tô của Nhật Bản và Mỹ vào năm 2006, thực hiện cam kết thuế quan đối với các nớc Asean. Ngoài ra, các nước nghèo còn phải chấp nhận một khoản ODA là hàng hóa dịch vụ do họ sản xuất. - Các khoản lương trả cho các chuyên gia, cố vấn trong các dự án ODA thường cao hơn so với chi phí trả cho các chuyên gia được thuê ngoài. - Tác động của yểu tố tỷ giá hối đoái có thể làm cho giá trị vốn ODA phải hoàn lại tăng lên do tính ổn định của nền kinh tế nước tiếp nhận kém như dễ xảy ra lạm phát, cầu ngoại tệ luôn lớn hơn cung ngoại tệ… - Trong việc vay nợ chúng ta chưa xác định rõ mục tiêu, hiệu quả kinh tế theo quan điểm thúc đNy hàng hóa xuất khNu tạo ra lợi nhuận và có ngoại tệ để trả nợ. Nguồn vốn vay nợ nước ngoài trong thời gian qua chưa thực sự gắn với hiệu quả sử dụng và trách nhiệm trả nợ, nhiều dự án không trả được khó khăn trong việc hoàn trả vốn vay, chủ trương đầu tư và phân phối cho các đối tượng sử dụng vốn đôi khi không rõ ràng không gắn trách nhiệm của cơ quan ra quyết định, cơ quan sử dụng vốn và cơ quan trả nợ trong khi chế tài xử lý không nghiêm. Vì vậy nên có một số nơi tiếp nhận nguồn vốn này như là một khoản tiền được tặng hoặc nếu không thì Chính phủ là ngư-ời có trách nhiệm trả nợ. Từ đó, đã xảy ra tình trạng thất thóat, lãng phí, biến tiền ODA thành tiền của mình và tiêu xài ăn chơi một cách phung phí; trình độ quản lý thấp, năng lực đội ngũ cán bộ còn nhiều yếu kém, thiếu kinh nghiêm về chuyên môn, kỹ năng hợp tác quốc tế, ngoại ngữ; công tác theo dõi, kiểm tra, đánh giá, chế độ báo cáo, thanh quyết toán tài chính chưa được thực hiện nghiêm túc và thiếu các chế tài cần thiết .Theo nhận xét của chuyên gia kinh tế Lê Đăng Doanh, “số tiền này bị đục khoét chẳng khác nào bố mẹ vay tiền để tiêu dùng cá nhân rồi để nợ cho con cháu đời sau phải trả.” Tính bình quân, mỗi người Việt Nam trong độ tuổi lao động đang cõng trên lưng khoản nợ nước ngoài tương đương trên 40 USD" (V.P - S.L, 2006, ODA không phải tiền chùa). - Việc phân công công tác quản lý nợ còn chồng chéo giữa các cơ quan của Chính phủ làm giảm hiệu lực quản lý nợ của Việt Nam. Đặc biệt, không có sự thống70nhất trong các văn bản pháp lý về quản lý nợ nước ngoài, việc phân công cụ thể quản lý nợ giao cho nhiều cơ quan khác nhau, chưa tập trung về một đầu mối duy nhất. - Chưa có một cơ quan giúp Chính phủ tồng hợp, giám sát các chỉ số nợ quốc gia, qua đó có thể đề xuất và kiến nghị cho Chính phủ về những quyết sách trong quản lý nợ. Việc quản lý nợ phải dựa trên một chiến lược nợ nhất quán, ổn định và các phân tích thường xuyên về cơ cấu danh mục nợ hiện hành, các dự báo diễn biến nợ, mức độ an toàn nợ nước ngoài cũng như mối quan hệ với các chỉ tiêu kinh tế vĩ mô như: tăng trưởng kinh tế, xuất nhập khNu, dự trữ ngoại tệ…. Và hiện nay Việt Nam cũng chưa có hệ thống chỉ tiêu đánh giá giới hạn an toàn về nợ nước ngoài so với các cân đối vĩ mô phù hợp với các đặc điểm của Việt Nam. Những đánh giá tích cực về tình hình nợ của Việt Nam của WB là chưa phản ánh chính xác bức tranh tổng thể về nợ nước ngoài của Việt Nam do có sự không đồng nhất trong cách phân loại nợ của Việt Nam so với thông lệ quốc tế. - Do sự phức tạp của quy trình và thủ tục giữa Việt Nam và các nhà tài trợ, việc chậm trễ trong giải phóng mặt bằng, công tác đấu thầu, năng lực quản lý và giám sát thực hiện dự án của các Ban quản lý còn hạn chế bất cập đã dẫn đến sự chậm trề trong quá trình giải ngân. - Việc thiếu quy hoạch vận động và sử đụng ODA cùng các văn bản hướng dẫn chưa hoàn chỉnh đề định hướng cho các đơn vị thụ hưởng ODA sử dụng nguồn vốn này đúng theo ý nghĩa của nó. - Khuôn khổ pháp lý còn chưa chặt chẽ, chưa hoàn chỉnh, thiếu ổn định và còn bỏ sót nhiều lĩnh vực cần phải điều chỉnh. - Nguồn trả nợ trực tiếp của Việt Nam là xuất khNu được đánh giá là tăng đột biến nhưng chưa bền vững, khả năng cạnh tranh còn yếu do chất lượng hàng hóa xuất khNu còn thấp và phụ thuộc nhiều vào xuất khNu sản phNm thô và sơ chế, đặc biệt là dầu thô. Dự trữ ngoại hối tăng nhanh nhưng mới chỉ đạt 8 tuần nhập khNu, chưa đến giới hạn an toàn 12 tuần nhập khNu theo khuyến cáo của IMF.71Với các điều kể trên đã khiến cho việc sử dụng nguồn vốn ODA kém hiệu quả khiến cho chất lượng các công trình đầu tư bằng nguồn vốn này còn thấp có thể đNy nước tiếp nhận ODA rơi vào tình trạng nợ nần. Tuy ODA là một nguồn vốn có ý nghĩa đặc biệt quan trọng nhưng không thể thay thế được nguồn lực bên trong của quốc gia và chúng ta cũng phải tính đến nguồn vốn này sẽ bị thu hẹp dần vào năm 2010. Kết luận chương 2: Dựa trên cơ sở lý luận của chương trước, chương này đã đánh giá tổng quan về thực trạng tình hình vay và trả nợ nước ngoài của Việt nam với những nguy cơ có thể làm gia tăng nợ nước ngoài trong thời gian tới đồng thời phân tích tình hình quản lý nợ nước ngoài của Chính phủ. Chúng ta đã xem xét đánh giá những thành tựu của hoạt động vay nợ nước ngoài trong thời gian qua đối với việc đảm bảo thực hiện các chiến lược phát triển kinh tế - xã hội của Việt nam. Nhưng thực trạng việc vay, sử dụng và trả nợ vay đã cho thấy hoạt động quản lý nợ vay nước ngoài hiện nay vẫn còn tồn tại nhiều hạn chế nhất định. Có nhiều nguyên nhân lý giải nhưng để đạt được các mục tiêu đề ra cần xem xét lại cơ cấu tổ chức và trách nhiệm, tiếp tục phát huy thế mạnh của Việt nam là công tác đối ngoại linh hoạt; khắc phục điểm yếu là luật lệ chưa chặt chẽ, thiếu ổn định và thiếu biện pháp chế tài. Nếu không khắc phục điểm yếu, phát huy thế mạnh, Việt Nam khó có thể nắm bắt hết các cơ hội và đứng trước các thách thức trong xu thế toàn cầu hóa. Từ những vấn đề đã phân tích về quản lý nợ nước ngoài, chuơng tiếp theo sẽ đề cập đến các giải pháp.72CHƯƠNG III: CÁC GIẢI PHÁP TĂNG CƯỜNG HIỆU QUẢ SỬ DỤNG VÀ QUẢN LÝ NỢ VAY NƯỚC NGOÀI TẠI VIỆT NAM 3.1. Các giải pháp đảm bảo khả năng tiếp nhận nợ vay nước ngoài 3.1.1. Tăng trưởng kinh tế Để có thể an toàn tín dụng, nền kinh tế phải có tăng trưởng cao để đảm bảo lãi vay nợ không vượt quá khả năng sinh lời của nó. Ở nước ra những năm gần đây, mặc dù mức vẫn GDP tăng, nhưng hệ số ICOR lại tăng liên tục cho thấy hiệu quả sử dụng vốn thấp, năm 2001 hệ số ICOR bằng 4,5, năm 2002 bằng 4,3%, trong khi đầu những năm 90 hệ số ICOR chỉ bằng 3. Nếu dựa vào các chỉ số tính toán ở trên về tỷ lệ đầu tư và GDP thì trong giai đoạn 2001 - 2010 hệ số ICOR của Việt Nam phải đạt ở mức bằng 4. Trong mô hình Roy Harrod – Evsay Domar ta có: ICOR = s/g trong đó s = đầu tư / GDP, g là tốc độ tăng trưởng GDP. Để có thể đạt được hệ số ICOR = 4 thì trong tương lai ta phải nâng cao tốc độ tăng trưởng kinh tế trong khi vẫn giảm được tỷ lệ đầu tư / GDP. Điều này có nghĩa là vẫn gia tăng mức đầu tư nhưng mức gia tăng của GDP phải nhanh hơn. Hay nói cách khác, ta phải mở rộng quy mô của nền kinh tế một cách có hiệu quả. Nếu trong giai đoạn 2000 - 2010, kinh tế Việt Nam đạt được tốc độ tăng trưởng là 7,5 - 8% năm thì đòi hỏi đầu tư / GDP là 30% - 32%. Nhu cầu vốn đầu tư giai đoạn này theo kế hoạch là 135 – 140 tỷ USD giai đoạn 2000 - 2010 và 250 - 280 tỷ USD giai đoạn 2010 - 2020 thì quy mô nền kinh tế trong hai giai đoạn trên phải đạt được là: 450 - 534 tỷ USD và 782 - 934 tỷ USD. Để đạt được quy mô như vậy, Việt Nam phải nỗ lực rất nhiều. Xuất khNu là nguồn là nguồn cung cấp duy nhất cho trả nợ vay nước ngoài, vì thế muốn nâng cao năng lực trả nợ và hạn chế những rủi ro tác động từ bên ngoài đòi hỏi xuất khNu phải tăng trưởng cao, đa dạng hóa về cơ cấu và chủng loại.733.1.2. Lựa chọn danh mục vay nợ hợp lý Nhằm đảm bảo một cơ cấu nợ bền vững, cần đánh giá cNn thận từng món vay mới, đặc biệt quan tâm đến việc duy trì cơ cấu nợ theo thời gian hợp lý. Theo điều 20, Thông tư 09/2004/TT - NHNN ban hành ngày 2/12/2004, các doanh nghiệp không phải đăng ký các khoản vay ngắn hạn với Ngân hàng Nhà nước. Như vậy, chỉ khi các doanh nghiệp thực hiện thanh toán nợ qua Ngân hàng thương mại, Ngân hàng Nhà nước mới có thể từ đó kiểm soát khối lượng nợ dới hình thức này. Nếu không có cơ chế kiểm soát kịp thời và thích hợp thì luồng vốn ngắn hạn này sẽ trở thành một trong những rủi ro trong quản lý nợ tại Việt Nam trong thời gian sắp tới. Để hạn chế tác động tiêu cực của luồng vốn ngắn hạn đối với nền kinh tế và với an ninh tài chính quốc gia, trước khi tự do hóa giao dịch vốn cần: (i) tăng cường kiểm soát các luồng vốn ngắn hạn thông qua yêu cầu báo cáo đầy đủ và kịp thời các giao dịch vốn ngắn hạn; (ii) xây dựng và củng cố năng lực phân tích, quản trị tài chính doanh nghiệp, (iii) xây dựng cơ sở pháp lý chặt chẽ. Tuy nhiên, không phải kiểm soát bằng các văn bản mệnh lệnh hành chính mà phải tuân thủ quy luật khách quan trong thay đổi luồng vốn vào các nước đang phát triển "các nước đang phát triển thờng chuyển từ.trạng thái nghèo, thu nhập thấp sang giai đoạn mới phát triển ổn định và thóat khỏi ngưỡng nghèo thường đi liến với thay đổi cơ cấu nợ từ chỗ phụ thuộc vào ODA sang vay thương mại ngày càng cao hơn". Lựa chọn hợp lý các nguồn vay nước ngoài nhằm hướng tới nâng cao chất lượng nguồn vay. Mỗi nguồn vốn có đặc điểm riêng, có điểm mạnh và điểm yếu riêng, cần phối hợp các nguồn vay nợ nước ngoài một cách thích hợp nhất theo mục đích sử dụng trên nguyên tắc khai thác triệt để các nguồn vốn ưu đãi có thời gian dài, thời gian ân hạn dài, lãi suất thấp, tỷ lệ ưu đãi cao như viện trợ phát triển chính thức để đầu tư phát triển cơ sở hạ tầng, vì cần vốn đầu tư lớn, tác động đến tăng trưởng lâu dài, bền vững. 3.1.3. Gia tăng dự trữ ngoại hối: Dự trữ ngoại tệ là phương tiện đảm bảo khả năng thanh toán quốc tế nhằm thỏa mãn nhu cầu nhập khNu, mở rộng đầu tư, hợp tác kinh tế với nước ngoài. Bên cạnh đó74dự trữ ngoại tệ còn là được sử dụng như một lực lượng để can thiệp vào thị trường ngoại hối nhằm điều tiết tỷ giá và để đối phó với những cuộc khủng hoảng tiền tệ xây ra. Như vậy, dự trữ ngoại tệ có vai trò đặc biệt đối với nền kinh tế. Đối với Việt Nam từ nạy đến năm 2010 mức dự trữ cần phải tăng lên ít nhất là 5 tháng nhập khNu Do đó, để gia tăng dự trữ ngoại hối tác giả đề xuất một số giải pháp cần thiết sau: Cải thiện cán cân tài khoản vãng lại Muốn cải thiện cán cân tài khoản vãng lai chúng ta phải đNy mạnh xuất khNu hàng hóa. Việt Nam gia nhập WTO, là cơ hội cho chúng ta đNy mạnh xuất khNu hàng hóa và dịch vụ. Tuy nhiên gia nhập trong điều kiện với điểm xuất phát thấp hơn các nước khác, do đó năng lực cạnh tranh của nền kinh tế còn yếu, thì nguy cơ hàng hóa ngoại nhập tràn ngập thị trường nội địa bóp chết nền sản xuất trong nước, khiến cán cân tài khoản vãng lai thâm hụt triền miên gây mất ổn định kinh tế vĩ mô. Vì vậy, để đNy mạnh xuất khNu cần phải có nhiều nỗ lực từ phía Chính phủ lẫn Doanh nghiệp. Gia tăng cán cân tài khoản vốn Muốn gia tăng tài khoản vồn, chúng ta cần thu hút và quản lý hiệu quả các dòng vốn quốc tế bao gồm nguồn vốn đầu tư trực tiếp và đầu tư gián tiếp từ nước nước ngoài. Dòng vốn này là rất quan trọng đối với nền kinh tế, nó không chỉ góp phần cung cấp vốn cho phát triển kinh tế - Xã hội mà còn đem lại nguồn ngoại tệ làm gia tăng quĩ dự trữ quốc gia, đặc biệt là nguồn vốn đầu tư gián tiếp FII. Khuyến khích kiều hối chảy về nước Cần có chính sách khuyến khích thu hút hơn nữa lượng kiều hối từ nước ngoài. Hiện nay, nước ta có hơn 3 triệu kiều bào đang sinh sống ở nước ngoài và tổng số người về thăm hoặc gửi tiền về cho người thân trong nước hàng năm tăng lên nhanh chóng. Gần đây, Nhà nước cũng đã có nhiều chính sách ưu đãi nhằm kêu gọi kiều bào về đóng góp xây dựng quê hơng. Tuy nhiên, chúng ta cần có chính sách thông thóang hơn nữa như đối xử bình đẳng với Việt kiều như người trong nước, tạo niềm tin cho Kiều bào về sự ổn định kinh tế, chính trị, xã hội trong nước để họ yên tâm chuyển tiền về nước. Có chính đãi ngộ thỏa đáng đối với các thành phần tri thức Việt kiều về đóng75góp cho quê hương. Cơ quan hải quan cần kiểm soát chặt chẽ hơn nguồn kiều hối lậu chảy về, NHNN khuyến khích các NHTM mua để lăng nguồn kiều hối thu hút vào ngân hàng và bán cho NHNN. Thực hiện nghiêm cấm trao đổi mua bán hàng hóa bằng ngoại tệ trên thị trường nội địa. Tổ chức hữu hiệu mạng lưới thu đổi ngoại tệ cho các khách hàng ra vào Việt Nam, trước hết là ở các sân bay, bến cảng, cửa khNu, nhà ga trung tâm, sau đến là các thành phố, thị xã, các trung tâm kinh doanh, dịch vụ tập trung ở các địa phương. 3.2. Các giải pháp làm giảm chi phí nợ vay 3.2.1. Chính sách tỷ giá hối đoái : Trước hết VND cần phải được đưa về đúng giá trị thực của nó vì như đánh giá của nhiều chuyên gia kinh tế trong và ngoài nước, VND hiện định giá quá cao so với sức mua thực tế của nó. Theo quy luật cung cầu, đến một lúc nào đó VND trở về giá trị thực của nó thì tỷ giá sẽ tăng lên rất nhanh, lúc đó chúng ta sẽ không kịp trở tay và mất khả năng thanh toán nợ, số nợ đó đã tăng lên quá nhanh. Như vậy đưa VND về giá trị thực của nó được coi là sự chuNn bị trước. Sau khi đưa VND về đúng giá trị thực của nó rồi, những biện pháp làm tăng giá trị của nó thông qua hiệu quả của nền kinh tế sẽ làm chi phí vay nợ giảm đi. Thúc đẩy phát triển thị trường mở và mở rộng hoạt độn của các nghiệp vụ thị trường tiền tệ như Swap, Forward, Option… để điều tiết cung cầu ngoại tệ hợp lý hơn và hạn chế rủi ro hối đoái giúp cho ngân hàng tự bảo vệ mình. Thúc đẩy và hỗ trợ tăng trưởng xuất khẩu giúp cải thiện cán cân tài khoản vãng lai là nhân tố phát triển về lực cho nền kinh tế, cải thiện tỷ giá hối đoái. Xây dựng tỷ giá hối đoái dựa trên rỏ tiền tệ hợp lý: trên mối quan hệ thương mại, đầu tư và vay nợ, tránh sự ảnh hưởng quá lớn, chỉ dựa vào USD như hiện nay. 3.2.2. Ổn định lạm phát Ổn định lạm phát là một vấn đề cực kỳ quan trọng, bởi lẽ nó không chỉ làm gia tăng nợ nước ngoài mà nó còn là một chỉ tiêu vĩ mô đánh giá sức khỏe của một nền76kinh tế quốc gia. Muốn bình ổn lạm phát hiệu quả thì điều quan trọng cần tìm ra những nguyên nhân của lạm phát và từ đó có những liệu pháp thích hợp. - Lạm phát ở Việt Nam trong mấy năm gần đây là lạm phát chi phí đNy, do đó phải giảm bớt việc phụ thuộc vào nguồn nguyên liệu từ nước ngoài vào như việc nhập khNu xăng dầu trong khi đó Việt Nam lại xuất khNu dầu thô, để khắc phục tình trạng này cần sớm hoàn thành nhà máy lọc dầu. Việt Nam cũng phải sớm có giải pháp ổn định giá cả sinh hoạt hiện nay, tăng giá đồng tiền nội địa, bằng việc kiểm sóat ngăn chặn tình trạng đô la hóa ở mức độ cao bởi vì một nền kinh tế bị đô la hóa cao thì việc họach định các chính sách kinh tế vĩ mô trong đó có chính sách tiền tệ bị giảm hiệu quả do tình trạng đô la hóa gây khó khăn trong việc dự đóan diễn biến tổng phương diện thanh tóan,đồng nội tệ bị nhạy cảm hơn đối với các thay đổi từ bên ngòai,việc hoạch định và thực thi chính sách mất hiệu quả ..., tình trạng đô la hóa ở Việt Nam dao động ở mức khá cao (tỷ lệ tiền gửi bằng USD trên tổng lượng tiền gửi vào các ngân hàng thương mại Việt Nam luôn giao động xung quanh 30%). Tăng giá trị đồng nội tệ là điều cần thiết, một khi đồng Việt nam có giá trị, tạo được niềm tin nơi công chúng cộng với “tinh thần Việt” thì tình trạng đô la hóa sẽ được tự động ngăn chặn, nguy cơ lạm phát do đô la hóa sẽ bị triệt tiêu,việc họach định và thực thi Chính sách tiền tệ có hiệu quả hơn và có nghĩa là lạm phát sẽ được kiểm soát tốt hơn. - Chính phủ phải thực hiện kiểm soát cung tiền để kiểm soát lạm phát. Khi gia nhập WTO, Ngân hàng Nhà nước cần phải tích cực tham gia trên thị trường ngoại hối để mua đồng đô la từ hệ thống ngân hàng thương mại, bên cạnh đó thì Chính phủ cũng phải triển khai phát hành trái phiếu trên thị trường mở để giảm áp lực lên cung tiền nội tệ. - Chính phủ cần sớm cho phép Ngân Hàng Trung ương có những quyền hạn rộng hơn trong việc họach định và thực thi chính sách tiền tệ, đồng thời tạo điều kiện phối hợp giữ Bộ Tài Chính và Ngân Hàng Nhà Nước trong việc điều hành chính sách tiền tệ, chẳng hạn vấn đề quản lý nguồn bán ngọai tệ thu từ bán dầu thô, hiện nay việc bình ổn tỷ giá, Ngân Hàng Nhà Nước phải trông chờ rất nhiều từ việc mua được ngọai tệ từ bộ Tài Chính hay không. Xây dựng cơ chế phối hợp cung cấp thông tin giữa các77Bộ, ngành và Ngân Hàng Nhà Nước để Ngân Hàng Nhà Nước có thể dự báo được vốn khả dụng và kiểm sóat tòan bộ lượng tiền cung ứng trong nền kinh tế. - Tăng cường phối hợp hiệu quả giữa chính sách tiền tệ và chính sách tài khóa. Ở Việt Nam, “Chính sách tiền tệ quốc gia là một bộ phận của chính sách kinh tế - tài chính của Nhà Nước nhằm ổn định giá trị đồng tiền, kiềm chế lạm phát, góp phần thúc đNy phát triển kinh tế - xã hội, đảm bảo bào quốc phòng an ninh và nâng cao đời sống của nhân dân” (điều 2 Luật Ngân Sách Nhà Nước). Như vậy Chính Phủ, Ngân Hàng Nhà Nước cần phải công khai hóa các thông tin có liên quan đến lạm phát, đừng vì lạm phát lên cao vượt quá mức kế hoạch đề ra mà che giấu, phải công bố và hướng đến cơ chế lạm phát mục tiêu. - Trong tình hình lạm phát xảy ra có phần do chí đNy,để chống lại lực đNy của chi phí, lực tác dụng ngược trở lại là giảm chi phí. Các doanh nghiệp cần rà soát lại các khâu, các bộ phận triệt để cắt giảm chi phí, song cắt giảm chi phí cũng có giới hạn của nó, vấn đề doanh nghiệp phải có biện pháp phòng ngừa rủi ro tăng giảm bất thường của giá cả tất cả các mặt hàng chứ không riêng gì giá xăng dầu, đô la, vàng, sắt thép, phân bón. Đến một lúc nào chi phí đầu vào sẽ tăng cao thì làm sao?....Và còn rất nhiều thay đổi khác nữa khi chúng ta bước ra “Đại dương”. 3.2.3. Thay đổi hình ảnh Việt Nam trên thị trường thế giới 3.2.3.1. Giảm tham nhũng Cần nghiên cứu bản chất và nguyên nhân của tham nhũng để thực hiện một chiến lược chống tham nhũng cụ thể và phù hợp. Theo báo cáo minh bạch quốc tế, hiện thời Việt Nam xếp hàng thứ 102 trong 146 quốc gia được khảo sát về mức độ tham nhũng. Điều này làm cản trở hoạt động của các doanh nghiệp, đặc biệt là các doanh nghiệp có vốn đầụ tư nước ngoài tại Việt Nam. Để giảm bớt tình trạng tham nhũng cần: (i) minh bạch, công khai đầy đủ các thông tin như thông tin liên quan đến tài chính và thủ tục hành chính bởi vì khi có tình trạng thông tin bất đối xứng thì người nắm giữ thông tin sẽ được lợi nhờ giảm được chi phí còn người thiếu thông tin sẽ phải gia tăng chi phí để có được thông tin. Điều này dễ nảy sinh tình trạng nhũng nhiễu và hối lộ. Do vậy, các quy hoạch, định mức, tiêu chuNn chi tiêu sử dụng ngân sách nhà78nước phải công khai, phải phù hợp với mặt bằng giá cả trong từng thời kỳ nhất định. Mọi thông tin liên quan đến quy trình thực hiện các thủ tục phải niêm yết công khai trên các bản thông báo, trên mạng hoặc phương tiện thông tin đại chúng để người dân có thể tiếp cận; (ii) cải cách hành chính, giảm bớt các khâu, các thủ tục không cần thiết gây phiền hà cho dân. Các chính sách, văn bản đưa ra phải sát với thực tế, rõ ràng và có thể thực hiện; tránh tình trạng văn bản vừa đưa ra đã hủy bỏ hoặc một nội dung được hiểu theo nhiều ý; (iii) định mức thời gian hoặc thiết lập một quy trình nghiệp vụ chuNn cho tất cả mọi công việc từ công việc sự vụ hàng ngày đến việc thực hiện các dự án lớn; chấm dứt tình trạng quy hoạch treo hoặc đầu tư kéo dài; (iv) giảm bớt hội họp, phong bì, thay thế việc hội họp bằng phân công phân nhiệm rõ ràng; thay thế các cuộc họp mặt truyền thống bằng các cuộc họp thông qua mạng viễn thông; sử dụng hình thức liên lạc thông qua mạng nội bộ và mạng toàn cầu thay vì sử dụng văn bản giấy nhằm tiết kiệm thời gian và chi phí; (v) gắn quyền lợi với trách nhiệm. Quyền lợi và trách nhiệm phải cụ thể hóa đối với từng cá nhân; trong quy chế tài chính về khen thưởng được cụ thể hóa bằng vật chất thì đối lại cũng phải có các quy định về đền bù thiệt hại khi sai phạm chứ không phải cứ sai là sử dụng công quỹ để đền bù thiệt hại về vật chất, (vi) tránh tinh trạng có luật mà không ai thi hành. Việc thanh tra, giám sát hiện nay mang nặng tính hình thức, thiếu chuyên nghiệp, cung cách xử lý còn nặng tình cảm. Việc giám sát phát hiện sai phạm phải thể hiện tính chuyên nghiệp, không giám sát một cách tự phát hoặc tình cờ mà phải có chuyên môn, phải có chiến thuật hay nói cách khác là phải có một cung cách làm việc hiệu quả. Cá nhân, cơ quan thực hiện giám sát phải thực sự có quyền và phải được đảm bảo an toàn về tính mạng và tài sản. Thực quyền này đòi hỏi phải phân cấp và cụ thể hóa bằng luật. Cho đến nay, chưa một quốc gia nào có thể chứng tỏ đã thành công hoàn toàn trong việc chống tham nhũng, nhất là trong quá trình sử dụng nguồn vốn ODA. Tuy nhiên, ở những góc nhìn khác nhau, có thể cho thấy ở quốc gia này hay quốc gia kia đạt được những kết quả nhất định trong việc hạn chế các tác nhân gây nên nạn tham nhũng, hoặc có những công cụ hữu hiệu cho việc phòng ngừa tham nhũng. Thành tích ở những giác độ nêu trên có thể được tìm thấy trong hoạt động chống tham nhũng ở79lĩnh vực công của một số nước như Hongkong, Singapore, Indonesia hay Philippines. Trong đó hiệu quả của việc chống tham nhũng của Hong Kong và Singapore được thực hiện với một loạt các điều kiện và nhân tố cần thiết hỗ trợ việc chống tham nhũng của các nước này như: - Ý thức chính trị và sự ủng hộ rộng rãi về mặt chính trị, kết hợp với khả năng hoạt động độc lập. - Chú trọng tới việc giảm thiểu các hình thức khuyến khích và cơ hội tham nhũng. - Có các nguồn lực tài chính cần thiết và nhân viên có năng lực. - Có đủ quyền lực theo pháp luật quy định để tiến hành công việc điều tra và ngăn chặn. - Người dân hiểu biết về nhiệm vụ của các cơ quan này. Đối với Indonesia thì họ sử dụng các cuộc điều tra để đấu tranh với tệ tham nhũng cung cấp dịch vụ công. Theo họ, sự minh bạch ngày càng cao về các khoản phí tiêu chuNn và quyền dịch vụ cũng giúp xoá đi các khoảng trống về trách nhiệm. Cũng như vậy, minh bạch hơn là cần thiết để củng cố lĩnh vực mua sắm công ở Philippines. Hình thức “một cửa” mua sắm công duy nhất được áp dụng đóng vai trò là nguồn thông tin gốc cho phép mua sắm các loại vật tư thông thường. Một cửa mua sắm qua mạng điện tử giúp hạn chế tối thiểu giao dịch trực tiếp giữa các nhân viên nhà nước và những người đấu thầu hợp đồng, đảm bảo việc tiếp cận thông tin công bằng cho các bên tham gia thầu hợp đồng mua sắm công. Thực tế là đã tiết kiệm được một khoản tiền lớn nhờ hình thức mua sắm qua mạng như vậy. Nhìn lại thực tiễn Việt Nam thời gian qua cho thấy, tham nhũng và tham nhũng trong sử dụng ODA đã và đang trở thành vấn nạn mà Chính phủ cần thiết phải có biện pháp mạnh để chấn chỉnh kịp thời khi chưa quá muộn. Không chỉ ở Việt Nam mà ngay cả thế giới, tham nhũng trong các lĩnh vực sử dụng nguồn vốn ODA đã từng được cảnh báo, nhưng có lẽ do mải say sưa với những lượng vốn ODA được cam kết ngày càng gia tăng mà chúng ta đã sao nhãng để tình trạng PMU 18 - một trong những đơn vị được ưu ái giao cho quản lý hàng trăm triệu USD từ nguồn vốn ODA, vốn trái80phiếu Chính phủ... để đầu tư phát triển hạ tầng giao thông, trở thành nơi sử dụng lãng phí nhất nguồn vốn ODA và là nơi chứa đựng những hành vi tham nhũng lớn và trắng trợn chưa từng có ở Việt Nam từ trước đến nay với hàng loạt những dự án lớn nhưng đầy tai tiếng như cầu Hoàng Long (Thanh Hóa) (thất thóat 4,5 tỷ đồng trong tổng kinh phí đầu tư 224 tỷ đồng), phà Minh Châu (Ba Vì, Hà Tây) do PMU18 tự ý đưa vào dự án giao thông nông thôn - WB2 với kinh phí trị giá 64.000USD, thế nhưng khi vừa đưa vào sử dụng đã hư, hay như Quốc lộ 2 đã xuống cấp nghiêm trọng sau 3 tháng sử dụng... Vị Tổng giám đốc PMU 18 Bùi Tiến Dũng thì đang được xác nhận là một “con bạc lớn” “một tay chơi tầm cỡ” “một kẻ tiêu tiền mà nhiều người không thể hình dung nổi”. Vậy thử hỏi đó không phải là tiền tham nhũng thì lấy từ đâu? Nếu như đồng tiền do chính bản thân ông ta làm ra bằng mồ hôi và sức lực của mình thì liệu rằng ông ta có “ăn”, có “chơi” như vậy không? Và nếu những đồng vốn ODA ở một nơi nào đó, một lĩnh vực nào đó và tới đây vẫn bị sử dụng lãng phí như tại PMU18 thì liệu có thể đảm bảo rằng Việt Nam không phải là một Pêru thứ hai tại Châu Á. Nạn tham nhũng trở thành một quốc nạn trong bộ máy điều hành đất nước, từ cả những quan chức cao cấp của Chính phủ. Vậy vấn đề đặt ra là tại sao ODA lại là tác nhân gây tham nhũng và nguyên nhân của tham nhũng trong sử dụng ODA bắt nguồn từ đâu? Có những ý kiến khác nhau trong việc luận giải căn nguyên gây tham nhũng trong sử dụng ODA như nhận thức chưa đúng về ODA, hạn chế về cơ chế quản lý, quản lý lỏng lẻo... Những giải thích này phần nào đã chứa đựng các yếu tố hợp lý của vấn đề, nhưng còn đơn giản và chưa đầy đủ. Từ những nghiên cứu tổng thể về các căn nguyên của nạn tham nhũng, về bản chất và quy trình vận động của nguồn vốn ODA, chúng ta có thể cho rằng căn nguyên gây tham nhũng trong sử dụng nguồn vốn ODA bắt nguồn từ những lý do cơ bản sau: - Thứ nhất, chính bản chất tích cực của ODA - “hỗ trợ sự phát triển” đã bị người sử dụng (nước tiếp nhận) “lợi dụng” để mưu cầu các mục đích riêng, ví như ở một số nước Mỹ - Latinh, mà điển hình là đất nước Pêru - một trong những nước đứng đầu về nhận viện trợ ở khu vực Mỹ - Latinh, chiếm vị trí thứ nhất trong mức độ hợp tác với nhiều nước lớn như Mỹ, Nhật Bản, Đức, Hà Lan... Thế nhưng cho đến nay, đất81nước này vẫn nằm trong diện các nước kém phát triển nhất, kết cục trên là một tất yếu, bởi đất nước này đã từng có những cựu Tổng thống như ông Alan Garcia cùng nội các của ông ta, liên tục bị giới truyền thông tố cáo vì tội tham nhũng và có liên quan đến những vụ bê bối tài chính viện trợ. Đồng thời, ở đất nước này, ngân quỹ viện trợ còn được sử dụng làm quà biếu, tặng trong những chuyến công du của Tổng thống... - Thứ hai, nhiều khi người ta còn nhầm lẫn hoặc cố tình nhầm lẫn về thực chất của nguồn vốn ODA, rằng ODA là nguồn vốn hỗ trợ phát triển - đồng nghĩa với cho không, quà tặng..., nhưng trên thực tế thì phần lớn nguồn ODA là vốn vay, còn phần cho không (ODA không hoàn lại) chỉ chiếm một tỷ trọng rất hạn chế trong tổng vốn. Bởi vậy, nếu mặc nhiên sử dụng nó như tài sản được biếu, tặng thì tất yếu dẫn đến tình trạng sử dụng lãng phí, tuỳ tiện và đồng thời sẽ nảy sinh tư tưởng “tranh thủ kiếm chác” của “trời cho” và vậy là ODA trở thành miếng đất màu mỡ cho các dạng tham nhũng lớn nhỏ. - Thứ ba, ODA là nguồn vốn thường được cung cấp với số lượng lớn cho các nước đang và kém phát triển và ở những nước này, nó chủ yếu được ưu tiên sử dụng cho phát triển kết cấu hạ tầng - mà kết cấu hạ tầng là một lĩnh vực đầu tư có nhiều hạng mục với nhiều khoản cần mua sắm và lại phức tạp về các thông số kinh tế - kĩ thuật, bao trùm trên một phạm vi rộng lớn cả về quy mô số lượng lẫn tiêu chuNn chất lượng. Nên việc kiểm tra tài chính dự án là điều không hề dễ dàng. Ngoài ra, vật liệu thiết bị phục vụ cho quá trình thực hiện dự án lại có nhiều lựa chọn thay thế. Bởi vậy, cơ hội để rút tiền ngân quỹ tại các chương trình, dự án kết cấu hạ tầng sử dụng vốn ODA là không ít, đồng thời đây cũng là lĩnh vực đem lại lợi nhuận không nhỏ cho các nhà đầu tư nếu như có được thực thi một hay một số chương trình, dự án dạng này, nên lĩnh vực này cũng thường là nơi mà tệ hối lộ, tham nhũng nảy sinh và hoành hành. - Thứ tư, tham nhũng là vấn đề của mọi quốc gia trong giai đoạn phát triển mà những nước này lại là những nước sử dụng nhiều ODA, bởi vậy, ODA trở thành một trong những “mảnh đất màu mỡ” cho các dạng tham nhũng nảy sinh và phát triển. Bàn về căn nguyên của tham nhũng và tham nhũng trong sử dụng ODA thì có nhiều và đặc biệt tại Việt Nam, vấn đề này đã và đang có rất nhiều những luận giải82khác nhau. Nhưng trên cơ sở những tiền đề được trình bày ở trên, cùng với việc tham chiếu các kinh nghiệm của một số quốc gia điển hình trong chống tham nhũng, tác giả có thể rút ra một số bài học trong phòng và chống tham nhũng nói chung và chống tham nhũng trong sử dụng vốn ODA nói riêng như sau: - Xây dựng ý thức chống tham nhũng thành hệ tư tưởng chính trị xã hội rộng rãi, và là “vũ khí” tinh thần trong chiến lược phòng ngừa và ngăn chặn tham nhũng hiệu quả của quốc gia. - Coi trọng việc phát hiện và triệt tiêu các cơ hội phát sinh tham nhũng. - Thiết lập được cơ chế pháp lý hiệu quả cho việc điều tra và ngăn chặn các biểu hiện tham nhũng. - Chiến lược giảm thiểu tham nhũng sẽ hiệu quả hơn rất nhiều nếu được xây dựng dựa trên một sự chuNn đoán trung thực về các thủ đoạn tham nhũng. - Minh bạch ở mức cao nhất trong tất cả các giao dịch từ Chính phủ cho tới địa phương và được xác nhận bởi sự giám sát của người dân là công cụ hạn chế tham nhũng hữu hiệu. Trong đó, cơ chế một cửa được coi là công cụ then chốt làm tăng tính minh bạch trong việc cung cấp các dịch vụ hành chính. - Nhận biết được chỗ nào cần linh hoạt về các thủ tục hành chính, chỗ nào cần nâng cao tính minh bạch là chìa khóa để giảm thiểu các hành vi tham nhũng một cách hiệu quả. - Trang Web và những giao diện điện tử có thể làm giảm hành vi lạm dụng của công chức nhà nước đối với các doanh nghiệp. Việc hạn chế tiếp xúc trực tiếp giữa các công chức nhà nước với các nhà đầu tư, nhà thầu và tiến tới giảm việc thanh toán tiền mặt trong các mua bán trực tiếp, đơn giản hóa thủ tục mua bán cũng là những giải pháp ngăn chặn hữu hiệu tham nhũng. - Kiểm toán chặt chẽ hơn và tăng cường sự tham gia của người dân là công cụ quan trọng để đấu tranh chống tham nhũng ở cấp địa phương, cơ sở. Muốn vậy, cần tăng cường giám sát, kiểm tra của Nhà nước, Hội đồng nhân dân, người dân ở nơi được thụ hưởng dự án để từ đó xác định sai phạm và có biện pháp ngăn chặn xử lý kiên quyết. Đồng thời, cũng cần quan tâm tới việc xây dựng những cơ chế tốt nhất để83xử lý và điều tra các đơn tố cáo nhằm giúp xác định người phạm tội và trừng phạt nếu có hành vi tham nhũng. Để chiến lược chống tham nhũng đạt kết quả thiết thực, có lẽ sẽ cần nhiều yếu tố. Song, trong phạm vi nghiên cứu giới hạn thì những bài học nêu trên có thể coi là những kiến nghị góp phần hoàn thiện chiến lược phòng, chống tham nhũng của quốc gia. 3.2.3.2. Gia tăng hệ số tín nhiệm quốc gia Khi quyết định đầu tư hoặc cho vay các nhà đầu tư thường đánh giá tương quan giữa rủi ro và thu nhập. Thông tin đáng tin cậy mà các nhà đầu tư thường tham khảo là hệ số tín nhiệm do các công ty đánh giá hệ số tín nhiệm hàng đầu đánh giá. Nếu hệ số tín nhiệm của một quốc gia được đánh giá cao, quốc gia đó dễ dàng tiếp cận các nguồn tài chính trên thị trường quốc tế, giảm được chi phí huy động vốn, đặc biệt cho những đợt phát hành mới. Một quốc gia có tăng trưởng cao và có uy tín khi đi vay sẽ được vay với chi phí thấp và đàm phán được giá cao hơn khi giao dịch trên thị trường nợ thứ cấp do người đi vay cân đối giữa rủi ro và thu nhập có được từ khoản cho vay và sẵn sàng chấp nhận chứng khoán có mức sinh lời thấp nhưng độ an toàn cao. Năm 2002, Việt Nam đã mời các công ty đánh giá hệ số tín nhiệm có uy tín đánh giá về khoản nợ dài hạn bằng nội tệ và ngoại tệ, kết quả trong. Bảng 3.1: Hệ số tín nhiệm của Việt Nam Chỉ tiêu Fitch Ratings Moody’s Standard & Poors Nợ dài hạn bằng ngoại tệ BB B1 BB Nợ dài hạn bằng nội tệ BB BB Nguồn [58] Phần lớn các khoản vay nước ngoài của Việt Nam là các khoản vay trung và dài hạn với lãi suất ưu đãi từ nguồn ODA. Đây là mức nợ thấp nhất trong các quốc gia có hệ số tín nhiệm trong khoảng BB tương đương với Việt Nam. Với xếp hạng rủi ro này, Việt Nam được xếp cùng nhóm với Bungary, Peru, Nga và cao hơn Indonesia, Brazil, Rumani. Sở dĩ hệ số tín nhiệm của Việt Nam chỉ ở mức trung bình là do GDP bình84quân đầu người khá. Bên cạnh đó, chính sách tiền tệ của Việt Nam còn có những điểm bất cập như Ngân hàng trung ương chưa có các đối sách nhanh, nhạy và đủ hiệu lực để đối phó với lạm phát có chiều hướng gia tăng, dư nợ tín dụng tăng trưởng nóng và hiệu quả chưa cao. Theo chuyên gia phân tích của S & P, triển vọng hệ số tín nhiệm của Việt Nam trong tương lai sẽ phụ thuộc vào tiến trình thực hiện cải cách và việc duy trì chiến lược quản lý nợ thận trọng. Chính vì vậy, Việt Nam cần phải cải thiện hệ số tín nhiệm của mình bằng cách tăng dần thu nhập bình quân đầu người và cải tổ hệ thống tài chính nhằm tiếp tục cũng cố được lòng tin cho các nhà đầu tư khi lựa chọn đầu tư vào Việt Nam. Chi tiết hơn, việc cải thiện hệ số tín nhiệm có thể thực hiện bằng cách cải thiện các chỉ tiêu dùng để đánh giá hệ số tín nhiệm quốc gia như nhóm chỉ tiêu đánh giá: rủi ro chính tị bao gồm hệ thống chính trị, môi trường xã hội, quan hệ quốc tế và nhóm chỉ tiêu đánh giá rủi ro kinh tế bao gồm trạng thái nước ngoài, sự linh hoạt của cán cân thanh toán quốc tế, cơ cấu và mức tăng trưởng kinh tế, quản lý kinh tế, triển vọng kinh tế. 3.3. Các biện pháp sử dụng vốn vay hiệu quả Nợ vay nước ngoài có hai mặt đối lập, một mặt nó là nguồn lực cho phát triển kinh tế - xã hội, mặt khác nếu quản lý không tốt, hiệu quả sử dụng vốn thấp, không hợp lý nó sẽ dẫn tới khủng hoảng nợ xảy ra và gây ra những hậu quả nghiêm trọng cho đất nước. Do đó, việc hoàn thiện quản lý nợ vay và sử dụng nợ có hiệu quả sẽ mang lại nhiều lợi ích cho phát triển kinh tế - xã hội và tránh được khủng hoảng nợ. 3.3.1. Kiểm soát nợ nước ngoài Trong thực tế đã có nhiều quốc gia phải trả giá cho vấn đề vay nợ nước ngoài nhưng đã đánh mất khả năng kiểm soát nó. Thông thường khi đã không kiểm soát được nợ sẽ kéo theo khủng hoảng nợ, vỡ nợ dẫn đến khủng hoảng của nền kinh tế và có khi nghiêm trọng hơn là khủng hoảng về chính trị. Nhằm tránh vết xe đổ của các quốc gia đi trước, chúng ta: • Cần phải có thời gian kiểm soát, rút kinh nghiệm trong vấn đề vay nợ, chuyển khoản tiền vay nợ này cho các doanh nghiệp vay lại từ đó có thể điều chỉnh các cách85kiểm soát cũng như việc cấp vốn cho phù hợp và mang lại lợi ích cao nhất cho quốc gia. • Các chỉ tiêu nợ nước ngoài của một quốc gia được đánh giá và giám sát theo ngưỡng an toàn nợ gồm: Giá trị hiện tại của nợ nước ngoài so với GDP; giá trị hiện tại của nợ nước ngoài so với kim ngạch xuất khNu hàng hóa và dịch vụ; nghĩa vụ trả nợ hàng năm so với kim ngạch xuất khNu hàng hóa và dịch vụ; nghĩa vụ trả nợ so với GDP; nghĩa vụ trả lãi so với kim ngạch xuất khNu; tất cả cả thông tin này cần phải được công bố công khai định kỳ và kịp thời trong dân chúng. • Cần so sánh mức tăng trưởng của GDP với mức tăng của nợ nước ngoài. Không nên để các nguồn thu ngoại lệ vượt quá, tránh tình trạng vay mượn tràn lan vì nếu xảy ra sự chênh lệch quá lớn hoặc có sự cắt giảm nguồn ngoại tệ này đột ngột, nó sẽ làm thay đổi tỉ giá hối đoái. Vì nếu tốc độ vốn vào nhanh sẽ làm tỷ giá hối đoái thực tế giảm đồng thời nếu lượng vốn vào quá lớn so với mức có thể khống chế được thì lúc đó sẽ xảy ra điều ngược lại. Điều này làm thay đổi vòng quay sản xuất và việc làm dẫn đến tình trạng thất nghiệp và mất sản lượng. • Cần áp dung hệ thống tỷ giá hối đoái linh hoạt và uyển chuyển trong việc giữ tỷ giá VND/USD nhằm tránh xảy ra các biến động lớn về lạm phát. Vì với một lượng vốn lớn đổ vào nền kinh tế, nhằm giữ vững chính sách tỷ giá ổn định, ngân hàng Nhà nớc buộc phải in thêm tiền để mua số lượng ngoại tệ này. Việc gia tăng cung tiền VND sẽ góp phần đNy lạm phát tăng lên và như vậy đồng Việt Nam sẽ có xu hướng lên giá so với Đô La Mỹ. • Chú ý đến khả năng chịu đựng nợ nước ngoài của Việt Nam, không nên chủ quan khi chỉ dựa vào ngưỡng an toàn cho nợ nước ngoài theo tập quán quốc tế là 40% GDP. Trong thực tế, theo tiêu chuNn phân loại mức độ nợ của Ngân hàng Thế giới, cho rằng tỷ lệ nợ nước ngoài/GDP trong khỏang 30% - 50% có nghĩa là quốc gia đó đang ở mức độ khó khăn. Với tình hình ngân sách luôn bị thâm hụt, nếu công tác kiểm soát nợ không chặt chẽ và hiệu quả thì khả năng vượt ngưỡng an toàn sẽ rất gần. Ngoài ra, chúng ta cũng cần phải tính đến tổng nợ nước ngoài phải trả với tổng các khoản vay mới, tránh tình trạng tổng phải trả lớn hơn tổng khoản vay vì các năm qua con số trả86nợ thấp do các khoản vay mới chưa đến hạn nhưng những năm sắp tới đậy chúng ta sẽ chịu áp lực trả nợ khi hạn thanh toán đã đến và cũng theo thông tin từ Bộ Tài chính, trong giai đoạn 2006- 2010, Việt Nam phải trả nước ngoài l0 - 11 tỷ USD, tính bình quân mỗi năm phải trả 2 tỷ USD. • Các cơ quan chức năng có liên quan cần phải phát triển đội ngũ nhân viên có năng lực nhằm gia tăng quản lý nợ và các rủi ro quốc gia. Có sự phân công rõ ràng về trách nhiệm quản lý và theo dõi các nguồn thu từ vay nợ, phân bô nguồn vốn vay, kế hoạch và thực trả các khoản nợ, tránh tình trạng chồng chéo hoặc không rõ ràng. 3.3.2. Sử dụng nợ nước ngoài có hiệu quả Một vấn để khác không kém phần quan trọng trước khi cân nhắc vấn đề vay nợ nước ngoài chính là sử dụng nguồn vốn này sao cho có hiệu quả. Vì vậy, cần phải: • Xem xét một cách độc lập, khách quan và đánh giá cNn trọng các phương án kinh doanh, năng lực và tiềm năng của các doanh nghiệp có nhu cầu vay vốn, cần định giá được lợi nhuận ròng trong phương án này phải cao hơn lãi suất đi vay. • Công bố công khai định kỳ (ngắn hạn) và thường xuyên các số liệu về tình hình sản xuất kinh doanh, tiến độ của dự án tại các đơn vị được vay lại nguồn tiền phát hành này. • Nhằm phân chia rủi ro cho việc phân bố các khoản vay vào các dự án đầu tư nên phân vốn vay này vào các dự án đầu tư trong các lĩnh vực ngành nghề khác nhau nhưng chủ yếu tập trung vào ngành kinh tế đang là mũi nhọn. • Có các biện pháp chế tài mạnh không chỉ dành riêng cho doanh nghiệp được vay lại nguồn vốn từ trái phiếu mà cả với các vị trí lãnh đạo liên quan từ khâu đề nghị, xét duyệt dự án, điều hành và thực hiện dự án, có như vậy mới ràng buộc được trách nhiệm tài chính. • Với Quy chế kiểm soát trái phiếu quốc tế năm 2005, Bộ Tài chính nên nhận Báo cáo tài chính của Vinashin theo định kỳ của quý không phải đợi đến 15 ngày sau khi có Biên bản kiểm toán khi đã kết thúc năm tài chính.87• Bộ Tài chính cần quan tâm và kiểm soát có bắt buộc đối với Quỹ hoàn trái điển hình là Quỹ hoàn trái của Vinashin. Với Quỹ hoàn trái này, Vinashin phải có nhiệm vụ trích quỹ định kỳ hàng tháng dành cho việc thanh toán lại. Riêng việc trích quỹ để hoàn trả gốc vay cần được tiến hành trích định hàng năm. - Đa dạng hóa và khai thác triệt để các nguồn vốn vay nước ngoài. Coi trọng vốn vay dài hạn dưới hình thức ưu đãi của các tổ chức tài chính, tiền tệ, đặc biệt là nguồn vốn ODA. Hạn chế vay thương mại với lãi suất cao, thời hạn ngắn, cần cân nhắc vay nợ như thế nào cho lợi nhất, tránh để ngập đầu vì nợ. - Phải có chính sách vay trả nợ nước ngoài thận trọng, đầu tư hợp lý. + Xây dựng dự án để có khả năng sử dụng vốn vay hợp lý và có hiệu quả nhất. Ngăn chặn vay nợ và đầu tư tràn lan, đầu tư vào những dự án không hiệu quả, không có khả năng hoàn trả vốn vay. + Khi vay nợ phải xem xét kỹ các điều khoản về vay và trả, thực hiện đàm phán để tránh những rủi ro không đáng có. + Cần hạn chế việc đầu tư quá mức bằng nguồn vốn vay nước ngoài của Chính phủ vào các dự án không có khả năng tạo ra nguồn ngoại tệ để trả nợ. + Việc vay nợ nước ngoài phải theo kế hoạch tổng hạn mức. Vay và trả nợ nước ngoài hàng năm được quốc hội phê duyệt trên cơ sở vay nợ phải căn cứ vào nhu cầu đầu tư, khả năng hấp thụ vốn của nền kinh tế và khả năng hoàn trả nợ. Nghĩa là chỉ số khả năng hấp thụ vốn vay ( tổng Nợ/GDP) nhỏ hơn 50% và chỉ tiêu khả năng hoàn trả nợ vay theo thông lệ quốc tế nhỏ hơn 150%. + Sử dụng vốn vay phải đảm bảo cơ cấu đầu tư phù hợp với tình hình kinh tế xã hội của đất nước. Trước hết đó là khâu qui hoạch, nếu khâu này làm không tốt thì dễ gây lãng phí lớn muốn vậy qui hoạch phải đồng bộ, phải kết hợp theo ngành với vũng lãnh thổ, thực hiện đúng hướng ưu tiên phát triển. - Kiên quyết chống tình trạng tham nhũng, khắc phục tính thất thóat trong đầu tư xây dựng.883.4. Các biện pháp quản lý nợ vay nước ngoài -Thành lập hội đồng tư vấn nợ. Tổ chức này có trách nhiệm giúp thủ tướng Chính phủ về chính sách vay, trả nợ nước ngoài, về kế hoạch vay và trả nợ hàng năm. Nhưng tổ chức này cần phải hoạt động độc lập với thNm định dự án, những người làm trong tổ chức phải thực sự có đạo đức, vô tư không có khả năng dùng quyền lực của mình để đặt giá với các đơn vị xây dựng đề án xin vay vốn nhằm tránh hiện tượng tiêu cực xảy ra trong đánh giá và xét duyệt các dự án vay nợ nước ngoài. - Thiết lập cơ quan chuyên trách trực thuộc chính phủ về quản lý nợ nước ngoài. Hiện nay các cơ quan quản lý nợ nước ngoài như: Bộ kế hoạch và Đầu tư, Bộ Tài chính, Ngân hàng nhà nước Việt Nam đang từng bước hoàn chỉnh chương trình quản lý nợ nước ngoài hiện đại, tuân thủ pháp luật của Nhà nước. Tuy nhiên, cũng chỉ mới dừng lại ở mức quản lý hành chính và nghiệp vụ. Do đó, cần phải thành lập một cơ quan về quản lý nợ nước ngoài, cơ quan này có chức năng về quản lý nợ quốc gia sao cho vừa đảm bảo tính thống nhất trong công tác quản lý Nhà nước, vừa đảm bảo nguyên tắc chỉ đạo tập trung và gắn kết giữa quản lý nợ nước ngoài với cân đối kinh tế vĩ mô. Nhiệm vụ của tổ chức này là theo dõi, tổng hợp báo cáo tình hình huy động và sử dụng vốn vay nước ngoài, tình hình nợ quốc gia tồn đọng để báo cáo với Thủ tướng Chính phủ. - Đổi mới, hoàn thiện cơ chế chính sách quản lý nợ nước ngoài, gạt bỏ sự chồng chéo hoặc mâu thuẫn trong việc phân công phân nhiệm. Việc gắn trách nhiệm sử dụng vốn vay với việc trả nợ là hết sức cần thiết tạo cho các doanh nghiệp ý thức sử dụng nguồn vốn vay có hiệu quả. - Cần tổ chức lại hệ thống thông tin về nợ nước ngoài. Hệ thống thông tin về nợ nước ngoài ở Việt Nam cho đến nay còn nghèo nàn, cha đầy đủ và liên tục, chất lượng thông tin về nợ thiếu tin cậy. Bên cạnh đó, sự không công khai thông tin giữa các bộ, ngành dẫn đến hiện tượng bưng bít thông tin gây hậu quả xấu đối với công tác quản lý nợ. Các tác giả thực hiện dự án về quản lý nợ vay nước ngoài (dự án VIE 01/010) cũng đã từng khuyến cáo Việt Nam cần đảm bảo rằng các số liệu nợ được kiểm chứng,89thống nhất và cập nhật một cách nhất quán, thông tin từ các khoản vay cần được hoàn chỉnh để có thể có được tất cả các đầu ra và báo cáo cần thiết. Do đó, cần lập mạng thông tin trao đổi công khai giữa các cơ quan được giao chuyên trách về quản lý nợ. - Cần xây dựng một bộ số liệu cập nhật kinh tế vĩ mô nhất quán và đáng tin cậy, điều này cho phép chuNn bị được các dự báo thực tế về nhu cầu tài chính cho phát triển kinh tê. Xây dựng hệ thống chỉ tiêu đánh giá về nợ phù hợp với đặc điểm của Việt Nam nhưng cũng tuân thủ theo nguyên tắc quốc tế. - Tìm kiếm khả năng giảm được nợ hơn nữa thông qua việc chủ động cơ cấu lại nợ, chuyển đổi nợ. Thu hút các luồng tài chính không mang tính chất nợ như đầu tư trực tiếp nước ngoài… - Khi thực hiện phát hành trái phiếu quốc tế cần xem xét đến khả năng trả nợ nhằm hạn chế rủi ro. Đặc biệt đối với các doanh nghiệp Nhà nước vay lại nguồn vốn này cần phải rà soát nhu cầu vốn thực tế của các DN này, doanh nghiệp phải cỏ kế hoạch khai thác và sử dụng nguồn vốn một cách hiệu quả và hợp lý. Việc sử dụng vốn đúng mục đích, có hiệu quả sẽ làm tăng độ tín nhiệm cũng như độ an toàn, khả năng hoàn trả nợ của chủ thể phát hành đối với nhà đầu tư, kết quả này sẽ tạo ra sự thuận lợi cho những lần phát hành TPQT kế tiếp, khả năng chấp nhận của nhà đầu tư sẽ cao hơn cũng như chi phí sẽ giảm bớt khi niềm tin được nâng lên. - Cần có cơ chế giám sát mang tính thị trường đối với các doanh nghiệp Nhà nước vay vốn từ nguồn vốn phát hành trái phiếu quốc tế của Chính phủ để đảm bảo khả năng trả nợ. 3.5. Các giải pháp hỗ trợ 3.5.1. Ổn định môi trường thể chế Ổn định môi trường thể chế là điều kiện tiên quyết cho tăng trưởng kinh tế. Theo hướng này trong những năm qua Việt Nam đã tiến bộ rất nhiều, một loạt các luật và văn bản pháp quy đã ban hành hoặc sửa đổi nhằm cải thiện môi trường kinh tế và tạo những điều kiện thuận lợi cho hoạt động kinh doanh. Tuy nhiên, việc thay đổi liên tục luật lệ và chính sách kinh tế đã gây trở ngại cho đầu tư dài hạn. Những việc cấp90thiết nhất phải làm ngay hiện thời là cải cách kinh tế một cách sâu rộng, bao gồm đổi mới và phát triển các thể chế. Chỉ khi xu hướng cải cách dài hạn được thực thi thì những đổi mới và việc phát triển các thể chế mới có tác dụng. Ổn định và tăng trưởng là hai mặt của tiến trình phát triển. Ổn định là cần thiết để tăng trưởng nhưng ổn định chỉ có ý nghĩa khi nó đảm bảo cho mục tiêu tăng trưởng nhanh và bền vững. Ngược lại, tăng trởng cao được duy trì trong thời gian dài sẽ đảm bảo cho ổn định nếu: - Có một chính sách quản lý phù hợp với bối cảnh hội nhập kinh tế quốc tế: Chính phủ không can thiệp vào mọi vấn đề kinh tế như trước đây mà phải điều chỉnh bằng luật. Luật phải phù hợp với thông lệ quốc tế, hiến pháp Việt Nam, phải khả thi và có cơ chế chế tài hiệu quả. - Giải quyết các vấn đề cụ thể như kềm chế lạm phát, giảm thâm hụt ngân sách, kiểm soát lượng cung tiền, quản lý tỷ giá hối đoái. - Có chính sách tiền tệ và tỷ giá linh hoạt và nhạy bén hơn cho phù hợp với những biến động của tình hình kinh tế thế giới. 3.5.2. Cải thiện môi trường đầu tư Đây là vấn đề bức xúc mà hầu hết các doanh nghiệp đều yêu cầu Chính phủ thực hiện. Các nhà đầu tư trong các hội thảo về đầu tư trực tiếp nước ngoài và các diễn đàn doanh nghiệp thường yêu cầu: - Cải cách mạnh mẽ hành chính công, đặc biệt là các quy định về công chứng, thủ tục hành chính, thủ tục đầu tư; cải thiện tính minh bạch của luật lệ và chính sách đảm bảo tính nhất quán của các văn bản luật ở mọi cấp, tăng cường xây dựng chính sách kinh tế dựa theo thị trờng. - Hợp lý hóa thuế thu nhập cá nhân, đặc biệt là khu vực có vốn đầu tư nước ngoài nhằm tạo điều kiện cho các công ty có vốn đầu tư nước ngoài dễ dàng hơn trong việc tìm kiếm nhân lực ở các vị trị chủ chốt. - Đầu tư hơn nữa vào cơ sở hạ tầng kỹ thuật để đNu tư ngoài quốc doanh diễn ra thuận lợi hơn. Còn theo một số doanh nghiệp tư nhân, khu vực dân doanh không cần ưu tiên, đãi chỉ cần: - Được đối xử bình đẳng giữa các thành phần kinh tế, đặc biệt trong các lĩnh đất đai, vay vốn ngân hàng, minh bạch về quyền và lợi.91- Đổi mới cơ chế, giảm bớt thủ tục hành chính phiền hà trong việc cấp giấy phép đăng ký kinh doanh, thủ tục xuất nhập khNu, thủ tục về thuế. - Có chính sách rõ ràng, thống nhất trong đối xử với Việt kiều. Mặc dù theo quy định, Việt kiều được lựa chọn một trong hai Luật đầu tư nước ngoài tại Việt Nam hoặc Luật khuyến khích đầu tư trong nước nhưng trên thực tế còn phân biệt đối xử như hạn chế đối tượng mua nhà, bắt buộc xin Visa… - Có những kênh thông tin rõ ràng, chi tiết về các dự án cần đầu tư, chính sách đầu tư trong nước, mở rộng lĩnh vực đầu tư, đặc biệt tham gia vào lĩnh vực xây dựng cơ sở hạ tầng. Kết luận chương 3: Dựa trên tình hình thực tế về vấn đề vay và quản lý nợ nước ngoài của Việt nam đã được trình bày ở chương trước, phần này luận văn đưa ra hai nhóm giải pháp: - Nhóm thứ nhất là những giải pháp liên quan đến nâng cao hiệu quả quản lý nợ: tính tóan nhu cầu vốn vay tối thiểu dựa trên ba cân đối lớn của nền kinh tế (tiết kiệm, đầu tư, vay nợ, ...). Bên cạnh đó, tính tóan mức bội chi ngân sách tối đa, nếu ngân sách giữ được mức độ bội chi như hiện tại, khoảng 2-3% sẽ không dẫn đến khó khăn chồng chất về nghĩa vụ trả nợ. Những giải pháp đảm bảo khả năng tiếp nhận nợ vay nước ngoài: tăng trưởng kinh tế, lựa chọn danh mục vay mượn hợp lý như đánh giá cNn thận từng món vay mới, đa dạng hóa nguồn vay, duy trì cơ cấu nguồn vốn, gia tăng dự trữ ngoại hối. - Nhóm thứ hai, những giải pháp giảm thiểu chi phí nợ vay; kiểm soát và sử dụng nợ có hiệu quả cũng góp phần phòng tránh được nguy cơ của khủng khoảng nợ và không làm gia tăng rủi ro quốc gia. Cuối cùng là những giải pháp mang tính hỗ trợ bao gồm các giải pháp nhằm cải thiện môi trường đầu tư, thay đổi hình ảnh Việt nam theo hướng minh bạch, tin cậy hơn trong mắt của cộng đồng tài chính Quốc tế như giảm tham nhũng, gia tăng hệ số tín nhiệm quốc gia.92KẾT LUẬN Vốn nước ngoài là một nhân tố cực kỳ quan trọng và cần thiết cho quá trình thực hiện các mục tiêu kinh tế - xã hội ở bất kỳ một nước hay một nền kinh tế đang phát triển nào, đặc biệt là trong điều kiện hiện nay, khi mà xu hướng mở cửa hòa nhập đã trở thành phổ biến Trên cơ sở nhận thức đúng đắn vai trò vay và trả nợ như thế nào để vừa khai thác nguồn vốn vay nước ngoài sao cho hiệu quả để biến việc vay mượn thành một đòn bNy phát triển kinh tế vừa không làm gia tăng những nguy cơ đối với an ninh tài chính và không phụ thuộc vào những can thiệp về kinh tế và chính trị từ nước ngoài không phải dễ dàng giải quyết đối với Việt nam hiện nay. Từ những đòi hỏi thực tế này, luận văn đã ngiên cứu hoàn thành các nội dung cơ bản sau: Về mặt lý luận, trình bày một cách có hệ thống những lý luận cơ bản về nợ nước ngoài, quản lý nợ nước ngoài, từ các khái niệm và đặc điểm cơ bản, phân loại, các chỉ tiêu đánh giá, các nhân tố tác động. Các lý thuyết quản lý nợ nước ngoài đưa ra các nội dung quản lý: khía cạnh kỹ thuật, khía cạnh thể chế, tìm hiểu kinh nghiệm quản lý nợ của một số nước trong khu vực, có những điểm khá tương đồng với Việt nam về bối cảnh kinh tế - chính trị - xã hội, khu vực địa lý như Philippines, Trung quốc, Malaysia, để phân tích và rút ra những bài học kinh nghiệm không chỉ thành công mà cả thất bại trong quản lý nợ nước ngoài nhằm giúp Việt nam tránh những sai lầm mà các nước khác đã trải qua. Về mặt thực tiễn,đã tiến hành phân tích thực trạng vay, trả nợ và quản lý nợ của Việt nam một cách có khoa học, trên cơ sở các số liệu, tài liệu được thu thập một cách phong phú và đánh giá những thành tựu cũng như những hạn chế trong công tác quản lý nợ nước ngoài của Việt Nam. Trên cơ sở nêu lên các mục tiêu và định hướng trong tăng cường hiệu quả sử dụng và quản lý nợ vay nước ngoài, đề tài đã đề xuất được các nhóm giải pháp cụ thể93ở tầm vĩ mô lẫn các giải pháp mang tính kỹ thuật. Đây là những giải pháp có khả thi về mặt thực tiễn. Tuy nhiên để các giải pháp này phát huy hết hiệu quả đòi hỏi phải có sự thống nhất trong vấn đề ban hành văn bản pháp lý của Quốc hội và Chính phủ cũng như sự phối hợp đồng bộ trong quá trình thực hiện của các cơ quan có liên quan trong việc quản lý và sử dụng nợ nước ngoài.Vì vậy, tác giả kiến nghị một số vấn đề sau: Thứ nhất , trong thời gian qua vấn đề quản lý việc vay trả nợ nước ngoài được Quốc hội, Chính phủ quan tâm, kiểm sóat chặt chẽ. Tuy nhiên,cần lưu ý rằng nợ giảm 50% là do thành công của công tác đối ngoại trong đàm phán giảm nợ đối với các đối tác; Việt nam chưa thể hiện tính chủ động trong vay nợ, chưa xây dựng chiến lược vay và trả nợ cụ thể, hợp lý và chưa xác định rõ mục tiêu, hiệu quả kinh tế của việc vay nợ và nhận viện trợ. Thứ hai, việc giám sát và duy trì thông tin nợ có thể tóm tắt qua nhận định “Số liệu sẵn có thiếu chính xác, không kịp thời, thiếu toàn diện và thiếu nhất quán về định nghĩa”, do đó cần phải tiến hành công khai minh bạch số liệu về nợ và quản lý nợ, bao gồm kế họach vay nợ, các chương trình, dự án được sử dụng nợ vay,trách nhiệm của các cơ quan trong quản lý và thực hiện nghĩa vụ. Thứ ba,yếu tố quan trọng trong công tác quản lý vẫn là con người, vì vậy cần phải nâng cao trình độ quản lý cũng như khả năng ứng dụng tốt công nghệ thông tin trong công tác quản lý nợ. Những giải pháp và kiến nghị đã nêu trên, nếu được vận dụng một cách đầy đủ và các cơ quan hữu quan làm việc bằng cái tâm của mình và cái tâm đối với đất nước chắc chắn rằng Việt nam sẽ đạt được những mục tiêu kinh tế xã hội dài hạn đã đề ra, góp phần thiết thực vào việc hoàn thiện hơn nữa công tác sử dụng và quản lý nợ nước ngoài, đảm bảo an ninh tài chính, tạo thế và lực trong giai đọan hội nhập hiện nay đối với các nước trong khu vực và trên thế giới.PHỤ L ỤC 1: TỔ NG NỢ N ƯỚ C NGOÀI CỦ A CHÍNH PHỦ VÀ ĐƯỢ C CHÍNH PH Ủ B ẢO LÃNH PHÂN THEO NHÓM NG ƯỜI CHO VAY VÀ LO ẠI CH Ủ N Ợ 2003 – 2007 (Tri ệu USD/tỷ VND, áp d ụng t ỷ giá áp d ụng vào th ời đ iểm cu ối k ỳ) 2003 2004 2005 2006 2007 USD VND USD VND USD VND USD VND USD VND T Ổ NG C ỘNG 11,382.55 177,590.3513,505.26 212, 262.45 14,208.29 225,385.99 15,641.3 3 251,121.91 19,252.55 310,832.44 Các chủ n ợ chính th ức 10,651.94 166,191.43 12,617.22 198, 304.98 12,610.73 200,043.96 13,920.7 0 223,497.16 16,626.25 268,430.47 Song phương 6,162.27 96,143.75 7,293.86 114,637.91 7,070.26 112,155.59 7,771.84 124,776.55 9,032.09 145,822.81 Đa ph ương 4,489.67 70,047.69 5,323.35 83,667.07 5,540.47 87,888.37 6,148.76 98,720.61 7,594.15 122,607.67 Các ch ủ n ợ t ư nhân 730.61 11,398.92 888.05 13,957.47 1,597.56 25,342.03 1,720.63 27,624.74 2,626.32 42,401.96 Ng ười nắm gi ữ trái phi ếu 382.01 5,960.14 382.01 6,004.07 1,113.30 17,660.32 1,094.59 17,573.71 1,075.89 17,370.17 Các Ngân hàng th ương m ại 183.78 2,867.33 350.03 5,501.51 361.79 5,739.12 516.13 8,286.53 1,406.64 22,710.29 Các ch ủ n ợ tư nhân khác 164.82 2,571.45 156.00 2,451.89 122.46 1,942.59 109.90 1,764.51 143.79 2,321.50 N ợ c ủa Chính ph ủ 10,728.95 167,392.95 12,540.16 197,093.95 13,298.58 210,955.35 14,610.15 234,566.23 17,270.60 278,833.75 Các ch ủ n ợ chính th ức 10,198.89 159,122.93 12,014.42 188, 830.84 12,068.59 191,444.05 13,392.3 7 215,014.85 15,968.82 257,816.40 Song phương 5,774.22 90,089.37 6,750.65 106,100.24 6,582.29 104,414.92 7,292.26 117,076.91 8,418.00 135,908.35 Đa ph ương 4,424.67 69,033.56 5,263.77 82,730.60 5,486.30 87,029.13 6,100.11 97,937.93 7,550.82 121,908.05 Các ch ủ n ợ t ư nhân 530.06 8,270.03 525.75 8,263.11 1,229.99 19,511.30 1,217.78 19,551.39 1,301.79 21,017.35 Ng ười nắm gi ữ trái phi ếu 382.01 5,960.14 382.01 6,004.07 1,113.30 17,660.32 1,094.59 17,573.71 1,075.89 17,370.17 Các Ngân hàng th ương m ại 13.79 215.19 12.93 203.15 14.06 223.03 27.75 445.54 133.64 2,157.59 Các ch ủ n ợ tư nhân khác 134.26 2,094.71 130.81 2,055.89 102.63 1,627.96 95.43 1,532.14 92.26 1,489.60 N ợ đượ c chính ph ủ b ảo lãnh 653.60 10,197.40 965.10 15,168.50 909.71 14,430.64 1,031.18 16,555.67 1,981.95 31,998.69 Các ch ủ n ợ chính th ức 453.05 7,068.51 602.80 9,474.14 542.14 8,599.92 528.33 8,482.32 657.42 10,614.08 Song ph ương 388.05 6,054.38 543.21 8,537.67 487.97 7,740.67 479.58 7,699.64 614.09 9,914.46 Đa ph ương 65.00 1,014.13 59.58 936.47 54.17 859.25 48.75 782.68 43.33 699.62 Các ch ủ n ợ t ư nhân 200.55 3,128.90 362.30 5,694.36 367.57 5,830.72 502.85 8,073.36 1,324.53 21,384.61 Ng ười nắm gi ữ trái phi ếu Các Ngân hàng th ương m ại 169.99 2,652.15 337.11 5,298.36 347.73 5,516.09 488.38 7,840.99 1,273.01 20,552.71 Các ch ủ n ợ tư nhân khác 30.56 476.75 25.20 396.00 19.83 314.63 14.47 232.37 51.53 831.90 Ngu ồn: B ảng tin s ố 2 –Bộ Tài ChínhPHỤ L ỤC 2: D Ự KIẾN NGH ĨA V Ụ N Ợ HÀNG N ĂM V Ề N Ợ N ƯỚC NGOÀI CỦ A CHÍNH PHỦ THEO NHÓM NG ƯỜI CHO VAY VÀ LO ẠI CH Ủ N Ợ TÍNH TRÊN D Ư NỢ T ẠI TH ỜI Đ IỂ M CU ỐI N ĂM BÁO CÁO (Tri ệu USD, áp dụ ng tỷ giá quy đổi t ại thời đi ểm cu ối năm báo cáo) 2008 2009 2010 2011 2012 2013 2014 2015 2016 2017 2018 2019 2020 2021 2022 2023 GỐC 527.55 548.27 632.97 634.75 659.22 665.27 695.50 708.55 1.458.31 678.81 672.34 667.62 658.54 658.07 668.33 560.70 LÃI VÀ PHÍ 306.81 300.12 292.50 281.53 270.75 254.44 239.85 224.49 184.10 142.65 131.21 119.61 108.23 96.38 84.62 73.71 CÁC CH Ủ N Ợ CHÍNH TH ỨC GỐ C 497.05 517.07 592.22 594.17 618.99 620.48 650.64 663.69 672.80 652.89 656.14 652.17 653.64 653.17 663.50 555.95 LÃI VÀ PHÍ 233.02 227.96 221.80 212.52 203.40 188.82 176.09 162.60 149.85 135.17 123.50 111.92 100.77 89.18 77.67 67.03 SONG PH ƯƠNG GỐC 368.00 357.70 416.38 411.33 446.15 445.75 459.22 462.87 457.09 415.92 401.83 387.17 382.28 385.25 390.60 278.98 LÃI VÀ PHÍ 158.31 154.42 149.23 141.52 134.35 122.00 112.03 101.29 91.17 79.21 70.39 61.75 53.51 44.78 35.80 27.63 ĐA PH ƯƠNG 182.00 GỐC 129.05 159.37 175.84 84.00 172.83 174.73 191.42 200.82 215.70 236.97 254.31 265.00 271.37 267.92 272.90 276.96 LÃI VÀ PHÍ 74.71 73.54 72.57 71.00 69.05 66.82 64.06 61.31 58.68 55.96 53.11 60.18 47.26 44.40 41.87 39.40 CÁC CH Ủ N Ợ T Ư NHÂN GỐ C 30.51 31.20 40.76 40.58 40.23 44.79 44.86 44.86 785.51 25.92 16.21 15.44 4.90 4.90 4.83 4.75 LÃI VÀ PHÍ 73.79 72.15 70.69 69.01 67.25 65.62 63.75 61.89 34.25 7.48 7.70 7.99 7.47 7.21 6.95 6.69 NGƯỜ I NẮM Gi Ữ TRÁI PHI ẾU G ỐC 18.71 18.71 18.71 18.71 18.71 23.46 23.46 23.46 764.11 4.75 4.75 4.75 4.75 4.75 4.75 4.75 LÃI VÀ PHÍ 68.46 67.28 6.11 64.94 63.77 62.55 61.19 59.83 32.69 6.42 7.10 7.73 7.47 7.21 6.95 6.69 CÁC NGÂN HÀNG TH ƯƠNG M ẠI G ỐC 2.57 3.27 12.82 12.65 12.30 12.10 12.17 12.17 12.17 11.94 11.45 10.69 0.15 0.15 LÃI VÀ PHÍ 3.79 3.49 3.36 3.01 2.67 2.32 1.97 1.63 1.29 0.94 0.60 0.26 CÁC CHỦ NỢ T Ư NHÂN KHÁC GỐC 9.23 9.23 9.23 9.23 9.23 9.23 9.23 9.23 9.23 9.23 LÃI VÀ PHÍ 1.54 1.38 1.06 1.06 0.91 0.75 0.59 0.43 0.28 0.12PHỤ L ỤC 3: TH Ứ H ẠNG TRÁI PHI ẾU QU ỐC TẾ (Theo Standard& Poor’ S ) HẠNG DI ỄN GI ẢI AAA Là th ứ h ạng đượ c đánh giá cao nhấ t. Khả n ăng trả gốc và lãi m ạnh nhấ t. AA Xếp sau th ứ hạ ng AAA. Kh ả nă ng thanh tóan nợ gốc và lãi r ất cao. A L ần th ứ h ạng có khả năng thanh tóan nợ gốc và lãi cao m ặc dù nó c ũng có phầ n chịu ảnh hưở ng bởi những thay đổi b ất lợ i trong hòan c ảnh hay nh ững đi ều ki ện kinh t ế. BBB Kh ả n ăng tr ả lãi và g ốc của nó có ph ần yế u hơ n so v ới các th ứ h ạng trên. BB, B, CCC, C Là th ứ h ạng đượ c đánh giá có tính ch ất đầ u c ơ. BB là th ứ h ạng đầu c ơ th ấp. CC là th ứ h ạng đầu c ơ cao nh ất. M ặc dù nh ững khoả n nợ này có nhữ ng nét đặc tr ưng phù h ợp về chất lượ ng và kh ả n ăng đượ c bảo v ệ như ng các th ứ h ạng này có m ức độ không ch ắc ch ắn và r ủi ro cao khi hòan c ảnh thay đổi trở nên b ất lợ i. C Là th ứ hạ ng bị đánh giá là không tr ả đượ c D Là th ứ hạ ng để chỉ m ức độ vỡ nợ. (+) hoặc (-) D ấu (+) ho ặc (-) dành cho các th ứ h ạng t ừ “AA” đến “B” để ch ỉ v ị th ế trong t ừng th ứ hạ ng. “Nguồn: Sercurity Analysis and Po rtfolio Management, trang 327”PHỤ L ỤC 4: TÌNH HÌNH NỢ VAY VÀ TRẢ N Ợ C ỦA CHÍNH PH Ũ Đơ n vị : Tri ệu USD Ch ỉ tiêu 2001 2002 2003 2004 2005 2006 2007 T ổng n ợ (ch ỉ tính g ốc) 10,02010,06411,07412,35213,782 14,97217,385Nợ trung và dài h ạn 9,8609,90210,91612,24813,632 14,79217,185N ợ Chính phủ bả o lãnh 6165967971,0891,000 9891,189Các khoản nợ khác 9,2449,30610,11911,15912,632 13,80315,996Nợ ngắ n hạn 160162158104150 180200Trả n ợ n ướ c ngoài 440494584607835 8241,017Nợ Chính phủ bả o lãnh 5478175164227 170201Nợ gốc 3452140115171 106125Lãi 2026354956 6476Các kho ản nợ khác 386416409443608 654816Nợ gốc 178226213261362 360466Lãi 208190195182246 294350Ngu ồn: Báo cáo v ề nợ Chính phủ c ủa B ộ Tài chính ngày 31/12/2007PHỤ L ỤC 5: Đồ thị -N ợ n ước ngoài và d ịch v ụ n ợ c ủa Vi ệt Nam Nguồn: IMF Staff Report 2007 Đồ thị : D ự trữ ngo ại h ối c ủa Vi ệt Nam từ 2003 – 2007 Ngu ồn: IMF staff report 2007PHỤ L ỤC 6: CÁN CÂN TÀI KHÓA VI ỆT NAM GIAI ĐỌAN 2001-2007 (% GDP) Năm 2001 2002 2003 2004 2005 2006 2007 Tổng thu và vi ện tr ợ 21.6 22.2 23.4 23.3 28.44 27.14 24.95 Chi và cho vay ròng 26.6 26.8 28.4 26.8 33.35 29.79 28.38 Cân đối tài khóa -5.0 -4.6 -5.0 -3.5 -4.91 -2.65 -3.44 Tài trợ 5.0 4.6 5.0 3.5 4.91 2.65 3.44 Trong nước ròng 2.9 2.4 3.0 0.7 0.54 1.21 1.14 Ngoài n ước 2.1 2.2 2.2 2.8 4.37 1.45 2.29 Ngu ồn: Website c ủa B ộ Tài chính:www.mof.gov.vnPHỤ L ỤC 7: BÙ ĐẮ P BỘI CHI NGÂN SÁCH ( ĐƠN VỊ TỶ ĐỒ NG ) 2001 2002 2003 2004 2005 2006 2007 Tổng m ức b ội chi NSNN -12,142 -12,926 -12,405 -11,575 -7,140 -17,213 19,821Bù đắp bằ ng phát hành trái phi ếu 7,333 8,234 7,581 5,653 4,525 11,743 12,913T ỷ l ệ % trên tổng m ức bội chi -60,39% -63,70% -61,11% -48,84% -63,38% -68,22% -65,15%Bù đắp bằ ng nguồn nướ c ngoài 4,809 4,809 4,824 5,922 2,615 5,470 6,908Tỷ l ệ % trên tổng m ức bội chi -39,61% -39,6% -38,9% -51,16% -36,62% -31,78% 34,85%Ngu ồn: Website c ủa B ộTài Chính: www.mof.gov.vnTÀI LIỆU THAM KH ẢO Tài li ệu ti ếng Vi ệt : 1. Báo cáo t ại H ội th ảo quả n lý và giám sát s ử d ụng v ốn ODA – nh ững v ấn đề Qu ốc h ội quan tâm, 7/2006. 2. Bộ Tài chính, Báo cáo về NSNN và n ợ Chính ph ủ qua các n ăm . 3. Bộ Tài chính (2006), “Vi ệt Nam được nâng b ậc h ệ s ố tín nhi ệm qu ốc gia”, www.mof.gov.vn 4. Trung B ảo(1998),”Gi ải quy ết n ợ c ủa các qu ốc gia”, T ạp chí Tài chính, (s ố03) 5. Lê V ăn Châu(1995),” Vố n nước ngoài và chiế n lược phát tri ển kinh t ế c ủa Vi ệt nam”,Nxb Chính Tr ị Qu ốc Gia, Hà N ội. 6. Chính ph ủ (2006), Báo cáo định h ướng phát tri ển kinh t ế - xã h ội trong 5 nă m 2006 – 2010 . 7. Chính ph ủ (2005), Nghị đị nh 134/2005/ N Đ – CP v ề việ c ban hành Quy ch ế qu ản lý vay và tr ả n ợ n ướ c ngoài. 8. Danh Đức (2006), “M ỗi n ăm tr ả n ợ 2 t ỉ USD”, www.tienphongonline.com.vn 9. PGS.TS.Tr ần Ngọ c Thơ,PGS.TS.Nguyễ n Ngọc Đị nh, PGS.TS.Nguy ễn Thị Ngọc Trang, PGS.TS.Nguyễ n Thị Liên Hoa,ThS.Nguy ễn Khắ c Quốc B ảo “Tài chính qu ốc tế ”, Nxb Th ống kê , n ăm 2007 10. PGS.TS. Phan Th ị Bích Nguy ệt “Kiể m sóat an ninh tài chính nh ằm gi ảm thi ểu r ủi ro qu ốc gia trong ti ến trình h ội nh ập kinh t ế c ủa Vi ệt Nam”,Đề tài nghiên c ứu khoa h ọc c ấp b ộ n ăm 2006. 11. Hoàng Minh Th ảo (12/2004), “Th ực trạ ng và gi ải pháp nâng cao hi ệu quả quản lý n ợ n ướ c ngòai ở Việt Nam, T ạp chí thông tin ph ục v ụ lãnh đạo, 311, tr18-32. 12. V.P-S.L (2006), “ ODA không ph ải ti ền chùa”, www.vnexprss.net 13. Đạ i Sứ quán CHXHCN Vi ệt Nam t ại H ợp Ch ủng qu ốc Hoa K ỳ (2002), “Standard & Poor’s v ề h ệ s ố tín nhi ệm qu ốc gia v ới Vi ệt Nam”, www.viet.vietnamembassy.us 14. Hạ Th ị Thi ều Dao (2006), “ Đánh giá tình tr ạng n ợ n ướ c ngoài củ a Việt Nam”, T ạp chí Ngân hàng s ố 1 + 2 n ăm 2006.TS. Ph ạm Ng ọc D ũng (11/2005) “An toàn tài chính trong vay n ợ n ướ c ngoài củ a Việt Nam”, T ạp chí Ngân hàng , 10, tr. 2-6. 15. Bùi Th ị Mai Hoài (2007), “Cân đối NSNN Việt Nam trong n ền kinh t ế th ị trườ ng”, Lu ận án ti ến s ĩ kinh t ế, Đạ i học Kinh t ế, TP. H ồ Chí Minh. 16. Nguy ễn Đắ c H ưng (1999), “X ử lý và c ơ c ấu l ại n ợ”,T ạp chí Ngân hàng (s ố 15) tr 19-2117. Nguy ễn Th ị Thanh H ương (2007), “ Một s ố gi ải pháp t ăng c ường quả n lý nợ n ướ c ngoài ở Vi ệt Nam ”, Luận án tiế n sĩ kinh t ế, Đạ i học Kinh tế quốc dân, Hà N ội. 18. Lan H ương (1990),Quả n lý nợ n ướ c ngoài Malaysia,T ạp chí tài chính (s ố 7). 19. HQ 105 (2006), “T ỷ l ệ vay nợ nước ngoài v ẫn trong ng ưỡng an toàn”, www.mof.gov.vn 20. Kho bạ c nhà n ước, Báo cáo v ề huy động v ốn cho NSNN và cho đầu tư phát triể n qua các n ăm . 21. Cù Chí L ợi,Đặ ng Xuân Thanh (2005),” Ti ết ki ệm ở Vi ệt Nam”,T ạp chí nghiên c ứ u kinh t ế, (s ố 323),tr.3-12. 22. Phí Đăng Minh (2003), “Kinh nghi ệm c ủa Trung Qu ốc v ề c ơ ch ế quả n lý ngo ại h ối và điề u ch ỉnh c ơ ch ế qu ản lý ngoạ i hối trong quá trình h ội nh ập kinh t ế qu ốc t ế ”, K ỷ y ếu h ội th ảo khoa họ c-Xây dựng cơ ch ế qu ản lý ngoạ i hối phù h ợp v ới tiế n trình h ội nh ập kinh t ế th ế gi ới-vi ện nghiên c ứu khoa họ c ngân hàng t ổ ch ức vào ngày 19/08/2003, Nxb Th ống Kê, Hà n ội, tr.20-46. 23. ThS. Ph ạm Th ị H ạnh Nhân(6/2003), “M ột s ố v ấn đề quả n lý n ợ n ướ c ngoài củ a Vi ệt Nam”, T ạp Chí Công nghi ệp , 10, tr. 19-21. 24. Bùi Đường Nghiêu, “Cân đố i ngân sách nhà nước 2006”, Th ời báo kinh t ế Vi ệt Nam & Th ế gi ới 2006-2007 ”, tr. 10- 13. 25. Hà Qu ốc Quy ền (1996), M ột s ố v ấn đề về quả n lý nợ nướ c ngoài củ a Ngân hàng nhà n ước Vi ệt Nam, Luậ n văn Th ạc S ĩ, Ch ương trình đào tạ o Thạc s ĩ, Hà n ội. 26. Nguy ễn V ăn Thanh(1999), Nă m 2000 Xóa nợ cho các n ước nghèo, Nxb Chính tri Qu ốc gia, Hà n ội. 27. Th ời báo Kinh t ế Vi ệt Nam (2000), Kinh t ế Vi ệt Nam và Th ế gi ới 1999-2000 28. Th ời báo Kinh t ế Vi ệt Nam (2001), Kinh t ế Vi ệt Nam và Th ế gi ới 2000-2001 29. Th ời báo Kinh t ế Vi ệt Nam (2002), Kinh t ế Vi ệt Nam và Th ế gi ới 2001-2002 30. Th ời báo Kinh t ế Vi ệt Nam (2003), Kinh t ế Vi ệt Nam và Th ế gi ới 2002-2003 31. Th ời báo Kinh t ế Vi ệt Nam (2004), Kinh t ế Vi ệt Nam và Th ế gi ới 2003-2004 32. Th ời báo Kinh t ế Vi ệt Nam (2005), Kinh t ế Vi ệt Nam và Th ế gi ới 2004-2005. 33. Th ời báo Kinh t ế Vi ệt Nam (2006),Kinh t ế Vi ệt Nam và Th ế gi ới 2005-2006 34. Th ời báo Kinh t ế Việt Nam (2007),Kinh t ế Vi ệt Nam và Th ế gi ới 2006-2007 35. Đỗ Đ ình Thu (2005), “ Mô hình cơ quan quả n lý nợ n ướ c ngoài và kinh nghi ệm cho công tác qu ản lý nợ ở Vi ệt Nam ”, Tạp chí Qu ản lý ngân qu ỹ qu ốc gia s ố 34 tháng 4/2005.36. ThS. Đỗ Đ inh Thu (5/2005) “Qu ản lý nợ nướ c ngoài và kinh nghi ệm cho qu ản lý n ợ ở Vi ệt Nam”, T ạp chí Ngân hàng , 5, tr. 71 – 74. 37. Văn Ti ến (2004), “ Đã đến lúc th ận tr ọng h ơn trong vay n ợ n ước ngoài”, www.vnn.vn 38. PGS.TS. Tr ần Ng ọc Th ơ, TS. Nguy ễn Ngọ c Đị nh, TS.Nguy ễn Th ị Ng ọc Trang, TS.Nguy ễn Th ị Liên Hoa, ThS.Nguy ễn Khắ c Quốc B ảo “ Tài Chính Qu ốc T ế” , Nxb th ống kê, n ăm 2005. 39. Hoàng Minh Th ảo (12/2004), “Th ực trạ ng và gi ải pháp nâng cao hi ệu quả quản lý n ợ n ướ c ngoài ở Việt Nam, T ạp chí Thông tin ph ục vụ lãnh đạo, 311, tr 18-32. 40. Tr ần M ạnh T ường (2006) “Qu ản lý n ợ đố i v ới trái phi ếu Chính ph ủ-Th ực trạ ng và gi ải pháp”, t ạp chí qu ản lý ngân qu ỹ qu ốc gia số 43+44 số 1+2 /2006. 41. Đỗ Thiên Anh Tu ấn (11/2003), “ Đánh giá tính b ền vữ ng của n ợ n ướ c ngoài ở Vi ệt Nam th ời gian qua và d ự báo cho thờ i gian tới”, T ạp chí Ngân hàng , 14, tr.18-22. 42. Tr ần V ăn Tùng(2000),”Kh ủng kho ảng n ợ ở các n ước nghèo”,T ạp chí nghiên c ứu Kinh t ế (s ố 269). 43. Tr ịnh Th ị Vân Anh (2006), “ Hoàn thiện qu ản lý nợ Chính ph ủ c ủa B ộ Tài chính ”, Luậ n vă n thạc s ĩ kinh t ế, Đạ i học kinh t ế qu ốc dân, Hà N ội. 44. UNDP(2001), Vi ệt nam h ướng t ới 2010, Tuy ển t ập báo cáo ph ối h ợp nghiên c ứu chi ến l ược phát triể n kinh tế xã h ội Vi ệt Nam củ a các chuyên gia Qu ốc tế và Vi ệt Nam, Nxb Chính trị Quốc gia, Hà n ội. 45. Vay nợ nướ c ngoài tạ i Việt Nam và nh ững nguy c ơ tiề m ẩn”, công trình d ự thi gi ải th ưở ng sinh viên nghiên c ứu khoa h ọc n ăm 2003. 46. Mai Huy Tân, Mai Hà, Nguy ễn Bình Giang (1990), “ Nên vay n ợ qu ốc tế như th ế nào để phát triể n kinh tế có hiệ u quả ”, Nxb Hà n ội, Hà n ội Tài liệ u tiếng Anh: 47. IMF & WB (2007), Guidelines for P ublic Debt Management (Amendment), International Monetary Fund &World Bank,Washing D.C 48. World Bank (2007), World Developmen t Report 2007: A Better Investment Climate for Everyone. 49. Imf Country Report No. 6/421 , “Vietnam: 2006 Article IV Consultation – Staff Report; Staff Statement; Public Info rmation Notice on the Executive Board Discussion; and Statement by the Ex ecutive Director for Vietnam”, www.imf.org, pp. 30, 48 57. 50. Llewellyn D. Howell, “ICRG Methodology”, www.prsgroup.com 51. Samuelson Paul A., William D. Nordhaus (1997), Kinh tế h ọc (B ản d ịch), Nhà xu ất b ản Chính tr ị Qu ốc gia.Tài liệu điệ n t ử 52. Báo điệ n t ử - Đả ng Cộng s ản Vi ệt Nam (2007), “Ngh ị quy ết H ội ngh ị l ần th ứ t ư Ban Chấ p hành Trung ương Đảng khoá X v ề m ột s ố ch ủ trươ ng, chính sách l ớn để n ền kinh t ế phát tri ển nhanh và b ền v ững khi Vi ệt Nam là thành viên c ủa T ổ ch ức Th ương m ại th ế gi ới”, www.cpv.org.vn 53. Báo điệ n t ử - tỉ nh Lào Cai (2006), “Chính sách vay n ợ c ủa Trung Qu ốc th ời k ỳ đầ u m ở cử a”, www.laocaigov.vn 54. Báo điệ n t ử - Th ời báo Kinh t ế Vi ệt Nam (2006), “Ký các h ợp đồ ng gi ải ngân ngu ồn v ốn trái phi ếu”, www.vietnameconomy.com.vn 55. Báo Tu ổi trẻ (2006), “Hành trình VN đi bán … trái phi ếu”, www.tuoitre.com.vn 56. Báo Tu ổi tr ẻ (2006), “Gia nh ập WTO, c ơ h ội – thách th ức và hành động của chúng ta”, www.tuoitre.com.vn 57. Wikipedia, “H ỗ trợ phát tri ển chính th ức”, www.wikipedia.com.vn 58. Việt Nam được S&P x ếp h ạng tín dụ ng BB www.cpv.org/detail.asp?topic=5$subtopic=16&id=BT12100470361 59. Các trang web: • http://www.mof.gov.vn/Default.aspx?tabid=612&ItemID=33176 • http://www.hanquocngaynay.com/cp_4nam_nd.php?id_new=1450 • http://www.imf.org;http://www.adb.org ; http://www.gso.gov.vn, • http://wto.dddn.com.vn; http://moi.gov.vn; www.prsgroup.com