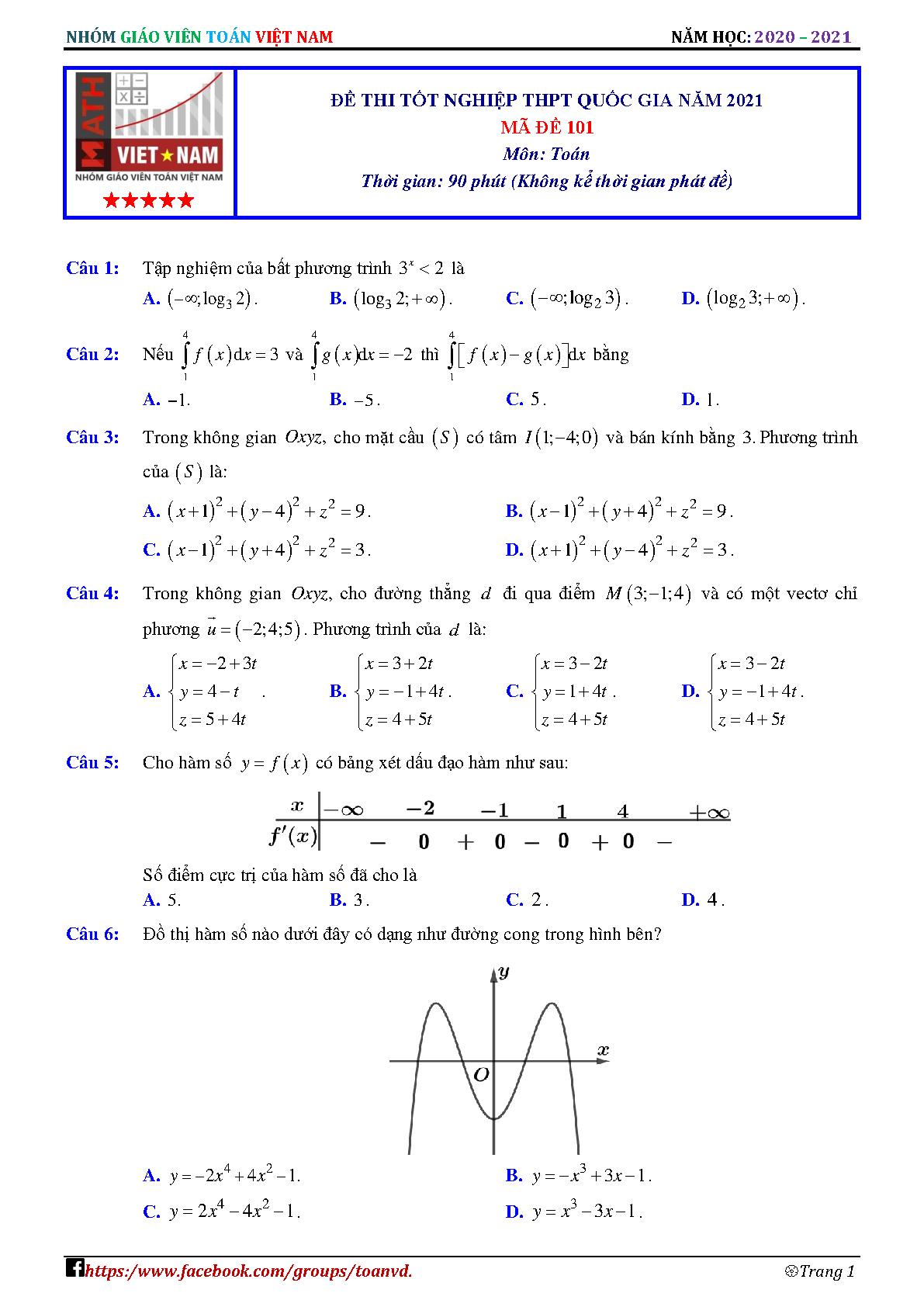

1 ĐẠI HỌC QUỐC GIA HÀ NỘI TRƢỜNG ĐẠI HỌC KINH TẾ --------------------- NGUYỄN THỊ THANH HÒA PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH TẠI CÔNG TY CỔ PHẦN FPT LUẬN VĂN THẠC SĨ TÀI CHÍNH NGÂN HÀNG Hà Nội - 20142 ĐẠI HỌC QUỐC GIA HÀ NỘI TRƢỜNG ĐẠI HỌC KINH TẾ --------------------- NGUYỄN THỊ THANH HÒA PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH TẠI CÔNG TY CỔ PHẦN FPT Chuyên ngành: Tài chính – Ngân hàng Mã số: 60 34 20 LUẬN VĂN THẠC SĨ TÀI CHÍNH NGÂN HÀNG NGƢỜI HƢỚNG DẪN KHOA HỌC: TS. NGUYỄN THẾ HÙNG Hà Nội - 20143 LỜI CAM ĐOAN Tôi xin cam đoan đây là công trình nghiên cứu của riêng tôi. Các số liệu, kết quả nêu trong Luận văn là trung thực và chưa từng được ai công bố trong bất kỳ công trình nào khác. Tác giả luận văn Nguyễn Thị Thanh Hòa4 MỤC LỤC Trang Danh mục các ký hiệu và chữ viết tắt i Danh mục các bảng ii Danh mục các hình vẽ, đồ thị iv MỞ ĐẦU 1 Chƣơng I: CƠ SƠ LÝ LUẬN VỀ PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH TẠI CÁC DOANH NGHIỆP 9 1.1 Khái niệm, ý nghĩa của phân tích tài chính doanh nghiệp 9 1.1.1 Khái niệm phân tích tài chính doanh nghiệp 9 1.1.2 Ý nghĩa của phân tích tài chính doanh nghiệp 10 1.1.3 Mục tiêu của phân tích tài chính doanh nghiệp 11 1.2 Tài liệu và các phƣơng pháp phân tích tài chính 11 1.2.1 Tài liệu trong phân tích tài chính 11 1.2.2 Các phƣơng pháp phân tích tài chính 15 1.3 Nội dung phân tích tài chính 21 1.3.1 Đánh giá khái quát tình hình tài chính doanh nghiệp 21 1.3.2 Phân tích các chỉ tiêu tài chính chủ yếu doanh nghiệp 1.4 Các nhân tố ảnh hƣởng đến tình hình tài chính doanh nghiệp 23 33 Chƣơng II: THỰC TRẠNG TÌNH HÌNH TÀI CHÍNH CÔNG TY CỔ 395 PHẦN FPT=2.1 Khái quát về công ty=39==2.1.1 Lịch sử hình thành và phát triển=39==2.1.2 Cơ cấu quản lý của công ty=41==2.1.3 Các lĩnh vực kinh doanh=42==2.1.4 Thông tin về tài chính của Công ty=46=2.2 Phân tích thực trạng tình hình tài chính của Công ty Cổ phần FPT=47==2.2.1 Khái quát tình hình nền kinh tế, ngành kinh doanh phần mềm máy tính, dịch vụ máy tính và tình hình tài chính Công ty Cổ phần FPT giai đoạn 2011-2013==47==2.2.2 Phân tích so sánh các chỉ tiêu tài chính chủ yếu của doanh nghiệp=2.2.3 So sánh các chỉ tiêu kinh tế cơ bản với các công ty cùng ngành=63=75=2.3 Đánh giá tình hình tài chính của Công ty Cổ phần FPT giai đoạn =2011-2013=78==2.3.1 Ƣu điểm=78==2.3.2 Hạn chế=79=Chƣơng III: MỘT SỐ GIẢI PHÁP NHẰM CẢI THIỆN TÌNH HÌNH TÀI CHÍNH TẠI CÔNG TY CỔ PHẦN FPT=82=3.1 Định hƣớng và chiến lƣợc phát triển kinh doanh của Công ty Cổ phần FPT =82==3.1.1 Những thuận lợi và khó khăn của Công ty Cổ phần FPT=82==3.1.2 Định hƣớng phát triển của Công ty Cổ phần FPT=84==3.1.3 Chiến lƣợc phát triển của Công ty Cổ=phần FPT=87=6 3.2 Một số giải pháp nâng cao hiệu quả hoạt động tài của Công ty Cổ phần FPT =88==3.2.1 Tăng cƣờng quản lý các khoản phải thu=88==3.2.2 Cắt giảm và quản lý chi phí bán hàng để đạt đƣợc lợi nhuận cao nhất=89==3.2.3 Nâng cao khả năng sinh lợi của tài sản=90==3.2.4 Tăng cƣờng khả năng sinh lợi của vốn chủ sở hữu=3.2.5 Tiếp cận nguồn vốn có chi phí thấp=3.2.6 Điều chỉnh cơ cấu nhằm nâng cao hiệu quả sử dụng tài sản nguồn vốn=3.2.7 Hoàn thiện bộ máy quản lý tài chính, nâng cao trình độ cán bộ=của công ty=3.2.8 Tăng cƣờng hoạt động marketing, tìm kiếm các thị trƣờng phát triển sản phẩm 91 91 92 94 96 3.3 Kiến nghị =97==3.3.1 Kiến nghị đối với công ty FPT=3.3.2 Kiến nghị với Bộ thông tin truyền thông=97=10M=KẾT LUẬN=DANH MỤC TÀI LIỆU THAM KHẢO====10P=10Q==7 DANH MỤC CÁC KÝ HIỆU VÀ CHỮ VIẾT TẮT STT Ký hiệu Nguyên nghĩa 1 BEP Hệ số sức sinh lợi căn bản=O=EBIT=Lợi nhuận kế toán trƣớc thuế và lãi vay=P=EPp=Hệ số lợi nhuận trên mỗi cổ phiếu=Q=EVA=Giá trị kinh tế gia tăng=R=FPq=Công ty cổ phần FPT=S=GDm=Tổng sản phẩm quốc nội=T=IRd=Tỷ số tăng trƣởng nội tại=U=P/b=Tỷ số giá –=thu nhập=V=ROA=Tỷ số lợi nhuận trên tài sản=10=ROb=Tỷ số lợi nhuận trên vốn chủ sở hữu=11=ROp=Tỷ số lợi nhuận trên doanh thu=12=SRd=Tỷ số tăng trƣởng bền vững=13=TNDN=Thu nhập doanh nghiệp========8 DANH MỤC BẢNG BIỂU STT Bảng Nội dung Trang 1 Bảng 2.1=Cơ cấu tài sản FPT=46=O=Bảng 2.2=Cơ cấu nguồn vốn FPT=49=P=Bảng 2.3=Phân tích kết quả kinh doanh FPT=52=Q=Bảng 2.4=Phân tích dòng tiền FPT=54=R=Bảng 2.5=Hệ=số về khả năng thanh toán=56=S=Bảng 2.6=Hệ số vòng quay hàng tồn kho=58=T=Bảng 2.7=Hệ số vòng quay khoản phải thu=58=U=Bảng 2.8=Hệ số hiệu quả sử dụng tài sản=59=V=Bảng 2.9=Hệ số hiệu quả sử dụng toàn bộ tài sản =59=10=Bảng 2.10=Hệ số nợ=60=11=Bảng 2.11=Hệ số nợ so với vốn chủ sở hữu=60=12=Bảng 2.12=Hệ số về khả năng thanh toán lãi tiền vay=61=13=Bảng 2.13=Hệ số về nợ dài hạn=62=14=Bảng 2.14=Hệ số lợi nhuận doanh thu=62=15=Bảng 2.15=Hệ số lợi nhuận trên tổng tài sản=63=16=Bảng 2.16=Hệ số sức sinh lợi căn bản=63=17=Bảng 2.17=Hệ số lợi nhuận và vốn chủ sở hữu=63=18=Bảng 2.18=Lãi suất trái phiếu chính phủ=64=9 19 Bảng 2.19=Hệ số Beta=64=20=Bảng 2.20=Hệ số EVA=64=21=Bảng 2.21=Hệ số EPS=65=22=Bảng 2.22=Hệ số P/E=65=23=Bảng 2.23=Tỷ suất tăng trƣởng nội tại=65=24=Bảng 2.24=Tỷ suât tăng trƣởng bền vững=66=25=Bảng 2.25=Tỷ suât tăng trƣởng bền vững=66=26=Bảng 2.26=Hệ số phá sản Altman=67=27=Bảng 2.27=Tình hình tài sản năm 2011-2013 của các Công ty FPT, HIPT, Viettel=75=28=Bảng 2.28=Tình hình doanh thu năm 2011-2013 của các Công ty FPT, HIPT, Viettel=76=29=Bảng 2.29=Tình hình lợi nhuận sau thuế năm 2011-2013 của các công ty FPT, HIPT, Viettel=77=30=Bảng 2.30=Hệ số lợi nhuận doanh thu (ROS) năm 2011-2013 của các Công ty FPT, HIPT, Viettel=77=31=Bảng 2.31=Hệ số lợi nhuận trên tổng tài sản (ROA) năm 2011-2013 của các Công ty FPT, HIPT, Viettel=77=32=Bảng 2.32=Hệ số lợi nhuận trên vốn chủ sở hữu (ROE) năm 2011-2013 của các Công ty FPT, HIPT, Viettel=78=10 DANH MỤC HÌNH STT Hình Nội dung Trang 1 Hình 2.1 Cơ cấu tổ chức Công ty FPT 35 2 Hình 2.2 Cơ cấu tài sản của Công ty FPT 48 3 Hình 2.3 Cơ cấu nguồn vốn của Công ty FPT 51 4 Hình 2.4 Doanh thu – Chi phí – Lợi nhuận của Công ty FPT 53 5 Hình 2.5 Biến động dòng tiền của Công ty FPT 55 6 Hình 2.6 Hệ số về khả năng thanh toán của FPT 57 7 Hình 2.7 Tình hình tài sản của các công ty FPT, HIPT, Viettel giai đoạn 2011-2013 7611 MỞ ĐẦU 1. Tính cấp thiết của đề tài Hội nhập kinh tế quốc tế đã mang lại cho Việt Nam nhiều cơ hội trong việc phát triển kinh tế đất nƣớc. Tuy nhiên, nền kinh tế nƣớc ta phải đối mặt với những khó khăn và thách thức khi chuyển đổi sang kinh tế thị trƣờng. Cùng với xu thế hội nhập và hợp tác quốc tế diễn ra ngày càng sâu rộng, các doanh nghiệp đang phải kinh doanh trong môi trƣờng cạnh tranh ngày càng gay gắt. Đứng trƣớc những thử thách đó, nâng cao hiệu quả hoạt động kinh doanh, hiệu quả sử dụng vốn, quản lý và sử dụng tốt nguồn tài nguyên vật chất cũng nhƣ nhân lực của mình là một yêu cầu cấp bách đối với các doanh nghiệp. Vì vậy, để tồn tại và phát triển, các doanh nghiệp cần chủ động về hoạt động sản xuất kinh doanh nói chung và hoạt động tài chính nói riêng. Bởi vậy chủ doanh nghiệp phải có những đối sách thích hợp, nhằm tạo ra nguồn tài chính đáp ứng cho yêu cầu sản xuất kinh doanh của doanh nghiệp đạt hiệu quả. Việc cung ứng sản xuất và tiêu thụ đƣợc tiến hành bình thƣờng, đúng tiến độ sẽ là tiền đề đảm bảo cho hoạt động tài chính có hiệu quả và ngƣợc lại việc tổ chức huy động nguồn vốn kịp thời, việc quản lý phân phối và sử dụng các nguồn vốn hợp lý sẽ tạo điều kiện tối đa cho hoạt động sản xuất kinh doanh đƣợc tiến hành liên tục và có lợi nhuận cao. Do đó, để đáp ứng một phần yêu cầu mang tính chiến lƣợc của mình các doanh nghiệp cần tiến hành định kỳ phân tích, đánh giá tình hình tài chính doanh nghiệp thông qua các báo cáo tài chính. Từ đó, phát huy mặt tích cực, khắc phục mặt hạn chế của hoạt động tài chính của doanh nghiệp, tìm ra những nguyên nhân cơ bản đã ảnh hƣởng đến các mặt này và đề xuất đƣợc các biện pháp cần thiết để cải tiến hoạt động tài chính tạo tiền đề để tăng hiệu quả sản xuất kinh doanh.12 Việc phân tích tình hình tài chính của doanh nghiệp có vai trò hết sức quan trọng với các đối tƣợng trong và ngoài doanh nghiệp. Với các đối tƣợng bên trong doanh nghiệp việc phân tích tình hình tài chính không những cung cấp thông tin quan trọng nhất cho chủ doanh nghiệp trong việc đánh giá những tiềm lực vốn có của doanh nghiệp, xem xét khả năng và thế mạnh trong sản xuất kinh doanh mà còn thông qua đó xác định đƣợc xu hƣớng phát triển của doanh nghiệp, tìm ra những bƣớc đi vững chắc, hiệu quả trong một tƣơng lai gần. Việc phân tích tài chính là một công cụ quan trọng cho công tác quản lý của chủ doanh nghiệp nói riêng và hoạt động sản xuất kinh doanh nói chung. Với các đối tƣợng bên ngoài doanh nghiệp, việc phân tích các báo cáo tài chính cũng có vai trò rất quan trọng. Đối với các nhà đầu tƣ, việc phân tích tình hình tài chính doanh nghiệp cho các nhà đầu tƣ thấy đƣợc bức tranh toàn cảnh của doanh nghiệp, thấy đƣợc hiệu quả hoạt động của doanh nghiệp và tƣơng lai của doanh nghiệp, qua đó họ đƣa ra những quyết định có đầu tƣ vào doanh nghiệp đó hay không. Đối với các tổ chức tín dụng, ngân hàng, qua việc phân tích tình hình tài chính doanh nghiệp, các tổ chức đánh giá đƣợc nhu cầu, khả năng về vốn của doanh nghiệp, đồng thời cũng biết đƣợc khả năng thanh toán của doanh nghiệp, qua đó các tổ chức này đƣa ra quyết định có tài trợ vốn cho doanh nghiệp hay không. Đối với các cơ quan nhà nƣớc nhƣ cơ quan thuế, việc phân tích tình hình tài chính giúp cho các cơ quan chức năng nắm đƣợc tình hình thực hiện nghĩa vụ thuế của doanh nghiệp đối với nhà nƣớc đã đúng và đủ chƣa. Nhận thức đƣợc tầm quan trọng đó, tôi đã chọn đề tài “Phân tích tình hình tài chính tại Công ty Cổ phần FPT” làm luận văn tốt nghiệp của mình.13 2. Tình hình nghiên cứu Về phân tích tài chính doanh nghiệp đã có nhiều đề tài nghiên cứu, trong đó có các đề tài nhƣ - Luận văn thạc sỹ năm 2012 của Vũ Thị Bích Hà – Đại học Kinh tế - Đại học Quốc gia Hà Nội về Phân tích tài chính công ty cổ phần Kinh đô. Trong đó tác giả đã phân tích thực trạng tình hình tài chính tại công ty cổ phần Kinh Đô bằng phân tích khái quát và phân tích các nhóm hệ số tài chính. Trong luận văn đã có sử dụng nhóm hệ số giá trị thị trƣờng và mô hình điểm số Z trong phân tích. - Luận văn thạc sỹ năm 2013 của Nguyễn Thu Hà – Đại học kinh tế - Đại học Quốc Gia Hà Nội về Phân tích tình hình tài chính của Trung tâm sản xuất phim truyền hình – Đài truyền hình Việt Nam. Kết cấu chính của luận văn là phân tích thực trạng về tình hình tài chính và thực hiện phân tích các chỉ tiêu tài chính để đƣa ra các đề xuất về giải pháp khắc phục. Tuy nhiên trong luận văn không nhắc đến nhóm hệ số giá trị thị trƣờng. - Luận văn thạc sĩ của Phan Thị Thanh Giang – Đại học Kinh tế TP Hồ Chí Minh về Giải pháp nâng cao khả năng huy động nguồn vốn kinh doanh cho các doanh nghiệp vừa và nhỏ Việt Nam, 2013. Kết cấu chính của luận văn là phân tích thực trạng về tình hình tài chính và thực hiện phân tích các chỉ tiêu tài chính để đƣa ra các giải pháp nhằm nâng cao khả năng huy động nguồn vốn cho các doanh nghiệp nhỏ và nhỏ. - Luận văn thạc sĩ của Bùi Văn Lâm – Đại học Đà Nẵng về Phân tích tình hình tài chính tại công ty cổ phần Vinaconex 25, 2013. Kết cấu chính của luận văn là phân tích thực trạng về tình hình tài chính và thực hiện phân tích các chỉ tiêu tài chính để đƣa ra các đề xuất về giải pháp khắc phục. - Luận văn thạc sỹ năm 2014 của Lê Văn Hƣng – Đại học kinh tế - Đại học Quốc Gia Hà Nội về Phân tích tài chính tại công ty cổ phần VTC truyền14 thông trực tuyến14. Luận văn đã phân tích tình hình tài chính và đƣa ra các giải pháp thực tế nhằm nâng cao hiệu quả hoạt động quản lý tài chính . Các tiêu chí áp dụng trong phân tích là các tiêu chí truyền thống. Luận văn chƣa có số liệu so sánh với giá trị trung bình của ngành hoặc so sánh với các công ty khác trong ngành. -Luận văn thạc sỹ năm 2014 của Nguyễn Thanh Tùng Đại học kinh tế - Đại học Quốc Gia Hà Nội về Phân tích tài chính Tổng Công ty cổ phần Bƣu chính Viettel. Tác giả đã chỉ ra đƣợc những ƣu điểm, hạn chế về hoạt động tài chính của công ty bằng phân tích khái quát và phân tích các nhóm hệ số. Trong luận văn đã thực hiện so sánh các hệ số với một số công ty hoạt động trong cùng ngành. Về phân tích báo cáo tài chính của Công ty cổ phần FPT đã có một số công ty chứng khoán và tƣ vấn tài chính thực hiện phân tích và đƣa ra các đánh giá. Các bản phân tích và đánh giá này đã đƣa ra đƣợc những ƣu điểm và hạn chế trong hoạt động tài chính của công ty và là những thông tin cần thiết cho các đối tƣợng bên trong và ngoài công ty. Tuy nhiên trong các phân tích này, một số vấn đề nhƣ chi phí vốn của công ty, giá trị kinh tế gia tăng, giá trị thị trƣờng gia tăng và mô hình điểm Z, và tốc độ tăng trƣởng bền vững chƣa đƣợc nhắc đến. Chính vì vậy, nghiên cứu và phân tích tình hình tài chính của Công ty cổ phần FPT có bổ sung thêm các các tiêu chí nói trên và các thông tin về báo cáo tài chính mới nhất của công ty trong thời gian gần đây sẽ cho đánh giá tổng quát hơn về hoạt động tài chính của công ty và là một việc làm cần thiết. 3. Mục đích và nhiệm vụ nghiên cứu Cùng với sự chuyển đổi của nền kinh tế và xu thế hội nhập, hiệu quả hoạt động kinh doanh ngày càng trở thành mục tiêu lâu dài cần đạt tới của các doanh nghiệp. Đối với mỗi doanh nghiệp hiệu quả hoạt động sản xuất kinh15 doanh thể hiện ở nhiều mặt và phụ thuộc vào nhiều yếu tố, trong đó vấn đề tài chính là một trong những yếu tố hết sức quan trọng. Việc phân tích tình hình tài chính, chuẩn đoán một cách đúng đắn những “ căn bệnh” của doanh nghiệp, từ đó cho “ liều thuốc” hữu dụng và dự đoán đƣợc hệ quả tài chính từ các hoạt động của mình. Mặt khác đối với các nhà đầu tƣ và chủ nợ của doanh nghiệp thì đây là những nguồn thông tin có giá trị, ảnh hƣởng trực tiếp đến quyết định đầu tƣ của họ. Nhằm đạt mục đích đã nêu, đề tài có nhiệm vụ nghiên cứu những nội dung sau: -Hệ thống hóa cơ sở lý luận về phân tích tài chính tại các doanh nghiệp và xây dựng khung phân tích áp dụng vào phân tích tình hình tài chính của doanh nghiệp -Phân tích thực trạng tình hình tài chính của Công ty cổ phần FPT và tìm ra các ƣu điểm, hạn chế trong hoạt động tài chính của công ty cũng nhƣ nguyên nhân của các hạn chế. -Đề xuất một số giải pháp thực tế và các kiến nghị nhằm nâng cao hiệu quả của hoạt động quản lý tài chính tại Công ty cổ phần FPT. Để đạt đƣợc mục đích ấy, nhiệm vụ của phân tích tài chính so sánh các doanh nghiệp phải thể hiện đƣợc các nội dung: - Cung cấp đầy đủ thông tin trong việc đánh giá khả năng và tính chắc chắn của dòng tiền mặt và hiệu quả sử dụng tài sản, khả năng thanh toán của doanh nghiệp - Cung cấp những thông tin về nguồn vốn chủ sở hữu, các khoản nợ, kết quả của quá trình hoạt động sản xuất kinh doanh, sự kiện và các tình huống làm biến đổi nguồn vốn và các khoản nợ của doanh nghiệp - Cung cấp đầy đủ các thông tin về tình hình tài sản, nguồn vốn Công ty cổ phần FPT - Cung cấp đầy đủ thông tin về khả năng thanh toán, tình hình hoạt16 động, tình hình sử dụng các đòn bẩy tài chính cũng nhƣ cung cấp thông tin về khả năng sinh lời của công ty. 4. Đối tƣợng và phạm vi nghiên cứu - Đối tƣợng nghiên cứu: là tình hình tài chính của công ty cổ phần FPT - Phạm vi nghiên cứu: Đề tài nghiên cứu tình hình tài chính của Công ty cổ phần FPT trong giai đoạn từ 2011 đến 2013. 5. Phƣơng pháp nghiên cứu Về lý thuyết, có nhiều phƣơng pháp phân tích tài chính doanh nghiệp, nhƣng trong đề tài đã sử dụng phƣơng pháp là phƣơng pháp thống kê, so sánh, tỷ lệ và phân tích. Các số liệu trong luận văn dựa trên các Báo cáo tài chính hàng năm của Tổng Công ty Cổ phần FPT, các bài viết đƣợc đăng trên các tạp chí, các báo, sách, các trang Web. 6. Dự kiến đóng góp mới của luận văn Xuất phát từ lý luận về hệ thống chỉ tiêu phân tích tài chính công bố công khai, đề tài tập trung làm rõ cơ sở lý luận về tài chính doanh nghiệp, phân tích tài chính doanh nghiệp và hệ thống chỉ tiêu phân tích tài chính nhằm hoàn thiện hệ thống chỉ tiêu phân tích tài chính trong các công ty cổ phần niêm yết công bố công khai trên thị trƣờng chứng khoán Việt Nam hiện hành. Cụ thể: - Tài chính doanh nghiệp: tài chính doanh nghiệp là mối quan hệ tiền tệ gắn với sự vận động và chuyển hóa các nguồn lực tài chính trong quá trình hoạt động. Điều đó tạo ra cho mỗi doanh nghiệp có một tình trạng tài chính, cấu trúc tài chính, rủi ro tài chính, hiệu quả kinh doanh, luồng tiền khác nhau. - Phân tích tài chính doanh nghiệp: Việc vận dụng các phƣơng pháp phân tích khoa học để đánh giá chính xác tình hình tài chính, hiệu quả kinh doanh, khả năng thanh toán, tình hình thanh toán, cấu trúc tài chính, tính ổn17 định của nguồn tài trợ... Phân tích tài chính doanh nghiệp giúp cho các đối tƣợng sử dụng thông tin nắm đƣợc thực trạng và an ninh tài chính của doanh nghiệp, dự đoán đƣợc các chỉ tiêu tài chính tƣơng lai cũng nhƣ những rủi ro mà doanh nghiệp phải đƣơng đầu qua đó, đề ra các quyết định đầu tƣ, quyết định kinh doanh đúng đắn, phù hợp lợi ích của họ. - Hệ thống chỉ tiêu phân tích tài chính là biểu hiện cụ thể tài chính doanh nghiệp và là cách thức tiếp cận tài chính doanh nghiệp khoa học, tin cậy nhằm đo lƣờng tình trạng, sức mạnh và an ninh tài chính của doanh nghiệp cũng nhƣ đo lƣờng hiệu quả kinh doanh, khả năng thanh toán, năng lực hoạt động của doanh nghiệp. Ngoài ra, luận văn có thể góp phần hệ thống hóa cơ sở lý luận về công tác phân tích tài chính doanh nghiệp và làm cơ sở để phát triển các công trình nghiên cứu có liên quan. Không chỉ vậy, về mặt thực tiễn, luận văn đƣa ra các giải pháp có thể đƣa ra một số đề xuất tổ chức phân tích tài chính nhằm tăng cƣờng quản trị tài chính và kiểm soát chi phí cho Công ty Cổ phần FPT, bao gồm: - Phân tích các nhân tố ảnh hƣởng đến các chỉ tiêu ROA và ROE nhằm nâng cao hiệu quả kinh doanh, giúp cho Công ty bảo đảm an toàn vốn. - Phân tích hiệu quả sử dụng vốn chủ sở hữu trong mối quan hệ với đòn bẩy tài chính, đòn bẩy hoạt động nhằm xây dựng cơ cấu vốn vay khoa học, giúp cho nhà quản trị khai thác tối đa các nguồn tài chính, các yếu tố sản xuất nhằm tối ƣu các mục đích. - Tổ chức phân tích tài chính phù hợp với Công ty Cổ phần FPT hoạt động trong cơ chế thị trƣờng cạnh tranh và phát triển, nhằm tăng quyền tự chủ và trách nhiệm cao trong hoạt động kinh doạnh của từng bộ phận và doanh nghiệp phù hợp với nền kinh tế toàn cầu hiện nay. Bên cạnh đó, luận văn còn là tài liệu tham khảo, phục vụ công tác học18 tập và nghiên cứu, hoạch định chính sách. 7. Bố cục của luận văn Ngoài phần mở đầu, kết luận và tài liệu tham khảo, luận văn đƣợc kết cấu thành 3 chƣơng nhƣ sau: Chƣơng 1: Cơ sở lý luận về phân tích tình hình tài chính tại các doanh nghiệp Chƣơng 2: Thực trạng tình hình tài chính của công ty cổ phần FPT Chƣơng 3: Một số giải pháp nhằm nâng cao hiệu quả hoạt động tài chính tại công ty cổ phần FPT19 CHƢƠNG I CƠ SỞ LÝ LUẬN VỀ PHÂN TÍCH TÌNH HÌNH TÀI CHÍNH TẠI CÁC DOANH NGHIỆP Chƣơng I đƣa ra những lí luận chung, cơ sở lý thuyết của việc phân tích tài chính tại các doanh nghiệp. Hệ thống lý luận đƣợc xây dựng nhằm định hƣớng cho toàn bộ quá trình phân tích. Nó giúp cho nhà quản lý có cái nhìn tổng quan về việc phân tích tài chính, thấy đƣợc vai trò, mục đích của việc phân tích. Bên cạnh đó, chƣơng này cũng cung cấp về những nguồn thông tin có thể đƣợc sử dụng trong quá trình phân tích cũng nhƣng các phƣơng pháp đƣợc sử dụng để phân tích các thông tin đó và nội dung phân tích chủ yếu nhằm đƣa đến những kết quả, đánh giá chính xác về tình hình tài chính của các doanh nghiệp 1.1. Khái niệm, ý nghĩa của phân tích tài chính doanh nghiệp 1.1.1. Khái niệm phân tích tài chính doanh nghiệp Báo cáo tài chính của một doanh nghiệp là những báo cáo tổng hợp nhất về tình hình tài sản, vốn chủ sở hữu và nợ phải trả cũng nhƣ tình hình tài chính, kết quả kinh doanh trong kỳ của doanh nghiệp đó. Phân tích tài chính là công việc dựa vào các báo cáo tài chính do bộ phận kế toán cung cấp để xác định tình hình tài chính của doanh nghiệp. Qua quá trình kiểm tra, đối chiếu số liệu, so sánh số liệu về tài chính thực có của doanh nghiệp với quá khứ để định hƣớng trong tƣơng lai. Từ đó, có thể đánh giá đầy đủ mặt mạnh, mặt yếu trong công tác quản lý doanh nghiệp và tìm ra các biện pháp sát thực để tăng cƣờng các hoạt động kinh tế và còn là căn cứ quan trọng phục vụ cho việc dự đoán, dự báo xu thế phát triển sản xuất kinh doanh của doanh nghiệp.20 Từ việc phân tích các báo cáo tài chính để tìm ra các điểm mạnh, điểm yếu trong hoạt động kinh doanh của doanh nghiệp. Trên cơ sở đó đề ra các biện pháp tận dụng các lợi thế, khắc phục những hạn chế và phát huy hết các tiềm năng của doanh nghiệp. 1.1.2. Ý nghĩa của phân tích tài chính doanh nghiệp Thông tin về tài chính của doanh nghiệp đƣợc nhiều cá nhân, tổ chức quan tâm nhƣ: chủ doanh nghiệp, nhà đầu tƣ, nhà cung cấp, khách hàng, các cơ quan quản lý chức năng…Tuy nhiên, mỗi cá nhân tổ chức lại quan tâm đến tình hình tài chính của doanh nghiệp trên những góc độ khác nhau, vì vậy phân tích tài chính cũng có vai trò khác nhau đối với từng cá nhân, tổ chức: - Đối với nhà quản lý doanh nghiệp: phân tích tài chính nhằm tìm ra những giải pháp tài chính để xây dựng cơ cấu tài sản, cơ cấu nguồn vốn thích hợp nhằm nâng cao hiệu quả, tiềm lực tài chính cho doanh nghiệp. - Đối với chủ sở hữu: phân tích tài chính giúp đánh giá thành quả của các nhà quản lý về thực trạng tài sản, nguồn vốn, thu nhập, chi phí, lợi nhuận của doanh nghiệp; sự an toàn và hiệu quả của đồng vốn đầu tƣ vào doanh nghiệp. - Đối với khách hàng, chủ nợ: phân tích tài chính sẽ giúp đánh giá đúng đắn khả năng và thời hạn thanh toán của doanh nghiệp. - Đối với cơ quan quản lý chức năng (cơ quan thuế, thống kê…): phân tích tài chính giúp đánh giá thực trạng tài chính doanh nghiệp, tình hình thực hiện nghĩa vụ với nhà nƣớc, những đóng góp hoặc tác động của doanh nghiệp đến tình hình và chính sách kinh tế - xã hội. Ý nghĩa của việc phân tích tài chính doanh nghiệp mà công việc này ngày càng đƣợc áp dụng rộng rãi trong các doanh nghiệp, các cơ quan quản lý, các tổ chức công cộng. Nhất là, thị trƣờng vốn ngày càng phát triển đã tạo nhiều cơ hội để phân tích tài chính thực sự có ích và cần thiết trong toàn bộ21 nền kinh tế quốc dân. 1.1.3. Mục tiêu phân tích tài chính doanh nghiệp Phân tích tình hình tài chính có thể ứng dụng theo nhiều chiều khác nhau nhƣ với mục đích tác nghiệp ( chuẩn bị các quyết định nội bộ) và với mục đích thông tin (trong hoặc ngoài doanh nghiệp ). Việc thƣờng xuyên tiến hành phân tích tình hình tài chính sẽ giúp cho ngƣời sử dụng thấy đƣợc thực trạng hoạt động tài chính, từ đó xác định đƣợc nguyên nhân và mức độ ảnh hƣởng đến từng hoạt động kinh doanh. Trên cơ sở đó có những biện pháp hữu hiệu và ra các quyết định cần thiết để nâng cao chất lƣợng công tác quản lý kinh doanh. - Phân tích báo cáo tài chính phải cung cấp đầy đủ các thông tin hữu ích cho các nhà đầu tƣ, các tổ chức tín dụng và những ngƣời sử dụng thông tin tài chính khác để giúp họ có những quyết định đúng đắn khi ra các quyết định đầu tƣ, quyết định cho vay. - Phân tích báo cáo tài chính phải cung cấp đầy đủ cho chủ doanh nghiệp, các nhà đầu tƣ, những ngƣời cho vay và ngƣời sử dụng thông tin khác trong việc đánh giá khả năng và tính chắc chắn của dòng tiền mặt vào, ra và hiệu quả sử dụng tài sản, khả năng thanh toán của doanh nghiệp. - Phân tích báo cáo tài chính phải cung cấp những thông tin về nguồn vốn chủ sở hữu, các khoản nợ, kết quả quá trình hoạt động sản xuất kinh doanh, sự kiện và các tình huống làm biến đổi nguồn vốn, các khoản nợ của doanh nghiệp. 1.2. Tài liệu và các phƣơng pháp phân tích tài chính 1.2.1.Tài liệu trong phân tích tài chính Phân tích tài chính là hoạt động đánh giá khả năng tài chính của doanh nghiệp trong một kỳ nhất định và đƣợc thực hiện khá chi tiết. Vì vậy, trong quá trình phân tích, nhà phân tích phải sử dụng rất nhiều thông tin. Mục tiêu22 cơ bản của phân tích tài chính là cung cấp những thông tin cần thiết giúp ngƣời sử dụng có thể đánh giá đƣợc thực trạng tài chính và tiềm năng của doanh nghiệp để đƣa ra những quyết định của mình. Những cổ đông, nhà đầu tƣ có thể dựa trên những thông tin đó để quyết định có nên bỏ vốn vào những công ty này không hay nên đầu tƣ vào chứng khoán của công ty nào. Nhà quản lý có thể biết thông tin về tình hình hoạt động hiện tại của công ty để đề ra chiến lƣợc phù hợp hơn trong giai đoạn tiếp theo…Chính vì vậy, để đảm bảo đƣợc mục tiêu này đòi hỏi hệ thống thông tin đƣợc sử dụng để làm căn cứ phân tích, đánh giá tài chính của doanh nghiệp không chỉ phải chính xác đảm bảo độ tin cậy mà còn phải công khai, minh bạch từ đó ngƣời phân tích mới đƣa đến kết quả phân tích xác thực đúng với tình hình thực tế của mỗi doanh nghiệp. Hệ thống thông tin đƣợc sử dụng bao gồm nhiều thông tin khác nhau có liên quan nhƣ: Thông tin chung: là thông tin về tình hình tài kinh tế có ảnh hƣởng đến các hoạt động của doanh nghiệp trong quá trình hoạt động sản xuất. Sự suy thoái hoặc tăng trƣởng của nền kinh tế có tác động mạnh mẽ đến cơ hội kinh doanh, đến sự biến động của giá cả các yếu tố đầu vào và thị trƣờng tiêu thụ sản phẩm đầu ra từ đó tác động mạnh mẽ đến hiệu quả kinh doanh của doanh nghiệp và tác động đến tình hình tài chính của doanh nghiệp. Thông tin ngành kinh tế: đây là thông tin về sự phát triển hay suy giảm của ngành ảnh hƣởng chung đến tình hình phát triển, đặc điểm sản xuất kinh doanh của mỗi doanh nghiệp trong từng giai đoạn từ đó ảnh hƣởng đến tình hình tài chính của doanh nghiệp. Ngoài các thông tin đó, tài liệu quan trọng nhất đƣợc sử dụng trong phân tích tình hình tài chính doanh nghiệp là các báo cáo tài chính nhƣ : Bảng cân đối kế toán, báo cáo kết quả kinh doanh, báo cáo lƣu chuyển tiền tệ, thuyết minh báo cáo tài chính và tình hình cụ thể của doanh nghiệp. Báo cáo23 tài chính là những báo cáo đƣợc trình bày hết sức tổng quát, phản ánh một cách tổng hợp nhất về tình hình tài sản, các khoản nợ, nguồn hình thành vốn, tình hình tài chính, cũng nhƣ kết quả kinh doanh trong kỳ của doanh nghiệp. Báo cáo tài chính cung cấp những thông tin kinh tế, tài chính chủ yếu để đánh giá tình hình và kết quả hoạt động kinh doanh, thực trạng tài chính của doanh nghiệp trong kỳ hoạt động đã qua giúp cho việc kiểm tra, giám sát tình hình sử dụng vốn và khả năng huy động vốn vào sản xuất kinh doanh của doanh nghiệp. Trong hệ thống báo cáo tài chính, Bảng cân đối kế toán và báo cáo kết quả hoạt động kinh doanh là một tƣ liệu cốt yếu trong hệ thống thông tin về các doanh nghiệp. Ngoài ra các báo cáo lƣu chuyển tiền tệ và thuyết minh báo cáo tài chính cũng là nguồn dữ liệu quan trọng để phân tích tình hình tài chính của doanh nghiệp. Các báo cáo tài chính cơ bản gồm : Bảng cân đối kế toán Bảng cân đối kế toán là một báo cáo tài chính tổng hợp, phản ánh tổng quát toàn bộ tài sản hiện có và nguồn hình thành tài sản đó của doanh nghiệp tại một thời điểm nhất định ( thời điểm lập báo cáo). Các thành phần của Bảng cân đối kế toán gồm: Phần tài sản: phản ánh toàn bộ giá trị tài sản hiện có đến thời điểm lập báo cáo thuộc quyền quản lý và sử dụng của doanh nghiệp. Phần nguồn vốn: phản ánh những nguồn vốn mà doanh nghiệp quản lý và đang sử dụng vào thời điểm lập báo cáo. Báo cáo kết quả hoạt động kinh doanh Báo cáo kết quả hoạt động kinh doanh hay báo cáo thu nhập là bảng tóm tắt lợi nhuận của một công ty trong một thời đoạn, nhƣ một năm. Báo cáo này trình bày doanh thu tạo ra trong kỳ hoạt động, chi phí phát sinh trong cùng kỳ, và thu nhập ròng hay lợi nhuận của công ty, bằng chênh lệch giữa24 doanh thu và chi phí. Kết cấu của Báo cáo kết quả hoạt động kinh doanh gồm: Phần I: Lãi, lỗ: phản ánh tình hình kết quả hoạt động kinh doanh của doanh nghiệp bao gồm hoạt động kinh doanh, hoạt động tài chính và các hoạt động khác. Phần II: Tình hình thực hiện nghĩa vụ với nhà nước: phản ánh tình hình thực hiện nghĩa vụ với nhà nƣớc về thuế và các khoản phải nộp khác. Báo cáo lưu chuyển tiền tệ Báo cáo lƣu chuyển tiền tệ là báo cáo trình bày về sự vận động của tiền, thể hiện lƣợng tiền tệ của doanh nghiệp đã thực thu, thực chi trong kỳ kế toán gồm ba phần sau: - Lưu chuyển tiền thuần từ hoạt động kinh doanh: là luồng tiền có liên quan đến các hoạt động tạo ra doanh thu chủ yếu của doanh nghiệp và các hoạt động không phải đầu tƣ và hoạt động tài chính. - Lưu chuyển tiền thuần từ hoạt động đầu tư: phản ánh toàn bộ dòng tiền thu vào và chi ra liên quan trực tiếp đến hoạt động đầu tƣ của doanh nghiệp. - Lưu chuyển tiền từ hoạt động tài chính: phản ánh toàn bộ dòng tiền thu vào và chi ra trực tiếp đến việc làm tăng, giảm vốn kinh doanh của doanh nghiệp nhƣ nhận vốn góp, phát hành cổ phiếu, trái phiếu của doanh nghiệp. Ngoài ra hoạt động này còn bao gồm cả việc đi vay vốn và hoàn trả nợ vay. Báo cáo lƣu chuyển tiền tệ mang lại bằng chứng quan trọng về phúc lợi của một công ty. Ví dụ, nếu công ty không thể chi trả cổ tức và duy trì công suất của trữ lƣợng vốn đầu tƣ bằng tiền mặt từ hoạt động kinh doanh, và công ty phải vay mƣợn để đáp ứng các nhu cầu này, điều này là sự cảnh báo nghiêm trọng rằng công ty không thể duy trì mức chi trả nhƣ hiện nay trong dài hạn.25 Báo cáo lƣu chuyển tiền tệ sẽ bộc lộ vấn đề phát triển này khi nó cho thấy rằng tiền mặt từ hoạt động kinh doanh không đủ và công ty đang vay mƣợn để duy trì việc thanh toán cổ tức ở mức độ không bền vững. Thuyết minh báo cáo tài chính Là phần trình bày bổ sung các thông tin cần thiết khác liên quan đến đặc điểm tổ chức công tác kế toán, tình hình tài sản, nguồn vốn cũng nhƣ tình hình và các kết quả hoạt động của doanh nghiệp mà những thông tin này chƣa đƣợc trình bày ở các Báo cáo tài chính khác. Các thông tin bổ sung này là hết sức cần thiết cho các đối tƣợng sử dụng để qua đó những đối tƣợng này có thể hiểu một cách đầy đủ, đúng đắn thực trạng, tình hình tài chính và tình hình kinh doanh của doanh nghiệp. 1.2.2 Các phƣơng pháp phân tích tài chính Để phân tích tài chính, có thể sử dụng một hay tổng hợp nhiều phƣơng pháp khác nhau trong hệ thống các phƣơng pháp phân tích tài chính. Những phƣơng pháp phân tích tài chính đƣợc sử dụng phổ biến: thống kê số liệu, phân tích theo chiều ngang, phân tích xu hƣớng, phân tích theo cơ cấu, phân tích các nhóm chỉ tiêu tài chính, phƣơng pháp đồ thị, phƣơng pháp phân tích nhân tố...Tuy nhiên, hiện nay, khi phân tích tài chính có thể sử dụng một số phƣơng pháp sau: 1.2.2.1 Phương pháp thống kê Thống kê là một hệ thống các phƣơng pháp bao gồm thu thập, tổng hợp, trình bày số liệu, tính toán các đặc trƣng của đối tƣợng nghiên cứu nhằm phục vụ cho quá trình phân tích, dự đoán và đề ra các quyết định. Nội dung của phƣơng pháp thống kê - Nghiên cứu đề xuất các phƣơng pháp thu thập thông tin thống kê kịp thời, chính xác, đầy đủ phản ánh tình hình sử dụng và hiệu quả sử dụng các yếu tố của quá trình sản xuất, đồng thời nghiên cứu kết quả hoạt động sản26 xuất kinh doanh của doanh nghiệp trong từng thời kỳ. - Thu thập thông tin phản ánh tình hình sản xuất, tiêu thụ sản phẩm, thống kê phân tích giá thành, giá bán và xác định mức cầu thị trƣờng, để điều chỉnh kế hoạch sản xuất cho thích hợp. - Xây dựng hệ thống chỉ tiêu thống kê, phân tích các mặt hoạt động, hiệu quả kinh doanh và lợi nhuận kinh doanh của doanh nghiệp. - Thống kê tổng hợp và xử lý thông tin đã thu thập, làm cơ sở ứng dụng thống kê trong công tác quản lý doanh nghiệp. 1.2.2.2 Phương pháp phân tích Phân tích tài chính là một môn khoa học độc lập, phân tích tài chính có đối tƣợng nghiên cứu riêng. Lĩnh vực nghiên cứu của phân tích tài chính không ngoài các hoạt động sản xuất kinh doanh nhƣ là một hiện tƣợng kinh tế, xã hội đặc biệt. Để phân chia tổng hợp và đánh giá các hiện tƣợng của hoạt động kinh doanh, đối tƣợng nghiên cứu của phân tích kinh doanh là những kết quả kinh doanh cụ thể, đƣợc thể hiện bằng các chỉ tiêu kinh tế, với sự tác động của các tác nhân kinh tế. Nhiệm vụ của phân tích các báo cáo tài chính ở doanh nghiệp là căn cứ trên những nguyên tắc về tài chính doanh nghiệp để phân tích đánh giá tình hình thực trạng và triển vọng của hoạt động tài chính, chỉ ra đƣợc những mặt tích cực và hạn chế của việc thu chi tiền tệ, xác định nguyên nhân và mức độ ảnh hƣởng của các yếu tố. Trên cơ sở đó đề ra các biện pháp hữu hiệu nhằm nâng cao hơn nữa hiệu quả sản xuất kinh doanh của doanh nghiệp. Để đạt đƣợc các mục tiêu chủ yếu đó, nội dung cơ bản của phân tích tình hình tài chính của doanh nghiệp là: - Phân tích khái quát tình hình tài chính của doanh nghiệp - Phân tích diễn biến sử dụng tài sản và nguồn hình thành tài sản - Phân tích tình hình và khả năng thanh toán của doanh nghiệp27 - Phân tích tình hình dự trữ TSLĐ - Phân tích hiệu quả sử dụng tài sản của doanh nghiệp - Phân tích các chỉ số hoạt động - Phân tích các hệ số sinh lời - Phân tích hệ số tăng trƣởng - Phân tích tỷ số phá sản 1.2.2.3 Phương pháp so sánh Đây là phƣơng pháp đƣợ c sƣ̉ dụ ng rộ ng rã i, phổ biến trong phân tí ch kinh tế nói chung và phân tí ch tài chí nh nói riêng, đƣợ c áp dụ ng tƣ̀ khâu đầu đến khâu cuối của quá trình phân tí ch: tƣ̀ khi sƣu tầm tài liệ u đến khi kết thúc phân tí ch. Khi sƣ̉ dụ ng phƣơng pháp so sánh cần chú ý đến điều kiệ n so sánh, tiêu thƣ́c so sánh và kỹ thuậ t so sánh. Về điều kiệ n so sánh: - Phải tồn tại ít nhất 2 đạ i lƣợ ng hoặ c hai chỉ tiêu - Các đại lƣợng, chỉ tiêu phải thống nhất về nội dung và phƣơng pháp tính toán, thống nhất về thời gian và đơn vị đo lƣờng. Tuy nhiên, ngƣời ta có thể so sánh giƣ̃a các đạ i lƣợ ng có quan hệ chặ t chẽ với nhau để hì nh thành chỉ tiêu nghiên cƣ́u về mộ t vấn đề nào đó. Về tiêu thức so sánh: Tuỳ thuộc mục đích của cuộc phân tích, ngƣời ta có thể lựa chọn một trong các tiêu thức sau đây: - Để đánh giá tì nh hì nh thƣ̣ c hiện mụ c tiêu đặ t ra: tiến hành so sánh tài liệ u thƣ̣ c tế đạ t đƣợ c với tài liệ u kế hoạ ch, dƣ̣ đoán hoặ c đị nh mƣ́c. - Để xác đị nh xu hƣớng cũng nhƣ tốc độ phát triển: tiến hành so sánh giƣ̃a số liệ u thƣ̣ c tế kỳ này với thƣ̣c tế kỳ trƣớc. - Để xác đị nh vị trí cũng nhƣ sƣ́c mạ nh của doanh nghiệ p: tiến hành so sánh giữa số liệu của doanh nghiệp với các doanh nghiệp khác cùng loại hình28 kinh doanh hoặ c giá trị trung bì nh của ngành kinh doanh. Số liệ u của mộ t kỳ đƣợ c chọ n làm căn cƣ́ so sánh đƣợ c gọ i là gốc so sánh. Về kỹ thuậ t so sánh: thƣờng sƣ̉ dụ ng các kỹ thuậ t so sánh sau đây: - So sánh về số tuyệ t đối: là việc xác định chênh lệch giữa trị số của chỉ tiêu kỳ phân tí ch với trị số của chỉ tiêu kỳ gốc. Kết quả so sánh cho thấy sƣ̣ biến độ ng về số tuyệ t đối của hiệ n tƣợ ng đang nghiên cƣ́u. - So sánh bằng số tương đối: là xác định số % tăng giảm giƣ̃a thƣ̣ c tế so với kỳ gốc của chỉ tiêu phân tích, cũng có khi là tỷ trọng của một hiện tƣợng kinh tế trong tổng thể quy mô chung đƣợ c xác đị nh. Về nội dung so sánh: - So sánh giữa số thực hiện kỳ này với số thực hiện kỳ trƣớc để thấy rõ xu hƣớng thay đổi về tình hình tài chính doanh nghiệp, từ đó đánh giá đƣợc hoạt động kinh doanh của doanh nghiệp tăng trƣởng hay thụt lùi. - So sánh giữa số thực hiện với số kế hoạch để thấy mức độ hoàn thành kế hoạch của doanh nghiệp. - So sánh giữa số liệu của doanh nghiệp với số liệu trung bình của ngành, hoặc của các doanh nghiệp cùng ngành khác để đánh giá tình hình tài chính của doanh nghiệp tốt hay xấu so với mức trung bình của ngành, hay các doanh nghiệp khác trong ngành. - So sánh theo chiều dọc để xem xét tỷ trọng của từng chỉ tiêu so với mục tiêu tổng thể, so sánh theo chiều ngang của nhiều kỳ thấy sự biến đổi cả về số tƣơng đối và tuyệt đối của một chỉ tiêu nào đó qua các niên độ kế toán liên tiếp. So sánh xác định xu hƣớng và tính chất liên hệ giữa các chỉ tiêu. Điều đó đƣợc thể hiện: các chỉ tiêu riêng biệt hay các chỉ tiêu tổng cộng trên báo29 cáo tài chính đƣợc xem xét trong mối quan hệ với các chỉ tiêu phản ánh quy mô chung và chúng có thể đƣợc xem xét trong nhiều kỳ để phản ánh rõ hơn xu hƣớng phát triển của doanh nghiệp. Để áp dụng phƣơng pháp so sánh, cần phải bảo đảm các điều kiện có thể so sánh đƣợc của các chỉ tiêu tài chính, nhƣ: thống nhất về không gian, nội dung, tính chính chất, và đơn vị tính toán… Theo mục đích phân tích mà ngƣời ta xác định kỳ gốc so với kỳ so sánh. 1.2.2.4 Phương pháp tỷ lệ Phƣơng pháp này dựa trên ý nghĩa chuẩn mực các tỷ lệ của đại lƣợng tài chính trong các quan hệ tài chính. Đây là phƣơng pháp đƣợc sử dụng phổ biến trong phân tích tài chính, là phƣơng pháp có tính hiện thực cao. Nguồn thông tin kế toán và tài chính đƣợc cải tiện và đƣợc cung cấp đầy đủ - đây là cơ sở đáng tin cậy cho việc đánh giá một tỷ lệ tài chính của doanh nghiệp. Bên cạnh đó, phƣơng pháp này giúp nhà phân tích khai thác hiệu quả các số liệu và phân tích một cách có hệ thống hàng loạt tỷ lệ theo chuỗi thời gian liên tục hoặc theo từng giai đoạn. Về nguyên tắc, phƣơng pháp tỷ lệ yêu cầu phải xác định đƣợc các ngƣỡng, các định mức để nhận xét, đánh giá tình hình tài chính doanh nghiệp, trên cơ sở so sánh các tỷ lệ của doanh nghiệp với giá trị các tỷ lệ tham chiếu. Trong phân tích tài chính doanh nghiệp, các tỷ lệ tài chính thƣờng đƣợc phân thành các nhóm tỷ lệ đặc trƣng, phản ánh những nội dung cơ bản theo các mục tiêu hoạt động của doanh nghiệp. Mỗi nhóm tỷ lệ bao gồm nhiều tỷ lệ phản ánh riêng lẻ, từng bộ phận của hoạt động chính trong mỗi trƣờng hợp khác nhau, tùy theo góc độ phân tích mà ngƣời phân tích lựa chọn các nhóm chỉ tiêu khác nhau để phục vụ mục tiêu phân tích của mình. 1.2.2.5. Phương pháp dự đoán: Là phƣơng pháp đƣợc sử dụng để ƣớc tính các chỉ tiêu kinh tế trong30 tƣơng lai. Tuỳ thuộc vào mối quan hệ cũng nhƣ dự đoán tình hình kinh tế xã hộ i tác độ ng đến doanh nghiệ p mà sƣ̉ dụ ng các phƣơng pháp khác nhau. Thƣờng ngƣời ta sƣ̉ dụ ng phƣơng pháp hồi quy, toán xác suất, toán tài chính,và các phƣơng pháp phân tích chuyên dụng nhƣ phân tích dòng tiền, phân tí ch hoà vốn, phân tí ch lã i gộ p, lãi thuần, lãi đầu tƣ, phân tí ch dã y thời gian... Các phƣơng pháp này có tác dụng quan trọng trong việc đƣa ra các quyết đị nh kinh tế cũng nhƣ lƣ̣ a chọ n các phƣơng án đầu tƣ hoặ c kinh doanh... * Phương pháp phân tích Du Pont Phƣơng pháp phân tích tài chính Dupont còn đƣợc gọi là phân tích tách đoạn, đƣợc thực hiện bằng cách tách ROE thành các nhân tố khác nhau, nhằm phân tích ảnh hƣởng của các nhân tố đó tới thu nhập của chủ sở hữu và cho phép đánh giá các nhân tố ảnh hƣởng tới kết quả kinh doanh. ROE = ROS x Vòng quay tổng tài sản x Đòn bẩy tài chính Hoặc: Lợi nhuận ròng Doanh thu Tổng tài sản ROE = x x Doanh thu Tổng tài sản Vốn chủ sở hữu Trong đó: Vốn chủ sở hữu = Tài sản (A) - Nợ (D) Tổng tài sản/Vốn chủ sở hữu = 1/(1-D/A) = 1/(1-Rd) ROE tăng khi ROS, doanh thu/Tài sản và đòn bẩy tài chính tăng Theo đó doanh nghiệp có thể tăng ROE bằng cách quản lý tốt chi phí, nâng cao hiệu quả sử dụng tổng tài sản , hoặc tăng tỷ lệ đòn bẩy tài chính. 1.3. Nội dung phân tích tài chính31 Báo cáo tài chính cung cấp những thông tin hết sức quan trọng cho việc đánh giá sức mạnh tài chính, khả năng thanh khoản, rủi ro và lợi nhuận của doanh nghiệp. Thông qua phân tích theo một số nội dung sau chúng ta có thể đánh giá đƣợc tình hình tài chính của doanh nghiệp trong giai đoạn, thời kỳ hoạt động của doanh nghiệp. Có thể phân tích tình hình tài chính của doanh nghiệp thông qua các nội dung cơ bản nhƣ sau: - Khái quát tình hình tài chính doanh nghiệp - Phân tích các chỉ tiêu tài chính của doanh nghiệp 1.3.1. Đánh giá khái quát tình hình tài chính doanh nghiệp Đánh giá khái quát tình hình tài chính của doanh nghiệp là việc dựa trên những dữ liệu tài chính trong quá khứ và hiện tại của doanh nghiệp để tính toán và xác định các chỉ tiêu phản ánh thực trạng và an ninh tài chính của doanh nghiệp, nhằm mục đích đƣa ra những nhận định sơ bộ, ban đầu về thực trạng tài chính và sức mạnh tài chính của doanh nghiệp. Thông thƣờng, đối tƣợng quan tâm đến thông tin khái quát này chủ yếu là các nhà quản lý doanh nghiệp. Qua kết quả phân tích đó, các nhà quản lý nắm đƣợc mức độ độc lập về tài chính; về an ninh tài chính cũng nhƣ những khó khăn mà doanh nghiệp phải đƣơng đầu. Bên cạnh đó, các đối thủ cạnh tranh cũng sử dụng những thông tin để có đánh giá tổng quan về năng lực tài chính của doanh nghiệp để góp phần đƣa ra những chính sách hợp lý trong quá trình hoạt động của doanh nghiệp mình. Có thể thực hiện đánh giá khái quát tình hình tài chính theo các bƣớc sau: 1.3.1.1. Phân tích biến động của tài sản – nguồn vốn a. Phân tích tình hình tài sản Phân tích tình hình tình tài sản của doanh nghiệp, đặc biệt là phân tích32 cơ cấu sử dụng vốn sẽ giúp các nhà quản lý nắm đƣợc tình hình đầu tƣ (sử dụng) số vốn có phù hợp với lĩnh vực kinh doanh và có phục vụ tích cực cho mục đính kinh doanh của doanh nghiệp hay không. Phân tích cơ cấu tài sản của doanh nghiệp đƣợc thực hiện bằng cách tính toán, so sánh tình hình biến động giữa kỳ phân tích và kỳ gốc về cả tỷ trọng của từng bộ phận tài sản trong tổng tài sản cũng nhƣ giá trị của các bộ phận ấy. Bên cạnh đó còn xem xét xu hƣớng biến động của chúng theo thời gian để thấy đƣợc mức độ hợp lý của việc phân bổ. b. Phân tích tình hình nguồn vốn Qua việc phân tích tình hình nguồn vốn, các nhà quản lý nắm đƣợc cơ cấu vốn huy động, biết đƣợc trách nhiệm của doanh nghiệp đối với những ngƣời cho vay, nhà cung cấp, ngƣời lao động, ngân sách,... về số tài sản tài trợ bằng nguồn vốn của họ. Đồng thời các nhà quản lý cũng nắm đƣợc mức độ độc lập về tài chính cũng nhƣ xu hƣớng biến động của cơ cấu nguồn vốn huy động. Việc phân tích cơ cấu nguồn vốn cũng tiến hành tƣơng tự nhƣ phân tích cơ cấu tài sản, tức là xem xét tỷ trọng của từng khoản mục trong tổng nguồn vốn và so sánh giá trị của các khoản mục ấy tại kỳ so sánh so với kỳ gốc. 1.3.1.2. Phân tích các chỉ tiêu trong báo cáo kết quả hoạt động kinh doanh Báo cáo kết quả hoạt động kinh doanh hay báo cáo thu nhập là bảng tóm tắt lợi nhuận của một công ty trong một thời đoạn, nhƣ một năm. Báo cáo này trình bày doanh thu tạo ra trong kỳ hoạt động, chi phí phát sinh trong cùng kỳ, và thu nhập ròng hay lợi nhuận của công ty, bằng chênh lệch giữa doanh thu và chi phí. Mục tiêu phân tích các chỉ tiêu trong báo cáo kết quả hoạt động kinh doanh là xác định mối liên hệ và đặc điểm các chỉ tiêu trong báo cáo kết quả33 kinh doanh, đồng thời so sánh chúng qua một số niên độ kế toán liên tiếp và với số liệu trung bình của ngành (nếu có) để đánh giá xu hƣớng thay đổi từng chỉ tiêu và kết quả kinh doanh của doanh nghiệp so với các doanh nghiệp khác. Báo cáo kết quả hoạt động kinh doanh thƣờng đƣợc lập và phân tích theo tỷ lệ phần trăm, theo đó các khoản mục trong báo cáo đƣợc biểu thị bằng một tỷ lệ phần trăm trong tổng doanh thu. Điều này giúp ta so dễ dàng so sánh các công ty có qui mô khác nhau. 1.3.1.3. Phân tích sự luân chuyển của dòng tiền Báo cáo lƣu chuyển tiền tệ là báo cáo tài chính trình bày các khoản thu tiền mặt và thanh toán tiền mặt trong một thời đoạn cụ thể. Nhƣ̃ng luồng tiền vào ra của tiền và các khoản coi nhƣ là tiền đƣợ c tổng hợ p và chia thành 3 nhóm: - Lƣu chuyển tiền tệ tƣ̀ hoạ t độ ng sản xuất kinh doanh - Lƣu chuyển tiền tệ tƣ̀ hoạ t độ ng đầu tƣ - Lƣu chuyển tiền tệ tƣ̀ hoạ t độ ng tài chí nh Trên cơ sở đó, nhà phân tích thực hiện cân đối ngân quỹ với số dƣ ngân quỹ đầu kỳ để xác định số dƣ ngân quỹ cuối kỳ. Tƣ̀ đó, có thể thiết lập mức dƣ̣ phòng tối thiểu cho doanh nghiệ p đảm bảo khả năng chi trả. Báo cáo lƣu chuyển tiền tệ có mối liên hệ chặt chẽ với bảng cân đối kế toán và bảng kết quả kinh doanh trong phân tích tài chính. Đây là cơ sở quan trọng để nhà quản lý xây dựng kế hoạch quản lý tiền mặt. 1.3.2. Phân tích các chỉ tiêu tài chính chủ yếu của doanh nghiệp [1,2,3] Dựa vào các báo cáo tài chính, ta thiết lập các hệ số đánh giá hoạt động34 kinh doanh và khả năng tài chính của doanh nghiệp. Trên cơ sở đó có thể dự đoán khả năng trong tƣơng lai và lập kế hoạch giúp cho doanh nghiệp phát triển hoàn thiện, bền vững, đồng thời khắc phục những hạn chế yếu kém. Các hệ số tài chính thƣờng đƣợc phân ra các nhóm đặc trƣng chính [5,17,18] - Nhóm hệ số về khả năng thanh toán - Nhóm hệ số hoạt động - Nhóm hệ số đòn bẩy tài chính - Nhóm hệ số lợi nhuận - Nhóm hệ số về giá trị thị trƣờng - Nhóm tỷ số tăng trƣởng - Nhóm hệ số phá sản Ngoài sử dụng thông tin qua đánh giá khái quát về tình hình tài chính của doanh nghiệp, các nhà quản lý doanh nghiệp cũng nhƣ các đối thủ cạnh tranh của doanh nghiệp rất quan tâm đến thông số của các nhóm hệ số này. Mỗi nhóm hệ số với những ý nghĩa riêng sẽ giúp họ có đánh giá chính xác hơn tình hình tài chính của doanh nghiệp đƣợc phân tích đánh giá. Còn đối với bản thân cổ đông, những ngƣời đầu tƣ, họ thƣờng có xu hƣớng quan tâm đến nhóm hệ số về khả năng thanh toán, nhóm hệ số lợi nhuận và nhóm hệ số về giá trị thị trƣờng. Đây là những nhóm hệ số cung cấp thông tin cần thiết nhất để họ xem xét đến khả năng an toàn của đồng vốn bỏ ra đầu tƣ hay khả năng sinh lời, lợi ích mà họ nhận đƣợc để đi đến quyết định chính xác có nên đầu tƣ hay không và đầu tƣ bao nhiêu vào doanh nghiệp. 1.3.2.1. Nhóm hệ số về khả năng thanh toán Các hệ số này liên quan đến khả năng thanh toán nợ ngắn hạn của doanh nghiệp. Có hai hệ số thƣờng đƣợc xem xét là hệ số thanh toán ngắn hạn, hệ số thanh toán nhanh và hệ số thanh toán tức thời.35 - Hệ số thanh toán ngắn hạn: đƣợc xác định bằng tỷ số giữa tài sản ngắn hạn và nợ ngắn hạn Hệ số thanh toán ngắn hạn = Tài sản ngắn hạnNợ ngắn hạn Hệ số này cho ta biết với 1 đồng vay nợ ngắn hạn thì doanh nghiệp có bao nhiêu đồng tài sản ngắn hạn để trả nợ. - Hệ số thanh toán nhanh: đƣợc xác định bằng tỷ số giữa tài sản ngắn hạn đã trừ đi hàng tồn kho và nợ ngắn hạn. Hệ số thanh toán nhanh = Tài sản ngắn hạn- Hàng tồn khoNợ ngắn hạn Hệ số thanh toán nhanh khác với hệ số thanh toán ngắn hạn ở chỗ hệ số này loại trừ hàng tồn kho ra khỏi công thức tính nên hệ số này đo lƣờng tính thanh khoản của doanh nghiệp một cách thận trọng hơn. - Hệ số thanh toán tức thời: đƣợc xác định bằng tỷ số giữa tiền mặt và nợ ngắn hạn. Hệ số thanh toán tức thời = Tiền mặtNợ ngắn hạn Hệ số này cho ta biết với 1 đồng vay nợ ngắn hạn thì doanh nghiệp có bao nhiêu đồng tiền mặt để trả nợ. 1.3.2.2. Nhóm các hệ số hoạt động - Hệ số vòng quay hàng tồn kho: đƣợc xác định bằng tỷ số giữa giá vốn hàng bán và giá trị hàng tồn kho. Hệ số vòng quay hàng tồn kho = Giá vốn hàng bánHàng tồn kho bình quân Số vòng quay hàng tồn kho chính là số lần hàng tồn kho đƣợc bán hết trong năm. Số vòng quay cao có nghĩa là chu kỳ kinh doanh của doanh nghiệp ngắn, vốn bỏ vào hàng tồn kho không bị tồn đọng. Ngƣợc lại, nếu số vòng quay thấp thì doanh nghiệp bị đọng vốn ở hàng tồn kho và chu kỳ kinh doanh36 của doanh nghiệp dài hơn. - Hệ số vòng quay các khoản phải thu : đƣợc xác định giữa tỷ số giữa doanh thu và các khoản phải thu. Hệ số vòng quay khoản phải thu = Doanh thu thuầnKhoản phải thu bình quân Hệ số vòng quay khoản phải thu đƣợc sử dụng để đánh giá việc quản lý của công ty đối với các khoản phải thu do bán chịu. - Hệ số hiệu quả sử dụng tài sản cố định: là tỷ số giữa doanh thu thuần và giá trị thuần của tài sản cố định. Hệ số hiệu quả sử dụng tài sản cố định = Doanh thu thuầnTài sản cố định bình quân Hệ số này cho ta biết 1 đồng tài sản cố định sẽ tạo ra bao nhiêu đồng doanh thu, phản ánh việc thâm dụng vốn trong kinh doanh. - Hệ số vòng quay toàn bộ tài sản: đƣợc xác định bằng tỷ số giữa doanh thu và tổng tài sản. Hệ số vòng quay toàn bộ tài sản = Doanh thu thuầnTổng tài sản bình quân Hệ số này cho ta biết 1 đồng đầu tƣ vào tài sản thì thu đƣợc bao nhiêu đồng doanh thu. Nó cho thấy hiệu quả sử dụng toàn bộ tài sản của doanh nghiệp. Giá trị của hệ số càng cao thể hiện hiệu quả tạo ra doanh thu từ tài sản càng cao. 1.3.2.3. Nhóm hệ số đòn bẩy tài chính Nhóm các hệ số đòn bẩy tài chính thể hiện mức độ vay nợ và khả năng thanh toán của doanh nghiệp. - Nhóm hệ số đòn bẩy tài chính: đƣợc xác định bằng tỷ số giữa tổng nợ và tổng tài sản.37 Hệ số nợ = Tổng nợTổng tài sản Hệ số này cho chúng ta biết nợ chiếm tỷ lệ bao nhiêu phần trăm trong tổng tài sản của doanh nghiệp. Tỷ số này càng thấp cho thấy rằng doanh nghiệp sử dụng ít nợ hơn để tài trợ cho tài sản. Một hệ số khác thƣờng đƣợc đƣa ra xem xét cùng với hệ số nợ là hệ số nợ so với vốn chủ sở hữu. Hệ số nợ so với VCSH = Tổng nợTổng vốn chủ sở hữu Tỷ số này phản ánh cơ cấu tài trợ của doanh nghiệp, thể hiện mức độ đảm bảo đối với chủ nợ bằng vốn của chủ sở hữu. Tỷ số này thƣờng phải nên nhỏ hơn 1 (hay tổng vốn chủ sở hữu phải lớn hơn tổng nợ). - Hệ số nợ dài hạn: đƣợc tính toán dựa vào hai giá trị: nợ dài hạn và tổng của nợ dài hạn và vốn chủ sở hữu. Hệ số nợ dài hạn = Nợ dài hạnNợ dài hạn + Vốn chủ sở hữu - Hệ số về khả năng thanh toán lãi tiền vay: đƣợc xác định bằng tỷ số giữa lợi nhuận trƣớc trả lãi và chịu thuế (EBIT) và lãi tiền vay phải trả. HS về khả năng thanh toán lãi tiền vay = EBITLãi tiền vay phải trả Hệ số này cho biết một công ty có bao nhiêu đồng để trả cho 1 đồng lãi tiền vay. Nó cho biết khả năng thanh toán lãi vay của doanh nghiệp. Hệ số này càng cao thì càng tốt, nó cho thấy hiệu quả kinh doanh của doanh nghiệp cao. 1.3.2.4. Nhóm hệ số lợi nhuận Các hệ số lợi nhuận dùng để đánh giá hiệu quả sử dụng tài sản và hiệu quả hoạt động kinh doanh của doanh nghiệp. Nó thể hiện mối liên hệ giữa doanh thu, lợi nhuận, tài sản của doanh nghiệp.38 - Hệ số lợi nhuận doanh thu (ROS): đƣợc xác định bằng tỷ số giữa lợi nhuận sau thuế và doanh thu thuần. Hệ số này cho biết một đồng doanh thu sẽ sinh ra bao nhiêu đồng lãi ròng. ROS = Lợi nhuận sau thuếDoanh thu thuần - Hệ số lợi nhuận trên tổng tài sản (ROA): đƣợc xác định bằng tỷ số giữa lợi nhuận sau thuế và tổng tài sản. ROA = Lợi nhuận sau thuếTổng tài sản bình quân Hệ số này cho chúng ta biết 1 đồng đầu tƣ vào tài sản thì sẽ thu đƣợc bao nhiêu lãi ròng. Đây là một hệ số quan trọng thƣờng sử dụng để đánh giá mức sinh lợi của một khoản đầu tƣ. - Hệ số sức sinh lợi căn bản (BEP): đƣợc xác định bằng tỷ số giữa lợi nhuận trƣớc thuế và lãi với tổng tài sản. BEP = EBITTổng tài sản Hệ số này cho chúng ta biết 1 đồng đầu tƣ vào tài sản thì sẽ thu đƣợc bao nhiêu lãi chƣa trừ thuế và lãi tiền vay. Đây là một hệ số quan trọng thƣờng sử dụng để đánh giá mức sinh lợi căn bản của một khoản đầu tƣ. - Hệ số lợi nhuận trên vốn chủ sở hữu (ROE): là tỷ số giữa lợi nhuận sau thuế và vốn chủ sở hữu. ROE = Lợi nhuận sau thuếVốn chủ sở hữu Hệ số ROE cho ta biết 1 đồng vốn chủ sở hữu tạo ra bao nhiêu đồng lợi nhuận sau thuế. - Giá trị kinh tế gia tăng (EVA) EVA đã tính đến chi phí cơ hội khi nhà đầu tƣ bỏ vốn vào hoạt động39 kinh doanh thay vì đầu tƣ vào những hoạt động khác. EVA đo lƣờng giá trị doanh nghiệp thực sự tạo ra từ hoạt động của mình. EVA giúp nhà đầu tƣ xác định đƣợc doanh nghiệp có khả năng tạo ra giá trị hoạt động tốt hơn so với các đối thủ cạnh tranh. Nếu các yếu tố khác đều tƣơng tự nhau, doanh nghiệp có EVA cao hơn thƣờng là sẽ tốt hơn so với doanh nghiệp có EVA thấp hơn, hay tệ hơn là EVA âm. Nếu EVA đang khả quan nhƣng kỳ vọng trong tƣơng lai EVA có thể thấp hơn là một tín hiệu không tốt đối với nhà đầu tƣ. Ngƣợc lại, nếu một doanh nghiệp đang có EVA âm nhƣng đƣợc kỳ vọng là EVA sẽ gia tăng lên một mức rất khả quan thì lại là một tín hiệu tốt thúc đẩy nhà đầu tƣ mua vào cổ phiếu của doanh nghiệp ấy. Hệ số EVA có rất nhiều cách tính, một trong những cách tính đó là: EVA = Lợi nhuận sau thuế - ks x Vốn chủ sở hữu (ks là chi phí vốn chủ sở hữu) Để ƣớc tính ks ngƣời ta có thể sử dụng mô hình định giá tài sản vốn (CAPM). Trong mô hình này, ks đƣợc tính nhƣ sau: ks= krf + (km – krf) x β Ở đây, krf là tỷ lệ lợi tức không có rủi ro, km là tỷ lệ lợi tức kỳ vọng của danh mục đầu tƣ thị trƣờng, β là hệ số đo độ rủi ro hệ thống mà cổ phiếu mang lại khi hình thành danh mục đầu tƣ. 1.3.2.5. Nhóm hệ số giá trị thị trường - Hệ số lợi nhuận trên mỗi cổ phiếu (EPS): là tỷ suất lợi nhuận trên mỗi cổ phần E = EPS =Lợi nhuận sau thuế -Cổ tức cổ phiếu ƣu đãiSố cổ phiếu PT đang lƣu hành Hệ số này cho ta thấy đƣợc phần lợi nhuận mà công ty phân bổ cho mỗi cổ phần thông thƣờng đang đƣợc lƣu hành trên thị trƣờng. EPS đƣợc sử dụng40 nhƣ một chỉ số thể hiện khả năng kiếm lợi nhuận của doanh nghiệp. Trong việc tính toán EPS, sẽ chính xác hơn nếu sử dụng lƣợng cổ phiếu lƣu hành bình quân trong kỳ để tính toán vì lƣợng cổ phiếu thƣờng xuyên thay đổi theo thời gian. Tuy nhiên trên thực tế ngƣời ta thƣờng hay đơn giản hoá việc tính toán bằng cách sử dụng số cổ phiếu đang lƣu hành vào thời điểm cuối kỳ. Có thể làm giảm EPS dựa trên công thức cũ bằng cách tính thêm cả các cổ phiếu chuyển đổi, các bảo chứng (warrant) vào lƣợng cổ phiếu đang lƣu thông. EPS thƣờng đƣợc coi là biến số quan trọng duy nhất trong việc tính toán giá cổ phiếu. Đây cũng chính là bộ phận chủ yếu cấu thành nên tỉ lệ P/E. - Hệ số giá trên thu nhập ( P/E): là tỷ suất giữa giá và thu nhập của một cổ phiếu Hệ số giá P/E là một trong những chỉ số phân tích quan trọng trong quyết định đầu tƣ chứng khoán của nhà đầu tƣ. Hệ số này đƣợc tính bởi tỷ số giữa giá trị thị trƣờng của một cổ phiếu (P) và thu nhập mà nó mang lại. P/E = PEPS Ý nghĩa quan trọng của hệ số P/E là phản ánh kỳ vọng của thị trƣờng về sự tăng trƣởng cổ phiếu trong tƣơng lai. Một công ty có chỉ số P/E càng cao thì kỳ vọng của thị trƣờng vào lợi nhuận của công ty càng cao. Điều này sẽ góp phần cải thiện sức thu hút đầu tƣ từ các nhà đầu tƣ của công ty. 1.3.2.6. Nhóm tỷ số tăng trưởng * Tỷ số tăng trưởng nội tại (IGR) Tỷ số lợi nhuận giữ lại: Tỷ số lợi nhuận giữ lại (hay hệ số tái đầu tƣ) là một tỷ số tài chính đánh giá mức độ sử dụng lợi nhuận sau thuế cho tái đầu tƣ của doanh nghiệp. Tỷ số này đƣợc tính bằng cách lấy lợi nhuận giữ lại chia cho lợi nhuận sau thuế.41 Tỷ số lợi nhuận giữ lại = Lợi nhuận giữ lạiLợi nhuận sau thuế Tỷ số này cho biết cứ trong 1 đồng lợi nhuận sau thuế thì doanh nghiệp giữ lại bao nhiêu đồng để tái đầu tƣ. Tỷ số càng lớn tức là doanh nghiệp tái đầu tƣ càng mạnh. Tỷ số tăng trƣởng nội tại = ROA x Tỷ số lợi nhuận giữ lại1 - ROA x Tỷ số lợi nhuận giữ lại Tỷ số này cho biết tốc độ tăng trƣởng lớn nhất mà doanh nghiệp đạt đƣợc khi không cần bất kỳ nguồn tài trợ nào từ bên ngoài. * Tỷ số tăng trưởng bền vững (SGR): Tỷ số tăng trƣởng bền vững = ROE x Tỷ số lợi nhuận giữ lại1 - ROE x Tỷ số lợi nhuận giữ lại Tỷ số này cho biết tốc độ tăng trƣởng lớn nhất doanh nghiệp có thể đạt đƣợc mà không cần tài trợ cho vốn chủ sở hữu từ bên ngoài với điều kiện không tăng đòn bẩy tài chính (tỷ lệ giữa nợ và vốn chủ sở hữu không thay đổi). 1.3.2.7. Nhóm hệ số phá sản Hệ số phá sản Z[18]: Hệ số này đƣợc phát minh bởi giáo sƣ Edward I.Altman, trƣờng kinh doanh Leonard N.Stern, thuộc trƣờng đại học New York, dựa vào việc nghiên cứu khá công phu trên số lƣợng nhiều công ty khác nhau tại Mỹ. Đối với doanh nghiệp đã cổ phần hóa và thuộc ngành sản xuất, hệ số này đƣợc tính nhƣ sau: Z = 0,012 X1 + 0,014 X2 + 0,033 X3 + 0,006 X4 + 0,999 X5 Trong đó : X1 = Vốn lƣu động ròngTổng tài sản42 X2 = Lợi nhuận giữ lạiTổng tài sản X3 = EBITTổng tài sản X4 = Vốn chủ sở hữuNợ phải trả X5 = Doanh thuTổng tài sản Việc tính toán hệ số phá sản Z cho phép các nhà quản lý doanh nghiệp phát hiện đƣợc liệu doanh nghiệp mình có dấu hiệu phá sản hay không. Giá trị của Z Z < 1.8 1.8 < Z < 2.99 Z > 2.99 Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao= Doanh nghiệp nằm trong vùng cảnh báo, có thể=có nguy cơ phá sản= Doanh nghiệp nằm trong vùng an toàn, chƣa có nguy cơ phá sản= Phát triển mô hình này Altman đã xây dựng các hàm phân biệt Z‟ và Z” (có tham khảo cách xếp hạng của S&P) phù hợp hơn cho hầu hết các ngành. cụ thể là: Z‟ =6,56 X1 + 3,26 X2 +6,72 X3 +1,05 X4 Với công thức này, theo tính toán và thực tế cho thấy: Giá trị của Z’ Z’ < 1.2 1.2 < Z’ < 2.6 Z’ > 2.643 Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao= Doanh nghiệp nằm trong vùng cảnh báo, có thể=có nguy cơ phá sản= Doanh nghiệp nằm trong vùng an toàn, chƣa có nguy cơ phá sản==Z‟‟ =3,25 +6,56X1+3,26X2 +6,72X3+1,05X4. Dƣới đây là bảng xếp hạng tín dụng dựa trên chỉ số Z” Giá trị của Z’’ Z’’ < 4.15 4.15 < Z’’ < 5.85 Z’’ > 5.85 Doanh nghiệp nằm trong vùng nguy hiểm, nguy cơ phá sản cao= Doanh nghiệp nằm trong vùng cảnh báo, có thể=có nguy cơ phá sản= Doanh nghiệp nằm trong vùng an toàn, chƣa có nguy cơ phá sản==Có thể thấy rằng đây là một mô hình có độ tin cậy khá cao đƣợc thực hiện trên cơ sở định lƣợng khá cụ thể về các nhân tố ảnh hƣởng. 1.4.Các nhân tố ảnh hƣởng đến tài chính doanh nghiệp: Tài chính vững mạnh là yếu tố nền tảng quan trọng bảo đảm năng lực cạnh tranh cho các doanh nghiệp. Doanh nghiệp có nguồn vốn chủ sở hữu lớn sẽ có điều kiện mở rộng thị phần, đầu tƣ vào các dự án lớn, có chính sách kinh doanh cạnh tranh, do đó có thể chiến thắng đối thủ có năng lực tài chính yếu hơn. Tuy nhiên bên cạnh sức mạnh của năng lực tài chính thì các yếu tố phi tài chính cũng cần đƣợc quan tâm nhƣ : Thị trƣờng tiêu thụ, Nhà cung cấp, chất lƣợng sản phẩm, đối thủ cạnh tranh, chất lƣợng nhân lực, bộ máy quản trị, tác động của chính sách vĩ mô, môi trƣờng pháp lý...44 Thị trường tiêu thụ: Khách hàng là một vấn đề vô cùng quan trọng và đƣợc các doanh nghiệp đặc biệt quan tâm chú ý. Nếu nhƣ sản phẩm của doanh nghiệp cung cấp ra mà không có ngƣời hoặc là không đƣợc ngƣời tiêu dùng chấp nhận rộng rãi thì doanh nghiệp không thể phát triển đƣợc. Mật độ dân cƣ, mức độ thu nhập, tâm lý và sở thích tiêu dùng… của khách hàng ảnh hƣởng lớn tới sản lƣợng và giá cả sản phẩm cung ứng của doanh nghiệp, ảnh hƣởng tới sự cạnh tranh của doanh nghiệp vì vậy ảnh hƣởng tới hiệu quả của doanh nghiệp. Bên cạnh đó doanh nghiệp cần nghiên cứu kỹ lƣỡng thị trƣờng tiêu thụ và phƣơng thức tiêu thụ, thanh toán tiền hàng:Việc lựa chọn phƣơng thức tiêu thụ và thanh toán tiền hàng cũng có ảnh hƣởng tới doanh thu tiêu thụ sản phẩm của doanh nghiệp. Một doanh nghiệp áp dụng nhiều hình thức bán hàng và thanh toán tất yếu sẽ tiêu thụ đƣợc nhiều sản phẩm hơn doanh nghiệp chỉ áp dụng một hình thức. Bên cạnh đó việc tổ chức hoạt động quảng cáo, giới thiệu mặt hàng và các dịch vụ sau bán hàng cũng cần đƣợc coi trọng vì thế khách hàng sẽ biết đƣợc nhiều thông tin và yên tâm về sản phẩm hơn, qua đó mở rộng thị trƣờng tiêu thụ làm cơ sở cho việc tăng khối lƣợng sản phẩm tiêu thụ. Nhà cung cấp Các nguồn lực đầu vào của một doanh nghiệp đƣợc cung cấp chủ yếu bởi các doanh nghiệp khác, các đơn vị kinh doanh và các cá nhân. Việc đảm bảo chất lƣợng, số lƣợng cũng nhƣ giá cả các yếu tố đầu vào của doanh nghiệp phụ thuộc vào tính chất của các yếu tố đó, phụ thuộc vào tính chất của ngƣời cung ứng và các hành vi của họ. Nếu các yếu tố đầu vào của doanh nghiệp là không có sự thay thế và do các nhà độc quyền cung cấp thì việc đảm bảo yếu tố đầu vào của doanh nghiệp phụ thuộc vào các nhà cung ứng rất lớn, chi phí về các yếu tố đầu vào của doanh nghiệp phụ thuộc vào các nhà cung ứng rất45 lớn, chi phí về các yếu tố đầu vào sẽ cao hơn bình thƣờng nên sẽ làm giảm hiệu quả sản xuất kinh doanh của doanh nghiệp. Còn nếu các yếu tố đầu vào của doanh nghiệp là sẵn có và có thể chuyển đổi thì việc đảm bảo về số lƣợng, chất lƣợng cũng nhƣ hạ chi phí về các yếu tố đầu vào là dễ dàng và không bị phụ thuộc vào ngƣời cung ứng thì sẽ nâng cao đƣợc hiệu quả sản xuất kinh doanh. Sản phẩm của công ty Các đặc tính của sản phẩm là nhân tố quan trọng quyết định khả năng cạnh tranh của doanh nghiệp góp phần rất lớn tới việc tạo uy tín, đẩy nhanh tốc độ tiêu thụ sản phẩm làm cơ sở cho sự tồn tại và phát triển của doanh nghiệp nên có ảnh hƣởng rất lớn tới hiệu quả sản xuất kinh doanh của doanh nghiệp Trƣớc hết là chất lƣợng của sản phẩm hàng hoá dịch vụ tiêu thụ: chất lƣợng của sản phẩm trở thành một công cụ cạnh tranh quan trọng của các doanh nghiệp trên thị trƣờng, vì chất lƣợng của sản phẩm nó thoả mãn nhu cầu của khách hàng về sản phẩm, chất lƣợng sản phẩm càng cao sẽ đáp ứng đƣợc nhu cầu ngày càng tăng của ngƣời tiêu dùng tốt hơn. Chất lƣợng sản phẩm luôn luôn là yếu tố sống còn của mỗi doanh nghiệp, khi chất lƣợng sản phẩm không đáp ứng đƣợc những yêu cầu của khách hàng, lập tức khách hàng sẽ chuyển sang tiêu dùng các sản phẩm khác cùng loại. Chất lƣợng sản phẩm phụ thuộc rất nhiều yếu tố nhƣ chất lƣợng vật tƣ đầu vào, trình độ tay nghề công nhân, quy trình công nghệ sản xuất… Trong nền kinh tế thị trƣờng thì chất lƣợng sản phẩm là vũ khí cạnh tranh sắc bén, nếu chất lƣợng sản phẩm tiêu thụ cao sẽ bán đƣợc giá cao từ đó tăng doanh thu, tăng lợi nhuận cho doanh nghiệp. Không những thế nó còn nâng cao uy tín cho doanh nghiệp, là điều kiện cần thiết để tồn tại và phát triển lâu dài cho doanh nghiệp Chất lƣợng của sản phẩm góp phần tạo nên uy tín danh tiếng của doanh nghiệp trên46 thị trƣờng Bên cạnh chất lƣợng của sản phẩm thì những đặc tính mang hình thức bên ngoài của sản phẩm nhƣ : Mẫu mã, bao bì, nhãn hiệu…trƣớc đây không đƣợc coi trọng nhƣng ngày nay nó đã trở thành những yếu tố cạnh tranh quan trọng không thể thiếu đƣợc. Thực tế cho thấy, khách hàng thƣờng lựa chọn các sản phẩm theo trực giác, vì vậy những loại hàng hoá có mẫu mã bao bì nhãn hiệu đẹp và gợi cảm…luôn giành đƣợc ƣu thế hơn so với các hàng hoá khác cùng loại. Một yếu tố quan trọng nữa là giá thành của sản phẩm hàng hoá dịch vụ tiêu thụ:Trong điều kiện các nhân tố khác không đổi, thì việc thay đổi giá bán cũng ảnh hƣởng trực tiếp đến doanh thu tiêu thụ. Giá bán sản phẩm cao hay thấp sẽ làm cho doanh thu tiêu thụ tăng hoặc giảm theo. Việc thay đổi giá bán một phần quan trọng là do quan hệ cung cầu trên thị trƣờng quyết định. Do đó doanh nghiệp phải có chính sách giá cả hợp lý và linh hoạt nhằm tối đa hoá lợi nhuận tuỳ thuộc vào chu kỳ kinh doanh, ngành nghề kinh doanh, khu vực kinh doanh mà quyết định giá cả. Tác động của chính sách vĩ mô, của môi trường chính trị, luật pháp, văn hoá xã hội, kinh tế, khoa học kỹ thuật công nghệ Các chính sách vĩ mô là nhân tố kìm hãm hoặc khuyến khuyến khích sự tồn tại và phát triển của các doanh nghiệp, do đó ảnh hƣởng trực tiếp tới các kết quả cũng nhƣ hiệu quả của các hoạt động sản xuất kinh doanh của các doanh nghiệp. Các chính sách kinh tế của nhà nƣớc, tốc độ tăng trƣởng nền kinh tế quốc dân, tốc độ lạm phát, thu nhập bình quân trên đầu ngƣời... là các yếu tố tác động trực tiếp tới cung cầu của từng doanh nghiệp. Nếu tốc độ tăng trƣởng nền kinh tế quốc dân cao, các chính sách của Chính phủ khuyến khích các doanh nghiệp đầu tƣ mở rộng sản xuất, sự biến động tiền tệ là không đáng kể, lạm phát đƣợc giữ mức hợp lý, thu nhập bình quân đầu ngƣời tăng... sẽ tạo47 điều kiện cho các doanh nghiệp phát triển sản xuất, nâng cao hiệu quả sản xuất kinh doanh và ngƣợc lại. Môi trƣờng chính trị, luật pháp ổn định luôn luôn là tiền đề cho việc phát triển và mở rộng các hoạt động đầu tƣ của các doanh nghiệp, các tổ chức cá nhân trong và ngoài nƣớc. Các hoạt động đầu tƣ nó lại tác động trở lại rất lớn tới các hiệu quả sản xuất kinh doanh của các doanh nghiệp. Môi trƣờng pháp lý bao gồm luật, các văn bản dƣới luật, các quy trình quy phạm kỹ thuật sản xuất tạo ra một hành lang pháp lý cho các doanh nghiệp hoạt động, các hoạt động của doanh nghiệp nhƣ sản xuất kinh doanh cái gì, sản xuất bằng cách nào, bán cho ai ở đâu, nguồn đầu vào lấy ở đâu đều phải dựa vào các quy định của pháp luật. Các doanh nghiệp phải chấp hành các quy định của pháp luật, phải thực hiện các nghĩa vụ của mình với nhà nƣớc, với xã hội và với ngƣời lao động nhƣ thế nào là do luật pháp quy định (nghĩa vụ nộp thuế, trách nhiệm đảm bảo vệ sinh môi trƣờng, đảm bảo đời sống cho cán bộ công nhân viên trong doanh nghiệp... ). Có thể nói luật pháp là nhân tố kìm hãm hoặc khuyến khích sự tồn tại và phát triển của các doanh nghiệp, do đó ảnh hƣởng trực tiếp tới các kết quả cũng nhƣ hiệu quả của các hoạt động sản xuất kinh doanh của các doanh nghiệp. Môi trƣờng văn hoá xã hội: Tình trạng thất nghiệp, trình độ giáo dục, phong cách, lối sống, phong tục, tập quán, tâm lý xã hội... đều tác động một cách trực tiếp hoặc gián tiếp tới hiệu quả sản xuất kinh doanh của mỗi doanh nghiệp, có thể theo hai chiều hƣớng tích cực hoặc tiêu cực. Môi trƣờng khoa học kỹ thuật công nghệ: Tình hình phát triển khoa học kỹ thuật công nghệ, tình hình ứng dụng của khoa học kỹ thuật và công nghệ vào sản xuất trên thế giới cũng nhƣ trong nƣớc ảnh hƣởng tới trình độ kỹ thuật công nghệ và khả năng đổi mới kỹ thuật công nghệ của doanh nghiệp do48 đó ảnh hƣởng tới năng suất chất lƣợng sản phẩm tức là ảnh hƣởng tới hiệu quả sản xuất kinh doanh của doanh nghiệp. \49 CHƢƠNG II THỰC TRẠNG TÌNH HÌNH TÀI CHÍNH CÔNG TY CỔ PHẦN FPT Trong chƣơng này, những nét cơ bản khái quát của mỗi công ty từ sự hình thành, phát triển đến cơ cấu tổ chức hay những hoạt động kinh doanh chủ yếu sẽ đƣợc đề cập. Bên cạnh đó, nội dung chủ yếu là phân tích tình hình tài chính của công ty trong giai đoạn qua thông qua việc sử dụng các phƣơng pháp khác nhau để phân tích, đánh giá từ khái quát đến chi tiết các thông tin liên quan đến quá trình hoạt động sản xuất kinh doanh của các công ty. 2.1. Khái quát về Công ty cổ phần FPT 2.1.1. Lịch sử hình thành và phát triển - Tên Công ty: CÔNG TY CỔ PHẦN FPT - Tên tiếng Anh: FPT CORPORATION - Tên viết tắt: FPT CORP - Trụ sở chính: Quận Cầu Giấy, Thành phố Hà Nội - Điện thoại: (84-4) 73007300 - Fax: (84-4) 37687410 - Website: www.fpt.com.vn Là Công ty Công nghệ thông tin - Viễn thông lớn nhất trong khu vực kinh tế tƣ nhân Việt Nam, dẫn đầu tại thị trƣờng Việt Nam trong các lĩnh vực:50 Số 1 trong lĩnh vực Xuất khẩu phần mềm về quy mô nhân lực và doanh thu; Số 1 trong lĩnh vực Cung cấp Giải pháp phần mềm và Tích hợp hệ thống về quy mô doanh số, số lƣợng khách hàng, độ phức tạp và giá trị của các dự án CNTT; TOP 3 Nhà Cung cấp Dịch vụ Viễn thông cố định và Internet lớn nhất Việt Nam; Số 1 trong lĩnh vực Phân phối sản phẩm công nghệ. Là Công ty Công nghệ lớn nhất Việt Nam với hơn 6.500 kỹ sƣ, chuyên gia công nghệ và hiện diện tại 57 tỉnh thành trên toàn quốc; 17 quốc gia trên toàn cầu.Là đối tác cấp cao nhất và sở hữu hàng ngàn chứng chỉ công nghệ quốc tế của các hãng công nghệ lớn trên thế giới. Giữ vị trí Nhà Tuyển dụng đƣợc ƣa thích nhất trong lĩnh vực CNTT, Trực tuyến và Viễn thông do mạng tuyển dụng hàng đầu CareerBuilder đánh giá. Công ty Cổ phần FPT có tiền thân là Công ty Công nghệ Thực phẩm đƣợc thành lập ngày 13/09/1988. Ngày 27/10/1990, Công ty đổi tên thành Công ty Phát triển và Đầu tƣ Công nghệ với định hƣớng kinh doanh tin học. Sau 8 năm thành lập, FPT đã thiết lập vị trí số 1 trên thị trƣờng tin học Việt Nam. Năm 1996, FPT khai trƣơng mạng thông tin “Trí tuệ Việt Nam”, hệ thống mạng diện rộng (WAN) đầu tiên ở Việt Nam. Tháng 03/2002, FPT đã tiến hành cổ phần hóa và chuyển tên thành Công ty Cổ phần Phát triển Đầu tƣ Công nghệ FPT với số vốn 20 tỷ đồng. Ngày 13/12/2006, FPT chính thức niêm yết tại Trung tâm Giao dịch Chứng khoán thành phố Hồ Chí Minh (nay là Sở giao dịch Chứng khoán Thành phố Hồ Chí Minh – HOSE), mở ra một trang mới trong lịch sử FPT. Đây cũng là Tập đoàn công nghệ thông tin – viễn thông đầu tiên tại Việt Nam niêm yết trên thị trƣờng chứng khoán. Ngay khi lên sàn, FPT đã trở thành một “blue chip” trên thị trƣờng chứng khoán Việt Nam. Năm 2008, tên công ty chuyển thành Công ty Cổ phần FPT. FPT đã thay đổi và thực hiện tái cấu trúc Tập đoàn theo hai hƣớng chính là quản trị doanh nghiệp và quản trị tài chính.51 Trong gần 26 năm phát triển, FPT luôn là công ty Công nghệ thông tin và Viễn thông hàng đầu tại Việt Nam, tạo ra hơn 17.000 việc làm và giá trị vốn hóa thị trƣờng (tại 28/2/2014) đạt 17.608 tỷ đồng, nằm trong số các doanh nghiệp tƣ nhân lớn nhất tại Việt Nam (theo báo cáo của Vietnam Report 500). Ngoài ra, FPT còn sở hữu khối giáo dục đại học và dạy nghề với tổng số gần 16.000 sinh viên và là một trong những đơn vị đào tạo về CNTT tốt nhất tại Việt Nam. Con đƣờng FPT chọn chính là công nghệ, vƣơn tới tầm cao năng suất lao động mới bằng những tri thức mới thông qua công nghệ. Phát huy tối đa khả năng sáng tạo và linh hoạt để nắm bắt những cơ hội mới, nỗ lực ứng dụng và sáng tạo công nghệ trong mọi hoạt động ở mọi cấp là yêu cầu đối với từng ngƣời FPT, hƣớng tới mục tiêu chung OneFPT - Tập đoàn Công nghệ Toàn cầu Hàng đầu của Việt Nam. 2.1.2 Cơ cấu quản lý của công ty Đại hội đồng cổ đông: Gồm tất cả các cổ đông có quyền biểu quyết, là cơ quan quyền lực cao nhất của Công ty, quyết định những vấn đề đƣợc Luật pháp và điều lệ Công ty quy định. Hội đồng quản trị: Là cơ quan quản lý Công ty, có toàn quyền nhân danh Công ty để quyết định mọi vấn đề liên quan đến mục đích, quyền lợi của Công ty, trừ những vấn đề thuộc thẩm quyền của Đại hội đồng cổ đông. Ban kiểm soát: Ban Kiểm soát có nhiệm vụ kiểm tra tính hợp lý, hợp pháp trong điều hành hoạt động kinh doanh, báo cáo tài chính của Công ty. Ban kiểm soát hoạt động độc lập với Hội đồng quản trị và Ban Giám đốc. Ban Tổng giám đốc: Ban Tổng giám đốc của Công ty gồm có Tổng giám đốc điều hành và các Phó tổng giám đốc do hội đồng cổ đông bổ nhiệm.52 - Các phòng ban chức năng: Văn phòng Công ty, Ban Kế hoạch tài chính, Ban Công tác Quan hệ Doanh nghiệp, Ban Tổ chức cán bộ, Ban Công nghệ thông tin, Ban Đảm bảo chất lƣợng. Cơ cấu tổ chức của FPT thể hiện qua sơ đồ sau: Hình 2.1: Cơ cấu tổ chức Công ty cổ phần FPT 2.1.3. Các lĩnh vực sản xuất kinh doanh Công ty cổ phần FPT là công ty sản xuất kinh doanh đa ngành tuy nhiên lĩnh vực hoạt động chính của các công ty này đều thuộc lĩnh vực công nghệ thông tin – viễn thông. Các sản phẩm, dịch vụ của FPT: 2.1.3.1 Xuất khẩu phần mềm - Cung cấp các dịch vụ Điện toán Đám mây (Cloud Computing) nhƣ dịch vụ ảo hóa, phần mềm dịch vụ (SaaS, cung cấp phần mềm nhƣ dịch vụ, khách hàng trả tiền theo thực tế sử dụng);53 - Ứng dụng di động (Mobility) với các giải pháp quan trọng nhƣ hệ thống quản lý thiết bị di động, hệ thống quản lý ứng dụng di động, di động hóa hệ thống IT của doanh nghiệp...; - Dịch vụ gia công quy trình kinh doanh (BPO) với các dịch vụ kế toán tài chính, xử lý dữ liệu, dịch vụ khách hàng - quản trị nguồn lực...; - Thiết kế phần mềm nhúng cho các thiết bị điện thoại di động chạy hệ điều hành iOS, Android, thiết bị bán dẫn, thiết bị điện tử tiêu dùng, ngành sản xuất ô tô và thiết bị hàng không; - Phát triển ứng dụng và bảo trì; - Chuyển đổi công nghệ phần mềm nhƣ chuyển đổi các ứng dụng; chuyển đổi cơ sở hạ tầng; - Kiểm thử chất lƣợng phần mềm bao gồm kiểm thử tích hợp hệ thống, kiểm thử vận hành, kiểm thử tự động hóa; - Xây dựng phát triển phần mềm gồm phát triển các sản phẩm phần mềm, phát triển các ứng dụng mới, phát triển các phần mềm tùy chỉnh… - Giải pháp, dịch vụ phần mềm với các giải pháp cho khách hàng Chính phủ gồm bộ sản phẩm phần mềm cải cách hành chính FPT, phần mềm quản lý và cấp phép doanh nghiệp, phần mềm quản lý khu công nghiệp, phần mềm xây dựng và phát triển các cổng thông tin điện tử chính phủ...Giải pháp cho khách hàng viễn thông, tập trung vào các mảng nhƣ: tính cƣớc, đối soát cƣớc, quản trị toàn diện và chăm sóc khách hàng (FPT.BCCS); quản lý bán hàng và marketing đa dịch vụ (FPT.ePOS)...Giải pháp cho khách hàng trong lĩnh vực tài chính nhƣ giải pháp tổng thể dành cho các công ty chứng khoán (FPT.UTS); Phần mềm kết nối ngân hàng và các công ty chứng khoán (FPT.Smartconnect), phần mềm thu ngân sách qua ngân hàng. Ngoài ra còn các giải pháp cho khách hàng trong lĩnh vực y tế, giáo dục, giao thông, giải pháp Quản trị Nguồn lực doanh nghiệp (ERP) chuyên sâu trên nền giải pháp54 của SAP, Oracle và People Soft cho từng ngành kinh tế: tài chính công, viễn thông, ngân hàng, sản xuất, thƣơng mại, dƣợc phẩm, dầu khí, chất đốt, bất động sản và tiện ích công cộng. - Các dịch vụ Tích hợp Hệ thống và thiết bị FPT cung cấp gồm: Dịch vụ hạ tầng CNTT, thiết kế và xây dựng cơ sở dữ liệu doanh nghiệp, hệ thống mạng, bảo mật, lƣu trữ, máy chủ, dịch vụ triển khai các giải pháp ngân hàng, chứng khoán và viễn thông, các hệ thống thanh toán, giám sát, các thiết bị đặc chủng cho ngành ngân hàng nhƣ ATM, POS... 2.1.3.2 Dịch vụ công nghệ thông tin - Dịch vụ Gia công quy trình doanh nghiệp (BPO- Business Process Outsourcing): đi tiên phong cung cấp dịch vụ BPO tại Việt Nam với các phần mềm dịch vụ BPO nhƣ kế toán tài chính, xử lý dữ liệu, dịch vụ khách hàng, quản trị nguồn lực, cung cấp tri thức…; - Dịch vụ Trung tâm Dữ liệu (Data Center): dịch vụ cho thuê máy chủ, thuê chỗ đặt máy chủ, dịch vụ quản trị và các dịch vụ theo yêu cầu của khách hàng. - Dịch vụ xử lý điện tử kết nối Ngƣời dân – Doanh nghiệp – Chính phủ nhƣ: chữ ký điện tử, gateway thu ngân sách qua ngân hàng, dịch vụ thuế điện tử, dịch vụ Hải quan điện tử, dịch vụ xử lý và quyết toán tờ khai thuế…; - Dịch vụ chứng thực chữ ký số (CA) - Dịch vụ bảo mật đƣợc thiết kế với các gói dịch vụ đáp ứng cao nhất nhu cầu giữ vững và bảo vệ hệ thống ổn định của khách hàng; - Dịch vụ bảo hành - Bảo trì – Sửa chữa thiết bị tin học và cung cấp linh kiện điện tử(Laptop, PC, UPS, Server… và các thiết bị ngoại vi khác); 2.1.3.3 Viễn thông Dịch vụ Internet cá nhân và hộ gia đình, FPT có đa dạng sản phẩm để cung cấp mọi yêu cầu của khách hàng nhƣ dịch vụ Internet băng thông rộng55 gồm: ADSL, ADSL2+, VDSL; dịch vụ cáp quang (Fiber to the home – FTTH). - Dịch vụ chia sẻ dữ liệu trực tuyến Fshare, dịch vụ truyền hình tƣơng tác, thiết bị giải trí thông minh FPT Play HD... - Dịch vụ kênh thuê riêng (Internet leased-line), d5ch vụ viễn thông trong nƣớc gồm: Dịch vụ truyền số liệu nội hạt, dịch vụ truyền số liệu liên tỉnh. 2.1.3.4 Nội dung số - FPT hiện đang sở hữu hệ thống báo điện tử gồm: Vnexpress.net, Ngoisao.net, sohoa.vnexpress.net, iOne.net, Gamethu.vnexpress.net. - Quảng cáo trực tuyến: Ngoài hình thức banner, logo theo kiểu truyền thống, FPT đã triển khai cung cấp các hình thức quảng cáo cao cấp nhƣ rich media. Hệ thống mạng quảng cáo (adnetwork - Trò chơi trực tuyến: Bao gồm các trò chơi trực tuyến loại cài đặt (client game), trò chơi loại chơi trực tiếp trên trình duyệt (webgame) và các trò chơi trực tuyến trên điện thoại di động. - Thanh toán trực tuyến: Thẻ Gate là sự lựa chọn số 1 hiện nay về công cụ thanh toán trực tuyến dành cho khách hàng. - Nghe nhạc trực tuyến: Nhacso.net là website âm nhạc trực tuyến đầu tiên ở Việt Nam với sự hợp tác của nhiều ca sĩ, nhạc sĩ và hãng phát hành trong cả nƣớc. - Trang Thƣơng mại điện tử Sendo.vn: Là trung tâm mua sắm trực tuyến và đƣợc xây dựng theo mô hình B2B2C (business-to-business- to-consumer). 2.1.3.5 Phân phối và sản xuất các sản phẩm CNTT và Viễn thông FPT phân phối sản phẩm thiết bị CNTT và Viễn thông của hơn 60 hãng nổi tiếng thế giới nhƣ IBM, Lenovo, Microsoft, HP, Nokia, Toshiba, Oracle,56 Cisco, Dell, Asus, Acer, HTC, Apple, Intel, Symantec, NEC, Seagate, MSI, Foxconn, Sandisk, Logitech…FPT hiện có mạng lƣới phân phối lớn nhất tại Việt Nam, với hơn 1.500 đại lý tại 63/63 tỉnh, thành trong toàn quốc. Hệ thống bán lẻ của FPT hiện bao gồm: Hệ thống bán lẻ FPT Shop, F.Studio và F.Store by FPT. 2.1.3.6 Dịch vụ đào tạo Trƣờng Đại học FPT là đơn vị đào tạo tiên phong tại Việt Nam trong triển khai những chƣơng trình đào tạo hiện đại theo chuẩn quốc tế. Hiện nay, Đại học FPT đã và đang đào tạ o hơn 7.000 sinh viên đại học chính quy khối ngành Công nghệ thông tin, Kinh tế - Tài chính. Trƣờng có các đơn vị trực thuộc là Viện đào tạo Quốc tế FPT, Hệ Cao đẳng Thực hành FPT (FPT Polytechnic), Viện Quản trị Kinh doanh FPT (FSB) và Viện nghiên cứu công nghệ FPT. 2.1.4.Thông tin về tài chính của Công ty Chế độ kế toán đƣợc áp dụng tại FPT đƣợc thực hiện theo những quy định sau: Việc lập báo cáo tài chính hợp nhất tuân thủ theo các Chuẩn mực kế toán Việt Nam, Hệ thống kế toán Việt Nam và các quy định hiện hành có liên quan tại Việt Nam theo yêu cầu của Ban giám đốc phải có những ƣớc tính và giá định ảnh hƣởng đến số liệu báo cáo về công nợ, tài sản và việc trình bày các khoản nợ công và tài sản tiềm tàng tại ngày lập báo cáo tài chính hợp nhất cũng nhƣ các số liệu báo cáo về doanh thu và chi phí suốt kỳ hoạt động. Tiền và các khoản tƣơng đƣơng tiền bao gồm: tiền mặt tại quỹ, các khoản tiền gửi không kỳ hạn, các khoản đầu tƣ ngắn hạn, có khả năng thanh khoản cao, dễ dàng chuyển đổi thành tiền và ít rủi ro liên quan đến việc biến động giá trị. Hàng tồn kho đƣợc xác định trên cơ sở giá thấp hơn giữa giá gốc và giá57 trị thuần có thể thực hiện đƣợc. Giá gốc của hàng tồn kho đƣợc xác định theo phƣơng pháp nhập trƣớc xuất trƣớc (FIFO), phƣơng pháp hạch toán hàng tồn kho là phƣơng pháp kê khai thƣờng xuyên.. Tài sản cố định hữu hình đƣợc trình bày theo nguyên giá trừ giá trị hao mòn lũy kế. Tài sản cố định hữu hình đƣợc khấu hao theo phƣơng pháp đƣờng thẳng dựa trên thời gian hữu dụng ƣớc tính, cụ thể nhƣ sau: Số năm=Nhà cửa và vật kiến trúc=5 –=25=Máy móc và thiết bị=3 –=25=Phƣơng tiện vận tải=3 –=10=Thiết bị văn phòng=3 –=U=Tài sản khác=3 –=25=2.2. Phân tích thực trạng tình hình tài chính của Công ty CP FPT 2.2.1. Khái quát tình hình nền kinh tế, ngành kinh doanh phần mềm, dịch vụ máy tính và tình hình tài chính Công ty cổ phần FPT giai đoạn 2011 - 2013 2.2.1.1. Tình hình nền kinh tế và ngành kinh doanh phần mềm, dịch vụ máy tính Bƣớc vào năm 2011, năm đầu thực hiện Kế hoạch phát triển kinh tế-xã hội 5 năm 2011-2015, nƣớc ta có những thuận lợi cơ bản: Tình hình chính trị ổn định; kinh tế - xã hội phục hồi trong năm 2010 sau hơn một năm bị tác động mạnh của lạm phát tăng cao và suy thoái kinh tế toàn cầu. Tuy nhiên, ngay sau đó những khó khăn, thách thức tiềm ẩn trong nội tại nền kinh tế thế giới với vấn đề nợ công, tăng trƣởng kinh tế chậm lại. Giá hàng hóa, giá dầu mỏ và giá một số nguyên vật liệu chủ yếu tăng cao và có diễn biến phức tạp. Ở trong nƣớc, lạm phát và mặt bằng lãi suất cao gây áp lực cho sản xuất và58 đời sống dân cƣ. GDP năm 2011 ƣớc tính tăng 5.89% so với năm 2010, tuy thấp hơn mức tăng 6.78% của năm 2010 nhƣng trong điều kiện tình hình sản xuất rất khó khăn và cả nƣớc tập trung ƣu tiên kiềm chế lạm phát, ổn định kinh tế vĩ mô thì mức tăng trƣởng trên là khá cao và hợp lý. Vốn đầu tƣ toàn xã hội thực hiện năm 2011 theo giá thực tế ƣớc tính đạt 877,9 nghìn tỷ đồng, tăng 5.7% so với năm 2010. Chỉ số giá tiêu dùng tuy vẫn ở mức cao nhƣng đã có xu hƣớng giảm. Đến năm 2012, kinh tế - xã hội nƣớc ta tiếp tục bị ảnh hƣởng bởi sự bất ổn của kinh tế thế giới do khủng hoảng tài chính và khủng hoảng nợ công ở Châu Âu chƣa đƣợc giải quyết. Suy thoái trong khu vực đồng euro cùng với khủng hoảng tín dụng và tình trạng thất nghiệp gia tăng tại các nƣớc thuộc khu vực này vẫn đang tiếp diễn. Hoạt động sản xuất và thƣơng mại toàn cầu bị tác động mạnh, giá cả hàng hóa diễn biến phức tạp. Tăng trƣởng của các nền kinh tế đầu tàu suy giảm kéo theo sự sụt giảm của các nền kinh tế khác. Một số nƣớc và khối nƣớc lớn có vị trí quan trọng trong quan hệ thƣơng mại với nƣớc ta nhƣ: Mỹ, Trung Quốc, Nhật bản và EU đối mặt với nhiều thách thức nên tăng trƣởng chậm. Những bất lợi từ sự sụt giảm của kinh tế thế giới ảnh hƣởng xấu đến hoạt động sản xuất kinh doanh và đời sống dân cƣ trong nƣớc. Thị trƣờng tiêu thụ hàng hóa bị thu hẹp, hàng tồn kho ở mức cao, sức mua trong dân giảm. Tỷ lệ nợ xấu ngân hàng ở mức đáng lo ngại. Nhiều doanh nghiệp, nhất là doanh nghiệp nhỏ và vừa phải thu hẹp sản xuất, dừng hoạt động hoặc giải thể. Giá trị sản xuất nông, lâm nghiệp và thuỷ sản năm 2012 theo giá so sánh 1994 ƣớc tính đạt 255,2 nghìn tỷ đồng, tăng 3,4% so với năm 2011, bao gồm: Nông nghiệp đạt 183,6 nghìn tỷ đồng, tăng 2,8%; lâm nghiệp đạt 8,3 nghìn tỷ đồng, tăng 6,4%; thuỷ sản đạt 63,3 nghìn tỷ đồng, tăng 4,5%. Chỉ số sản xuất toàn ngành công nghiệp tháng 12/2012 ƣớc tính tăng 5% so với tháng trƣớc và tăng 5,9% so với cùng kỳ năm trƣớc. Tính59 chung cả năm 2012, chỉ số sản xuất công nghiệp tăng 4,8% so với năm 2011, trong đó công nghiệp khai khoáng tăng 3,5%, đóng góp 0,7 điểm phần trăm vào mức tăng chung của toàn ngành; công nghiệp chế biến, chế tạo tăng 4,5%, đóng góp 3,2 điểm phần trăm; sản xuất, phân phối điện, khí đốt tăng 12,3%, đóng góp 0,8 điểm phần trăm; cung cấp nƣớc, quản lý và xử lý nƣớc thải, rác thải tăng 8,4%, đóng góp 0,1 điểm phần trăm. Sản xuất công nghiệp năm nay gặp khó khăn do ảnh hƣởng của khủng hoảng kinh tế toàn cầu chƣa đƣợc hồi phục; sức mua trong nƣớc và nhu cầu xuất khẩu giảm nên mức tăng thấp so với một số năm trở lại đây. Tuy nhiên, sản xuất công nghiệp những tháng cuối năm đang bắt đầu có chuyển biến tích cực, theo đó chỉ số sản xuất công nghiệp có xu hƣớng tăng dần, chỉ số tồn kho giảm dần. Tổng mức hàng hóa bán lẻ và doanh thu dịch vụ tiêu dùng năm 2012 ƣớc tính đạt 2324,4 nghìn tỷ đồng, tăng 16% so với năm 2011 (Loại trừ yếu tố giá tăng 6,2%), trong đó khu vực kinh tế nhà nƣớc đạt 288,9 nghìn tỷ đồng, chiếm 12,3% và giảm 1,2%; kinh tế ngoài nhà nƣớc đạt 1968,1 nghìn tỷ đồng, chiếm 84,8% và tăng 18,4%; khu vực có vốn đầu tƣ nƣớc ngoài đạt 67,4 nghìn tỷ đồng, chiếm 2,9% và tăng 34,7%. Xét theo ngành kinh doanh thì kinh doanh thƣơng nghiệp đạt 1789,6 nghìn tỷ đồng, chiếm 77,1% tổng mức và tăng 15,2%; khách sạn nhà hàng đạt 273,3 nghìn tỷ đồng, chiếm 11,8% và tăng 17,2%; dịch vụ đạt 237,6 nghìn tỷ đồng, chiếm 10,1% và tăng 19,6%; du lịch đạt 23,9 nghìn tỷ đồng, chiếm 1% và tăng 28,1%. Số thuê bao điện thoại phát triển mới năm 2012 đạt 12,5 triệu thuê bao, tăng 5,5% so với năm trƣớc, bao gồm: 16,5 nghìn thuê bao cố định, bằng 33,4% năm 2011 và 12,5 triệu thuê bao di động, tăng 5,8%. Trong năm 2012, có khoảng 8 triệu thuê bao bị cắt giảm, tƣơng đƣơng 70% số phát triển mới, chủ yếu là các thuê bao không còn hoạt động trên mạng và sim rác. Số thuê bao điện thoại cả nƣớc tính đến cuối tháng 12/2012 ƣớc tính đạt 136,6 triệu thuê bao, tăng 2,7% so với cùng thời60 điểm năm trƣớc, bao gồm: 14,9 triệu thuê bao cố định, giảm 2,9% và 121,7 triệu thuê bao di động, tăng 3,5%. Số thuê bao internet băng rộng ADSL phát triển mới trong năm 2012 là 355,6 nghìn thuê bao. Tính đến cuối tháng 12/2012, tổng số thuê bao internet băng rộng ADSL của các nhà cung cấp dịch vụ trên toàn quốc ƣớc tính đạt 4,3 triệu thuê bao, tăng 5,4% so với cùng thời điểm năm trƣớc. Tổng doanh thu thuần bƣu chính, viễn thông năm 2012 ƣớc tính đạt 179,9 nghìn tỷ đồng, tăng 7,6% so với năm 2011. Chỉ số giá tiêu dùng tháng 12/2012 tăng 0,27% so với tháng trƣớc và tăng 6,81% so với tháng 12/2011. Chỉ số giá tiêu dùng bình quân năm 2012 tăng 9,21% so với bình quân năm 2011. Năm 2013, các mục tiêu, nhiệm vụ của Nghị quyết Đại hội XI về kế hoạch 5 năm 2011 - 2015 đƣợc xây dựng trong bối cảnh hầu hết các nƣớc trên thế giới thực hiện các chính sách hỗ trợ tăng trƣởng nhằm đối phó với khủng hoảng tài chính và suy thoái kinh tế toàn cầu; nhiều dự báo lạc quan về triển vọng phục hồi tăng trƣởng kinh tế thế giới. Nƣớc ta đã ra khỏi tình trạng kém phát triển và hoàn thành nhiều mục tiêu Thiên niên kỷ. Nhiều chỉ tiêu chủ yếu của kế hoạch 5 năm đƣợc đề ra trên cơ sở tăng trƣởng khá cao của 5 năm trƣớc và chƣa lƣờng hết đƣợc hậu quả tiêu cực của khủng hoảng tài chính, suy thoái kinh tế toàn cầu tác động nặng nề đến nền kinh tế nƣớc ta. Cạnh tranh quyết liệt giữa các nƣớc lớn tại khu vực và diễn biến phức tạp trên Biển Đông, Biển Hoa Đông... Thực trạng trên tác động bất lợi đến phát triển kinh tế - xã hội nƣớc ta. Trong nƣớc, những hạn chế yếu kém vốn có của nền kinh tế cùng với mặt trái của chính sách hỗ trợ tăng trƣởng đã làm cho lạm phát tăng cao, ảnh hƣởng nghiêm trọng đến ổn định kinh tế vĩ mô. Kinh tế tăng trƣởng chậm lại, sản xuất kinh doanh và đời sống nhân dân gặp nhiều khó khăn. Thiên tai, dịch bệnh gây thiệt hại nặng nề. Sức cạnh tranh của nền kinh tế còn thấp trong điều kiện hội nhập quốc tế ngày càng sâu rộng. Nhu61 cầu an sinh xã hội, phúc lợi xã hội, cải thiện môi trƣờng sống và bảo đảm quốc phòng an ninh ngày càng cao trong khi nguồn lực còn hạn hẹp. Trƣớc diễn biến mới của tình hình, ngay sau Đại hội XI, Đảng và Nhà nƣớc ta đã kịp thời điều chỉnh mục tiêu và nhiệm vụ trọng tâm theo hƣớng tập trung ƣu tiên kiềm chế lạm phát, ổn định kinh tế vĩ mô, duy trì tăng trƣởng hợp lý, bảo đảm an sinh xã hội... Quốc hội đã ban hành các nghị quyết về kế hoạch phát triển kinh tế - xã hội 5 năm và hàng năm. Chính phủ đã quản lý, điều hành quyết liệt thực hiện các nghị quyết của Đảng và Nhà nƣớc phù hợp với thực tế tình hình. Đây là những quyết sách kịp thời, đúng đắn, có ý nghĩa rất quan trọng đối với sự ổn định và phát triển kinh tế - xã hội của đất nƣớc. Thực hiện đồng bộ các giải pháp để kiềm chế lạm phát, ổn định kinh tế vĩ mô. Điều hành linh hoạt, hiệu quả các công cụ chính sách tài khóa và tiền tệ. Tốc độ tăng giá tiêu dùng giảm từ 18,13% năm 2011 xuống còn 6,81% năm 2012, năm 2013 là 4,63%. Thực hiện đồng bộ nhiều giải pháp để đẩy mạnh xuất khẩu. Xuất khẩu tăng 15,7%, bình quân 3 năm tăng 22%/năm (kế hoạch 5 năm 12%/năm). Nhập khẩu năm 2013 tăng 15,6%, nhập siêu khoảng 0,4% tổng kim ngạch xuất khẩu. Cán cân thƣơng mại đƣợc cải thiện rõ rệt. Quan hệ thƣơng mại và đầu tƣ tiếp tục đƣợc mở rộng với hầu hết các quốc gia và nền kinh tế. Môi trƣờng kinh doanh tiếp tục đƣợc cải thiện. Vốn FDI đăng ký mới và thực hiện năm sau cao hơn năm trƣớc, chiếm khoảng 25% tổng vốn đầu tƣ toàn xã hội và đã tập trung hơn vào công nghiệp chế biến, chế tạo, công nghệ cao. Vốn FDI đăng ký tăng 36,1%, vốn thực hiện tăng 6,4%; vốn ODA ký kết tăng 8,83%, giải ngân tăng 8,68%. Cùng với các nguồn vốn khác đang đƣợc huy động, tổng vốn đầu tƣ toàn xã hội năm 2013 ƣớc đạt 29,1% GDP. Trong những năm qua, ngành công nghệ thông tin đã trở thành ngành kinh tế quan trọng, có tốc độ phát triển hàng năm cao so với các khu vực khác, có tỷ lệ đóng góp cho tăng trƣởng GDP của cả nƣớc ngày càng tăng.62 Ứng dụng công nghệ thông tin trong xã hội, ngƣời dân và doanh nghiệp đã có những chuyển biến tích cực nhờ tác dụng lan toả của Chỉ thị 58-CT/TW ngày 17/10/2009 của Bộ Chính trị về “ Đẩy mạnh ứng dụng và phát triển công nghệ thông tin phục vụ cho sự nghiệp công nghiệp hóa, hiện đại hóa”. Năm 2010 Thủ tƣớng chính phủ ban hành Quyết định 1775/QĐ- TTg ngày 22/9/2010 về việc phê duyệt Đề án đƣa Việt Nam sớm trở thành nƣớc mạnh về công nghệ thông tin. Mọi tầng lớp xã hội ở mọi miền đất nƣớc đều đƣợc tạo điều kiện để có thể khai thác, sử dụng thông tin điện tử và ứng dụng công nghệ thông tin vào hoạt động của mình. Việt Nam đã trở thành một trong những nƣớc có số lƣợng ngƣời dùng Internet cao nhất. Hiện nay, ngành công nghệ thông tin viễn thông thế giới đang có những xu hƣớng phát triển mới với sự hội tụ ngày càng sâu giữa các ngành điện tử, viễn thông, công nghệ thông tin và phát thanh truyền hình, sự chuyển dịch từ sản xuất sản phẩm sang dịch vụ công nghệ thông tin. 2.2.1.2. Phân tích tình hình Tài sản – Nguồn vốn a. Tình hình Tài sản Phân tích tình hình tình tài sản của doanh nghiệp sẽ giúp các nhà quản lý nắm đƣợc tình hình đầu tƣ (sử dụng) số vốn có phù hợp với lĩnh vực kinh doanh và có phục vụ tích cực cho mục đính kinh doanh của doanh nghiệp hay không để đƣa ra các chính sách điều chỉnh phù hợp với tình hình sản xuất kinh doanh của doanh nghiệp trong giai đoạn tiếp theo. Trong khi báo cáo kết quả hoạt động kinh doanh trình bày số đo lợi nhuận trong một thời đoạn, bảng cân đối kế toán cho ta một „bức ảnh chụp nhanh‟ về tình hình tài chính của công ty vào một thời điểm cụ thể. Bảng cân đối kế toán là danh sách tài sản và nghĩa vụ nợ của công ty vào thời điểm đó. Chênh lệch giữa tài sản và nghĩa vụ nợ là giá trị ròng của công ty, còn gọi là vốn sở hữu của cổ đông.63 Bảng 2.1: Cơ cấu tài sản FPT Đơn vị tính : Triệu đồng Chỉ tiêu 31/12/2011 31/12/2012 31/12/2013 Giá trị Tỷ trọng Giá trị Tỷ trọng Mức tăng Tỷ trọng tăng Giá trị Tỷ trọng Mức tăng Tỷ trọng tăng A. TÀI SẢN NGẮN HẠN 11,372,728 76% 10,229,470 72% (1,143,258) -4.11% 12,908,243 73% 2,678,773 1.47% I. Tiền và các khoản tƣơng đƣơng tiền 2,902,383 19% 2,318,915 16% (583,468) -3.10% 2,750,971 16% 432,056 -0.66% II. Các khoản đầu tƣ tài chính ngắn hạn 861,597 5.77% 662,021 4.66% (199,577) -1.11% 1,443,449 8.22% 781,429 3.56% III. Các khoản phải thu ngắn hạn 3,781,514 25% 3,775,642 27% (5,872) 1.27% 4,411,534 25% 635,892 -1.46% IV. Hàng tồn kho 3,275,850 22% 2,699,509 19% (576,341) -2.92% 3,328,881 19% 629,372 -0.05% V. Tài sản ngắn hạn khác 551,384 3.69% 773,383 5.44% 221,999 1.75% 973,408 5.54% 200,024 0.10% B. TÀI SẢN DÀI HẠN 3,570,358 24% 3,979,712 28% 409,354 4.11% 4,662,314 27% 682,601 -1.47% I. Các khoản phải thu dài hạn 1,029 0.01% 1,434 0.01% 405 0.00% 1,213 0.01% (221) 0.00% II. Tài sản cố định 2,150,890 14% 2,617,662 18% 466,772 4.03% 3,075,863 18% 458,201 -0.92% III. Các khoản đầu tƣ tài chính dài hạn 865,424 5.79% 696,286 4.90% (169,138) -0.89% 706,727 4.02% 10,442 -0.88% IV. Tài sản dài hạn khác 336,649 2.25% 447,964 3.15% 111,315 0.90% 647,002 3.68% 199,038 0.53% V. Lợi thế thƣơng mại 216,366 1.45% 216,366 1.52% - 0.07% 231,508 1.32% 15,142 -0.21% TỔNG TÀI SẢN 14,943,087 100.00% 14,209,183 100.00% (733,904) 17,570,557 100.00% 3,361,375 (Nguồn: Bảng cân đối kế toán FPT giai đoạn 2011 – 2013) Có thể thấy Tổng tài sản của FPT biến động qua các năm từ năm 2011 đến năm 2013. Chiếm tỷ trọng lớn trong Tổng tài sản của FPT là phần Tài sản ngắn hạn. Cụ thể: Năm 2011, tổng tài sản của FPT đạt mức 14.943.087 triệu đồng, đến năm 2012 giảm 733.904 triệu đồng đạt mức 14.209.183 triệu đồng, tuy nhiên đến năm 2013 tổng tài sản tăng lên 3.361.375 triệu đồng so với năm 2012, đạt mức 17.570.557 triệu đồng.64 Chiếm tỷ trọng lớn trong Tổng tài sản của FPT là phần Tài sản ngắn hạn.Tài sản ngắn hạn của FPT năm 2011 chiếm 76%, năm 2012 xuống còn 72% và năm 2013 lại tăng lên mức 73% trong tổng tài sản. Trong Tài sản ngắn hạn của FPT từ năm 2011 – 2013, chiếm phần lớn là tiền và các khoản tƣơng đƣơng tiền, các khoản phải thu ngắn hạn và hàng tồn kho. Năm 2011, phải thu ngắn hạn chiếm tỷ trọng lớn nhất trong tổng tài sản của FPT ở mức 25% tƣơng đƣơng 3.781.514 triệu đồng, đến năm 2012 khoản mục này tăng 2% lên mức 27% tƣơng đƣơng 3.775.642 triệu đồng. Sang năm 2013, khoản mục này cũng tăng thêm 635.892 triệu đồng nhƣng giảm về tỷ trọng trong tổng tài sản 1.46%, đạt mức 4.411.534 triệu đồng. Năm 2011, khoản mục tiền và các khoản tƣơng đƣơng ở mức 2.902.383 triệu đồng chiếm tỷ trọng 19% trong tổng tài sản của FPT. Năm 2012 và 2013, tỷ trọng khoản mục này giữ ở mức 16% trong tổng tài sản, tƣơng ứng với giá trị 2.318.915 triệu đồng và 2.750.971 triệu đồng. Bên cạnh đó, hàng tồn kho của FPT giai đoạn 2011– 2013 tƣơng đối ổn định về tỷ trọng so với Tài sản ngắn hạn. Năm 2011, Hàng tồn kho chỉ chiếm 22% tƣơng ứng giá trị 3.275.850 triệu đồng, năm 2012 giảm 3% dẫn đến khoản mục này chiếm 19% trong Tổng tài sản tƣơng ứng 2.699.509 triệu đồng và sang năm 2013 giảm một chút xuống mức 0.05% tƣơng đƣơng giá trị 629.372 triệu đồng đạt mức 3.328.881 triệu đồng. Hàng tồn kho của công ty chủ yếu là hàng mua để bán, hàng mua đang đi đƣờng và chi phí sản xuất kinh doanh dở dang. Hàng tồn kho của FPT luôn đạt mức vừa phải trong Tổng tài sản điều đó chứng tỏ khả năng quay vòng vốn nhanh và không tồn ứ nhiều hàng trong kho. - Tài sản dài hạn của FPT trong giai đoạn 2011 – 2013 chiếm tỷ trọng thấp hơn Tài sản ngắn hạn, ở mức 24% tăng lên 28% năm 2012 và giảm nhẹ xuống 27% trong Tổng tài sản vào năm 2013. Tài sản dài hạn của FPT chủ yếu là khoản Tài sản cố định và Các khoản đầu tƣ tài chính dài hạn. Giai65 đoạn 2011 – 2013 Tài sản cố định của FPT lần lƣợt chiếm tỷ trọng lớn nhất trong tổng tài sản dài hạn, tƣơng ứng các năm 2011, 2012 và 2013 là 14%, 18% và 18%. Giá trị tài sản năm 2011 là 2.150.890 triệu đồng, năm 2012 là 2.617.662 triệu đồng, năm 2013 là 3.075.863 triệu đồng. Các khoản đầu tƣ tài chính dài hạn chiếm tỷ trọng lần lƣợt là 5.8%, 4.9% và 4% trong Tổng tài sản của FPT. - Lợi thế thƣơng mại trên báo cáo tài chính của FPT là phần phụ trội giữa mức giá phí hợp nhất kinh doanh so với phần lợi ích của Công ty mẹ trong tổng giá trị hợp lý của tài sản, công nợ và công nợ tiềm tàng của công ty con, công ty liên kết, hoặc đơn vị góp vốn liên doanh tại ngày thực hiện nghiệp vụ đầu tƣ. Lợi thế thƣơng mại đƣợc coi là một loại tài sản vô hình và không tính khấu hao theo chính sách của Công ty. Hình 2.2 : Cơ cấu tài sản của Công ty FPT b. Tình hình Nguồn vốn Tỷ lệ tổng nợ trên vốn chủ sở hữu giúp nhà đầu tƣ có một cái nhìn khái quát về sức mạnh tài chính, cấu trúc tài chính của doanh nghiệp và làm thế nào doanh nghiệp có thể chi trả cho các hoạt động. Thông thƣờng, nếu hệ số -2,000,000 4,000,000 6,000,000 8,000,000 10,000,000 12,000,000 14,000,000 16,000,000 18,000,000 Năm 2011Năm 2012Năm 2013Cơ cấu tài sảnTS dài hạnTS ngắn hạn66 này lớn hơn 1, có nghĩa là tài sản của doanh nghiệp đƣợc tài trợ chủ yếu bởi các khoản nợ, còn ngƣợc lại thì tài sản của doanh nghiệp đƣợc tài trợ chủ yếu bởi nguồn vốn chủ sở hữu. Về nguyên tắc, hệ số này càng nhỏ, có nghĩa là nợ phải trả chiếm tỷ lệ nhỏ so với tổng tài sản hay tổng nguồn vốn thì doanh nghiệp ít gặp khó khăn hơn trong tài chính. Tỷ lệ này càng lớn thì khả năng gặp khó khăn trong việc trả nợ hoặc phá sản của doanh nghiệp càng lớn. Bảng 2.2: Cơ cấu nguồn vốn FPT Đơn vị tính : Triệu đồng Chỉ tiêu FPT 31/12/2011 31/12/2012 31/12/2013 Giá trị Tỷ trọng Giá trị Mức tăng Tỷ trọng Tỷ trọng tăng Giá trị Mức tăng Tỷ trọng Tỷ trọng tăng A. NỢ PHẢI TRẢ 8,717,275 58% 7,114,921 (1,602,354) 50% -8.26% 9,316,700 2,201,780 53% 2.95% I. Nợ ngắn hạn 8,475,465 57% 6,819,506 (1,655,958) 48% -8.72% 9,068,740 2,249,234 52% 3.62% II. Nợ dài hạn 241,810 1.62% 295,414 53,604 2.08% 0.46% 247,960 (47,454) 1.41% -0.67% B. NGUỒN VỐN CHỦ SỞ HỮU 5,521,005 37% 6,181,762 660,757 44% 6.56% 7,208,665 1,026,903 41% -2.48% I. Vốn chủ sở hữu 5,518,255 37% 6,179,012 660,757 43% 6.56% 7,205,915 1,026,903 41% -2.47% II. Nguồn kinh phí và quỹ khác 2,750 0.02% 2,750 - 0.02% 0.00% 2,750 - 0.02% 0.00% C. LỢI ÍCH CỦA CỔ ĐÔNG THIỂU SỐ 704,807 4.72% 912,500 207,693 6.42% 1.71% 1,045,192 132,692 5.95% -0.47% TỔNG CỘNG NGUỒN VỐN 14,943,087 100.00% 14,209,183 (733,904) 100.00% 17,570,557 3,361,375 100.00% (Nguồn: Bảng cân đối kế toán FPT giai đoạn 2011 – 2013) Nhìn vào bảng trên ta thấy, tỷ lệ nợ trên vốn chủ sở hữu của FPT trong 3 năm đều lớn hơn 1. Mặc dù cả nợ phải trả và vốn chủ sở hữu của FPT năm sau đều cao hơn năm trƣớc, nhƣng mức tăng của 2 chỉ số này không giống nhau, do vậy tỷ lệ nợ trên vốn chủ sở hữu cũng biến động không cùng xu hƣớng. Cụ thể chỉ số này của các năm 2011, 2012 và 2013 tƣơng ứng với67 1.58, 1.15 và 1.29. Con số này nói lên rằng, năm 2011, FPT đã ở trạng thái đi vay mƣợn nhiều hơn số vốn hiện có và mức vay mƣợn này khá cao. Đến năm 2012, mặc dù vẫn ở trạng thái vay mƣợn nhiều hơn số vốn hiện có nhƣng mức độ giảm xuống rõ rệt. Điều đó chỉ ra rằng năm 2012 doanh nghiệp tự chủ động về mặt tài chính hơn đồng nghĩa với việc doanh nghiệp ít gặp khó khăn hơn trong tài chính. Tuy nhiên, việc sử dụng nợ cũng có một ƣu điểm, đó là chi phí lãi vay sẽ đƣợc trừ vào thuế thu nhậpdoanh nghiệp. Do đó, doanh nghiệp phải cân nhắc giữa rủi ro về tài chính và ƣu điểm của vay nợ để đảm bảo một tỷ lệ hợp lý nhất. Trên thực tế, nếu nợ phải trả chiếm quá nhiều so với nguồn vốn chủ sở hữu có nghĩa là doanh nghiệp đi vay mƣợn nhiều hơn số vốn hiện có, nên doanh nghiệp có thể gặp rủi ro trong việc trả nợ, đặc biệt là doanh nghiệp càng gặp nhiều khó khăn hơn khi lãi suất ngân hàng ngày một tăng cao. Cũng giống nhƣ Tổng tài sản, giá trị Tổng nguồn vốn của FPT biến động giảm trong năm 2012, tuy nhiên đến năm 2013 có sự tăng nhẹ. Chiếm tỷ trọng lớn trong Tổng nguồn vốn là Nợ phải trả và Nguồn vốn chủ sở hữu, một phần nhỏ là Lợi ích của cổ đông thiểu số. - Về mặt giá trị, cùng với sự thay đổi của Tổng nguồn vốn thì Nợ phải trả của FPT trong giai đoạn này cũng thay đổi theo. Nếu năm 2011 giá trị Nợ phải trả đạt mức 8.717.275 triệu đồng thì năm 2012 đã giảm còn 1.602.354 triệu đồng và năm 2013 tăng thêm 2.201.780 triệu đồng. Năm 2011 Nợ phải trả chiếm tới 58% thì sang năm 2012 đã giảm 8% xuống còn 50% và đến năm 2013 tăng 3% lên mức 53%. Nợ phải trả của FPT chủ yếu là Nợ ngắn hạn đặc biệt đến năm 2012 Nợ ngắn hạn chỉ còn chiếm 2% và năm 2013 Nợ ngắn hạn chiếm 1.4%; trong đó, chiếm tỷ trọng lớn là Vay và nợ ngắn hạn và Phải trả ngƣời bán. Phần lớn Nợ dài hạn của Công ty là khoản Vay và nợ dài hạn và xoay quanh mức rất thấp chỉ khoảng 1.5% đến 2%.68 - Nếu tỷ trọng của Nợ phải trả có xu hƣớng giảm trong giai đoạn 2011 – 2013 thì tỷ trọng Nguồn vốn chủ sở hữu lại tăng lên. Năm 2011 Nguồn vốn chủ sở hữu Công ty đạt 5.521.005 triệu đồng chiếm 37%, năm 2012 tăng lên 6.181.762 triệu đồng và tỷ trọng tăng lên 44% và đến năm 2013 giá trị của khoản mục này đã là 7.208.665 triệu đồng và chiếm 41%. Chiếm đại đa số trong Nguồn vốn chủ sở hữu là Vốn chủ sở hữu. Tỷ trọng của khoản mục này trong giai đoạn 2011 – 2013 lần lƣợt là: 37%, 43%, 41%. Nguồn kinh phí và các quỹ khác chiếm tỷ trọng rất nhỏ và không đáng kể. Hình 2.3 : Cơ cấu nguồn vốn của Công ty FPT 2.2.1.3. Phân tích các chỉ tiêu trong Báo cáo kết quả hoạt động kinh doanh Có thể thấy doanh thu của FPT giai đoạn 2011 đến 2013 có sự biến động rõ rệt. Năm 2011, chỉ tiêu này là 25.370 tỷ, nhƣng năm 2012 giảm xuống 776 tỷ đạt mức 24.594 tỷ. Lý giải điều này, chúng ta phải thừa nhận rằng khủng khoảng kinh tế toàn cầu đã tác động mạnh đến tình hình sản xuất kinh doanh của tất cả các doanh nghiệp, do vậy doanh thu năm 2012 của FPT có sụt giảm là điều không ngạc nhiên. Tuy vậy đến năm 2013, doanh thu của -2,000,000 4,000,000 6,000,000 8,000,000 10,000,000 12,000,000 14,000,000 16,000,000 18,000,000 Năm 2011Năm 2012Năm 2013Cơ cấu nguồn vốnVốn chủ sở hữuNợ phải trả69 FPT đã tăng thêm 2.434 tỷ lên con số 27.028 tỷ. Đây là tín hiệu đáng mừng đánh dấu sự nỗ lực mọi mặt của FPT. Bảng 2.3: Phân tích kết quả kinh doanh FPT Đơn vị tính : Triệu đồng Chỉ tiêu Năm 2011 Năm 2012 Mức tăng Năm 2013 Mức tăng Tổng thu về bán hàng và cung cấp dịch vụ 25,370,247 24,594,304 (775,943) 27,027,889 2,433,585 Giá vốn hàng bán 20,412,099 19,902,159 (509,940) 21,488,736 1,586,577 Lợi nhuận gộp về bán hàng và cung cấp dịch vụ 4,958,148 4,692,145 (266,003) 5,539,153 847,008 Doanh thu hoạt động tài chính 552,058 636,518 84,460 385,721 (250,797) Chi phí tài chính 693,758 549,888 (143,869) 270,556 (279,333) Chi phí bán hàng 793,285 857,893 64,608 1,356,607 498,714 Chi phí quản lý doanh nghiệp 1,603,155 1,602,676 (478) 1,846,474 243,797 Lợi nhuận thuần từ hoạt động kinh doanh 2,420,008 2,318,205 (101,803) 2,451,237 133,032 Thu nhập khác 104,921 167,744 62,823 204,959 37,215 Chi phí khác 58,923 112,051 53,127 119,641 7,590 Lợi nhuận khác 45,997 55,693 9,696 85,319 29,625 Lợi nhuận từ công ty liên kết 35,538 32,662 (2,876) 21,521 (11,141) Tổng lợi nhuận kế toán trƣớc thuế 2,501,543 2,406,561 (94,982) 2,558,077 151,516 Trích lập quỹ đầu tƣ phát triển - - - 42,447 42,447 Chi phí thuế TNDN hiện hành 418,067 424,440 6,373 477,971 53,531 Thuế TNDN hoãn lại 4,328 (3,367) (7,695) (27,654) (24,288) Lợi nhuận sau thuế thu nhập doanh nghiệp 2,079,148 1,985,487 (93,661) 2,065,313 79,826 (Nguồn: Báo cáo kết quả hoạt động kinh doanh FPT giai đoạn 2011 – 2013) Bên cạnh tình hình biến động chỉ tiêu doanh thu, chỉ tiêu giá vốn cũng biến động tƣơng ứng theo. Năm 2011 giá vốn là 20.412 tỷ, năm 2012 là 19.902 tỷ, năm 2013 chỉ tiêu này là 21.489 tỷ.70 Có thể thấy Lợi nhuận thuần từ hoạt động kinh doanh của công ty thay đổi trong giai đoạn 2011 – 2013. Năm 2012, lợi nhuận gộp về bán hàng và cung cấp dịch vụ giảm 266.003 triệu đồng so với năm 2011 và năm 2013 tăng lên so với năm 2012 là 847.008 triệu đồng. Lợi nhuận từ hoạt động kinh doanh của FPT biến động trong giai đoạn từ năm 2011 đến năm 2013. Năm 2011 chỉ tiêu này đạt 2.420.008 triệu đồng, năm 2011 giảm 101.803 triệu đồng còn 2.318.205 triệu đồng, đến năm 2013 tăng 133.32 triệu đồng đạt mức 2.451.237 triệu đồng. Sự biến động của lợi nhuận thuần từ hoạt động kinh doanh ở công ty đã có ảnh hƣởng rất lớn đến lợi nhuận kế toán trƣớc thuế thu nhập doanh nghiệp (TNDN) cũng nhƣ lợi nhuận sau thuế TNDN của công ty này. Biến động cùng chiều với lợi nhuận kế toán trƣớc thuế TNHD, chỉ tiêu lợi nhuận sau thuế TNDN cũng biến động và đạt giá trị trong năm 2011, 2012, 2013 nhƣ sau 2.079.148, 1.985.487, 2.0656.313 triệu đồng. Đặc biệt năm 2013, FPT đã trích lập ngân sách cho quỹ Đầu tƣ và phát triển 42.447 triệu đồng. Hình 2.4 : Doanh thu – Chi phí – Lợi nhuận của Công ty FPT Bên cạnh việc phân tích chỉ tiêu doanh thu, chi phí và lợi nhuận, ta cần phân biệt giữa bốn nhóm chi phí chính: giá vốn hàng bán, là chi phí trực tiếp -5,000,000 10,000,000 15,000,000 20,000,000 25,000,000 30,000,000 Năm 2011Năm 2012Năm 2013Doanh thu -Chi phí -Lợi nhuậnDoanh thuChi phíLợi nhuận71 để sản xuất ra sản phẩm mà công ty bán ra; chi phí quản lý, tƣơng ứng với các chi phí gián tiếp, tiền lƣơng, quảng cáo, và các chi phí vận hành công ty khác mà không trực tiếp qui cho việc sản xuất; chi phí lãi vay của công ty; và thuế thu nhập phải nộp cho Nhà nƣớc. 2.2.1.4. Phân tích biến dộng của dòng tiền trong Báo cáo lưu chuyển tiền tệ Bảng 2.4: Phân tích dòng tiền FPT Đơn vị tính : Triệu đồng Chỉ tiêu Năm 2011 Năm 2012 Mức tăng Năm 2013 Mức tăng I. Lƣu chuyển tiền từ hoạt động kinh doanh 1. Lợi nhuận trƣớc thuế 2,501,543 2,406,561 (94,982) 2,515,630 109,069 2. Điều chỉnh cho các khoản: - - - - - 3. Lợi nhuận từ hoạt động kinh doanh trƣớc thay đổi vốn lƣu động 2,861,417 2,655,524 (205,894) 2,721,499 65,976 Lƣu chuyển tiền thuần từ hoạt động kinh doanh 1,846,584 2,410,339 563,754 1,400,131 (1,010,208) II. Lƣu chuyển tiền từ hoạt động đầu tƣ - - - - - Lƣu chuyển tiền thuần từ hoạt động đầu tƣ 107,017 (253,393) (360,410) (1,575,711) (1,322,318) III. Lƣu chuyển tiền từ hoạt động tài chính - - - - - Lƣu chuyển tiền thuần từ hoạt động tài chính (487,346) (2,740,414) (2,253,068) 607,636 3,348,050 Lƣu chuyển tiền thuần trong năm/kỳ 1,466,255 (583,468) (2,049,723) 432,056 1,015,524 Tiền và tƣơng đƣơng tiền đầu năm 2,501,543 2,902,383 400,840 2,318,915 (583,468) Tiền và tƣơng đƣơng tiền cuối năm 2,902,383 2,318,915 (583,468) 2,750,971 432,056 (Nguồn: Báo cáo kết quả hoạt động kinh doanh FPT giai đoạn 2011 – 2013) Một điểm khác biệt lớn khác giữa báo cáo kết quả hoạt động kinh doanh và báo cáo lƣu chuyển tiền tệ là liên quan đến khấu hao, giải thích việc cộng thêm đáng kể trong phần điều chỉnh của báo cáo lƣu chuyển tiền tệ trong Báo cáo kết quả hoạt động kinh doanh cố gắng “dàn trải” các khoản chi phí đầu tƣ72 lớn theo thời gian. Theo số liệu trên đây, dòng tiền từ hoạt động kinh doanh của công ty qua các năm 2011, 2012 và 2013 tƣơng ứng là 1.846.584, 2.401.339 và 1.400.131 triệu đồng. Với các con số không âm này là tín hiệu rất đáng mừng. Điều đó chỉ ra rằng, hoạt động sản xuất kinh doanh của công ty luôn trong thế chủ động về tài chính. Phần thứ hai trong báo cáo lƣu chuyển tiền tệ là việc hạch toán tiền mặt từ hoạt động đầu tƣ. Các mục này là đầu tƣ vào những tài sản cần thiết để công ty duy trì hay nâng cao năng lực sản xuất. Số liệu này ở năm 2011 là 107.017 triệu đồng, năm 2012 âm 253.392 triệu đồng và năm 2013 là 1.575.711 triệu đồng. Con số này nói lên rằng, năm 2012 và 2013 FPT đã giành nhiều số tiền vào lĩnh vực đầu tƣ, nhƣng trong giai đoạn này chƣa thu về đƣợc giá trị bằng tiền mặt. Cuối cùng, phần cuối của báo cáo liệt kê tiền mặt đạt đƣợc từ hoạt động tài chính. Việc phát hành chứng khoán góp phần tạo ra tiền mặt dƣơng, trong khi việc mua lại chứng khoán đang lƣu hành sẽ sử dụng tiền mặt. Tổng cộng, hoạt động tài chính của FPT trong năm 2011, 2012 và 2013 tạo ra tƣơng ứng là âm 487.346 ; âm 2,740,414 và 607.636 triệu USD đồng tiền mặt. Hình 2.5 : Biến động dòng tiền của Công ty FPT (3,000,000)(2,000,000)(1,000,000)-1,000,000 2,000,000 3,000,000 Năm 2011Năm 2012Năm 2013Biến động dòng tiền LCTT từ HĐKDLCTT từ HĐĐTLCTT từ HĐTCLCTT trong năm73 2.2.2. Phân tích các chỉ tiêu tài chính chủ yếu của doanh nghiệp 2.2.2.1. Nhóm hệ số về khả năng thanh toán Bảng 2.5: Hệ số về khả năng thanh toán Năm 2011 Năm 2012 Năm 2013 Hệ số thanh toán ngắn hạn 1.34 1.50 1.42 Hệ số thanh toán nhanh 0.96 1.10 1.06 Hệ số thanh toán tức thời 0.34 0.34 0.30 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Hệ số thanh toán ngắn hạn Hệ số thanh toán ngắn hạn của FPT thay đổi đáng kể từ 1.34 lần năm 2011 lên 1.42 lần năm 2013. Sự thay đổi này cho thấy khả năng thanh toán của FPT là rất tốt. Năm 2012 nợ ngắn hạn giảm tới 9% so với năm 2011 và năm 2013 tăng nhẹ thêm 3.6%. Phù hợp với tình hình kinh doanh, nợ ngắn hạn cũng biến động cùng xu hƣớng với tài sản ngắn hạn. Tuy nhiên, cần lƣu ý không nên duy trì mức tỷ trọng khá lớn trong tài sản Các khoản phải thu ngắn hạn của Công ty để tránh tình trạng hiệu quả sử dụng vốn giảm. Hệ số thanh toán nhanh Cùng với sự biến động về hệ số thanh toán ngắn hạn, hệ số thanh toán nhanh của FPT cũng biến động qua các năm từ 2011 – 2013. Hệ số thanh toán nhanh của công ty trong giai đoạn này lần lƣợt là: 0.96 lần; 1.1 lần; 1.06 lần. Hệ số này của công ty tăng ngoài lý do đã nêu trên còn do tỷ trọng Hàng tồn kho qua các năm giảm đáng kể. Với hệ số thanh toán nhanh và hệ số thanh toán ngắn hạn ở mức cao nhƣ vậy sẽ đảm bảo đƣợc khả năng thanh toán nhanh các khoản nợ ngắn hạn của mình. Nhƣ vậy, Hệ số thanh toán ngắn hạn cũng nhƣ Hệ số thanh toán nhanh của công ty khác nhau và có sự thay đổi riêng qua các năm tuy nhiên có thể74 thấy nhìn chung các hệ số này trong giai đoạn 2011 – 2013 đều lớn. Điều này cho thấy khả năng thanh toán nợ ngắn hạn và khả năng thanh toán nhanh của các công ty rất tốt – một đồng nợ ngắn hạn có thể đƣợc đảm bảo bằng nhiều hơn hoặc gần bằng một đồng tài sản ngắn hạn. Hệ số thanh toán tức thời Hệ số này của FPT trong năm 2011, 2012 và 2013 ở mức 34%, 34% và 3%. Trên thực tế có rất ít doanh nghiệp có số tiền mặt và các khoản tƣơng đƣơng tiền đủ để đáp ứng toàn bộ các khoản nợ ngắn hạn, do đó chỉ số thanh toán tiền mặt rất ít khi lớn hơn hay bằng 1. Điều này cũng không quá nghiêm trọng. Vì nếu giữ tiền mặt và các khoản tƣơng đƣơng tiền ở mức cao để bảo đảm chi trả các khoản nợ ngắn hạn là một việc làm không thực tế vì nhƣ vậy cũng đồng nghĩa với việc công ty không biết sử dụng loại tài sản có tính thanh khoản cao này một cách có hiệu quả. Công ty hoàn toàn có thể sử dụng số tiền và các khoản tƣơng đƣơng tiền này để tạo ra doanh thu cao hơn. Hình 2.6 : Hệ số về khả năng thanh toán của Công ty FPT -0.20 0.40 0.60 0.80 1.00 1.20 1.40 1.60 Năm 2011Năm 2012Năm 2013Hệ số thanh toánHS thanh toán ngắn hạnHS thanh toán nhanhHS thanh toán tức thời75 2.2.2.2. Nhóm hệ số hoạt động Hệ số vòng quay hàng tồn kho Bảng 2.6: Hệ số vòng quay hàng tồn kho Năm 2011 Năm 2012 Năm 2013 Hệ số vòng quay hàng tồn kho 7.13 6.66 7.13 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Hệ số vòng quay hàng tồn kho của FPT thay đổi trong thời ba năm qua: Năm 2011 hệ số này là 7.13 lần, năm 2012 là 6.66 lần, đến năm 2013 là 7.13 lần. Tuy nhiên hệ số này ở mức khá cao điều đó nói lên rằng hoạt động bán hàng của FPT rất hiệu quả. Hệ số vòng quay khoản phải thu Bảng 2.7: Hệ số vòng quay khoản phải thu Năm 2011 Năm 2012 Năm 2013 Hệ số vòng quay khoản phải thu 7.22 6.51 6.60 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Hệ số vòng quay khoản phải thu của FPT có sự giảm sút trong các năm từ 2011 – 2013. Hệ số này giảm từ 7.22 lần vào năm 2011 xuống 6.6 lần năm 2013. Nguyên nhân của sự sụt giảm này là do tốc độ tăng của Doanh thu thuần vào năm 2011 và 2013 thấp hơn tốc độ tăng của Các khoản phải thu từ đó làm giảm giá trị của hệ số này.76 Hệ số hiệu quả sử dụng tài sản cố định Bảng 2.8: Hệ số hiệu quả sử dụng tài sản cố định Năm 2011 Năm 2012 Năm 2013 Hệ số hiệu quả sử dụng tài sản cố định 12.22 10.32 9.49 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Nhìn chung, hệ số hiệu quả sử dụng tài sản cố định của công ty giảm xuống rõ rệt trong giai đoạn 2011 – 2013. Hệ số hiệu quả sử dụng tài sản cố định của FPT lần lƣợt ở các năm: 12.22 lần, 10.32 lần, 9.49 lần. Hệ số này của FPT cao do giá trị doanh thu thuần qua các năm khá lớn tuy nhiên hệ số này giảm qua các năm do trong năm 2011 và 2013 tốc độ tăng của tài sản cố định của công ty lớn hơn so với tốc độ tăng của doanh thu thuần. Hệ số hiệu quả sử dụng tài sản cố định thể hiện rằng cứ một đồng tài sản cố định đƣa vào hoạt động sản xuất kinh doanh trong một kỳ thì tạo ra bao nhiêu đồng doanh thu thuần. Do đó, hệ số này của công ty giảm xuống trong giai đoạn 2011 – 2013 chỉ ra rằng sức sản xuất của tài sản cố định của công ty có sự giảm sút. Hệ số vòng quay toàn bộ tài sản Bảng 2.9: Hệ số hiệu quả sử dụng toàn bộ tài sản Năm 2011 Năm 2012 Năm 2013 Hệ số vòng quay toàn bộ tài sản 1.86 1.69 1.70 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Nhìn vào bảng số liệu trên có thể thấy, một đồng đầu tƣ vào tổng tài sản FPT thu đƣợc lần lƣợt 1.86 lần; 1.69 lần; 1.7 lần đồng doanh thu thuần qua các năm 2011, 2012 và 2013.77 Nhƣ vậy, có thể thấy qua sự giảm xuống trong hệ số hiệu quả sử dụng tổng tài sản của công ty thể hiệu sức sản xuất của tổng tài sản ngày càng giảm xuống trong thời gian qua. 2.2.2.3. Nhóm hệ số đòn bẩy tài chính Hệ số nợ Bảng 2.10: Hệ số nợ Năm 2011 Năm 2012 Năm 2013 Hệ số nợ 0.58 0.5 0.53 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Qua bảng số liệu trên có thể thấy, hệ số nợ của biến động nhẹ trong giai đoạn 2011 – 2013, nhƣng xoay quanh khoảng 50%. Hệ số này ở mức 0.58 vào năm 2011 đã giảm xuống 0.5 vào năm 2012 và 0.53 vào năm 2013 nguyên nhân là do khoản nợ dài hạn của công ty giảm nhẹ trong thời gian này. Hệ số nợ của FPT khá cao và mặc dù có giảm nhƣng không đáng kể thể hiện sự phụ thuộc vào nguồn vốn vay bên ngoài khá cao. Hệ số nợ so với vốn chủ sở hữu Bảng 2.11: Hệ số nợ so với vỗn chủ sở hữu Năm 2011 Năm 2012 Năm 2013 Hệ số nợ so với VCSH 1.58 1.15 1.29 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Sự biến động của hệ số nợ so với vốn chủ sở hữu trong giai đoạn phân tích của công ty khác nhau. Hệ số nợ so với vốn chủ sở hữu của FPT năm 2011 khá cao ở mức 1.58 lần, năm 2012 hệ số này giảm xuống 0.43 lần và năm 2013 tăng nhẹ 0.14 lần do nợ phải trả của FPT giảm còn nguồn vốn chủ78 sở hữu tăng lên. Hệ số nợ so với vốn chủ sở hữu phản ánh cơ cấu tài trợ của doanh nghiệp, thể hiện mức độ đảm bảo đối với chủ nợ bằng vốn của chủ sở hữu. Tỷ số này thƣờng phải nên nhỏ hơn 1 (hay tổng vốn chủ sở hữu phải lớn hơn tổng nợ). Nhƣ vậy, có thể thấy trong giai đoạn này các khoản nợ của FPT đƣợc đảm bảo bằng vốn của chủ sở hữu rất thấp. Hệ số này nhỏ hơn thể hiện đƣợc mức độ đảm bảo các khoản nợ bằng vốn chủ sở hữu của công ty nhƣng sự biến động thất thƣờng của hệ số cũng là điểm công ty cần lƣu ý. Hệ số về khả năng thanh toán lãi tiền vay Bảng 2.12: Hệ số về khả năng thanh toán lãi tiền vay Năm 2011 Năm 2012 Năm 2013 Hệ số về khả năng thanh toán lãi tiền vay 9.03 9.52 18.31 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Hệ số về khả năng thanh toán lãi tiền vay của FPT tăng mạnh từ 9.03 lần vào năm 2011 lên đến 18.31 lần năm 2013. Hệ số về khả năng thanh toán lãi tiền vay của FPT ở mức khá cao qua các năm thể hiện sự đảm bảo thanh toán các khoản lãi tiền vay của công ty cũng nhƣ khả năng sinh lợi của vốn vay tốt. Hệ số này trong thời gian trên có sự biến động nhiều. Nguyên nhân của sự thay đổi này là do năm 2011 lợi nhuận sau thuế thu nhập doanh nghiệp của của công ty đạt đƣợc ít hơn so với chi phí vay nợ phải trả còn sang năm 2012 và năm 2013 giá trị lợi nhuận sau thuế thu nhập doanh nghiệp đã tăng lên đáng kể cùng với việc công ty sử dụng ít nợ hơn kéo theo sự tăng trong hệ số về khả năng thanh toán lãi vay.79 Hệ số về nợ dài hạn Bảng 2.13: Hệ số về nợ dài hạn Năm 2011 Năm 2012 Năm 2013 Hệ số về nợ dài hạn 0.04 0.05 0.03 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Hệ số về nợ dài năm 2011 là 0.04 lần tức nợ dài hạn chỉ chiếm 4% trong tổng nợ dài hạn và vốn chủ sở hữu. Hệ số này tăng lên 0.01 lần vào năm 2012 do trong năm này nợ dài hạn tăng nhẹ đồng thời vốn chủ sở hữu cũng tăng lên . Đến năm 2013 có sự giảm nhẹ trong hệ số này xuống còn 0.02 lần mà nguyên nhân chủ yếu là do nợ dài hạn giảm rõ rệt trong khi vốn chủ sở hữu có tăng thêm một phần. Hệ số về nợ dài hạn của công ty thay đổi qua các năm nhƣng nhìn chung đều theo chiều hƣớng giảm thể hiện xu hƣớng ít sử dụng nợ dài hạn trong quá trình sản xuất kinh doanh của công ty. 2.2.2.4. Nhóm hệ số lợi nhuận - Hệ số lợi nhuận doanh thu(ROS) Bảng 2.14: Hệ số lợi nhuận doanh thu ROS (%) Năm 2011 Năm 2012 Năm 2013 FPT 8.2 8.1 7.6 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Một chỉ tiêu biến động ít trong giai đoạn từ năm 2011 đến năm 2013. Điều này chỉ ra rằng lợi nhuận sau thuế biến động cùng chiều với doanh thu thuần của. Nhƣ vậy, qua số liệu trên có thể thấy FPT có khả năng sinh lợi của hoạt động kinh doanh tƣơng đối ổn định.80 - Hệ số lợi nhuận trên tổng tài sản (ROA) Bảng 2.15: Hệ số lợi nhuận trên tổng tài sản ROA (%) Năm 2011 Năm 2012 Năm 2013 FPT 15.3 13.6 13 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Tỷ suất sinh lời trên tổng tài sản của FPT khá cao. Năm 2011 cứ 100 đồng đầu tƣ vào tổng tài sản đã mang lại cho công ty 15.3 đồng lợi nhuận sau thuế, đến năm 2013 con số này giảm xuống ở mức 13 đồng. - Hệ số sức sinh lợi căn bản (BEP) Bảng 2.16: Hệ số sức sinh lợi căn bản BEP (%) Năm 2011 Năm 2012 Năm 2013 FPT 18.4 18.5 15.3 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Tỷ suất sinh lời căn bản của FPT khá cao. Năm 2011 cứ 100 đồng đầu tƣ vào tài sản đã mang lại cho công ty 18.4 đồng lợi nhuận sau thuế, đến năm 2013 con số này giảm xuống ở mức 15.3 đồng. - Hệ số lợi nhuận trên vốn chủ sở hữu (ROE) Bảng 2.17: Hệ số lợi nhuận trên vốn chủ sở hữu ROE (%) Năm 2011 Năm 2012 Năm 2013 Chênh lệch 11 – 12 12 – 13 FPT 43.78 33.95 30.86 (9.83) (3.09) (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Nhìn chung, hệ số ROE của công ty giảm trong giai đoạn 2011 – 2013. Nếu nhƣ năm 2011, hệ số lợi nhuận trên vốn chủ sở hữu là 100 đồng vốn chủ sở hữu sẽ tạo ra 43.78 đồng lợi nhuận sau thuế thì năm 2012 và 2013 con số lợi nhuận tạo ra tử 100 vốn chủ sở hữu là 33.95 đồng và 30.86 đồng.81 - Hệ số giá trị kinh tế gia tăng (EVA): Bảng 2.18: Lãi suất trái phiếu chính phủ Năm 2011 Năm 2012 Năm 2013 Lãi suất trái phiếu chính phủ (kỳ hạn 5 năm) 11.9% 9.65% 8.45% (Nguồn: Dựa trên các thông báo kết quả đấu thầu trái phiếu chính phủ) Bảng 2.19: Hệ số Bêta β2011 β2012 β2013 1.21 0.87 0.98 (Nguồn: www.cafef.vn) Dựa vào công thức ƣớc tính ks = krf + (km – krf) x β với krf là lãi suất trái phiếu chính phủ kỳ hạn 5 năm, phần bù rủi ro thị trƣờng là 11% và β của công ty nhƣ bảng trên ta có ks ƣớc tính cho giai đoạn phân tích là 23.31%. Dựa vào công thức EVA = Lợi nhuận sau thuế - ks x Vốn chủ sở hữu, ta có kết quả sau: Bảng 2.20: Giá trị EVA Đơn vị tính : Triệu đồng Năm 2011 Năm 2012 Năm 2013 EVA 792.842 545.159 385.614 (Nguồn: Dựa vào tính toán theo công thức của tác giả) Qua số liệu trên có thể thấy, giá trị kinh tế gia tăng của FPT đều dƣơng qua các năm. Nhƣ vậy, kết quả kinh doanh thực sau khi có tính đến chi phí vốn chủ sở hữu của FPT là hiệu quả. Tuy nhiên chỉ số này giảm trong giai đoạn từ năm 2011 đến 2013. Nếu năm 2011, giá trị kinh tế gia tăng của FPT là 792.842 triệu đồng, sang năm 2012 là 545.159 triệu đồng và năm 2013 là 385.614 triệu đồng.82 2.2.2.5. Nhóm hệ số giá thị trường - Hệ số EPS Bảng 2.21: Hệ số EPS Năm 2011 Năm 2012 Năm 2013 EPS 7.783 5.625 5.842 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Qua số liệu thể hiện ở bảng trên, hệ số EPS của FPT khá cao. Có điều này là do phần lợi nhuận sau thuế công ty dành trả cho các cổ đông nắm giữ cổ phiếu thƣờng đang lƣu hành cao và có biến động qua các năm từ 2011 – 2013. Nhƣ vậy, trong giai đoạn qua, khả năng kiếm lợi nhuận của FPT ở mức cao, năm 2011 là 7.783; năm 2012 là 5.625 và năm 2013 là 5.842 đồng với mỗi cổ phiếu phổ thông. - Hệ số P/E Bảng 2.22: Hệ số P/E Năm 2011 Năm 2012 Năm 2013 P/E 4.73 6.58 7.50 (Nguồn: Báo cáo tài chính FPT giai đoạn 2011 – 2013) Ý nghĩa quan trọng của hệ số P/E là phản ánh kỳ vọng của thị trƣờng về sự tăng trƣởng cổ phiếu trong tƣơng lai. Một công ty có chỉ số P/E càng cao thì kỳ vọng của thị trƣờng vào lợi nhuận của công ty càng cao. Hệ số P/E của FPT thay đổi không nhiều thể hiện sự kỳ vọng ổn định của ngƣời đầu tƣ vào cổ phiếu này. Qua số liệu ở bảng trên cho thấy hệ số P/E của công ty thể hiện mức độ kỳ vọng của ngƣời đầu tƣ đối với cổ phiếu về ngành công nghệ thông tin viễn thông.83 2.2.2.6. Nhóm tỷ số tăng trưởng * Tỷ số tăng trưởng nội tại (IGR) Tỷ số lợi nhuận giữ lại: Bảng 2.23: Tỷ số lợi nhuận giữ lại Năm 2011=Năm 2012=Năm 2013=Tỷ số lợi nhuận giữ lại=0.55=0.80=0.45=(Nguồn: Báo cáo tài chính FPT giai đoạn 2011– 2013) Tỷ số lợi nhuận giữ lại (hay hệ số tái đầu tƣ) là một tỷ số tài chính đánh giá mức độ sử dụng lợi nhuận sau thuế cho tái đầu tƣ của doanh nghiệp. Có thể thấy mức chia lợi tức của FPT khá cao ở các năm 2011 và 2013 tƣơng ứng với 45% và 55%, duy chỉ có năm 2012, với mục tiêu tăng trƣởng cho công ty trong tƣơng lai thì công ty chia cổ tức ở mức 20%. Bảng 2.24: Tỷ số tăng trƣởng nội tại Năm 2011=Năm 2012=Năm 2013=IGo=0.0829=0.1259=0.0558=(Nguồn: Dựa vào tính toán theo công thức của tác giả) Tỷ số này cho biết tốc độ tăng trƣởng lớn nhất mà doanh nghiệp đạt đƣợc khi không cần bất kỳ nguồn tài trợ nào từ bên ngoài trong năm 2011; 2012 và 2013 tƣơng ứng là 8.29%; 12.59% và 5.58%. Tỷ lệ này có giảm trong giai đoạn từ năm 2011 đến 2013 tuy nhiên tỷ lệ này luôn ở mức cao so với tình hình chung của nền kinh tế. * Tỷ số tăng trưởng bền vững (SGR): Bảng 2.25: Tỷ số tăng trƣởng bền vững Năm 2011=Năm 2012=Năm 2013=SGo=0.2614=0.3460=0.1481=(Nguồn: Dựa vào tính toán theo công thức của tác giả)84 Tỷ số này cho biết tốc độ tăng trƣởng lớn nhất doanh nghiệp có thể đạt đƣợc mà không cần tài trợ cho vốn chủ sở hữu từ bên ngoài với điều kiện không tăng đòn bẩy tài chính (tỷ lệ giữa nợ và vốn chủ sở hữu không thay đổi). Tỷ số này của FPT đạt cao nhất vào năm 2012 khi mà mục tiêu giữ lại lợi nhuận để phát triển công ty trong những năm tiếp theo nên cổ tức đƣợc chia chỉ đạt mức 20%, do đó SGR lên đến 34.6%. 2.2.2.7. Nhóm hệ số phá sản Altman Hệ số phá sản Altman kết hợp giữa các chỉ tiêu phản ánh hiệu quả kinh doanh với các chỉ tiêu phản ánh khả năng thanh toán và chỉ tiêu phản ánh về sự độc lập về mặt tài chính. Đây là công cụ hiệu quả để phát hiện dấu hiệu báo trƣớc nguy cơ phá sản của doanh nghiệp. Qua tính toán hệ số Z, Z‟ và Z” của các công ty trong giai đoạn 2011 – 2013 ta thấy rõ FPT có hệ số này giảm nhƣng vẫn luôn nằm trong vùng an toàn, không có nguy cơ phá sản. Bảng 2.26: Hệ số phá sản Altman Hệ số Năm 2011 Năm 2012 Năm 2013 X1 0.194 0.240 0.219 X2 0.077 0.112 0.053 X3 0.184 0.183 0.153 X4 0.633 0.869 0.774 X5 1.698 1.731 1.538 Hệ số Z=1.71=1.74=1.55=Hệ số Z’=3.42=4.10=3.45=Hệ số Z’’=6.67=7.35=6.70==An toàn=(Nguồn: Dựa vào tính toán theo công thức của tác giả)85 2.2.3. So sánh các chỉ tiêu kinh tế cơ bản với các công ty cùng ngành Có thể so sánh các chỉ tiêu kinh tế của Công ty Cổ phần FPT với các Công ty Cổ phần tập đoàn HIPT và Công ty Cổ phần bƣu chính Viettel để thấy đƣợc quy mô tầm vóc của FPT cũng nhƣ hiệu quả hoạt động kinh doanh so với các đối thủ ở thị trƣờng trong nƣớc. Bảng 2.27: Tình hình tài sản năm 2011 – 2013 Đơn vị tính :Triệu đồng Công ty Năm 2011 Năm 2012 Năm 2013 FPT 14,943,087 14,209,183 17,570,557 HIPT 619,679 589,455 723,374 Viettel 208,556 195,534 276,129 Công ty CP FPT xứng đáng là doanh nghiệp hàng đầu của Việt Nam trong lĩnh vực công nghệ thông tin với quy mô tổng tài sản cao hơn gấp khoảng 60 lần so với Công ty Cổ phần tập đoàn HIPT và khoảng 40 lần so với Công ty Cổ phần bƣu chính Viettel. Trong năm 2012, quy mô tài sản có giảm đi nhƣng đây cũng là xu hƣớng chung của toàn nền kinh tế trong bối cảnh khủng hoảng kinh tế toàn cầu và ngành công nghệ thông tin cũng không nằm ngoài quy luật này. Tuy nhiên,đến năm 2013 tình hình có sự chuyển biến tốt lên cũng theo xu hƣớng phát triển chung.86 Hình 2.7 : Tình hình tài sản giai đoạn 2011-2013 Công ty FPT có doanh thu hàng năm cao gần gấp 2 lần so với tổng tài sản. Trong khi đó doanh thu của Công ty HIPT chỉ một nửa hoặc 3/2 so với tổng tài sản. Doanh thu của Viettel cao gấp hơn 2 lần tổng tài sản. Bảng 2.28: Tình hình doanh thu từ năm 2011 đến 2013 của các công ty FPT, HIP và Viettel Đơn vị tính :Triệu đồng Công ty Năm 2011 Năm 2012 Năm 2013 FPT 25,397,760 24,624,085 27,114,702 HIPT 425,619 302,551 523,024 Viettel 530,554 629,560 846,133 -2,000,000 4,000,000 6,000,000 8,000,000 10,000,000 12,000,000 14,000,000 16,000,000 18,000,000 Năm 2011Năm 2012Năm 2013Tình hình tài sản 2011-2013FPTHIPTViettel87 Bảng 2.29: Tình hình lợi nhuận sau thuế từ năm 2011 đến 2013 của các công ty FPT, HIPT và Viettel Đơn vị tính : Triệu đồng Công ty Năm 2011 Năm 2012 Năm 2013 FPT 2,079,148 1,985,487 2,065,313 HIPT 3,728 2,705 3,467 Viettel 18,237 19,280 22,651 Cũng nhƣ sự biến động về doanh thu, sự biến động về lợi nhuận sau thuế cũng có sự tăng giảm tƣơng ứng. Nếu nhƣ năm 2012, có sự giảm chung về doanh thu và lợi nhuận thì năm 2013 có sự tăng nhẹ về các chỉ số này ở các công ty trong lĩnh vực công nghệ thông tin nói riêng và toàn nền kinh tế nói chung. Bảng 2.30: Hệ số lợi nhuận doanh thu (ROS) từ năm 2011 đến 2013 của các công ty FPT, HIPT và Viettel Công ty Năm 2011 Năm 2012 Năm 2013 FPT 8.18% 8.06% 7.61% HIPT 0.87% 0.91% 0.66% Viettel 3.43% 3.06% 2.68% Bảng 2.31: Hệ số lợi nhuận trên tổng tài sản (ROA) từ năm 2011 đến 2013 của các công ty FPT, HIPT và Viettel Công ty Năm 2011 Năm 2012 Năm 2013 FPT 15.30% 13.62% 13.00% HIPT 0.61% 0.45% 0.53% Viettel 9.53% 9.54% 9.6%88 Bảng 2.32: Hệ số lợi nhuận trên vốn chủ sở hữu (ROE) từ năm 2011 đến 2013 của các công ty FPT, HIPT và Viettel Công ty Năm 2011 Năm 2012 Năm 2013 FPT 43.78% 33.95% 30.06% HIPT 1.00% 0.73% 0.92% Viettel 28.51% 20.37% 21.05% So sánh các chỉ tiêu thuộc nhóm hệ số lợi nhuận giữa các công ty trong giai đoạn 2011-2013, ta thấy đƣợc công ty FPT luôn có các chỉ số ROS, ROA, ROE ở mức cao, điều này chứng tỏ rằng hiệu quả hoạt động kinh doanh của Công ty FPT so với các đối thủ cạnh tranh là khá tốt. 2.3. Đánh giá tình hình tài chính chính Công ty cổ phần FPT 2.3.1. Ƣu điểm Trong giai đoạn qua, công ty đều gặt hái đƣợc những thành tựu đáng kể. Với những nỗ lực phấn đấu không ngừng. Công ty luôn là công ty đứng đầu, khẳng định đƣợc những vị trí cao nhất trong lĩnh vực công nghệ thông tin – viễn thông tại Việt Nam. Quá trình hoạt động kinh doanh trong giai đoạn 2011 – 2013, giá trị Tổng tài sản hay Tổng nguồn vốn của công ty khá lớn. Tuy nhiên, nguồn tài trợ chủ yếu là Nợ phải trả cụ thể là khoản Vay và nợ ngắn hạn. Hay nói cách khác, công ty đã tận dụng, khai thác nguồn lợi từ nguồn tài trợ bên ngoài, sử dụng đòn bẩy tài chính lớn để đảm bảo cũng nhƣ phát triển hoạt động kinh doanh của mình. Mặc dù Tổng tài sản hay Tổng nguồn vốn của công ty biến động rất lớn ảnh hƣởng đến sự thay đổi trong Hệ số khả năng thanh toán của công ty nhƣng nhìn chung sự thay đổi đó không quá lớn. Công ty vẫn duy trì đƣợc mức hệ số khá tốt đảm bảo khả năng thanh toán của công ty mình trƣớc89 những thay đổi khó khăn của tình hình kinh tế Việt Nam cũng nhƣ tình hình kinh tế thế giới. Bên cạnh đó, hệ số vòng quay hàng tồn kho của FPT khá cao chứng tỏ số lần hàng tồn kho đƣợc bán hết trong năm khá nhiều giúp giải phóng vốn để vốn không bị ứ đọng ảnh hƣởng đến nguồn vốn hoạt động kinh doanh của công ty. Trong giai đoạn phân tích, có thể nhận thấy rõ tình hình tài chính của FPT luôn ở mức tốt, xứng đáng là đơn vị dẫn đầu trong ngành công nghệ thông tin – viễn thông. Giá trị Tổng tài sản cũng FPT tăng lên nhanh chóng, rõ rệt giai đoạn 2011 – 2013. Trƣớc những khó khăn chung của nền kinh tế, FPT vẫn tìm đƣợc thị trƣờng hoạt động, giữ thị phần của mình, cạnh tranh tốt để giữ vững hoạt động giúp giữ vững kết quả hoạt động kinh doanh của công ty mình. Kết quả hoạt động kinh doanh qua từng năm không những không giảm xuống mà tình hình còn đƣợc cải thiện rõ rệt khi con số qua các năm tăng lên. Với những kết quả kinh doanh nhƣ vậy, hệ số lợi nhuận mà cụ thể là giá trị của các hệ số ROS, ROA, ROE ở mức cao của FPT giai đoạn 2011 – 2013 đã thể hiện đƣợc hiệu quả kinh doanh của công ty. Chính vì vậy, hoạt động của công ty luôn nằm trong vùng an toàn đồng thời giá trị kinh tế tăng thêm luôn ở mức cao. FPT là công ty hàng đầu về công nghệ tin học, phát triển phần mềm và phân phối điện thoại di động ở Việt Nam. Hệ thống nhân lực tốt, lãnh đạo đoàn kết và xây dựng văn hóa công ty vững chắc. Thƣơng hiệu tốt, quan hệ mạnh. Hiện Công ty đang mở rộng ra nhiều lĩnh vực kinh doanh tiềm năng nhƣ tài chính, ngân hàng, bất động sản. Kết quả kinh doanh tăng trƣởng mạnh. 2.3.2. Hạn chế Bên cạnh những thành tích đạt đƣợc, qua quá trình phân tích tình hình tài chính của FPT giai đoạn 2011 – 2013 cũng cho thấy một số hạn chế cần90 lƣu ý của công ty. Nhìn chung, Các khoản phải thu mà đặc biệt là tỷ trọng Các khoản phải thu ngắn hạn của công ty chiếm một mức lớn trong Tổng tài sản. Điều này chứng tỏ, công ty đang bị ứ đọng một khoản vốn khá lớn, khoản vốn này do những khách hàng mua chịu chiếm dụng mà ảnh hƣởng rất lớn đến quá trình hoạt động kinh doanh của công ty nhất là trong giai đoạn khó khăn của nền kinh tế. Ngoài ra, khi phân tích hệ số vòng quay khoản phải thu cũng cho thấy hệ số này của công ty giảm rõ rệt chứng tỏ tốc độ thu hồi nợ trong những năm qua đã giảm xuống nhiều. Bên cạnh đó, tỷ trọng Hàng tồn kho vẫn chiếm một tỷ trọng khá lớn. Việc duy trì hàng tồn kho là cần thiết nhƣng công ty phải chú trọng duy trì ở mức hợp lý để đảm bảo vốn không bị ứ đọng quá nhiều và quá lâu ở đây. Mặc dù sử dụng đòn bẩy tài chính để kích thích tăng trƣởng kinh doanh của công ty là biện pháp hữu hiệu tuy nhiên nguồn vốn vay bên ngoài của công ty khá lớn và cũng đƣợc thể hiện ở giá trị hệ số đòn bẩy khá cao chứng tỏ sự phụ thuộc nhiều vào nguồn tài trợ bên ngoài của doanh nghiệp. Đồng thời, một vấn đề cần lƣu ý của công ty là hiệu quả sử dụng tài sản cố định cũng nhƣ tổng tài sản giảm trong thời gian qua chứng tỏ sức sản xuất của tài sản và tổng tài sản giảm hay chƣa hiệu quả. Ngoài ra, vì FPT mở rộng ra nhiều lĩnh vực khác với ngành nghề kinh doanh chính, khiến cho ngành kinh doanh chính không còn là điểm tựa vững chắc. Việc mở rộng ra quá nhiều dự án, đặc biệt là các dự án trong ngành tài chính, ngân hàng đƣợc dự báo là mang tính rủi ro cao và sẽ ảnh hƣởng đến chiến lƣợc chung của Công ty sau này. Đồng thời, điều này cũng sẽ làm tổn thƣơng đến ngành nghề chính là cung cấp giải pháp về công nghệ tin học. Một khi mảng phân phối điện thoại di động giảm sút hiệu quả thì hiệu quả kinh doanh của Công ty cũng sẽ suy giảm nhiều, đặc biệt là khi các dự án mới91 khó có thể sớm tạo ra lợi nhuận cao. Việc cổ đông chiến lƣợc nƣớc ngoài cũng nhƣ nhiều cổ đông nội bộ bán ra sau một thời gian dài nắm giữ, khiến cho giới đầu tƣ trở nên hoài nghi với mức giá hiện tại của FPT.92 CHƢƠNG III MỘT SỐ GIẢI PHÁP NHẰM CẢI THIỆN TÌNH HÌNH TÀI CHÍNH TẠI CÔNG TY CỔ PHẦN FPT Chƣơng này tập trung vào việc đánh giá tổng quan về những thuận lợi khó khăn mà công ty có thể gặp phải trong quá trình hoạt động sản xuất kinh doanh ở giai đoạn tiếp theo. Bên cạnh đó, các định hƣớng, chiến lƣợc của công ty cũng đƣợc đề cập. Ngoài ra, kết hợp với những phân tích đánh giá ở chƣơng 2, chƣơng này chủ yếu đƣa ra các giải pháp nhằm phát huy tốt hơn những thành tích đạt đƣợc trong thời gian qua, hạn chế những khó khăn, nhƣợc điểm công ty đang tồn tại nhằm mục tiêu giúp công ty sẽ tiến hành hoạt động sản xuất kinh doanh tốt hơn trong giai toạn tới. 3.1. Định hƣớng và chiến lƣợc phát triển kinh doanh của Công ty Cổ phần FPT 3.1.1. Những thuận lợi và khó khăn của ngành kinh doanh phần mềm dịch vụ máy tính và Công ty trong giai đoạn tiếp theo FPT mong muốn trở thành một tổ chức kiểu mới, hùng mạnh bằng nỗ lực lao động sáng tạo trong khoa học kỹ thuật và công nghệ, làm khách hàng hài lòng, góp phần hƣng thịnh quốc gia, đem lại cho mỗi thành viên của mình điều kiện phát triển đầy đủ nhất về tài năng và một cuộc sống đầy đủ về vật chất, phong phú về tinh thần. Đến thời điểm hiện tại, FPT đã có mặt tại 17 quốc gia gồm: Việt Nam, Lào, Campuchia, Mỹ, Nhật Bản, Singapore, Đức, Myanmar, Pháp, Malaysia, Úc, Thái Lan, Anh, Philippines, Kuwait, Bangladesh và Indonesia. FPT trở thành doanh nghiệp CNTT Việt Nam đầu tiên lọt vào danh sách Software 500 của giới CNTT toàn cầu.93 FPT lọt top 100 Nhà Cung cấp dịch vụ Gia công Toàn cầu do Hiệp hội các chuyên gia outsourcing chuyên nghiệp quốc tế IAOP xếp hạng. Các dự báo đều thống nhất nhận định kinh tế thế giới năm 2014 sẽ tiếp tục khó khăn, thậm chí tồi tệ hơn rất nhiều so với năm 2013. Hai điểm nhấn quan trọng nhất là sự sụt giảm tốc độ tăng trƣởng của kinh tế toàn cầu, nhất là của các trung tâm tăng trƣởng (Mỹ, EU, Nhật, Trung Quốc), cùng với những khó khăn đó, sự tăng trƣởng chậm lại và lạm phát gia tăng ở những nền kinh tế mới nổi nhƣ: Trung Quốc, Ấn Độ,...và những bất ổn về chính trị, xung đột khu vực, tranh chấp lãnh thổ sẽ gây thêm khó khăn cho sự phát triển. Trong bối cảnh đó, các chính sách và biện pháp bảo hộ mậu dịch, hàng rào thuế quan và phi thuế quan gia tăng. Việt Nam ngoài những khó khăn từ bên ngoài, bản thân nội tại nền kinh tế vừa trải qua năm 2011 nhiều bất ổn từ hệ thống tài chính, lạm phát. Kinh tế vĩ mô chƣa ổn định; lạm phát và lãi suất đang còn ở mức cao ảnh hƣởng tiêu cực đến sản xuất và đời sống của nhân dân. Hoạt động đầu tƣ kinh doanh của doanh nghiệp, nhất là các doanh nghiệp nhỏ và vừa đang gặp nhiều khó khăn. Thị trƣờng chứng khoán và thị trƣờng bất động sản hoạt động trì trệ. Ngoài ra, thiên tai, bão lũ, dịch bệnh vẫn là những yếu tố phức tạp, khó lƣờng trong thời gian tới. Khó khăn của nền kinh tế, lạm phát tăng cao đã tác động rất mạnh đến môi trƣờng kinh doanh của các doanh nghiệp, tạo áp lực và khó khăn rất lớn đối với sự tồn tại, phát triển của các doanh nghiệp nói chung và doanh nghiệp công nghệ thông tin viễn thông nói riêng. Không những thế, sự phát triển của các doanh nghiệp cùng lĩnh vực trên thế giới đã tạo ra sự canh tranh mạnh mẽ, cũng gây nhiều khó khăn cho các doanh nghiệp trong nƣớc. Bên cạnh những khó khăn, bất lợi, ngành công nghệ thông tin viễn thông cũng có một số thuận lợi. Ở trong nƣớc, các giải pháp, chính sách về kiềm chế lạm phát, ổn định kinh tế vĩ mô đã bƣớc đầu phát huy hiệu quả. Bội94 chi ngân sách nhà nƣớc giảm dần, xuất khẩu tăng nhanh góp phần giảm nhập siêu, cân bằng cán cân thanh toán quốc tế, tăng dự trữ ngoại hối của nhà nƣớc. Đó là những điều kiện rất quan trọng tạo đà tăng trƣởng cao hơn trong năm 2012 và các năm tiếp theo. Bộ thông tin và truyền thông cũng có những chính sách phối hợp với các sở, ngành thực hiện đề án phát triển Việt Nam trở thành nƣớc mạnh về công nghệ thông tin-truyền thông, trong đó có một số hoạt động cụ thể nhƣ: Chƣơng trình quốc gia về ứng dụng công nghệ thông tin-truyền thông trong cơ quan Nhà nƣớc giai đoạn 2011-2015; Chƣơng trình phát triển phần mềm, thông tin số, công nghiệp điện tử. Đồng thời, Bộ đã đề xuất với Chính phủ những chính sách ƣu đãi cho ngành và đặt hàng doanh nghiệp triển khai một số hệ thống thƣ điện tử quốc gia, dịch vụ công nghệ thông tin-truyền thông… tạo cơ hội thuận lợi cho doanh nghiệp phát huy thế mạnh. Chiến lƣợc của FPT có tính dài hạn và bền vững. Do vậy, việc thay đổi nhân sự cấp cao không ảnh hƣởng đến việc triển khai chiến lƣợc của tập đoàn. FPT vẫn tập trung vào lĩnh vực kinh doanh chủ chốt. FPT sẽ sử dụng công cụ thẻ điểm cân bằng (Balanced Score Card) để quản trị chiến lƣợc tốt hơn, nhằm tìm động lực tăng trƣởng mới bên cạnh các hƣớng kinh doanh chủ chốt. Với công cụ này, chiến lƣợc sẽ đƣợc đo đạc bằng các con số cụ thể. 3.1.2. Định hƣớng phát triển của Công ty CP FPT Trong bối cảnh kinh tế vĩ mô và triển vọng các lĩnh vực hoạt động của FPT nhƣ trên, Hội đồng Quản trị đề ra những định hƣớng chiến lƣợc cho năm 2014 nhƣ sau: Toàn cầu hóa: Đẩy mạnh mảng Xuất khẩu phần mềm tại thị trƣờng Mỹ, Nhật Bản, châu Âu thông qua việc tăng cƣờng đào tạo chuyên gia, nghiên cứu công nghệ mới và đẩy mạnh hoạt động marketing;95 - Phát triển dịch vụ BPO mà nguồn nhân lực đã đƣợc chuẩn bị và đƣợc đối tác Nhật Bản đào tạo kỹ lƣỡng trong năm 2013; - Đẩy mạnh cung cấp các giải pháp phần trong các lĩnh vực chuyên biệt nhƣ: Chính phủ, Ngân hàng, Viễn thông, y tế,… ra thị trƣờng nƣớc ngoài, đặc biệt là thị trƣờng các nƣớc đang phát triển nhƣ: Lào, Campuchia, Myanmar, bangladesh, Ghana, bhutan, Senegal, …; - Tiếp tục mở rộng thị phần viễn thông tại các nƣớc trong khu vực và tiếp tục tìm kiếm cơ hội tại các thị trƣờng mới; - Xây dựng các khu làm việc tại Việt Nam theo mô hình campus và mở rộng quy mô văn phòng tại nƣớc ngoài. Thị trƣờng trong nƣớc: củng cố vị thế trong các lĩnh vực truyền thống Khối Công nghệ: - Giữ vững thị phần trong nƣớc đối với lĩnh vực Giải pháp phần mềm và Tích hợp hệ thống; - Giữ vững và tăng trƣởng thị phần dịch vụ bảo dƣỡng, cài đặt, lắp đặt, đào tạo, chuyển giao công nghệ bảo hành,... với trọng tâm là các hệ thống phần mềm ứng dụng, thiết bị đặc thù ngành ngân hàng, hệ thống bảo mật, hệ thống lƣu trữ lớn; - Đẩy mạnh dịch vụ điện tử, nỗ lực tiếp tục đạt tăng trƣởng hai chữ số so với năm 2013. Khối Viễn thông: - Đầu tƣ nâng cấp và cải tạo hạ tầng viễn thông tạo nền tảng để cung cấp các dịch vụ cao cấp, đáp ứng nhu cầu ngày càng cao của khách hàng về băng thông, tốc độ và sự ổn định; - Đầu tƣ vào truyền hình cáp, tăng lựa chọn cho khách hàng; - Tiếp tục mở rộng vùng phủ trong nƣớc và quốc tế;96 - Cải tiến hoạt động mảng trò chơi trực tuyến, đẩy mạnh phát hành các trò chơi mới cũng nhƣ phát hành các trò chơi trên nền di động. Khối Phân phối, Bán lẻ sản phẩm công nghệ: - Củng cố danh mục phân phối, hoàn thiện hệ thống phân phối nhằm giữ vững vị thế số 1 về phân phối các sản phẩm công nghệ tại Việt Nam; - Mở rộng quy mô chuỗi bán lẻ theo kế hoạch đã đƣợc phê duyệt năm 2012, tăng thêm 50 cửa hàng, với mục tiêu đạt 150 cửa hàng vào cuối năm2014. Đầu tƣ cho công nghệ mới và các hoạt động nghiên cứu phát triển: Trong năm 2014, ban Công nghệ sẽ đẩy mạnh các hoạt động nghiên cứu và đề xuất giải pháp cho tất cả các lĩnh vực kinh doanh của FPT nhƣ: Mảng Xuất khẩu phần mềm: Nghiên cứu mở rộng cung cấp dịch vụ trên nền công nghệ S.M.A.C nhằm chủ động đề xuất giải pháp và mở rộng phạm vi cung cấp cho khách hàng, bên cạnh dịch vụ ủy thác Phát triển phần mềm truyền thống; Lĩnh vực Giải pháp phần mềm và Tích hợp hệ thống: Thiết kế và tiếp tục hoàn thiện các giải pháp trọn gói; các giải pháp hạ tầng thông minh với các giải pháp cụ thể nhƣ camera giao thông, y tế điện tử, nhận dạng an ninh…,các giải pháp Cloud, Mobility cho khách hàng vừa và nhỏ, trƣớc mắt phục vụ thị trƣờng trong nƣớc; Lĩnh vực Dịch vụ Viễn thông: Nghiên cứu các giải pháp quản lý trung tâm chăm sóc khách hàng, phân tích file nhật ký (log), phát triển ứng dụng và dịch vụ cho thuê hạ tầng (IaaS); Lĩnh vực Nội dung số: đẩy mạnh việc đƣa các nội dung hiện có lên nền tảng di động, phát triển các công nghệ tối ƣu khả năng trình bày tin bài và các công cụ khai thác cộng đồng đọc tin lớn;97 Lĩnh vực Phân phối, Bán lẻ sản phẩm công nghệ: Phát triển cổng thƣơng mại điện tử, phát triển các ứng dụng cài đặt sẵn trên các điện thoại bán ra. Đẩy mạnh hoạt động mua bán, sáp nhập, tích cực tìm kiếm cơ hội tại các thị trƣờng Singapore, Mỹ và Nhật Bản. Hệ thống giá trị cốt lõi "Ngƣời FPT tôn trọng cá nhân, đổi mới và đồng đội. Đây là nguồn sức mạnh tinh thần vô địch đem đến cho FPT thành công nối tiếp thành công. Tinh thần này là hồn của FPT, mất nó đi FPT không còn là FPT nữa. Mỗi ngƣời FPT có trách nhiệm bảo vệ đến cùng tinh thần FPT. Lãnh đạo các cấp – ngƣời giữ lửa cho tinh thần này cần chí công, gƣơng mẫu và sáng suốt. Có nhƣ vậy FPT sẽ phát triển và trƣờng tồn cùng thời gian". 3.1.3. Chiến lƣợc phát triển của Công ty CP FPT Chiến lƣợc FPT lựa chọn trong giai đoạn tới là tập trung vào công nghệ “Be smarter”. Khẩu hiệu “Be Smarter” (“Hãy thông minh hơn”) đƣợc hiểu đơn giản là phải tăng trƣởng năng suất bằng tri thức và công nghệ, phải biết tập trung, sử dụng các tập thông tin, dữ liệu đồng bộ để phục vụ cho việc sáng tạo, mô hình hóa và chuyển thành tri thức tiên tiến, tạo ra hiệu quả và chất lƣợng ngày càng cao hơn. Khẩu quyết của Chiến lƣợc OneFPT Công Nghệ “Tiếp thu, làm chủ, sáng tạo công nghệ và tri thức tiên tiến phù hợp nhất, đƣa FPT trở thành tập đoàn toàn cầu hàng đầu của Việt Nam” sẽ phải đƣợc thể hiện trong tất cả các lĩnh vực kinh doanh, sản phẩm, dịch vụ của FPT. Việc FPT thực hiện triển khai Bản đồ chiến lƣợc bao gồm các mục tiêu tài chính, sau đó đến khách hàng, quá trình nội bộ và học tập, phát triển sẽ giúp công ty định hƣớng tốt hơn toàn bộ hoạt động của mình. FPT phải trở thành nhà cung cấp những giải pháp công nghệ và các sản phẩm, dịch vụ theo trình độ công nghệ hiện đại nhất có thể. FPT không thể thực hiện thành công Chiến lƣợc và98 mục tiêu tăng trƣởng nếu thiếu đầu tƣ vào phát triển công nghệ trên cả diện rộng và sâu. Các hƣớng chiến lƣợc ƣu tiên hàng đầu cho Công nghệ cấp tập đoàn trong giai đoạn tới bao gồm: - Trong lĩnh vực viễn thông sẽ tiến sâu vào thị trƣờng viễn thông băng rộng không dây, tận dụng cơ hội mua bán sáp nhập (M&A) và tập trung nguồn lực tối đa để tham gia thị trƣờng cung cấp sản phẩm, dịch vụ Nội dung số trên nền tảng công nghệ băng thông rộng không dây, đƣa các ứng dụng tiện ích vào mạng lƣới thiết bị hiện đại phủ trên diện rộng - Năm 2014, bên cạnh đẩy mạnh các hƣớng toàn cầu hóa hiện tại, FPT sẽ tập trung tìm kiếm các quốc gia có trình độ phát triển thấp hơn Việt Nam, nhƣng dân số đông và thu nhập bình quân khá, để triển khai toàn diện các hƣớng kinh doanh chủ lực của FPT nhƣ phần mềm, dịch vụ công nghệ thông tin, viễn thông, đào tạo, phân phối… tại các quốc gia này. 3.2. Một số giải pháp nâng cao hiệu quả hoạt động tài chính của Công ty cổ phần FPT 3.2.1 Tăng cƣờng quản lý các khoản phải thu Nhƣ đã phân tích ở Chƣơng II, các khoản phải thu của FPT chiếm tỷ trọng lớn trong tổng tài sản lƣu động, cụ thể năm 2011 chiếm 33,25%, sang đến năm 2012 tỷ lệ này lên tới 36.91% và đến năm 2013 là 34,18%, việc các khoản phải thu tăng có thể làm chậm tốc độ luân chuyển tài sản lƣu động, nhƣng đôi khi các khoản phải thu tăng cũng sẽ có lợi cho công ty, vì công ty đã có nhiều khách hàng, bán đƣợc sản phẩm, từ đó làm tăng doanh thu lên. Tuy nhiên, công ty cũng cần có một số biện pháp để có thể giảm bớt các khoản phải thu nhƣ: khi ký hợp đồng với khách hàng, công ty nên đƣa vào một số ràng buộc trong điều khoản thanh toán hoặc một số ƣu đãi nếu khách hàng trả tiền sớm. Nhƣ vậy vừa giúp khách hàng sớm thanh toán nợ cho công ty lại vừa là hình thức khuyến mãi giúp giữ chân khách hàng lại với công ty.99 Bên cạnh đó, việc đánh giá các chính sách bán chịu trong công ty để tìm ra chính sách bán chịu hợp lý nhằm mang lại hiệu quả kinh tế cao nhất với rủi ro thấp nhất là điều rất cần thiết. Ngoài ra, cần đánh giá, phân loại khách hàng dựa vào lịch sử quan hệ mua bán giữa công ty với khách hàng, hoặc đánh giá hoạt động kinh doanh và tài chính của khách hàng. Nếu khách hàng tốt thì bán với khối lƣợng lớn, khách hàng trung bình thì bán với khối lƣợng hạn chế, khách hàng yếu kém thì không nên bán chịu. - Cần đôn đốc theo dỏi công nợ và thu nợ. - Xử lý về mặt pháp lý đối với trƣờng hợp nợ quá hạn cố tình dây dƣa, chiếm dụng vốn của công ty. 3.2.2 Cắt giảm và quản lý chi phí bán hàng để đạt đƣợc lợi nhuận cao nhất Trong nội dung phân tích ở Chƣơng II cho thấy tỷ trọng chi phí bán hàng trên doanh thu thuần tăng dần qua các năm, cụ thể năm 2011 chiếm 3.13%, sang đến năm 2012 tỷ trọng chi phí bán hàng trên doanh thu thuần chiếm 3.49%, sang đến năm 2013 tỷ lệ này là 5,02% (tăng 1.6 lần so với năm 2011), điều đó chứng tỏ công tác quản lý chi phí bán hàng ngày càng yếu dần, hiệu quả quản lý các khoản chi phí bán hàng thấp. Yêu cầu đặt ra đối với Công ty là làm thế nào để kiểm soát chi phí bán hàng tốt hơn, giảm đƣợc chi phí bán hàng một cách tối đa mà vẫn tăng trƣởng doanh thu. Do vậy, Công ty cần quản lý chặt chẽ hơn chi phí bán hàng nhằm tăng hiệu quả hoạt động kinh doanh, cụ thể FPT nên tập trung xây dựng mạng lƣới phân phối sản phẩm thay vì quảng cáo quá nhiều, qua đó công ty có thể tạo dựng đƣợc mối quan hệ với khách hàng tiềm năng và các đối tác tin cậy. Chi phí quảng bá thƣơng hiệu từ đó sẽ giảm trong khi kết quả thu về không nhỏ chút nào. Tinh giảm số lƣợng nhân viên nếu không cần thiết, không cần thiết có quá nhiều lao động,100 tránh nhàn rỗi và lãng phí nguồn vốn. Để đảm bảo hiệu quả sản xuất trƣớc tình hình giá điện tăng làm tăng chi phí sản xuất, công ty phải chọn giải pháp tiết kiệm điện, cải tiến các thiết bị kỹ thuật và phƣơng tiện để sử dụng hiệu quả nguồn năng lƣợng, nhƣ sử dụng bóng đèn tiết kiệm điện, không dùng các thiết bị quá cũ kỹ sẽ tiêu tốn nhiều điện năng… Tiết kiệm điện trong thời điểm này đƣợc xem là giải pháp tối ƣu và đƣợc khuyến khích thực hiện vì vừa có lợi cho công ty lại giúp công ty thực hiện đƣợc hiệu quả xã hội khi đóng góp việc tiết kiệm điện cho quốc gia. 3.2.3 Nâng cao khả năng sinh lợi của tài sản Nhìn chung Các khoản phải thu nhất là Các khoản phải thu ngắn hạn của các công ty chiếm tỷ trọng khá lớn trong Tổng tài sản. Hệ số vòng quay khoản phải thu cũng giảm rõ rệt trong thời gian qua nên các Công ty cần có những chính sách bán hàng thích hợp hơn để hạn chế các khoản vốn của công ty bị khách hàng chiếm dụng ảnh hƣởng đến hoạt động kinh doanh của mình. Có thể đƣa ra các biện pháp để hạn chế việc này nhƣ các chƣơng trình bán hàng giảm giá, chiết khấu hay kèm quà tặng bán hàng khuyến khích khách hàng trả tiền ngay hoặc trả trong thời gian ngắn hơn. Bên cạnh đó, Hàng tồn kho lớn cũng là một trong những nguyên nhân làm giảm hiệu quả sử dụng nguồn vốn của các công ty. Những biện pháp để giảm nguồn Hàng tồn kho sẽ đƣợc đề cập ở phần giải pháp tăng hoạt động quảng cáo, marketing của công ty. Ngoài ra, để nâng cao khả năng sinh lời của tài sản, công ty áp dụng các biện pháp làm tăng số vòng quay của tổng tài sản. Muốn nâng cao số vòng quay của tổng tài sản, công ty phải tăng doanh thu và điều chỉnh cơ cấu tài sản theo hƣớng tăng cƣờng đầu tƣ TSCĐ, áp dụng phƣơng pháp khấu hao hợp lý đối với TSCĐ đông thời quản lý tốt để giảm các khoản phải thu, hàng tồn kho.101 3.2.4 Tăng cƣờng khả năng sinh lời của vốn chủ sở hữu Doanh nghiệp tiếp tục theo đuổi chính sách an toàn với tỉ trọng Vốn chủ trong tổng nguồn vốn cao và có xu hƣớng tăng. Phần lớn vốn chủ là Vốn cổ phần và thặng dƣ vốn cổ phần, tỷ trọng thặng dƣ vốn cổ phần trong tổng nguồn vốn tăng mạnh. Qua đó càng khẳng định sự độc lập và khả năng tự chủ về tài chính của công ty. Tổng nợ phải trả có xu hƣớng giảm, tỷ trọng vốn vay trong tổng nguồn vốn giảm, doanh nghiệp hạn chế sử dụng vốn vay và tăng cƣờng sử dụng vốn chủ. Điều này làm giảm chi phí lãi vay song lại không đƣợc lợi về thuế Thu nhập doanh nghiệp và cũng chƣa chắc đã là một cách tốt để tiết kiệm chi phí sử dụng vốn. 3.2.5. Tiếp cận các nguồn vốn có chi phí thấp Vốn luôn là điều kiện vật chất không thể thiếu đối với sự tồn tại và phát triển của công ty. Vốn quyết định quy mô, hiệu quả kinh doanh, vị thế của công ty trên thƣơng trƣờng. Trong kinh doanh, vốn luôn phải luôn đƣợc duy trì vừa đủ ở mức cần thiết cho các phƣơng án, kế hoạch kinh doanh, kế hoạch đầu tƣ... Sự phát triển kinh doanh của công ty với quy mô ngày càng lớn đòi hỏi công ty phải có lƣợng vốn ngày càng lớn. Bên cạnh đó, với sự cạnh tranh trên thị trƣờng càng ngày càng mạnh mẽ, dẫn đến nhu cầu vốn cho hoạt động kinh doanh, nhất là nhu cầu vốn dài hạn của công ty ngày càng mạnh mẽ. Tuy nhiên, cùng với sự phát triển của thị trƣờng, các hình thức huy động vốn của công ty càng ngày càng đa dạng, phong phú: công ty có thể vay vốn từ các ngân hàng thƣơng mại hoặc các tổ chức tài chính khác thông qua phát hành trái phiếu; công ty cũng có thể huy động vốn từ các khoản nợ tích lũy, từ nguồn vốn liên doanh liên kết... Mỗi hình thức huy động đều có những điều kiện, đặc điểm riêng đem lại những lợi ích cho công ty, đồng thời cũng có thể đƣa đến những điều bất lợi cho công ty. Do đó, công ty cần phải có chính sách huy động vốn thích hợp để phục cho nhu cầu về vốn của mình, và nâng102 cao hiệu quả kinh doanh của công ty mình. Trong giai đoạn kinh tế khó khăn, các công ty rất khó để tiếp cận đƣợc các nguồn vốn bên ngoài để phát triển sản xuất kinh doanh nhất là nguồn vốn trên thị trƣờng chứng khoán. Chính vì vậy, công ty có thể tiếp cận nguồn vốn mới có thể từ cá nhân nhƣ huy động vốn của cán bộ nhân viên trong công ty...Ngoài ra, hiện nay nhà nƣớc đang có những chính sách nhằm tháo gỡ những khó khăn cho công ty nên công ty có thể tận dụng nguồn vốn từ khoản chi phí thuế đƣợc gia hạn hoặc cắt giảm theo nghị quyết 13 của chính phủ. Bên cạnh đó, với việc lãi suất cho vay của các ngân hàng thƣơng mại trong thời gian này giảm mạnh, công ty có thể tìm kiếm vốn từ nguồn này để đảm bảo phát triển hoạt động sản xuất kinh doanh trong giai đoạn khó khăn chung của nền kinh tế trong nƣớc cũng nhƣ trên toàn thế giới. 3.2.6. Điều chính cơ cấu nhằm nâng cao hiệu quả sử dụng Tài sản – Nguồn vốn Qua quá trình phân tích tình hình tài chính Công ty trong giai đoạn 2011 – 2013, chúng ta có thể thấy rõ hiệu quả sử dụng Tài sản cố định nói riêng và Tổng tài sản nói chung của công ty chƣa hiệu quả. Quá trình đầu tƣ, sử dụng những tài sản có thể gây thất thoát, lãng phí dƣới các hình thức tài sản cố định bị hƣ hỏng trƣớc thời hạn, tài sản cố định bị ứ đọng không sử dụng, các khoản đầu tƣ dài hạn bị giảm giá, bị thua lỗ hoặc không thể thu hồi đƣợc vốn, giá trị của tài sản cố định và đầu tƣ dài hạn có thể bị giảm sút do tác động của các yếu tố nhƣ lạm phát, tỷ giá... gây ra. Do đó, công ty cần phải quản lý và nâng cao hiệu quả sử dụng tài sản cố định cũng nhƣ đầu tƣ dài hạn nhằm bảo đảm an toàn, phát triển giá trị của chúng và góp phần nâng cao hiệu quả sử dụng tổng tài sản của công ty. Để nâng cao hiệu quả sử dụng tài sản cố định, công ty phải tìm ra các biện pháp tác động tới quá trình đầu tƣ, sử dụng và quản lý tài sản cố định sao103 cho các chỉ tiêu biểu hiện hiệu quả tài sản cố định đạt đƣợc các kết quả ở mức mong đợi. Công ty có thể nghiên cứu triển khai một số biện pháp nhƣ: xây dựng, thẩm định và lựa chọn các phƣơng án đầu tƣ tài sản cố định tối ƣu; tổ chức thực hiện và quản lý tốt quá trình đầu tƣ tài sản cố định để đảm bảo đúng tiến độ đầu tƣ, hình thành tài sản cố định và tiết kiệm chi phí trong quá trình đầu tƣ... Bên cạnh đó, trong khai thác huy động vốn tài trợ cho tài sản cố định, công ty cần quán triệt nguyên tắc nguồn vốn ngắn hạn đầu tƣ cho tài sản ngắn hạn, còn nguồn vốn dài hạn đầu tƣ cho tài sản cố định để đảm bảo và duy trì khả năng thanh toán vững chắc của công ty. Trong quá trình sử dụng tài sản cố định, công ty có thể xây dựng và tổ chức thực hiện tốt quy trình sử dụng, bảo quản, bảo dƣỡng và sửa chữa tài sản cố định nhằm tăng năng lực phục vụ của tài sản cũng nhƣ ngăn ngừa, hạn chế tình trạng tài sản cố định bị hƣ hỏng trƣớc thời hạn sử dụng. Khai thác triệt để công suất, công dụng của tài sản cố định cũng là một biện pháp nhằm nâng cao hiệu quả sử dụng của nó. * Điều chỉnh cơ cấu tài sản Hàng năm, tài sản ngắn hạn chiếm tỷ lệ cao trong tổng tài sản. Phần lớn tài sản ngắn hạn đƣợc cấu thành từ tiền, các khoản phải thu ngắn hạn. Cơ cấu tài sản nhƣ vậy chƣa thật hiệu quả và có phần lãng phí nguồn lực của Công ty. Để cơ cấu tài sản hợp lý hơn, Công ty cần giảm tỷ trọng tài sản ngắn hạn. Trong cơ cấu tài sản ngắn hạn, khoản mục tiền và phải thu của khách hàng chiếm tỷ trọng chủ yếu. Với khoản mục tiền mặt có tỷ trọng lớn sẽ rất tốt cho Công ty trong việc đảm bảo khả năng thanh toán cho các đơn vị đối tác cũng nhƣ có thể dễ dàng huy động đƣợc vốn của ngân hàng khi cần sử dụng đầu tƣ tuy nhiên nếu không có phƣơng án sử dụng hợp lý sẽ gây lãng phí. Vậy, Công ty có thể xem xét khả năng đầu tƣ theo hƣớng đầu tƣ tài chính ngắn và trung hạn để phát huy hiệu quả nhƣng cũng phải cân đối thời gian để104 đảm bảo thanh toán các khoản nợ đến hạn. Cũng chiếm một tỷ trọng lớn trong tài sản ngắn hạn là các khoản phải thu của khách hàng, khoản mục này lớn sẽ dể đƣa Công ty đứng trƣớc nguy cơ phải đối mặt với việc mất khả năng thanh toán của đối tác đặc biệt trong giai đoạn rất nhiều doanh nghiệp gặp khó khăn trong hoạt động sản xuất kinh doanh. Để hạn chế nguy cơ này đề nghị Công ty xây dựng hệ thống quản trị công nợ trực tuyến điều hành bám sát theo từng khách hàng và có đánh giá về tiềm lực tài chính cũng nhƣ thƣơng hiệu trƣớc khi thực hiện phục vụ cung cấp dịch vụ để hạn chế rủi ro trong thanh toán. * Điều chỉnh cơ cấu nguồn vốn Từ phân tích cơ cấu vốn của Công ty ta nhận thấy toàn bộ nợ phải trả đều đƣợc cân đối điều chỉnh bằng các khoản phải thu nên để tạo ra tính hiệu quả thì Công ty cần có phƣơng án cân đối sử dụng phải thu – phải trả để từ đấy tìm ra lƣợng tiền tồn bình quân để ra phƣơng án đầu tƣ tài chính hiệu quả. Ngoài ra Công ty cũng có thể sử dụng linh hoạt, tiết kiệm nguồn vốn tạm thời nhàn rỗi của các quỹ trích lập nhƣng chƣa sử dụng đến. 3.2.7. Hoàn thiện bộ máy quản lý tài chính, nâng cao trình độ cán bộ của công ty Con ngƣời bao giờ cũng là yếu tố quan trọng, quyết định trong mọi hoạt động, và hoạt động sản xuất kinh doanh của công ty cũng không phải là ngoại lệ. Yếu tố nhân lực luôn là nhân tố cơ bản, quan trọng để tạo ra giá trị gia tăng cho sản phẩm của công ty. Đặc thù của công ty là hoạt động chủ yếu trong lĩnh vực công nghệ thông tin viễn thông - lĩnh vực có tốc độ thay đổi nhanh chóng, từng ngày trên toàn thế giới. Chính vì vậy, để theo kịp với yêu cầu, đảm bảo sản phẩm đáp ứng nhu cầu của ngƣời tiêu dùng trong nƣớc và trên thế giới đòi hỏi các105 công ty phải chú trọng chất lƣợng nguồn nhân lực. Các công ty nên có chính sách đào tạo, nâng cao kiến thức chuyên môn, kỹ năng nghiệp vụ của cán bộ nhân viên thƣờng xuyên. Các cán bộ nhân viên mới cần đƣợc hƣớng dẫn định hƣớng để đảm bảo hòa nhập, tiếp cận, thích nghi với môi trƣờng làm việc nhanh chóng. Bên cạnh đó, công ty cần ƣu tiên nguồn lực để cán bộ nòng cốt đƣợc đào tạo nhằm trở thành lực lƣợng quản lý, lãnh đạo kế cận, phục vụ nhu cầu dài hạn của công ty. Đội ngũ cán bộ quản lý cũng cần đƣợc đào tạo để tập trung phát triển cả về chuyên môn lẫn năng lực quản lý. Một số chính sách có thể áp dụng nhƣ: gửi cán bộ đi đào tạo trong nƣớc hoặc nƣớc ngoài; trao đổi cán bộ thuộc cùng lĩnh vực với các nƣớc tiên tiến trên thế giới; mời chuyên gia nƣớc ngoài có trình độ, kinh nghiệm đến giảng dạy... Công ty nên có chính sách tuyển dụng, thu hút lao động giỏi, có năng lực vào làm việc. Bên cạnh đó, công ty nên có những chính sách đãi ngộ thoả đáng. Dựa trên các tiêu chí nhƣ kết quả làm việc của các cá nhân, giá trị đóng góp cho công ty, chất lƣợng công việc hoàn thành...để có những chế độ phù hợp đối với nhân viên. Công ty nên chú trọng đƣa ra các chính sách tạo điều kiện về cơ hội, môi trƣờng và chế độ cho cán bộ nhân viên tiềm năng, tạo cơ hội thăng tiến cho những cán bộ có năng lực. Các chính sách về lƣơng, thƣởng, phụ cấp, phúc lợi nên đƣợc đƣa ra dựa trên việc đánh giá hiệu quả làm việc của nhân viên theo chỉ số đánh giá thực hiện công việc KPI (Key Performance Indicator), gắn kết quả sản xuất kinh doanh của nguồn lao động với tiền lƣơng và tiền thƣởng của họ. Với chế độ chính sách đãi ngộ thích hợp, với tiêu chí đánh giá mức độ hoàn thành công việc tới từng cá nhân sẽ là động lực để mỗi cán bộ nhân viên cố gắng phát huy hết năng lực để hoàn thành tốt công việc đƣợc giao cũng nhƣ tìm tòi nghiên cứu phát triển năng lực đồng thời sẽ là nhân tố giúp cán bộ nhân viên gắn bó lâu dài với môi trƣờng làm việc của công ty.106 3.2.8. Tăng cƣờng hoạt động marketing, tìm kiếm các thị trƣờng phát triển sản phẩm Marketing là quá trình tổ chức và quản lý toàn bộ các hoạt động sản xuất kinh doanh, từ việc phát hiện và biến sức mua của ngƣời tiêu dùng thành nhu cầu thực sự về một mặt hàng cụ thể, đến việc sản xuất và đƣa ra các hàng hóa đến ngƣời tiêu dùng cuối cùng, nhằm đảm bảo cho công ty thu đƣợc lợi nhuận dự kiến. Marketing quyết định và điều phối sự kết nối các hoạt động sản xuất kinh doanh của công ty với thị trƣờng, đảm bảo cho hoạt động kinh doanh của công ty hƣớng theo thị trƣờng, biết lấy thị trƣờng, nhu cầu và ƣớc muốn của khách hàng làm chỗ dựa vững chắc nhất cho mọi quyết định kinh doanh. Vì hoạt động marketing có vai trò quan trọng nhƣ vậy, nên việc tăng cƣờng các hoạt động marketing cũng nhƣ vạch ra chiến lƣợc marketing hợp lý là yếu tố rất quan trọng trong hoạt động kinh doanh của công ty. Thị trƣờng tiêu dùng sản phẩm công nghệ thông tin viễn thông hiện nay rất đa dạng với nhiều loại sản phẩm của nhiều công ty đặc biệt là sản phẩm của nƣớc ngoài. Đây cũng là thị trƣờng mà sản phẩm mới liên tục đƣợc giới thiệu và nhanh chóng thay thế các sản phẩm đang đƣợc bày bán trên thị trƣờng. Vì vậy, nghiên cứu thị trƣờng cũng nhƣ các đối thủ kinh doanh sẽ giúp công ty có thể cải tiến mẫu mã, chất lƣợng sản phẩm, nâng cao sức cạnh tranh đối với các đối thủ của mình. Công ty cũng nên phát triển mạng lƣới phân phối trung gian trên toàn quốc, đồng thời tăng cƣờng mối liên hệ với các đại lý, giành một số ƣu đãi, chiết khấu, tặng thƣởng theo doanh số bán cho các đại lý có mức doanh số vƣợt chỉ tiêu. Nếu cần, công ty có thể hỗ trợ vốn và gia hạn thanh toán tiền hàng trong thời gian đầu kinh doanh sản phẩm cho đại lý, hỗ trợ đại lý trong khâu tổ chức bán hàng, trƣng bày và giới thiệu sản phẩm, ký hợp đồng với những đại lý uy tín.107 Bên cạnh đó, công ty cũng cần phát triển các sản phẩm mới, đa dạng hóa hình thức, mẫu mã sản phẩm. Thế giới đang thay đổi và thói quen của ngƣời tiêu dùng trong thời đại ngày nay cũng đang thay đổi nên các công ty cần đƣa ra phƣơng pháp tiếp thị thích hợp với đối tƣợng khách hàng mục tiêu của mình. Doanh nghiệp cũng có thể đổi mới hoạt động kinh doanh, giảm chi phí và nâng cao hiệu quả hoạt động nhằm giảm giá sản phẩm, nâng cao chất lƣợng phục vụ khách hàng, tăng cƣờng mức chiết khấu và ƣu đãi cho các đại lý nhằm tăng mức tiêu thụ sản phẩm. Ngày nay, ngoài các hoạt động marketing thông thƣờng, với sự phát triển và phổ biến của Internet trên toàn thế giới các công ty có thể dễ dàng tăng cƣờng hoạt động Internet marketing. Đặc biệt, các công ty này đều kinh doanh trong lĩnh vực công nghệ thông tin viễn thông nên hoàn toàn có thể khai thác triệt để tiện ích từ internet. Việc cung cấp thông tin phong phú để giới thiệu về sản phẩm của công ty trên Website là phƣơng pháp hữu hiệu giúp khách hàng nhanh chóng tiếp cận với sản phẩm. Bên cạnh đó, Mobile marketing cũng là một trong những phƣơng pháp hiệu quả để công ty quảng bá hình ảnh, sản phẩm cũng nhƣ chất lƣợng của mình tới ngƣời tiêu dùng nhanh chóng, hiệu quả. 3.3. Kiến nghị Từ những phân tích trên, tác giả đƣa ra một số kiến nghị sau 3.3.1. Kiến nghị đối với Công ty FPT - Nâng cao cơ sở hạ tầng mạng tại các tuyến huyện, xã. Hiện tại mới chỉ triển khai tập trung tại thành phố và một số trung tâm thị xã, trong khi các đối thủ VNPT, Viettel đã cung cấp tại thành phố và tất cả các huyện trên địa bàn các tỉnh thành phố. - Chất lƣợng dịch vụ của các nhà mạng khác trên địa bàn ngày càng nâng cao, và có nhiều chính sách cho khách hàng. Thị hiếu của khách hàng108 ngày càng đa dạng và biến động phức tạp. Do đó đòi hỏi công ty phải luôn bám sát thị trƣờng và đƣa ra các sản phẩm tiện ích cho khách hàng. Đối thủ có thể triển khai lắp đặt Internet kết hợp mạng điện thoại cố định, FPT thì không. - Trong quá trình phục vụ khách hàng có thể chƣa làm 100% khách hàng hài lòng, là cơ hội cho các nhà cung cấp khác. Hình ảnh của FPT trên địa bàn các tỉnh, đƣờng dây nóng, trụ sở để phục vụ khách hàng còn hạn chế. Ngoài thời gian đón tiếp khách hàng: Buổi sáng 7h-11h30, Buổi chiều từ 13h30-18h thì không có nhân viên trực. Chi nhánh ở các tỉnh chƣa có bộ phận CallCenter riêng, khách hàng gọi lên Call Center đều kết nối ra Hà Nội hoặc TP.Hồ Chí Minh. Khủng hoảng kinh tế toàn cầu: dẫn đến kinh tế ngƣời dân gặp nhiều khó khăn, thay đổi thói quen tiêu dùng ảnh hƣởng đến kết quả kinh doanh của đơn vị Tổng đài CSKH bao gồm miền Bắc và miền Nam do vậy khi khách hàng gọi và số tổng đài thƣờng xuyên nhận đƣợc sự hỗ trợ của nhân viên call miền Nam do bất đồng về giọng nói giữa hai miền dẫn đến khách hàng cảm thấy khó chịu hoặc có đƣợc hƣớng dẫn nhƣng nghe không rõ ảnh hƣởng đến chất lƣợng cũng nhƣ thời lƣợng cuộc gọi bị kéo dài. Chi nhánh đề xuất callcenter miền Bắc và miền Nam nên tách biệt ra. Và nguồn nhân lực của miền Bắc cũng nhƣ miền Nam cần đáp ứng đủ nhu cầu giải đáp cho khách hàng qua call khu vực mình phụ trách. - Trung tâm dịch vụ khách hàng cần xây dựng chính sách chăm sóc khách hàng hoàn thiện hơn, linh động hơn. Đặc biệt chính sách về thiết bị và với những khách hàng lâu năm.Thực hiện phân loại khách hàng và xây dựng chính sách chăm sóc theo nhóm khách hàng đã phân loại nhằm mang lại hiệu quả chăm sóc khách hàng cao hơn. Bổ sung chính sách chăm sóc khách hàng hiện đang triển khai. Ứng dụng công nghệ vào công tác chăm sóc khách hàng. Hoàn thiện cơ sở dữ liệu khách hàng, tập trung, lƣu trữ mọi giao dịch phát sinh liên quan đến khách hàng, giúp bộ phận chăm sóc khách hàng thiết lập109 đầy đủ các thông tin cần thiết về khách hàng, nắm đƣợc lịch sử khách hàng, về thực trạng cƣớc thuê bao hàng tháng của khách hàng tăng hay giảm và nguyên nhân, biết đầy đủ về nhu cầu hiện tại và nhu cầu phát sinh của khách hàng, lịch sử thiết bị, bảo hành thiết bị.. Các dữ liệu đƣợc đƣa vào lƣu trữ cần đƣợc phân loại thông tin theo các tiêu chí khác nhau để khai thác hiệu quả hơn. Tổ chức, triển khai các chƣơng trình chăm sóc khách hàng, đặc biệt, tri ân khách hàng. - Hoàn thiện các tính năng của phần mềm quản lý tài chính để có thể bám sát công nợ, tránh hiện tƣợng thất thoát công nợ. Bằng việc sử dụng phần mềm tài chính trực tuyến thì Công ty có thể liên tục theo dõi và cập nhật tiến độ dòng tiền về từ đấy giám sát đƣợc lộ trình thanh toán của khách hàng để từ đó thành lập một nhật ký của từng khách hàng. - Ngoài việc sử dụng hệ thống phần mềm để tìm ra chu kỳ thanh toán của khách hàng thì Công ty cần xây dựng kế hoạch thu nợ đến từng đơn vị trong Công ty theo từng ngày và từng tuần để có các đôn đốc kịp thời về thu nợ. Nhu cầu về thị trƣờng thƣơng mại điện tử càng ngày càng phát triển thì dịch vụ phát hàng thu tiền của Công ty càng phát triển với dòng tiền mặt tại các đơn vị tăng nhanh nếu không có kế hoạch rõ ràng thì khả năng thất thoát là rất dễ xảy ra và hiển hiện trƣớc mắt. - Để nâng cao năng lực phân tích tài chính của Công ty, Công ty nên thực hiện tuyển dụng nhân sự có trình độ phân tích và quản trị tài chính để đề xuất các biện pháp cũng nhƣ đƣa ra các cảnh báo về các vấn đề tài chính của Tổng Công ty. Việc nâng cao chất lƣợng của bài thi đầu vàoFPT-IS chỉ tổ chức thi tuyển 3 môn IQ, Gmat, tiếng Anh. Ba bài thi nàyđƣợc đánh giá là khó và áp dụng với tất cả các vị trí công việc. Bài thi IQ, Gmatrất phù hợp với các vị trí làm về phần mềm, kỹ thuật nhƣ lập trình viên, tester, quản trị dự án, cán bộ kỹ thuật, cán bộ công nghệ... Đối với các vị trí nhƣ nhânviên văn110 phòng, lễ tân, hành chính... thì đôi khi hai bài thi này chƣa thực sự phản ánh đúng năng lực của ứng viên. Công ty nên thay đề thi IQ, Gmat bằng một đề thi chuyên môn thì kết quả thi tuyển sẽ mang tính chính xác hơn. Công ty sử dụng mức đề B cho tất cả các vị trí công việc. Với mỗi vị trí lại quy định mức điểm đạt khác nhau nên công tác chấm thi rất phức tạp. Đểkhắc phục nhƣợc điểm đó, công ty nên sử dụng các mức đề thi với độ khó dễ khác nhau cho các vị trí khác nhau nhƣng đều có mức điểm đạt qua vòng thi tuyển là nhƣ nhau. Nhƣ thế, cán bộ nhân sự sẽ dễ dàng xác định đƣợc những ngƣời đạt và không đạt. Công tác thi tuyển cần đƣợc tiến hành nghiêm túc để đảm bảo sự công bằng trong tuyển dụng. Nội dung đề thi phải thƣờng xuyên đƣợc cập nhật để ngân hàng câu hỏi thi đƣợc phong phú và đa dạng. Hàng năm, công ty tuyển dụng chủ yếu là lao động ngành công nghệ thông tin. Việc thi đầu vào với 3 môn thi trên chƣa thực sự đánh giá đƣợc năng lực làm việc của ứng viên. Công ty cần có thêm đề thi chuyên môn bởi nhiều ứng viên có điểm IQ, Gmat cao nhƣng khi vào làm việc họ lại bộc lộ những yếu kém về kiến thức chuyên môn, mà điều này chƣa thể hiện ra hết trong quá trình phỏng vấn. Thực hiện phỏng vấn tuyển chọn một cách chuyên nghiệp. Phỏng vấn là bƣớc quan trọng trong quá trình tuyển chọn. Bƣớc này cần đƣợc tiến hành một cách bài bản và chuyên nghiệp. - Thực hiện các chƣơng trình đào tạo và đào tạo nâng cao nhằm nâng cao nghiệp vụ tài chính cho các nhân viên kế toán tại Phòng Tài chính của Tổng Công ty cũng nhƣ các Công ty thành viên và chi nhánh của Tổng Công ty. Việc đào tạo định kỳ và theo hệ thống sẽ giúp Phòng Tài chính của Tổng Công ty đƣa ra các biện pháp khắc phục theo tình hình diễn biến thực tế dƣới đơn vị. 3.3.2. Kiến nghị với Bộ thông tin truyền thông Các yếu tố thuộc mội trƣờng vĩ mô ảnh hƣởng rất lớn đến hoạt động111 cũng nhƣ hiệu quả sản xuất kinh doanh của Doanh nghiệp, để tạo điều kiện cho doanh nghiệp hoạt động trong lĩnh vực Viễn thông, Công nghệ thông tin phát triển, xin đề xuất một số kiến nghị với Bộ Thông tin và Truyền thông nhƣ sau : - Phải có chính sách phù hợp với môi trƣờng kinh tế xã hội để thúc đẩy hoạt động kinh doanh của doanh nghiệp có hiệu quả. Xây dựng hệ thống pháp luật và các quy định cụ thể phù hợp với thực tiễn tạo ra môi trƣờng kinh doanh bình đẳng, cạnh tranh lành mạnh giữa các doanh nghiệp. Xây dựng các chính sách hỗ trợ cho các doanh nghiệp tham gia vào một số đề án quốc gia nhƣ đề án “Việt Nam sớm trở thành nƣớc mạnh về CNTT và truyền thông” thông qua các công cụ tài chính, tiền tệ…Rút ngắn thời gian thẩm định, phê duyệt, cấp phép đối với các dự án đầu tƣ để doanh nghiệp có khả năng nắm bắt kịp thời các cơ hội kinh doanh trong xu thế mở cửa hội nhập. - Bộ Thông tin Truyền thông phối hợp với các bộ ban ngành tiến hành yêu cầu các công ty viễn thông triển khai hạ ngầm mạng lƣới hạ tầng viễn thông nhằm hạn chế ảnh hƣởng của thiên tai đến các doanh nghiệp cũng nhƣ với chất lƣợng sử dụng dịch vụ của khách hàng. - Cùng với các Cơ quan chức năng của nhà nƣớc, Bộ Thông tin truyền thông thiết lập những hành lang pháp lý thông thoáng và phù hợp với xu hƣớng thời đại nhằm tạo cơ hội cho các doanh nghiệp Việt Nam đặc biệt là các doanh nghiệp kinh doanh trong lĩnh vực công nghệ luôn tiếp cận đƣợc những thành tựu khoa học liên tục phát triển của Thế giới. Cụ thể, Từ đầu năm 2014 đến nay, đã 6 lần Công ty TNHH FPT TP.HCM phải gửi công văn xin nhập tivi, điện thoại cũ để nghiên cứu dù đây là những mặt hàng đƣợc Bộ Thông tin truyền thông xác nhận không bị cấm nhập khẩu. - Trong giai đoạn kinh tế hiện nay, Bộ Thông tin truyền thông cùng các cơ quan ban ngành có liên quan cần tìm ra những giải pháp phù hợp để hỗ trợ112 các doanh nghiệp đứng vững trên thị trƣờng, thúc đẩy phát triển sản xuất kinh, cần có các quy định, chế tài nghiêm khắc hơn trong xử lý hàng nhập lậu, hàng nhái, hàng giả các thƣơng hiệu trong nƣớc và các hình thức cạnh tranh không lành mạnh, trốn thuế.113 KẾT LUẬN Phân tích tài chính so sánh Công ty Cổ phần FPT giúp ta thấy đƣợc tình hình tài chính của công ty trong thời gian qua. Tuy nhiên, có thể nhận thấy rõ trong Công ty Cổ phần FPT luôn khẳng định đƣợc vị trí số 1 trong lĩnh vực công nghệ thông tin – viễn thông với những thành tích rất đáng chú ý trong thời gian qua nhất là trong những con số thể hiện kết quả kinh doanh tốt của mình. Làm đƣợc điều này bởi FPT đã có những nền tảng vững chắc cũng nhƣ với những khả năng và chiến lƣợc đúng đắn để vƣợt qua những khó khăn riêng của công ty và tình hình kinh tế chung . Với thời gian nghiên cứu không dài, khả năng còn hạn chế nên khóa luận này không tránh khỏi những thiếu sót. Tôi rất mong nhận đƣợc sự chỉ bảo góp ý của các thầy cô giáo để đề tài đƣợc hoàn thiện và có ý nghĩa thực tiễn cao hơn. Tôi xin gửi lời cảm ơn chân thành tới Tiến sĩ Nguyễn Thế Hùng, giảng viên khoa Tài chính – Ngân hàng, Trƣờng Đại học kinh tế - Đại học Quốc gia Hà Nội đã tận tình hƣớng dẫn, chỉ bảo, giúp đỡ tôi hoàn thành khóa luận này.114 DANH MỤC TÀI LIỆU THAM KHẢO Tiếng Việt 1. Nguyễn Tấn Bình (2009), Phân tích hoạt động doanh nghiệp – Phân tích kinh doanh – Phân tích báo cáo tài chính – Phân tích hiệu quả các dự án, NXB Thống kê. 2. Nguyễn Tấn Bình dịch (2008), “Higgins: Phân tích quản trị tài chính”, NXB ĐHQG TP. Hồ Chí Minh. 3. Đặng Kim Cƣơng, Nguyễn Công Bình (2008), Phân tích các báo cáo tài chính – Lý thuyết bài tập và bài giải, NXB Giao thông vận tải. 4. FPT (2011-2013), Báo cáo thường niên FPT, Báo cáo tài chính kiểm toán, Bản cáo bạch FPT. 5. Nguyễn Minh Kiều (2010), Tài chính doanh nghiệp căn bản, NXB Thống kê. 6. Nhiều tác giả (2009), Phân tích tài chính doanh nghiệp, NXB ĐHQG TP. Hồ Chí Minh. 7. Nhiều tác giả (2008), Quản trị tài chính đầu tư – Lý thuyết và ứng dụng, NXB Lao động xã hội. 8. Võ Văn Nhị (2007), Báo cáo tài chính và báo cáo quản trị - Áp dụng cho doanh nghiệp Việt Nam, NXB Giao thông vận tải. 9. Nguyễn Trƣờng Phú và Hồ Quốc Tuấn dịch (2010), Mary Buffett. David Clark: Báo cáo tài chính dưới góc nhìn của Warren Bufeett, NXB Trẻ 10. Bùi Hữu Phƣớc (2008), Toán tài chính – Hệ thống lý thuyết, bài tập, bài115 giải, NXB Thống kê. 11. Phan Thị Thanh Giang (2013), Giải pháp nâng cao khả năng huy động nguồn vốn kinh doanh cho các doanh nghiệp vừa và nhỏ Việt Nam, luận văn thạc sĩ, Đại học Kinh tế TP Hồ Chí Minh. 12. Lê Văn Hƣng (2014 ), Phân tích tài chính tại công ty cổ phần VTC truyền thông trực tuyến, luận văn thạc sỹ, Đại học kinh tế - Đại học Quốc Gia Hà Nội. 13. Bùi Văn Lâm (2013), Phân tích tình hình tài chính tại công ty cổ phần Vinaconex 25, luận văn thạc sĩ, Đại học Đà Nẵng. 14. Nguyễn Thu Phƣơng (2013), Vận dụng thủ tục phân tích trong kiểm toán báo cáo tài chính tại công ty TNHH kiểm toán và tư vấn thuế ATAX, luận văn thạc sĩ, Đại học Đà Nẵng. 15. Nguyễn Thanh Tùng (2014 ), Phân tích tài chính Tổng Công ty cổ phần Bưu chính Viettel, luận văn thạc sỹ, Đại học kinh tế - Đại học Quốc Gia Hà Nội. Tiếng Anh 16. Brealey, Myers,Allen (2006), Principles of Corporate Finance, McGraw-Hill Irwin. 17. Brigham, Houston (2004), Fundamentals of Financial Management, 10th edition, Harcourt College Publisher. 18. Ross, Westerfield, Jaffe (2005), Corporate Finance, 7th edition, McGraw-Hill Irwin. 19. Chƣơng trình giảng dạy kinh tế Fulbright tại Việt nam116 Website: 20. www.cafef.vn 21. www.cophieu68.com 22. www.fetp.edu.vn 23. www.fpt.com.vn117 PHỤ LỤC BẢNG CÂN ĐỐI KẾ TOÁN FPT GIAI ĐOẠN 2011 –=2013=Đơn vị : Đồng TÀI SẢN 31/12/2011 31/12/2012 31/12/2013 A. TÀI SẢN NGẮN HẠN 11,372,728,248,045 10,229,470,211,202 12,908,243,472,406 I. Tiền và các khoản tƣơng đƣơng tiền 2,902,382,823,282 2,318,915,022,090 2,750,971,144,015 1. Tiền 1,498,138,209,402 1,448,573,791,559 1,426,911,070,762 2. Các khoản tƣơng đƣơng tiền 1,404,244,613,880 870,341,230,531 1,324,060,073,253 II. Các khoản đầu tƣ tài chính ngắn hạn 861,597,468,810 662,020,767,658 1,443,449,364,921 1. Đầu tƣ ngắn hạn 861,597,468,810 677,627,389,412 1,452,854,862,041 2.Dự phòng giảm giá đầu tƣ ngắn hạn (15,606,621,754) (9,405,497,120) III. Các khoản phải thu ngắn hạn 3,781,513,726,520 3,775,642,141,085 4,411,534,370,955 1. Phải thu khách hàng 3,055,170,440,701 3,208,601,584,061 3,658,267,197,017 2. Trả trƣớc cho ngƣời bán 202,305,584,199 209,644,308,313 253,623,307,137 3. Phải thu theo tiến độ kế hoạch hợp đồng 259,634,990,533 272,484,692,839 419,888,616,854 4. Các khoản phải thu khác 368,964,010,051 265,938,583,078 320,026,947,899 5.Dự phòng phải thu ngắn hạn khó đòi (104,561,298,964) (181,027,027,206) (240,271,697,952) IV. Hàng tồn kho 3,275,849,800,433 2,699,508,806,652 3,328,880,961,810 1. Hàng tồn kho 3,294,682,950,896 2,710,301,221,144 3,353,805,593,239 2.Dự phòng giảm giá hàng tồn kho (18,833,150,463) (10,792,414,492) (24,924,631,429) V. Tài sản ngắn hạn khác 551,384,429,000 773,383,473,717 973,407,630,705 1. Chi phí trả trƣớc ngắn hạn 81,837,721,116 114,201,682,230 178,529,969,119 2. Thuế GTGT đƣợc khấu trừ 405,237,862,119 621,883,774,582 757,073,611,102 3. Các khoản khác phải thu Nhà nƣớc 38,095,433,386 14,373,755,379 10,025,030,013118 4. Tài sản ngắn hạn khác 26,213,412,379 22,924,261,526 27,779,020,471 B. TÀI SẢN DÀI HẠN 3,570,358,291,380 3,979,712,411,237 4,662,313,781,106 I.Các khoản phải thu dài hạn 1,028,639,950 1,434,084,775 1,212,664,525 1.Phải thu dài hạn khác 1,028,639,950 1,434,084,775 1,212,664,525 II. Tài sản cố định 2,150,890,020,172 2,617,661,929,811 3,075,863,270,475 1. Tài sản cố định hữu hình 1,458,878,278,435 1,806,909,797,593 2,263,586,993,603 - Nguyên giá 2,715,424,230,866 3,396,114,230,189 4,132,422,050,335 - Giá trị hao mòn lũy kế (1,256,545,952,431) (1,589,204,432,596) (1,868,835,056,732) 2.Tài sản cố định thuê tài chính 595,836,958 645,973,398 545,870,029 - Nguyên giá 965,721,579 1,172,124,293 794,460,808 - Giá trị hao mòn lũy kế (369,884,621) (526,150,895) (248,590,779) 3. Tài sản cố định vô hình 268,330,648,339 269,109,800,119 272,627,710,038 - Nguyên giá 390,244,795,346 432,866,818,574 480,191,028,731 - Giá trị hao mòn lũy kế (121,914,147,007) (163,757,018,455) (207,563,318,693) 4. Chi phí xây dựng cơ bản dở dang 423,085,256,440 540,996,358,701 539,102,696,805 II. Các khoản đầu tƣ tài chính dài hạn 865,424,033,772 696,285,615,938 706,727,341,936 1. Đầu tƣ vào công ty con 212,185,131,510 210,440,925,092 225,525,036,285 2. Đầu tƣ dài hạn khác 672,534,221,546 663,357,798,632 663,468,944,666 3. Dự phòng giảm giá đầu tƣ tài chính dài hạn (19,295,319,284) (177,513,107,786) (182,266,639,015) III. Tài sản dài hạn khác 336,649,236,703 447,964,419,930 647,002,229,017 1.Chi phí trả trƣớc dài hạn 225,343,888,201 330,699,555,321 489,423,569,136 2.Tài sản thuế thu nhập hoãn lại 73,225,086,409 74,743,219,962 103,536,509,729 2. Tài sản dài hạn khác 38,080,262,093 42,521,644,647 54,042,150,152 IV. Lợi thế thƣơng mại 216,366,360,783 216,366,360,783 231,508,275,153119 TỔNG CỘNG TÀI SẢN (280 = 100 + 200) 14,943,086,539,425 14,209,182,622,439 17,570,557,253,512 NGUỒN VỐN A. NỢ PHẢI TRẢ 8,717,275,015,362 7,114,920,592,482 9,316,700,305,301 I. Nợ ngắn hạn 8,475,464,627,022 6,819,506,261,500 9,068,740,122,198 1. Vay và nợ ngắn hạn 4,674,454,686,852 2,859,683,974,981 4,166,634,532,080 2. Phải trả cho ngƣời bán 1,338,827,517,569 1,809,370,535,796 2,200,022,923,453 3. Ngƣời mua trả tiền trƣớc 335,440,515,687 345,908,138,944 374,759,654,082 4. Thuế và các khoản phải nộp cho Nhà nƣớc 337,468,389,390 297,344,146,695 196,311,775,347 5. Phải trả ngƣời lao động 342,051,528,648 310,779,284,729 506,482,831,093 6. Chi phí phải trả 196,519,022,047 234,919,624,218 447,646,454,864 7. Phải trả theo tiến độ hợp đồng 16,886,638,003 6,475,957,808 28,377,082,233 8.Các khoản phải trả, phải nộp ngắn hạn khác 708,436,527,483 299,917,617,141 172,163,501,647 9.Dự phòng phải trả ngắn hạn 24,125,222,347 24,077,425,262 52,496,233,059 10.Quỹ khen thƣởng, phúc lợi 194,122,831,946 234,719,440,517 211,131,680,402 11.Doanh thu chƣa thực hiện 307,131,747,050 396,310,115,409 712,713,453,938 II. Nợ dài hạn 241,810,388,340 295,414,330,982 247,960,183,103 1. Phải trả dài hạn khác 196,674,666,730 271,774,167,660 191,130,136,496 2. Vay và nợ dài hạn 274,583,554 21,804,643,161 55,406,052,179 3. Thuế thu nhập hoãn lại phải trả 1,848,413,023 1,138,933,402 4. Dự phòng trợ cấp mất việc làm 1,482,292,216 5. Dự phòng phải trả dài hạn 557,179,639 59,711,127 12,905,000 6. Doanh thu chƣa thực hiện 7,629,691,000 7 Quỹ phát triển khoa học công nghệ 33,343,562,178 1,775,809,034 272,156,026 B. NGUỒN VỐN CHỦ SỞ HỮU 5,521,004,779,653 6,181,762,066,438 7,208,664,664,472120 I. Vốn chủ sở hữu 5,518,254,779,653 6,179,012,066,438 7,205,914,664,472 1. Vốn điều lệ 2,160,826,760,000 2,738,488,330,000 2,752,017,550,000 2. Thặng dƣ vốn cổ phần 49,546,879,484 49,465,703,201 49,465,703,201 3. Cổ phiếu quỹ (513,440,000) (794,340,000) (823,760,000) 4. Chênh lệch tỷ giá hối đoái 19,393,997,526 27,959,758,134 4,302,490,092 5. Quỹ đầu tƣ phát triển 103,009,261 67,103,009,261 78,666,938,875 6. Quỹ dự trữ bổ sung vốn điều lệ 115,476,089,217 115,477,144,855 114,943,857,509 7. Lợi nhuận sau thuế chƣa phân phối 3,173,421,484,165 3,181,312,460,987 4,207,341,884,795 II. Nguồn kinh phí và các quỹ khác 2,750,000,000 2,750,000,000 2,750,000,000 1. Nguồn kinh phí 2,750,000,000 2,750,000,000 2,750,000,000 C. Lợi ích của cổ đông thiểu số 704,806,744,410 912,499,963,519 1,045,192,283,739 TỔNG CỘNG NGUỒN VỐN 14,943,086,539,425 14,209,182,622,439 17,570,557,253,512121 BÁO CÁO KẾT QUẢ HOẠT ĐỘNG KINH DOANH FPT GIAI ĐOẠN 2011 – 2013 Đơn vị : Đồng CHỈ TIÊU 2011 2012 2013 1. Tổng thu về bán hàng và cung cấp dịch vụ 25,397,759,809,554 24,624,085,073,577 27,114,701,620,108 2.Các khoản giảm trừ doanh thu 27,512,943,153 29,781,279,167 86,812,893,801 3.Doanh thu thuần về bán hàng và cung cấp dịch vụ 25,370,246,866,401 24,594,303,794,410 27,027,888,726,307 4. Giá vốn hàng bán và dịch vụ cung cấp 20,412,099,286,524 19,902,158,833,281 21,488,735,997,741 5. Lợi nhuận gộp về bán hàng và cung cấp dịch vụ 4,958,147,579,877 4,692,144,961,129 5,539,152,728,566 6. Doanh thu hoạt động tài chính 552,057,804,065 636,518,017,402 385,721,360,302 7. Chi phí tài chính 693,757,749,103 549,888,372,973 270,555,567,201 Trong đó: Chi phí lãi vay 249,500,890,165 228,658,640,864 132,491,172,822 8. Chi phí bán hàng 793,284,728,364 857,892,994,946 1,356,607,364,353 9. Chi phí quản lý doanh nghiệp 1,603,154,839,368 1,602,676,357,135 1,846,473,690,787 10. Lợi nhuận thuần từ hoạt động kinh doanh 2,420,008,067,107 2,318,205,253,477 2,451,237,466,527 11. Thu nhập khác 104,920,544,425 167,744,037,808 204,959,308,306 12. Chi phí khác 58,923,327,122 112,050,540,397 119,640,696,452 13. Lợi nhuận khác 45,997,217,303 55,693,497,411 85,318,611,854 14. Lợi nhuận từ công ty liên kết 35,537,691,711 32,661,858,396 21,520,886,281 15. Tổng lợi nhuận kế toán trƣớc thuế - Trƣớc khi trích lập quỹ đầu tƣ và phát triển 2,501,542,976,121 2,406,560,609,284 2,558,076,964,662 - Trích lập quỹ đầu tƣ và phát triển 42,446,972,450 - Sau khi trích lập quỹ đầu tƣ và phát triển122 2,501,542,976,121 2,406,560,609,284 2,515,629,992,212 16. Chi phí thuế TNDN hiện hành 418,067,272,905 424,440,322,537 477,971,353,268 17. (Thu nhập)/chi phi thuế TNDN hoãn lại 4,327,973,530 (3,366,546,576) (27,654,356,365) 18. Lợi nhuận sau thuế thu nhập doanh nghiệp 2,079,147,729,686 1,985,486,833,323 2,065,312,995,309 18.1. Lợi ích của cổ đông cổ phiếu 397,329,534,986 445,159,932,992 457,604,776,329 18.2. Lợi nhuận sau thuế của cổ đông Công ty mẹ 1,681,818,194,700 1,540,326,900,331 1,607,708,218,980 19. Lãi cơ bản trên cổ phiếu 6,276 5,665 5,858123 BÁO CÁO LƢU CHUYỂN TIỀN TỆ FPT GIAI ĐOẠN 2011 – 2013 Đơn vị : Đồng CHỈ TIÊU 2011 2012 2013 I. Lƣu chuyển tiền từ hoạt động kinh doanh 1. Lợi nhuận trƣớc thuế 2,501,542,976,121 2,406,560,609,284 2,515,629,992,212 2. Điều chỉnh cho các khoản: - Khấu hao tài sản cố định 375,956,684,154 399,559,790,020 442,985,954,392 - Các khoản dự phòng 59,937,938,863 242,249,402,527 71,929,294,278 -Lợi nhuận đầu tƣ từ công ty liên kết (25,369,852,877) (23,922,459,582) (15,084,111,193) - Chênh lệch tỷ giá hối đoái do chuyển đổi báo cáo tài chính 409,467,514 8,565,760,608 (23,657,268,042) - (Lãi)/lỗ từ hoạt động đầu tƣ (300,560,951,351) (606,148,184,382) (402,795,583,777) - Chi phí lãi vay 249,500,890,165 228,658,640,864 132,491,172,822 3. Lợi nhuận từ hoạt động kinh doanh trƣớc thay đổi vốn lƣu động 2,861,417,152,589 2,655,523,559,339 2,721,499,450,692 - (Tăng) giảm các khoản phải thu (290,780,558,057) 105,223,933,857 (686,587,885,329) - (Tăng) giảm hàng tồn kho (834,229,232,855) 584,381,729,752 (643,504,372,095) - Tăng (giảm) các khoản phải trả (không kết lãi vay phải trả, thuế thu nhập phải nộp) 974,370,578,362 (114,770,681,926) 617,658,722,473 - Tăng (giảm) chi phí trả trƣớc (79,826,956,983) (137,719,628,234) (64,328,286,889) - Tiền lãi vay đã trả (220,209,220,032) (248,983,168,244) (139,995,347,058) - Thuế thu nhập doanh nghiệp đã nộp (401,260,017,116) (417,395,313,328) (440,791,857,488) - Tiền thu (chi) khác từ hoạt động kinh doanh (162,897,462,490) (15,921,782,216) 36,180,670,497 Lƣu chuyển tiền thuần từ hoạt động kinh doanh 1,846,584,283,418 2,410,338,649,000 1,400,131,094,803124 II. Lƣu chuyển tiền từ hoạt động đầu tƣ 1. Tiền chi để mua sắm, xây dựng TSCĐ và các tài sản dài hạn khác (465,352,162,753) (716,454,374,091) (919,555,304,469) 2. Tiền thu từ thanh lý, nhƣợng bán TSCĐ và các tài sản dài hạn khác 12,944,087,088 8,122,583,128 8,533,736,154 3. Tiền chi cho vay, mua các công cụ nợ của đơn vị khác (295,705,297,188) 183,970,079,398 (775,227,472,629) 4. Tiền chi đầu tƣ, góp vốn vào đơn vị khác 804,592,238,800 9,176,422,914 5. Tiền thu lãi cho vay, cổ tức và lợi nhuận đƣợc chia 50,537,846,873 261,792,472,258 156,458,913,777 6. Tiền chi mua lại cổ phần vốn góp của các cổ đông thiểu số (45,920,974,281) Lƣu chuyển tiền thuần từ hoạt động đầu tƣ 107,016,712,820 (253,392,816,393) (1,575,711,101,448) III. Lƣu chuyển tiền từ hoạt động tài chính 1. Tiền thu từ phát hành cổ phiếu 27,716,100,000 37,628,990,000 13,529,220,000 2.Vốn góp của các cổ đông thiểu số vào công ty con 6,511,460,000 2,375,180,000 3,898,290,000 3. Tiền chi trả vốn góp của các cổ đông, mua lại cổ phiếu đã phát hành và thu từ cổ phiếu tái phát hành 8,249,100,000 1,179,060,000 (29,420,000) 4. Tiền vay ngắn hạn, dài hạn nhận đƣợc 11,504,198,543,665 10,415,676,735,351 14,216,536,260,965 5. Tiền chi trả nợ gốc vay (11,305,754,272,430) (12,208,917,387,615) (12,875,984,294,847) 6. Cổ tức, lợi nhuận đã trả cho chủ sở hữu (728,266,869,721) (988,356,211,535) (750,313,927,548) Lƣu chuyển tiền thuần từ hoạt động tài chính (487,345,938,486) (2,740,413,633,799) 607,636,128,570 Lƣu chuyển tiền thuần trong năm/kỳ 1,466,255,057,752 (583,467,801,192) 432,056,121,925 Tiền và tƣơng đƣơng tiền đầu năm 2.501.542.976.121 2,902,382,823,282 2,318,915,022,090 Tiền và tƣơng đƣơng tiền cuối năm 2,902,382,823,282 2,318,915,022,090 2,750,971,144,015125