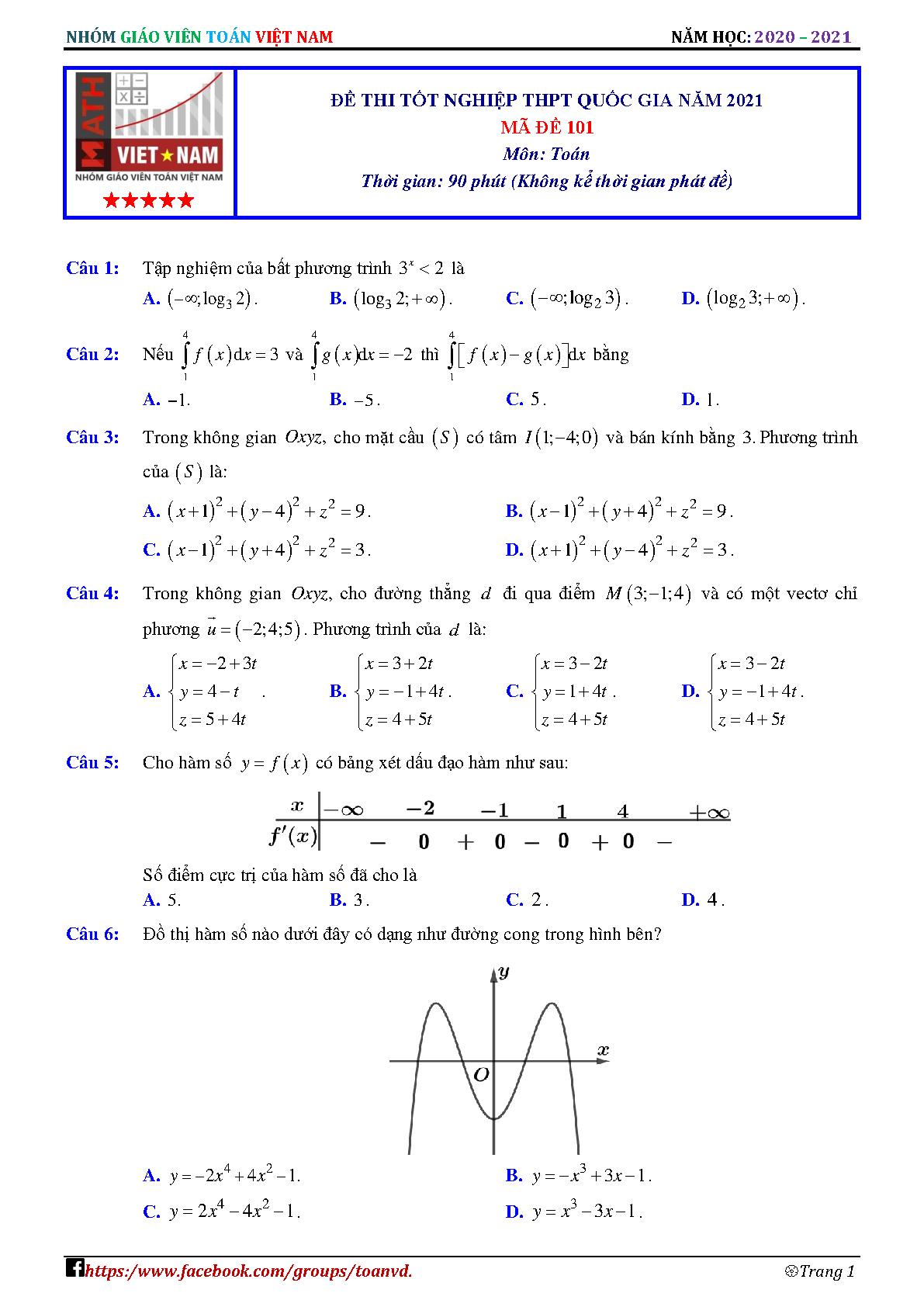

Các nhân tố tác động đến cấu trúc vốn Trang 1 BỘ GIÁO DỤC VÀ ĐÀO TẠO TRƢỜNG ĐẠI HỌC KINH TẾ TP.HCM ----------------- Họ và tên: Nguyễn Thị Thanh Nga CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN CẤU TRÚC VỐN CỦA CÁC CÔNG TY NIÊM YẾT TẠI SỞ GIAO DỊCH CHỨNG KHOÁN TP.HỒ CHÍ MINH LUẬN VĂN THẠC SỸ KINH TẾ TP.Hồ Chí Minh – Năm 2010Các nhân tố tác động đến cấu trúc vốn Trang 2 BỘ GIÁO DỤC VÀ ĐÀO TẠO TRƢỜNG ĐẠI HỌC KINH TẾ TP.HCM ----------------- Họ và tên: Nguyễn Thị Thanh Nga CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN CẤU TRÚC VỐN CỦA CÁC CÔNG TY NIÊM YẾT TẠI SỞ GIAO DỊCH CHỨNG KHOÁN TP.HỒ CHÍ MINH Chuyên ngành: Kinh Tế Tài Chính – Ngân Hàng Mã số: 60.31.12 LUẬN VĂN THẠC SỸ KINH TẾ NGƢỜI HƢỚNG DẪN KHÓA HỌC: PGS.TS. PHAN THỊ BÍCH NGUYỆT TP.Hồ Chí Minh – Năm 2010Các nhân tố tác động đến cấu trúc vốn Trang 3 MỤC LỤC DANH MỤC CÁC KÝ HIỆU, CHỮ VIẾT TẮT ............................................................6 DANH MỤC CÁC BẢNG BIỂU ......................................................................................7 DANH MỤC CÁC HÌNH VẼ, ĐỒ THỊ ...........................................................................7 MỞ ĐẦU .............................................................................................................................8 I. LÝ DO CHỌN ĐỀ TÀI ................................................................................................8 II. ĐỐI TƢỢNG VÀ PHẠM VI NGHIÊN CỨU ...........................................................8 III. PHƢƠNG PHÁP NGHIÊN CỨU ..............................................................................9 IV.KẾT CẤU CỦA ĐỀ TÀI ..............................................................................................9 CHƢƠNG 1: Tổng quan cấu trúc vốn và các nhân tố tác động đến cấu trúc vốn ..10 1.1 Lý thuyết cấu trúc vốn ..............................................................................10 1.1.1 Khái niệm cấu trúc vốn và cấu trúc vốn tối ƣu ..................................................10 1.1.2 Chi phí sử dụng vốn bình quân (WACC) ...........................................................11 1.1.3 Lý thuyết trật tự phân hạng .................................................................................12 1.2 Các nhân tố ảnh hƣởng đến cấu trúc vốn của công TY ........15 1.3 Nghiên cứu cấu trúc vốn của một số công ty trên thế giới ...................20 KẾT LUẬN CHƢƠNG 1.................................................................................................23 CHƢƠNG 2: Cấu trúc vốn và các nhân tố tác động đến cấu trúc vốn của các công ty niêm yết tại sở GDCK TP.Hồ Chí Minh 2.1 Phân tích cấu trúc vốn của một số công ty đang niêm yết tại sở GDCK TP.Hồ Chí Minh ......................................................................24Các nhân tố tác động đến cấu trúc vốn Trang 4 2.1.1 Công ty CP FPT (FPT) ..........................................................................................24 2.1.2 Công ty CP Đầu Tƣ Công Nghiệp Tân Tạo (ITA) ...............................................25 2.1.3 Công ty CP Sữa Việt Nam (VNM) .........................................................................26 2.1.4 Nhận xét ...................................................................................................................27 2.2 Đo lƣờng các nhân tố tác động đến cấu trúc vốn của các công ty ........28 2.3 Phân tích các nhân tố khác tác động đến cấu trúc vốn của các công ty đang niêm yết tại sở GDCK TP.Hồ Chí Minh......................................34 2.3.1 Thị trƣờng chứng khoán ......................................................................................35 2.3.2 Lãi suất ngân hàng..................................................................................................37 2.3.3 Yếu tố tâm lý ...........................................................................................................38 KẾT LUẬN CHƢƠNG 2.................................................................................................40 CHƢƠNG 3: những giải pháp xây dựng cấu trúc vốn cho các công ty niêm yết tại sở GDCK TP.Hồ Chí Minh......................................42 3.1 Đối với các doanh nghiệp ...........................................................................42 3.1.1 Xây dựng cấu trúc vốn theo từng giai đoạn phát triển của doanh nghiệp ...................42 3.1.2 Gia tăng hiệu quả hoạt động kinh doanh của doanh nghiệp ..........................................45 3.1.3 Chủ động nguồn cung tiền ................................................................................................47 3.2 Đối với thị trƣờng ..........................................................................................48 3.3 Các chính sách của chính phủ.................................................................49 KẾT LUẬN CHƢƠNG 3.................................................................................................52 DANH MỤC TÀI LIỆU THAM KHẢO ........................................................................53 PHỤ LỤC 1: DANH SÁCH 45 CÔNG TY NIÊM YẾT TRÊN Sở GDCK TP.Hồ Chí Minh ..........................................................................................................................55Các nhân tố tác động đến cấu trúc vốn Trang 5 PHỤ LỤC 2: BÁO CÁO TÀI CHÍNH CỦA CÔNG TY COCA-COLA NĂM 2007- 2008 ....................................................................................................................................56 PHỤ LỤC 3: BÁO CÁO TÀI CHÍNH CỦA CÔNG TY IBM NĂM 2007-2008 ........58 PHỤ LỤC 4: BÁO CÁO TÀI CHÍNH CÔNG TY CP FPT NĂM 2009-2010............60 PHỤ LỤC 5: BÁO CÁO TÀI CHÍNH CÔNG TY CP ĐẦU TƢ & CÔNG NGHIỆP TÂN TẠO NĂM 2009-2010 ............................................................................63 PHỤ LỤC 6: BÁO CÁO TÀI CHÍNH CÔNG TY CP SỮA VIỆT NAM NĂM 2009-2010...........................................................................................................................66 PHỤ LỤC 7: DANH SÁCH CÁC CÔNG TY PHÁT HÀNH THÊM CỔ PHIẾU TỪ 2004-2008....................................................................................................................71 PHỤ LỤC 8: BẢNG LÃI SUẤT NGÂN HÀNG NĂM 2007-2010 ..............................78Các nhân tố tác động đến cấu trúc vốn Trang 6 DANH MỤC CÁC KÝ HIỆU, CHỮ VIẾT TẮT 1. EBIT: THU NHẬP TRƢỚC THUẾ VÀ LÃI VAY 2. HOSE: SỞ GIAO DỊCH CHỨNG KHOÁN THÀNH PHỐ HỒ CHÍ MINH 3. HASTC: TRUNG TÂM GIAO DỊCH CHỨNG KHOÁN THÀNH PHỐ HÀ NỘI 4. GDCK: GIAO DỊCH CHỨNG KHOÁN 5. GDP: TỔNG SẢN PHẨM NỘI ĐỊA 6. NHNN VN: NGÂN HÀNG NHÀ NƢỚC VIỆT NAM 7. OTC: CỔ PHIẾU CHƢA NIÊM YẾT TẠI SÀN GIAO DỊCH CHỨNG KHOÁN CHÍNH THỨC. 8. P/E: CHỈ SỐ GIÁ THỊ TRƢỜNG TRÊN THU NHẬP CỦA MỖI CỔ PHIẾU 9. ROA: LỢI NHUẬN RÒNG TRÊN TỔNG TÀI SẢN 10. TTCK: THỊ TRƢỜNG CHỨNG KHOÁN 11. TTGDCK: TRUNG TÂM GIAO DỊCH CHỨNG KHOÁN 12. TTLKCK: TRUNG TÂM LƢU KÝ CHỨNG KHOÁN 13. TSCĐ: TÀI SẢN CỐ ĐỊNHCác nhân tố tác động đến cấu trúc vốn Trang 7 DANH MỤC CÁC BẢNG BIỂU Bảng 1.1: Kết quả điều tra của S&P Bảng 1.2: Bảng phân tích cơ cấu vốn của Coca Cola và IBM Bảng 2.1: Một số chỉ số tài chính của FPT Bảng 2.2: Một số chỉ số tài chính của ITA Bảng 2.3: Một số chỉ số tài chính của VNM Bảng 2.4: Tóm tắt mô tả thống kê các biến tác động đến cấu trúc vốn Bảng 2.5: Ma trận tƣơng quan các biến giải thích và đòn bẩy tài chính Bảng 2.6: Tác động các biến giải thích đến tổng nợ vay trên tổng tài sản Bảng 2.7: Tác động các biến giải thích đến tổng nợ ngắn hạn trên tổng tài sản Bảng 2.8: Tác động các biến giải thích đến tổng nợ dài hạn trên tổng tài sản Bảng 2.9: Thống kê thông tin thị trƣờng chứng khoán năm 2004-2008 Bảng 2.10: Diễn biến lãi suất điều hành năm 2007-2010 của NHNN DANH MỤC CÁC HÌNH VẼ, ĐỒ THỊ Hình 2.1: Sự tác động của các nhân tố đến đòn bẩy tài chínhTrang 8 Các nhân tố tác động đến cấu trúc vốn MỞ ĐẦU I. LÝ DO CHỌN ĐỀ TÀI Tối ưu hóa cấu trúc vốn của các Công ty là nhiệm vụ quan trọng của nhà Quản trị tài chính. Có nhiều lý thuyết hiện đại về cấu trúc vốn công ty để giải thích sự khác biệt trong việc lựa chọn cấu trúc vốn của các công ty. Tuy nhiên, ở trong bối cảnh kinh tế và môi trường thể chế của Việt Nam đã có những tác động đến việc lựa chọn cấu trúc vốn tại các công ty. Đề tài này tập trung phân tích cấu trúc vốn của các công ty niêm yết trên sàn giao dịch chứng khoán TP.Hồ Chí Minh để tìm hiểu và phân tích những nhân tố tác động đến việc lựa chọn nguồn tài trợ vốn cho công ty một cách tối ưu. II. ĐỐI TƢỢNG VÀ PHẠM VI NGHIÊN CỨU Đối tượng của luận án: - Những vấn đề lý luận liên quan đến cấu trúc vốn và các nhân tố tác động đến cấu trúc vốn của các Công ty. - Các nhân tố tác động đến cấu trúc vốn của các Công ty niêm yết tại Sở GDCK TP.Hồ Chí Minh. - Khảo cứu những giải pháp nhằm nâng cao việc xây dựng cấu trúc vốn tối ưu cho các công ty niêm yết tại Sở GDCK TP.Hồ Chí Minh. Phạm vi nghiên cứu: Đề tài chỉ nghiên cứu cấu trúc vốn của 45 công ty cổ phần niêm yết cổ phiếu tại Sở GDCK TP.Hồ Chí Minh trước ngày 01/01/2009.Trang 9 Các nhân tố tác động đến cấu trúc vốn III. PHƢƠNG PHÁP NGHIÊN CỨU Bằng phương pháp so sánh, phân tích, thống kê, phương pháp kinh nghiệm, luận án đã phân tích một số các nhân tố tác động đến cấu trúc vốn của các Công ty niêm yết tại Sở GDCK TP.Hồ Chí Minh.Từ các phân tích đó sẽ đề xuất các giải pháp nhằm xây dựng một cấu trúc vốn tối ưu cho các Công ty. IV. KẾT CẤU CỦA ĐỀ TÀI Ngoài phần mở đầu, kết luận, mục lục, tài liệu tham khảo, phụ lục, phần nội dung của đề tài gồm 03 chương: Chương 1: Tổng quan về cấu trúc vốn và các nhân tố tác động đến cấu trúc vốn Chương 2: Phân tích các nhân tố tác động đến cấu trúc vốn của các Công ty niêm yết trên Sở GDCK TP.HCM Chương 3: Một số giải pháp nhằm xây dựng cấu trúc vốn cho các Công ty niêm yết tại Sở GDCK TP.Hồ Chí Minh.Các nhân tố tác động đến cấu trúc vốn Trang 1010 CHƢƠNG 1: TỔNG QUAN CẤU TRÚC VỐN VÀ CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN CẤU TRÚC VỐN 1.1 LÝ THUYẾT CẤU TRÚC VỐN 1.1.1 Khái niệm cấu trúc vốn và cấu trúc vốn tối ƣu. Cấu trúc vốn (capital structure) là quan hệ về tỷ trọng của từng loại vốn dài hạn bao gồm nợ, vốn cổ phần ưu đãi và vốn cổ phần thường trong tổng số nguồn vốn của công ty. Cấu trúc vốn tối ưu là hỗn hợp nợ dài hạn, cổ phần ưu đãi, và vốn cổ phần thường cho phép tối thiểu hóa chi phí sử dụng vốn bình quân của doanh nghiệp. Với cấu trúc vốn có chi phí sử dụng vốn bình quân được tối thiểu hóa, tổng giá trị các chứng khoán của doanh nghiệp được tối đa hóa. Do đó, cấu trúc vốn có chi phí sử dụng vốn tối thiểu được gọi là cấu trúc vốn tối ưu. Rủi ro tài chính của một doanh nghiệp là tính khả biến thêm của thu nhập mỗi cổ phần với xác suất gia tăng của mất khả năng chi trả bắt nguồn từ việc doanh nghiệp sử dụng các nguồn vốn có chi phí tài chính cố định, như là nợ và cổ phần ưu đãi trong cấu trúc vốn của mình. Việc sử dụng đòn bẩy tài chính đưa đến một gia tăng trong rủi ro cảm nhận được cho các nhà cung cấp vốn của doanh nghiệp. Để bù đắp rủi ro gia tăng này, lợi nhuận đòi hỏi sẽ cao hơn. Các thay đổi cấu trúc vốn thường chuyển các tín hiệu thông tin quan trọng về viễn cảnh tương lai của doanh nghiệp đến nhà đầu tư. Chúng ta quan tâm đến một số chỉ tiêu lợi nhuận sau: k d = I = Laõi vay haøng naêm D Giaù trò thò tröôøng cuûa nôï vay (1.1), trong đó kd là lãi suất hay suất sinh lợi của nợ vay với giả định rằng nợ vay của công ty là nợ vĩnh hằng (perpetual).Các nhân tố tác động đến cấu trúc vốn Trang 1111 Chỉ tiêu thứ hai là tỷ suất lợi nhuận hay suất sinh lợi của vốn cổ phần thường (ke): k = E = e S Lôïi nhuaän chia cho coå ñoâng thöôøng Giaù trò thò tröôøng cuûa coå phieáu thöôøng ñang löu haønh (1.2) Chỉ tiêu thứ ba là tỷ suất lợi nhuận hay suất sinh lợi của công ty nói chung (ko): k = O = o V Lôïi nhuaän hoaït ñoäng roøng Giaù trò thò tröôøng cuûa coâng ty (1.3), trong đó giá trị thị trường công ty V = D + S và lợi nhuận chung O = I + E. ko được định nghĩa như là phí tổn vốn trung bình có thể xác định bằng công thức: ko = D D + S (k d ) + E D + E (k e ) (1.4) Vấn đề chúng ta muốn nghiên cứu ở đây là kd, ke, và ko sẽ thay đổi thế nào khi công ty gia tăng tỷ số đòn bẩy tài chính D trên S? Nói khác đi, chúng ta muốn biết khi công ty gia tăng tỷ số đòn bẩy tài chính thì sẽ có lợi cho chủ nợ, cho chủ sở hữu nói riêng hay cho công ty nói chung. Có nhiều lý thuyết khác nhau trả lời vấn đề này. Trong đó, lý thuyết trật tự phân hạng cho rằng các doanh nghiệp ưu tiên sử dụng tài trợ nội bộ và chọn nợ hơn là vốn cổ phần khi cần tài trợ từ bên ngoài. 1.1.2 Chi phí sử dụng vốn bình quân WACC Chi phí sử dụng vốn bình quân (WACC): là chi phí sử dụng vốn mà nhà đầu tư phải trả cho việc sử dụng một cấu trúc vốn nào đó để tài trợ cho quyết định đầu tư. Hay nói cách khác chúng ta có WACC là lãi suất chiết khấu phản ánh chi phí của các nguồn tài trợ cá thể được gia quyền bởi tỷ trọng của các nguồn tài trợ của doanh nghiệp. Nguồn tài trợ dài hạn của doanh nghiệp bao gồm: - Nợ dài hạn - Vốn chủ sở hữu : Vốn cổ phần ưu đãi Vốn cổ phần thường: Lợi nhuận giữ lại Cổ phần thườngCác nhân tố tác động đến cấu trúc vốn Trang 1212 Từ định nghĩa trên chúng ta có thể tính được WACC bằng cách lấy tổng của các chi phí sử dụng vốn tính theo tỷ trọng tương ứng của các nguồn tài trợ trong cấu trúc vốn. WACC = ( wD x rD* ) + (wP x rP) + (wE x rE hoặc rNE). * Với: wD: tỷ lệ % nguồn tài trợ bằng nợ vay dài hạn trong cấu trúc vốn wP: tỷ lệ % nguồn tài trợ bằng cổ phần ưu đãi trong cấu trúc vốn. wE : tỷ lệ % nguồn tài trợ bằng cổ phần thường trong cấu trúc vốn. rD*: chi phí sử dụng vốn vay dài hạn. rP : chi phí sử dụng vốn cổ phần ưu đãi. rE : chi phí sử dụng vốn cổ phần thường. Một điều mà chúng ta cần phải lưu ý đó là: wD + wP + wE = 1 ( tổng tỷ trọng các nguồn tài trợ riêng biệt trong cấu trúc vốn phải bằng 1). Ở đây, tỷ trọng được tính trên giá thị trường và đáp ứng theo các yếu tố mục tiêu . Việc tính toán chi phí sử dụng vốn bình quân để giúp cho các doanh nghiệp có thể lựa chọn được dự án đầu tư tốt nhất hay cấu trúc vốn tối ưu (với chi phí sử dụng vốn bình quân nhỏ hơn IRR là tỷ suất sinh lợi nội bộ của dự án). 1.1.3 Lý thuyết trật tự phân hạng Thuyết trật tự phân hạng thị trường được nghiên cứu khởi đầu bởi Myers và Majluf (1984) dự đoán không có cơ cấu nợ trên vốn cổ phần mục tiêu rõ ràng. Giả thuyết rằng ban quản trị biết về hoạt động tương lai của doanh nghiệp nhiều hơn các nhà đầu tư bên ngoài (thông tin không cân xứng) và việc quyết định tài chính có lẽ cho biết mức độ kiến thức của nhà quản lý và sự không chắc chắn về lưu lượng tiền mặt tương lai.Trang 1313 Các nhân tố tác động đến cấu trúc vốn Khi một công ty công bố một gia tăng cổ tức thường xuyên, giá cổ phần thường tăng, vì các nhà đầu tư diễn dịch việc gia tăng này như một dấu hiệu về sự tin tưởng của ban giám đốc công ty về thu nhập tương lai. Nói cách khác, gia tăng cổ tức chuyển tải thông tin tức các giám đốc đến các nhà đầu tư. Điều này chỉ có thể xảy ra khi các giám đốc biết nhiều hơn ngay từ đầu. Thông tin bất cân xứng tác động đến lựa chọn giữa tài trợ nội bộ và tài trợ từ bên ngoài, và giữa phát hành mới chứng khoán nợ và chứng khoán vốn cổ phần. Điều này đưa tới một trật tự phân hạng, theo đó đầu tư sẽ được tài trợ trước tiên bằng vốn nội bộ, chủ yếu là lợi nhuận tái đầu tư; rồi mới đến phát hành nợ mới; và cuối cùng bằng phát hành cổ phần mới. Phát hành vốn cổ phần mới thường là phương án cuối cùng khi công ty đã sử dụng hết khả năng vay nợ, tức là, khi mối đe dọa của các chi phí kiệt quệ tài chính làm cho các chủ nợ hiện hữu cũng như giám đốc tài chính của các công ty lo âu. Có nhiều ví dụ cổ phần thường được phát hành bởi các công ty có thể vay mượn dễ dàng. Nhưng lý thuyết này giải thích được tại sao tài trợ từ bên ngoài là nợ vay, và tại sao các thay đổi trong các tỷ lệ nợ thường theo sau các nhu cầu tài trợ từ bên ngòai. Thông tin bất cân xứng có thể giải thích sự vượt trội của tài trợ nợ so với phát hành cổ phần thường trên thực tế. Phát hành nợ thì thường xuyên trong khi phát hành cổ phần thường thì hiếm hơn. Đa số tài trợ từ bên ngoài là do nợ, phát hành cổ phần Trong lý thuyết này, không có hỗn hợp nợ – vốn cổ phần thường mục tiêu được xác định rõ, bởi vì có hai loại vốn cổ phần thường, nội bộ và từ bên ngoài, một ở đầu và một ở cuối của trật tự phân hạng. Mỗi tỷ lệ nợ quan sát được của mỗi doanh nghiệp phản ánh các nhu cầu tích lũy của doanh nghiệp đối với tài trợ từ bên ngoài. Lý thuyết trật tự phân hàng giải thích tại sao các doanh nghiệp có khả năng sinh lời thường vay ít hơn – không phải vì họ có tỷ nợ mục tiêu thấp mà vì họ không cần tiền bên ngoài. Các doanh nghiệp có khả năng sinh lợi ít hơn thì phát hành nợ vì họ không có các nguồn vốn nội bộ đủ cho chương trình đầu tư vốn vì tài trợ nợ đứng đầu trong trật tự phân hạng của tài trợ từ bên ngoài. Trong trật tự phân hạng, sự hấp dẫn của tấm chắn thuế lãi từ chứng khoán nợ được coi là có tác động hạng nhì. Các tỷ lệ nợ thay đổi khi có bất cân đối của dòng tiềnTrang 1414 Các nhân tố tác động đến cấu trúc vốn nội bộ, cổ tức và các cơ hội đầu tư thực sự. Các doanh nghiệp có khả năng sinh lợi cao với cơ hội đầu tư hạn chế sẽ cố gắng đạt tỷ lệ nợ thấp. Các doanh nghiệp có cơ hội đầu tư lớn hơn các nguồn vốn phát sinh nội bộ thường buộc phải vay nợ ngày càng nhiều. Lý thuyết này giải thích mối tương quan nghịch trong ngành giữa khả năng sinh lợi và đòn bẩy tài chính. Lẽ thường các doanh nghiệp thường đầu tư theo mức tăng trưởng của ngành. Như vậy, các tỷ lệ đầu tư sẽ tương tự nhau trong cùng một ngành. Với các tỷ lệ chi trả cổ tức cho sẵn và không thể linh hoạt được thì các doanh nghiệp sinh lợi ít nhất sẽ có ít nguồn vốn nội bộ hơn và sẽ phải đi vay mượn thêm. Có vẻ như trật tự phân hạng dự báo các thay đổi trong tỷ lệ nợ của nhiều doanh nghiệp ở phát triển bão hòa. Các tỷ lệ nợ của các doanh nghiệp ngày càng tăng khi các doanh nghiệp có thâm hụt tài chính và giảm khi có thặng dư tài chính. Nếu thông tin bất cân xứng làm cho việc phát hành hay thu hồi cổ phần thường chính yếu trở nên hiếm hoi, hành vi này hầu như không thể tránh khỏi. Trật tự phân hạng kém thành công hơn trong việc giải thích các khác biệt trong tỷ lệ nợ giữa các ngành. Thí dụ, các tỷ lệ nợ có xu hướng thấp trong các ngành công nghệ cao, ngay cả khi vốn bên ngoài rất lớn. Cũng có các ngành thành đạt, ổn định- như ngành điện công ích chẳng hạn, dòng tiền dư thừa không dùng để chi trả nợ. Thay vào đó, các tỷ lệ chi trả cổ tức cao đã đưa dòng tiền trở lại cho các nhà đầu tư. Dưới đây là cuộc khảo sát của S&P trong thực tế nhằm kiểm nghiệm tính xác thực của Lý thuyết trật tự phân hạng. Bảng 1.1: Kết quả điều tra của S&P Phân loại Nguồn Điểm 1 Thu nhập giữ lại 5,61 2 Vay nợ trực tiếp 4,88 3 Nợ có thể chuyển đổi 3,02 4 Cổ phần thường 2,42 5 Cổ phần ưu đãi không chuyển đổi 2,22 6 Cổ phần ưu đãi chuyển đổi 1,72 Lý thuyết trật tự phân hạng nhấn mạnh đến giá trị của thừa thãi tài chính. Khi các điều kiện khác bằng nhau, đứng ở đầu trật tự phân hạng tốt hơn là ở cuối. CácTrang 1515 Các nhân tố tác động đến cấu trúc vốn doanh nghiệp ở cuối trật tự phân hạng và cần vốn cổ phần ở bên ngoài cuối cùng có thể vay quá nhiều nợ hoặc bỏ qua các cơ hội đầu tư tốt vì không thể bán cổ phần với giá hợp lý. Nói cách khác thừa thãi tài chính là rất quý giá. Có thừa thãi tài chính nghĩa là có tiền mặt, chứng khoán thị trường, các bất động sản dễ bán và có sẵn tiếp cận với các thị trường nợ hay tài trợ ngân hàng. Có sẵn tiếp cận về cơ hội đòi hỏi phương án tài trợ bảo thủ, để các nhà cho vay tương lai coi nợ của doanh nghiệp như một đầu tư an toàn. Doanh nghiệp có thặng dư tài chính, để có sẵn tìên tài trợ nhanh chóng cho các đầu tư tốt. Thừa thãi tài chính quý nhất cho các doanh nghiệp có nhiều cơ hội tăng trưởng, có NPV dương. Đó là lý do khác của việc các doanh nghiệp tăng trưởng thường ưa thích các cấu trúc vốn bảo thủ. 1.2 CÁC NHÂN TỐ ẢNH HƢỞNG ĐẾN CẤU TRÚC VỐN CỦA CÔNG TY Khi hoạch định chính sách cấu trúc vốn tối ưu cần lưu ý các yếu tố ảnh hưởng như sau: Đòn bẩy tài chính: Được đo lường bằng giá trị sổ sách của tổng nợ trên tổng tài sản; nợ vay ngắn hạn trên tổng tài sản; nợ dài hạn trên tổng tài sản. Các doanh nghiệp thường sử dụng đòn bẩy tài chính để làm tăng thu nhập cho các cổ đông. Tuy nhiên, việc đạt được lợi nhuận gia tăng kéo theo rủi ro gia tăng. Lợi nhuận (ROA): Được đo lường bằng lợi nhuận ròng trên tổng tài sản (ROA). Theo lý thuyết trật tự phân hạng thì các nhà quản lý thích tài trợ cho các dự án bằng nguồn vốn từ nội bộ hơn sau đó mới đến nguồn vốn từ bên ngoài. Ngoài ra, các công ty có lời không thích huy động thêm vốn chủ sở hữu nhằm tránh việc pha loãng quyền sở hữu. Điều này có nghĩa là các công ty có lời sẽ có tỷ lệ nợ vay thấp. Tuy nhiên, với lợi ích của tấm chắn thuế lại cho rằng các công ty đang hoạt động có lời nên vay mượn nhiều hơn, khi các yếu tố khác không đổi, vì như vậy họ sẽ tận dụng được tấm chắn thuế nhiều hơn. Do vậy, về mặt lý thuyết lợi nhuận có tác động (+) hoặc (-) đến đòn bẩy tài chính. Tài sản cố định hữu hình (Tangibility):Được đo lường bằng tổng tài sản cố định hữu hình trên tổng tài sản. Theo các lý thuyết, tài sản cố định hữu hình có mốiTrang 1616 Các nhân tố tác động đến cấu trúc vốn quan hệ tỷ lệ thuận (+) với đòn bẩy tài chính, bởi vì các chủ nợ thường đòi hỏi phải có thế chấp để đảm bảo cho các khoản vay. Hơn nữa, giá trị thanh lý của công ty cũng tăng lên khi có tài sản cố định hữu hình và làm giảm thiệt hại trong trường hợp công ty phá sản. Thuế (Tax): Được đo lường bằng khoản thuế công ty phải nộp trên thu nhập trước thuế và lãi vay (EBIT) của công ty, tức là mức thuế thực sự mà công ty phải nộp. Các công ty có mức thuế thực nộp cao sẽ sử dụng nhiều nợ vay để tận dụng tấm chắn thuế, do vậy thuế có quan hệ tỷ lệ thuận (+) với đòn bẩy tài chính. Giá trị của tấm chắn thuế tạo nhiều tranh luận. Tiết kiệm thuế ròng từ nợ vay sẽ bằng thuế suất biên tế thuế thu nhập doanh nghiệp nhân với chi trả lãi từ chứng khoán nợ. Hầu hết các nhà kinh tế đều tin tưởng vào lợi ích của tấm chắn thuế. Tuy nhiên, trong thực tế có rất nhiều doanh nghiệp có lợi nhuận cao nhưng nợ thì gần như không có. Nhưng nợ vay có thể là lợi thế với doanh nghiệp này nhưng trái lại với các công ty khác khi mà lợi nhuận thu về không đủ bù đắp cho các chi phí lãi vay. Quy mô của công ty (Size):Được đo lường bằng giá trị logarith của tổng tài sản. Theo Lý thuyết đánh đổi thì quy mô của công ty có mối quan hệ tỷ lệ thuận (+) với nợ vay, bởi vì các công ty lớn thường có rủi ro phá sản thấp và có chi phí phá sản thấp. Ngoài ra, các công ty lớn có chi phí vấn đề người đại diện của nợ vay (agency costs of debt) thấp, chi phí kiểm soát thấp, ít chênh lệch thông tin hơn so với các công ty nhỏ hơn, dòng tiền ít biến động, dễ đang tiếp cận thị trường tín dụng, và sử dụng nhiều nợ vay hơn để có lợi nhiều hơn từ tấm chắn thuế. Các nghiên cứu của Wiwattnakantang (1999), Huang và Song (2002) và Chen (2004) ở các nước đang phát triển; nghiên cứu của Titman và Wessels (1988) và Rajan và Zingales (1995) ở các nước phát triển cho thấy quy mô của công ty và đòn bẩy tài chính có mối quan hệ tỷ lệ thuận (+). Mặt khác, nghiên cứu của Beven và Danbolt (2002) lại cho thấy quy mô công ty có quan hệ tỷ lệ nghịch với nợ ngắn hạn và tỷ lệ thuận với nợ dài hạn. Các cơ hội tăng trưởng (Growth opportunities): Thường được đo lường bằng chỉ số Tobin’s Q (tỷ lệ giá trị thị trường trên giá trị sổ sách của tổng tài sản). Các công ty có triển vọng tăng trưởng trong tương lai thường dựa vào tài trợ bằng vốn chủ sở hữu. Điều này có thể giải thích bằng thuyết chi phí vấn đề người đại diện (agencyTrang 1717 Các nhân tố tác động đến cấu trúc vốn costs). Theo Myers(1984), nếu một công ty có đòn bẩy tài chính cao thì các cổ đông của công ty có khuynh hướng không đầu tư nhiều vào các dự án của công ty bởi vì lợi nhuận từ các khoản đầu tư này sẽ có lợi cho các chủ nợ hơn là cho các cổ đông. Những chi phí như vậy rất đáng kể, và nếu như vậy các công ty tăng trưởng cao với nhiều dự án sinh lời thường dựa vào vốn chủ sở hữu nhiều hơn nợ vay. Do vậy, đòn bẩy tài chính có mối quan hệ tỷ lệ nghịch (-) với cơ hội tăng trưởng. Đặc điểm riêng của tài sản công ty (Uniqueness): Đặc điểm riêng của tài sản có thể đo lường bằng tỷ lệ giá vốn hàng bán trên tổng doanh thu thuần hoặc tỷ lệ chi phí R&D trên tổng doanh thu. Các công ty có các sản phẩm độc đáo thường có đòn bẩy tài chính thấp bởi vì nếu công ty bị phá sản, thị trường thứ cấp có tính cạnh tranh cho hàng tồn kho và các thiết bị sản xuất của công ty có thể không có. Do vậy, đặc điểm riêng của tài sản công ty tỷ lệ nghịch (-) với đòn bẩy tài chính. Tính thanh khoản (Liquidity): Được đo lường bằng tỷ lệ tài sản lưu động trên tổng nợ ngắn hạn. Tính thanh khoản này có tác động (+) và (-) đến quyết định cơ cấu vốn. Thứ nhất, các công ty có tỷ lệ thanh khoản cao có thể sử dụng nhiều nợ vay do công ty có thể trả các khoản nợ vay ngắn hạn khi đến hạn. Như vậy có nghĩa là tính thanh khoản của công ty có quan hệ tỷ lệ thuận (+) với nợ vay. Mặt khác, các công ty có nhiều tài sản thanh khoản có thể sử dụng các tài sản này tài trợ cho các khoản đầu tư của mình. Do vậy, tính thanh khoản của công ty có quan hệ tỷ lệ nghịch (-) với đòn bẩy tài chính. Đặc điểm riêng của ngành: Cấu trúc vốn giữa các ngành công nghiệp khác nhau rất nhiều. Kester nghiên cứu thấy rằng các ngành càng sinh lợi cao, càng có khuynh hướng sử dụng ít nợ vay. Một số nghiên cứu khác cho thấy tỷ lệ đòn bẩy tài chính trong cấu trúc vốn có tương quan phủ định với tần suất phá sản trong ngành. Các doanh nghiệp phát sinh các dòng tiền ổn định qua chu kỳ kinh doanh thường có khuynh hướng có tỷ lệ đòn bẩy tài chính cao hơn. Nói chung, các doanh nghiệp có khuynh hướng tập trung sát tỷ lệ nợ của ngành, có thể phản ánh sự kiện là phần lớn rủi ro kinh doanh mà một doanh nghiệp gặp phải là do ngành hoạt động ấn định. Một doanh nghiệp có cấu trúc vốn khác biệt lớn so với mức bình quân ngành sẽ phải có sự khác biệt về rủi ro so với rủi ro bình quân của ngành.Trang 1818 Các nhân tố tác động đến cấu trúc vốn Tác động của tín hiệu: Các nghiên cứu cho thấy, khi doanh nghiệp lựa chọn nguồn tài trợ vốn cho doanh nghiệp từ nợ vay hay phát hành cổ phiếu thì nó sẽ cho thấy viễn cảnh tương lai của công ty. Khi doanh nghiệp phát hành cổ phiếu thì giá cổ phiếu sẽ giảm. Việc mua lại cổ phần thường sẽ làm tăng thu nhập trên một cổ phiếu. Các hành động làm tăng đòn bẩy tài chính thì thu nhập cổ phiếu là dương và ngược lại khi giảm đòn bẩy tài chính thì thu nhập cổ phiếu là âm. Vì vậy, khi quyết định thay đổi cấu trúc vốn thì các doanh nghiệp phải chú ý đến tín hiệu có thể có về các viễn cảnh thu nhập tương lai và hiện tại của doanh nghiệp cũng như các dự định của giám đốc mà giao dịch được đề xuất sẽ chuyển đến thị trường. Tác động ưu tiên quản trị: Lý thuyết trật tự phân hạng của Myers đã cho rằng không có thể không có một cấu trúc vốn mục tiêu riêng. Lý thuyết này hàm ý rằng các doanh nghiệp thích tài trợ nội bộ hơn. Nợ thường sẽ được ưu tiên phát hành đầu tiên và vốn cổ phần bán ra bên ngoài là lựa chọn cuối cùng. Bởi vì, tài trợ nội bộ giúp các doanh nghiệp sẽ không phải công bố thông tin và chịu sự giám sát theo luật như khi bán chứng khoán mới. Các đòi hỏi của nhà cho vay và cơ quan xếp hạng trái phiếu: Các nhà cho vay và cơ quan xếp hạng trái phiếu thường định ra các giới hạn cho việc lựa chọn cấu trúc vốn của doanh nghiệp như là một điều kiện để cung cấp tín dụng hay trì xếp hạng của trái phiếu hoặc cổ phần ưu đãi. Sự không thích rủi ro của cấp quản lý: Việc cấp quản lý có sẵn lòng chấp nhận rủi ro hay không thường có tác động lớn đến cấu trúc vốn mà doanh nghiệp lựa chọn. Một vài giám đốc chấp nhận cấu trúc vốn có nhiều rủi ro và có những giám đốc lại không thích rủi ro. Doanh nghiệp sẽ bị chịu chi phí phá sản khi sử dụng vốn không hiệu quả. Bảo đảm quyền kiểm soát: Chủ sở hữu và các thành viên góp vốn không muốn phát hành thêm cổ phiếu vì sợ mất đi một phần hay toàn bộ quyền kiểm soát việc điều hành doanh nghiệp. Nếu cổ phần thường của doanh nghiệp có sẵn ngoài công chúng, một doanh nghiệp lớn có thể mua quyền kiểm soát doanh nghiệp một các tương đối dễ dàng. Vì vậy, các chủ sở hữu đều giữ cổ phần của mình và tài trợ tăng trưởng bằng nợ, cổ phần ưu đãi hay lợi nhuận giữ lại hơn so với phát hành thêm cổ phầnTrang 1919 Các nhân tố tác động đến cấu trúc vốn thường. Ngay cả khi biện pháp này làm cho tốc độ tăng trưởng bị chậm lại còn hơn là chủ doanh nghiệp bị mất quyền kiểm soát. Mức độ hoạt động kinh doanh: Nếu dự kiến mức độ hoạt động kinh doanh gia tăng, điều đó có nghĩa nhu cầu về tài sản và vốn để tài trợ cho việc mua các tài sản này sẽ gia tăng. Tác độ của sự thay đổi dự kiến trong mức độ hoạt động kinh doanh chung sẽ đưa đến các kết quả khác nhau rất lơn đối với các ngành khác nhau. Triển vọng của thị trường vốn: Nếu lãi suất vay sẽ tăng và việc vay nợ sẽ trở lên khó khăn thì ngay lúc này phải tăng độ nghiêng của đòn bẩy tài chính. Và ngược lại nếu dự đoán lãi suất sẽ giảm thì phải có kế hoạch giảm hay hoãn việc vay nợ hiện tại. Các biến động của mùa vụ: Các ngành có biến động mùa vụ lớn trong kinh doanh thì nợ vay ngắn hạn sẽ chiếm tỷ trọng cao. Các doanh nghiệp này phải lựa chọn một cấu trúc vốn thích hợp là rất quan trọng trong từng thời kỳ kinh doanh của doanh nghiệp. Các biến động theo chu kỳ: Các doanh nghiệp có doanh số có độ co dãn thu nhập cao chịu các biến động lớn hơn thu nhập quốc gia, như các mặt hàng kim khí điện máy... cần phải chuẩn bị các loại vốn sẽ sử dụng nếu doanh thu thay đổi lớn qua một chu kỳ kinh doanh. Với biến động lớn trong doanh số thì gia tăng nợ sẽ là rất tốt. Hơn nữa, trong các năm kinh doanh kém thì việc không chi trả được nợ vay là rất lớn. Việc phát hành nợ lớn trong thời gian sắp tới của kỳ suy thoái có thể báo hiệu sự phá sản của doanh nghiệp. Tính chất cạnh tranh: các doanh nghiệp sản xuất-kinh doanh các ngành hàng có tính chất cạnh tranh cao thì việc vay nợ sẽ có rủi ro cao hơn vốn cổ phần thường vì khả năng chi trả vốn vay thấp. Sự ổn định lợi nhuận giúp giải thích việc doanh nghiệp chú trọng hơn vào việc sử dụng đòn bẩy tài chính. Giai đoạn trong chu kỳ tuổi thọ: Các ngành được sinh ra, phát triển, cuối cùng la suy thoái. Tùy vào từng giai đoạn trong chu kỳ tuổi thọ này, doanh nghiệp sẽ lựa chọn nguồn tài trợ vốn thích hợp. Thời kỳ đầu, tỷ lệ thất bại cao, nguồn vốn chủ yếu giai đoạn này là vốn mạo hiểm thường được các nhà đầu cơ sẵn sàng cung ứng. Giai đoạn này doanh nghiệp rất khó vay nợ. Khi doanh nghiệp trong giai đoạn phát triển thì cần nhiều vốn để mở rộng quy mô sản xuất – kinh doanh. Khi chu kỳ kinhTrang 2020 Các nhân tố tác động đến cấu trúc vốn doanh đi vào giai đoạn sung mãn , doanh nghiệp phải chuẩn bị đối phó với các tác động tài chính của các biến độ lớn hơn theo mùa vụ và theo chu kỳ của doanh số. Nếu doanh nghiệp đang chuẩn bị vào giai đoạn suy thoái, phải xây dựng một cấu trúc tài chính cho phép dễ dàng thu hẹp các nguồn vốn sử dụng. Điều tiết: Bằng cách giới hạn mức phí mà các doanh nghiệp này có thể thu, vì thế lợi nhuận của doanh nghiệp bị tác động và loại vốn mà doanh nghiệp lựa chọn cũng bị hạn chế. Các doanh nghiệp này khó tìm kiếm thêm được vốn với các điều kiện hấp dẫn. Thông lệ: Có một số quy luật theo kinh nghiệm mang tính truyền thống đối với cấu trúc vốn của doanh nghiệp trong nhiều lĩnh vực. Các tiêu chuẩn liên quan cụ thể đến sản xuất, kinh doanh bán sỉ hay bán lẻ đã phát triển một phần từ việc công bố các tỷ số bình quân cho các ngành. Nếu không đạt đước các tiêu chuẩn này thì sẽ khó huy động vốn hoặc chi phí sẽ cao. 1.3 NGHIÊN CỨU CẤU TRÚC VỐN CỦA MỘT SỐ CÔNG TY TRÊN THẾ GIỚI Công ty Coca Cola và Công ty IBM là hai tập đoàn đa quốc gia nổi tiếng trên thế giới. Theo bảng xếp hạng của www.interbrand.com, 100 nhãn hiệu đắt giá nhất thế giới năm 2009 thì Coca-cola xếp thứ 1 và IBM xếp thứ 2. Trải qua hơn 100 năm kể từ ngày thành lập, Coca-Cola vẫn luôn phản chiếu những bước chuyển của thời gian, luôn bắt nhịp với những đổi thay chưa từng thấy của toàn cầu. Coca Cola giữ vững vị trí thương hiệu đắt giá nhất thế giới chín năm liên tiếp từ năm 2000 đến năm 2008, với giá trị ước tính là 68,7 tỷ đôla. Điều tra về giá trị thương hiệu do hãng Interbrand thực hiện, mặc cho khủng hoảng, Coca Cola vẫn tăng cường mạnh mẽ hoạt động kinh doanh: chỉ riêng trong năm 2008, hãng đã tung ra 700 sản phẩm trên toàn cầu. (Trích “Coca-cola là thương hiệu đắt giá nhất thế giới – www.vnbrand.net”) IBM, viết tắt của International Business Machines, là một tập đoàn công nghệ máy tính đa quốc gia có trụ sở tại Armonk, New York, Mỹ. IBM được thành lập năm 1911 tại Thành phố New York. IBM là nhà sản xuất và bán phần cứng, phần mềm máyCác nhân tố tác động đến cấu trúc vốn Trang 2121 tính, cơ sở hạ tầng, dịch vụ máy chủ và tư vấn trong nhiều lĩnh vực từ máy tính lớn đến công nghệ na nô.Với hơn 350.000 nhân viên, IBM là công ty tin học lớn nhất thế giới. IBM có đội ngũ kỹ sư và nhân viên tư vấn tại 170 quốc gia. IBM còn có 8 phòng thí nghiệm trên thế giới. Nhân viên của IBM đã giành được 5 giải Nobel, 5 giải thưởng Turing, 5 huy chương công nghệ quốc gia. Cả hai công ty này trong hai năm 2007 và 2008 có cấu trúc vốn gần như không thay đổi nhiều. Cả hai công ty đều có quy mô lớn, nổi tiếng, hiệu quả kinh doanh tốt, tuy nhiên, cấu trúc vốn của hai công ty lại không giống nhau. Công ty Coca Cola có các sản phẩm nước giải khát, doanh thu năm 2008 là $31,944 billion và cổ tức chia cho cổ đông là $3,5 billion. Các sản phẩm của Coca cola thuộc nhóm hàng tiêu dùng nhanh và cũng mang tính mùa vụ, công ty chọn cơ cấu vốn với tỉ lệ nợ/tổng tài sản cao (trên 49%), đặc biệt là tỉ lệ nợ ngắn hạn/trên tổng tài sản chiếm trên 42%. Do vòng quay sản phẩm của công ty ngắn, công ty cần nhiều vốn lưu động để tài trợ cho các hoạt kinh doanh của mình. Bên cạnh đó, Coca-cola đang trên đà tăng trưởng, cần nhiều vốn để phát triển. Sử dụng nợ vay nhiều giúp công ty giảm chi phí thuế và tăng thu nhập trên mỗi cổ phiếu . Vay nợ cũng giúp các cổ đông không phải chia sẻ quyền kiểm soát cũng như lợi nhuận của Công ty. Với sự ổn định về lợi nhuận qua các năm cũng giúp Coca-Cola tận dụng đòn bẩy tài chính nhiều. Hơn nữa với tỉ lệ TSCĐ hữu hình cao (năm 2008: 17,41%) cũng giúp công ty dễ dàng vay nợ, vì đây là tài sản đảm bảo chắc chắn cho các khoản nợ vay. Công ty IBM chuyên cung cấp các giải pháp về phần mềm và các sản phẩm công nghệ thông tin, doanh thu 2008 là $104 billion, thu nhập trước thuế là $14,3 billion. Sản phẩm của công ty có chu kỳ sống ngắn và có tính cạnh tranh rất cao. Rủi ro về sự không thích ứng với thị trường là rất cao. Công ty có cấu trúc vốn với khoảng 31% nợ và khoảng 69% là vốn của cổ đông. Với mức lợi nhuận và rủi ro về sản phẩm cao, các cổ đông chấp nhận chia sẻ phần lợi nhuận của mình để san sẻ cả phần rủi ro được thể hiện ở việc huy động vốn bằng cách phát hành thêm cổ phiếu. Mặc dù năm 2007 và 2008, IBM đã phát hành thêm cổ phần, tuy nhiên, năm 2008 công ty vẫn có một tỉ lệ nợ /tổng tài sản tăng hơn năm 2007.Các nhân tố tác động đến cấu trúc vốn Trang 2222 Rõ ràng cả Coca Cola và IBM có một mục tiêu về cơ cấu vốn và luôn đảm bảo duy trì cơ cấu vốn mà công ty lựa chọn. Bảng 1.2: Bảng phân tích cơ cấu vốn của Coca Cola và IBM Từ các phân tích về cấu trúc vốn của hai công ty Coca Cola và IBM, ta thấy rằng, các công ty khi lựa chọn một cấu trúc vốn thì phải nghiên cứu kỹ các nhân tố tác động đến việc xây dựng cấu trúc vốn của công ty. Việc xây dựng được một cấu trúc vốn đúng, giúp nâng cao hiệu quả hoạt động của công ty và gia tăng giá trị cho cổ đông.Các nhân tố tác động đến cấu trúc vốn Trang 2323 KẾT LUẬN CHƢƠNG 1 Một cấu trúc vốn tối ưu sẽ giúp doanh nghiệp gia tăng hiệu quả hoạt động sản xuất kinh doanh, đồng thời gia tăng giá trị của doanh nghiệp. Với ý nghĩa đó, chương 1 của đề tài đã hệ thống hóa cơ sở lý luận về cấu trúc vốn, cấu trúc vốn tối ưu và các yếu tố tác động đến việc lựa chọn vốn của doanh nghiệp. Trong số các yếu tố tác động đến cấu trúc vốn thì yếu tố “Tác động ưu tiên của quản trị” của lý thuyết trật tự phân hạng đã cho rằng không có một cấu trúc vốn mục tiêu riêng và các công ty thích vay nợ hơn phát hành cổ phần. Lập luận này của lý thuyết cũng được khẳng định trong việc phân tích cấu trúc vốn của hai công ty lớn trên thế giới là Coca-cola và IBM. Vì vậy điều quan trọng là doanh nghiệp phải xác định được mình đang nằm trong giai đọan nào để có chiến lược huy động xây dựng cấu trúc vốn hợp lý. Một yếu tố nữa có lẽ cũng ảnh hưởng không kém đến sự lựa chọn cấu trúc vốn cho doanh nghiệp đó là ý chí chủ quan của nhà quản lý. Nếu tất cả mọi phân tích của bạn đều tốt, bạn xác định được một cấu trúc vốn mang lại giá trị tối ưu cho doanh nghiệp, nhưng người có quyền quyết định lại không thích vay nợ thì bạn cũng đành chịu. Mặc dù lý thuyết về cấu trúc vốn được xem là vấn đề trung tâm của lý thuyết tài chính hiện đại từ thập niên 60, thế kỷ thứ 20, nhưng đây vẫn còn là vấn đề hết sức mới mẻ và chưa thật sự thu hút được sự quan tâm của các nhà kinh tế và các nhà quản lý DN trong nước vì một lý do đơn giản nhất là cách thức tài trợ của các DN Việt Nam còn khá đơn điệu, trông chờ vào nguồn vay ngân hàng là chủ yếu. Hơn nữa, do điều kiện nền kinh tế tài chính Việt Nam có những đặc thù khác biệt với những điều kiện giả định trong lý thuyết về cấu trúc vốn nên DN còn nghi ngờ về tính thực tế các lý thuyết này. Tuy nhiên, lý thuyết cấu trúc vốn đang có cơ hội ứng dụng ở Việt Nam khi số DN cổ phần ngày càng tăng và thị trường tài chính ngày càng phát triển mở rộng hơn. Bên cạnh đó, thị trường chứng khoán Việt Nam qua những bước chập chững ban đầu, cũng đã bắt đầu đi vào hoạt động suôn sẻ hơn, tạo điều kiện cho các DN thực hiện chính sách tài trợ năng động và đa dạng hơn.Các nhân tố tác động đến cấu trúc vốn Trang 2424 CHƢƠNG 2: CẤU TRÚC VỐN VÀ CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN CẤU TRÚC VỐN CỦA CÁC CÔNG TY NIÊM YẾT TẠI SỞ GDCK TP.HỒ CHÍ MINH 2.1 PHÂN TÍCH CẤU TRÚC VỐN CỦA MỘT SỐ CÔNG TY ĐANG NIÊM YẾT TẠI SỞ GDCK TP.HỒ CHÍ MINH Từ cơ sở lý luận về cấu trúc vốn và các nhân tố tác động đến cấu trúc vốn, xem xét cấu trúc vốn của ba công ty đang niêm yết tại Sở GDCK TP.Hồ Chí Minh. Ba Công ty được chọn phân tích dưới đây là các Công ty có vốn Chủ sở hữu lớn nhất trên thị trường chứng khoán tính đến ngày 31/12/2008. 2.1.1 Công ty CP FPT (FPT) CÔNG TY CỔ PHẦN FPT có vốn điều lệ là (VND) 1.426.491.970.000, chức năng kinh doanh: Công nghệ thông tin và viễn thông Bảng 2.1: Một số chỉ số tài chính của FPT Công ty FPT có tỉ lệ nợ/tổng tài sản khá lớn. Năm 2007 và 2008, tỉ lệ nợ ngắn hạn là chủ yếu, nợ dài hạn không đáng kể. Có thể thấy rằng, với quy mô lớn, lợi nhuận ròng cao, tốc độ tăng trưởng tốt, công ty đã tạo được lòng tin đối với các chủ nợ, có lợi thế để đi vay. Nguồn vay nợ ngắn hạn để phục vụ chủ yếu cho việc bổ sung vốn lưu động của công ty. Các khoản đầu tư dài hạn của công ty được tài trợ chủ yếu bằng vốnCác nhân tố tác động đến cấu trúc vốn Trang 2525 cổ phần. Qua đợt phát hành cổ phiếu trong năm 2006 tăng vốn điều lệ lên 60 tỉ, thu về thặng dư hơn 525 tỉ đồng, năm 2007 tiếp tục tăng vốn thêm 315 tỉ đồng, năm 2008 tăng vốn điều lệ thêm 18 tỉ đồng bằng phát hành cổ phiếu và 470 tỉ đồng từ thặng dư vốn. Từ nguồn thặng dư vốn năm 2006, một phần công ty đầu tư thêm tài sản cố định và giảm nợ vay, ngoài ra công ty đã đem đầu tư vào các công ty liên doanh, liên kết là 296 tỉ đồng. Tuy nhiên, năm 2008 công ty đã bị giảm 55 tỉ đồng giá trị đầu tư do hoạt động thua lỗ của một vài công ty liên doanh-liên kết. Năm 2009, khi lãi suất cho vay của ngân hàng giảm xuống so với 2008, FPT đã tăng tỉ lệ vay vốn. Tuy nhiên trong năm 2009 và 2010, FPT đã điều chỉnh cơ cấu vốn vay trong đó vốn vay dài hạn tăng và vốn vay ngắn hạn giảm xuống trong. 2.1.2 Công ty CP Đầu Tƣ Công Nghiệp Tân Tạo (ITA) CÔNG TY CP ĐẦU TƯ CÔNG NGHIỆP TÂN TẠO có vốn điều lệ là (VNĐ)1.149.997.300.000, chức năng kinh doanh là: Đầu tư xây dựng và kinh doanh cơ sở hạ tầng trong Khu công nghiệp Tân Tạo. Đầu Cho thuê đất đã được xây dựng xong cơ sở hạ tầng… Bảng 2.2: Một số chỉ số tài chính của ITA Công ty ITA có tỉ lệ nợ trên tổng tài sản năm 2008 là 23,91% (giảm 9,72% so với năm 2007) do trong năm 2008, công ty tăng vốn điều lệ bằng phát hành thêm cổ phiếu mới và chi trả cổ tức bằng cổ phiếu thưởng. Với số tiền thặng dư qua đợt phát hành 2007 và 2008 công ty đã sử dụng để đầu tư vào các dự án mới của công ty. DoCác nhân tố tác động đến cấu trúc vốn Trang 2626 ITA là công ty chuyên đầu tư xây dựng cơ sở hạ tầng, nhà cửa...nên tỉ lệ nợ dài hạn là tương đối cao hơn các công ty khác. Ngoài ra, để tài trợ cho các dự án của công ty, công ty phải sử dụng nguồn vốn tự có của công ty hơn là đi vay. Tuy nhiên, công ty cũng phải lưu ý việc đầu tư vốn vào cổ phiếu, chứng khoán ngắn hạn và dài hạn, trong năm 2008, ITA đã phải trích dự phòng giảm giá chứng khoán là hơn 53 tỉ đồng. Tương tự như FPT, khi lãi suất cho vay của ngân hàng giảm xuống so với 2008, ITA cũng đã tăng tỉ lệ vốn vay so với 2008 . Trong năm 2009 và 2010, ITA cũng đã điều chỉnh cơ cấu vốn vay trong đó vốn vay dài hạn tăng và vốn vay ngắn hạn giảm xuống trong. 2.1.3 Công ty CP Sữa Việt Nam (VNM) CÔNG TY CP SỮA VIỆT NAM có vốn điều lệ là (VNĐ) 3.512.653.000.000, chức năng kinh doanh là: Sản xuất và kinh doanh bánh, sữa đậu nành, nước giải khát, sữa hộp, sữa bột, bột dinh dưỡng và các sản phẩm từ sữa khác. Bảng 2.3: Một số chỉ số tài chính của VNM Với tỉ lệ nợ/ tổng tài sản là 19,35% trong năm 2008 có thể thấy VNM ít sử dụng đòn cân nợ do công ty có tính thanh khoản cao, nguồn vốn tự có lớn. Vinamilk là công ty cổ phần hóa đầu tiên thu được thặng dư khổng lồ. Nhờ vào nguồn vốn tự có đó, công ty đã không ngừng mở rộng hoạt động sản xuất kinh doanh. Bên cạnh đó, VNM đã đầu tư chứng khoán ngắn hạn gần 180 tỉ đồng và đầu tư chứng khoán dài hạn 543 tỉ đồng, dẫn đến việc phải trích lập dự phòng giảm giá chứng khoán là 123 tỉ đồng.Các nhân tố tác động đến cấu trúc vốn Trang 2727 Tương tự như FPT và ITA, VNM cũng gia tăng tỉ lệ vốn vay trong năm 2009 khi lãi suất cho vay của ngân hàng giảm xuống so với 2008. Tuy nhiên, tỉ lệ vốn vay dài hạn vẫn còn ở mức rất thấp. 2.1.4 Nhận xét: Cả ba công ty trên không thể đại diện cho toàn bộ TTCK Việt Nam, tuy nhiên đây là các công ty có quy mô lớn, hoạt động kinh doanh chính rất ổn định và đang trên đà phát triển. Mỗi công ty có các đặc điểm riêng do hoạt động trong các lĩnh vực khác nhau, chính vì thế mà cơ cấu vốn của các công ty là không giống nhau. Các nhân tố tác động đến cấu trúc vốn của ba công ty này không giống nhau, nhưng có thể thấy rằng dưới tác động của các thông tin trên TTCK trong năm 2006 và 2007 các công ty đều đã đầu tư vào các loại chứng khoán ngắn hạn và dài hạn với giá trị khá lớn. Nguồn tiền để đầu tư vào các loại chứng khoán chủ yếu là từ thặng dư vốn qua các đợt phát hành cổ phiếu tăng vốn. Bên cạnh việc đầu tư chứng khoán, các công ty cũng đầu tư vào các công ty liên doanh, liên kết...chính vì sự đầu tư dàn trải này dẫn đến hậu quả là các công ty đã phải gánh chịu những khoản chi phí quá lớn, kéo kết quả kinh doanh của công ty xuống. Qua việc phân tích cấu trúc vốn của các công ty, các công ty đều có xu hướng giảm tỉ lệ nợ/tổng tài sản khi thị trường chứng khoán phát triển. Khi cần vốn tài trợ từ bên ngoài, nếu thị trường chứng khoán không thuận lợi các công ty sẽ nghĩ đến vay nợ ngân hàng. Trong bối cảnh nền kinh tế gặp nhiều khó khăn, chính sách lãi suất không ổn định, chi phí lãi vay cao, việc phụ thuộc vào vốn vay ngân hàng là rất rủi ro. Để có thể đưa ra các giải pháp xây dựng cơ cấu vốn cho các công ty cần phân tích thêm các nhân tố tác động đến cấu trúc vốn của các công ty Việt Nam.Các nhân tố tác động đến cấu trúc vốn Trang 2828 2.2 ĐO LƢỜNG CÁC NHÂN TỐ TÁC ĐỘNG ĐẾN CẤU TRÚC VỐN CỦA CÁC CÔNG TY Nghiên cứu này sử dụng số liệu của 45 công ty đang niêm yết trên Sở GDCK TP.Hồ Chí Minh trước 01/01/2009, 45 Công ty được lấy ngẫu nhiên bao gồm tất cả các lĩnh vực, ngành nghề. Tất cả số liệu tài chính của 45 công ty này được lấy từ báo cáo tài chính của các công ty từ website của Sở GDCK TP.Hồ Chí Minh. (Danh sách 45 Công ty trong phụ lục “Danh sách 45 công ty niêm yết trên sở GDCK TP.HCM”) Mô hình xem xét các nhân tố tác động đến cơ cấu vốn của các công ty đang niêm yết trên thị trường chứng khoán Việt Nam như sau: • STD = f(ROA; Tang; Tax; Size; Growth; Unique; Liq) • LTD = f(ROA; Tang; Tax; Size; Growth; Unique; Liq) • TD = f(ROA; Tang; Tax; Size; Growth; Unique; Liq) Trong đó: STD: tỷ lệ nợ ngắn hạn trên tổng tài sản ; LTD: tỷ lệ nợ dài hạn trên tổng tài sản; TD: tổng nợ trên tổng tài sản; ROA: lợi nhuận ròng trên tổng tài sản; Tax: thuế; Size: quy mô công ty; Growth: cơ hội tăng trưởng; Unique: đặc điểm riêng của tài sản; Liq: tính thanh khoản; Tang: tỉ lệ tài sản cố định hữu hình trên tổng tài sản. Bảng 2.4: Tóm tắt mô tả thống kê các biến tác động đến cấu trúc vốn Nguồn: Tính toán từ chương trình EviewsCác nhân tố tác động đến cấu trúc vốn Trang 2929 Bảng 2.4 mô tả tóm tắt các biến phụ thuộc và giải thích của 45 công ty đã niêm yết trên Sở GDCK TP.Hồ Chí Minh trước 01/01/2009 trong năm 2010. Từ bảng 6 có thể thấy: • Tổng nợ vay trên tổng tài sản bình quân của các Công ty là 39,79%, trong đó Công ty có nợ vay cao nhất là 100,26% và thấp nhất là 4,02%. • Tỉ lệ nợ ngắn hạn trên tổng tài sản bình quân của các Công ty là 33,94%, trong đó Công ty có nợ vay ngắn hạn cao nhất là 83.6% và thấp nhất là 3,92%. • Tỉ lệ nợ dài hạn trên tổng tài sản bình quân của các Công ty là 2,84%, trong đó Công ty có nợ vay dài hạn cao nhất là 45,59% và thấp nhất là 0%. Bảng 2.5: Ma trận tƣơng quan các biến giải thích và đòn bẩy tài chính Nguồn: Tính toán từ chương trình Eviews Bảng 2.5 cho thấy mối quan hệ giữa các biến phụ thuộc và giải thích: Tốc độ tăng trưởng của tài sản tỉ lệ nghịch với nợ dài hạn nhưng lại tỉ lệ thuận với tổng nợ, điều này có nghĩa công ty đã ưu tiên sử dụng nợ cho các hoạt động của Công ty. Tính thanh khoản, ROA của Công ty tỉ lệ nghịch với tổng nợ, điều này có nghĩa là Công ty có tính thanh khoản cao, ROA lơn sẽ ít sử dụng nợ vay. Tài sản hữu hình trên trên tổng tài sản tỉ lệ thuận với nợ vay, có nghĩa là Công ty có càng nhiều tài sản hữu hình thì càng dễ dàng đi vay nợ. Tỉ lệ thuế phải nộp tỉ lệ nghịch với nợ ngắn hạn và tỉ lệ thuậnCác nhân tố tác động đến cấu trúc vốn Trang 3030 với nợ dài hạn, điều này có nghĩa các Công ty có tỉ lệ thuế thấp ưu tiên sử dụng nợ dài hạn. Tỉ lệ giá vốn trêndoanh thu thuần tỉ lệ nghịch với nợ dài hạn và tỉ lệ thuận với nợ ngắn hạn, điều này có nghĩa các Công ty có tỉ lệ giá vốn cao thường sử dụng nhiều nợ ngắn hạn. Bảng 2.6: Tác động các biến giải thích đến tổng nợ vay trên tổng tài sản Nguồn: Tính toán từ chương trình Eviews Bảng 2.7: Tác động các biến giải thích đến tổng nợ ngắn hạn trên tổng tài sản Nguồn: Tính toán từ chương trình EviewsCác nhân tố tác động đến cấu trúc vốn Trang 31 Bảng 2.8: Tác động các biến giải thích đến tổng nợ dài hạn trên tổng tài sản Nguồn: Tính toán từ chương trình Eviews Bảng 2.6, 2.7, 2.8 trình bày kết quả chạy mô hình mối quan hệ giữa các biến giải thích với tổng nợ trên tổng tài sản, nợ ngắn hạn trên tổng tài sản, nợ dài hạn trên tổng tài sản. Trong đó các biến GROWTH, LIQ, ROA, TANG, SIZE, TAX, UNIQ có ý nghĩa thống kê với mức ý nghĩa 1% và 5%. Tính thanh khoản (LIQ) của Công ty tỷ lệ nghịch (-) với tỉ lệ tổng nợ trên tổng tài sản, Tỉ lệ nợ ngắn hạn trên tổng tài sản, tỉ lệ nợ dài hạn trên tổng tài sản nhưng không có ý nghĩa thống kê với tỉ lệ nợ dài hạn trên tổng tài sản. Như vậy, các Công ty có tính thanh khoản cao sẽ ít sử dụng nợ vay vì các tài sản có tính thanh khoản cao đã tài trợ cho các hoạt động của công ty. ROA của Công ty tỷ lệ nghịch (-) với tỉ lệ nợ dài hạn trên tổng tài sản, tỉ lệ tổng nợ trên tổng tài sản và tỉ lệ nợ ngắn hạn trên tổng tài sản . Như vậy, các Công ty có ROA cao sẽ ít vay vì đã sử dụng lợi nhuận giữ lại để tài trợ cho các hoạt động của Công ty. Đặc điểm riêng của Công ty (UNIQ) tỉ lệ nghịch với tỉ lệ tổng nợ trên tổng tài sản, tỉ lệ nợ dài hạn trên tổng tài sản nhưng lại tỉ lệ nghịch với tỉ lệ nợ ngắn hạn trên tổng tài sản. Tuy nhiên, UNIQ chỉ có ý nghĩa thống kê với tỉ lệ nợ dài hạn trên tổng tàiCác nhân tố tác động đến cấu trúc vốn Trang 32 sản. Như vậy, các Công ty có giá trị tài sản cố định hữu hình nhiều thì thường sẽ sử dụng nợ dài hạn để tài trợ cho tài sản này. Hình 2.1: Sự tác động của các nhân tố đến đòn bẩy tài chính 0.3 0.2 0.1 0 -0.1 -0.2 -0.3 -0.4 -0.5 -0.6 -0.7 STD TD LTD TD LTD STD LTD LTD STD TD TD STD STD TD LTD TD STD TD LTD STD LTD GROWTH LIQ ROA TANG SIZE TAX UNIQ Từ đồ thị 2.1 ta có thể thấy tính thanh khoản (LIQ) và tỉ lệ lợi nhuận ròng trên tổng tài sản (ROA) có tác động lớn nhất đến đòn bẩy tài chính của các công ty. Trong khi đó, tốc độ phát triển (GROWTH) và thuế phải nộp (TAX) có tác động ít đến đòn bẩy tài chính. Từ biểu đồ ta cũng nhận thấy hai nhân tố GROWTH và UNIQ có các tác động tỷ lệ thuận đến các tỉ lệ tổng nợ trên tổng tài sản, tỉ lệ nợ ngắn hạn trên tổng tài sản và tỷ lệ nghịch đến tỉ lệ nợ dài hạn trên tổng tài sản. GROWTH: Tốc độ tăng trưởng có tác động mạnh nhất đối với tỉ lệ nợ ngắn hạn trên tổng tài sản, tức là các công ty có tỉ lệ phát triển cao thì sẽ dễ dàng vay nợ vì các chủ nợ tin vào triển vọng phát triển của công ty. Tuy nhiên, trong giai đoạn đang phát triển, công ty cũng cần nhiều vốn để đầu tư mở rộng quy mô sản xuất kinh doanh và các cổ đông cũng không muốn chia sẻ phần lợi nhuận kỳ vọng của công ty nên khuynh hướng huy động vốn của cổ đông sẽ vẫn được ưu tiên. LIQ: Tính thanh khoản có tác động trái chiều với đòn bẩy tài chính, khi công ty có dồi dào tài chính, công ty có khuynh hướng giảm nợ vay và tăng vốn bằng việc phát hành cổ phiếu huy động vốn. Mặc dù, với sự thanh khoản cao công ty có thể được các chủ nợ chấp nhận cho vay. Tuy nhiên, các công ty không tận dụng lợi thếCác nhân tố tác động đến cấu trúc vốn Trang 33 này để thương thảo các điều khoản vay nợ, có thể do lãi suất vay thời điểm này quá cao. ROA: Tỉ lệ lợi nhuận trên tổng tài sản của công ty càng cao, các công ty càng giảm các khoản nợ. Cũng như nhân tố LIQ, đáng lẽ với một tỉ lệ ROA các công ty có thể dễ dàng vay nợ từ các chủ nợ, nhưng có thể thấy rằng đa phần các công ty có tỷ lệ ROA cao lại giảm nợ vay. Có thể rằng với khoản lợi nhuận cao đảm bảo có thể đủ để công ty hoạt động mà không cần vay thêm. TANG: Tỉ lệ TSCĐ hữu hình trên tổng tài sản có tác động tỉ lệ thuận với đòn bẩy tài chính, tuy sự tác động này không mạnh nhưng cũng có thể thấy rằng các công ty khi có tỉ nợ TSCĐ hữu hình cao thì sẽ là lợi thế trong việc vay nợ hay khi cần tăng TSCĐ hữu hình các công ty sẽ đi vay để tài trợ cho khoản đầu tư này. Tuy nhiên, vì có thể trong năm 2008 lãi suất ngân hàng quá cao, nên các công ty đã không ưu tiên nhiều cho việc vay nợ. SIZE: Với một quy mô lớn, độ rủi ro công ty sẽ giảm, các ngân hàng hay nhà cung cấp sẽ yên tâm để cho công ty vay. Tuy nhiên, với quy mô vốn lớn, công ty cũng có nhiều tiền để phục vụ nhu cầu sản xuất kinh doanh nên tỉ lệ nợ trên tổng tài sản cũng sẽ không cao. TAX: Số thuế phải nộp cao khi công ty ít sử dụng nợ vay. Có thể hiểu rằng do các công ty không lợi dụng tấm chắn thuế nên công ty phải nộp nhiều tiền thuế thu nhập doanh nghiệp. Các công ty trong giai đoạn năm 2008 đã giảm việc đi vay vì lãi suất quá cao, các công ty đã đánh đổi lợi ích của tấm chắn thuế bằng việc nộp thuế thu nhập doanh nghiệp. Nếu doanh nghiệp vay nợ với lãi suất cao thì chi phí hoạt động của doanh nghiệp sẽ tăng lên, làm giảm lợi nhuận trước thuế. Nếu doanh nghiệp không vay nợ thì khoản lợi nhuận trước thuế sẽ tăng lên nhưng phải nộp một khoản thuế thu nhập doanh nghiệp cho Nhà nước. Với tỉ lệ lãi suất có lúc cao nhất lên đến 21% trong khi nhiều công ty chịu mức thuế suất thuế thu nhập doanh nghiệp thấp hơn mức lãi suất này. UNIQ: Tỉ lệ giá vốn trên doanh thu thuần thể hiện một đặc điểm riêng của ngành. Thông thường UNIQ của các công ty trong cùng ngành thì sẽ tương đươngCác nhân tố tác động đến cấu trúc vốn Trang 34 nhau. Đối với các công ty có tỷ lệ giá vốn cao thì mức lợi nhuận gộp sẽ thấp, công ty sẽ khó huy động vốn từ các nhà đầu tư, khi mà tỉ lệ nhuận thấp hơn lãi suất ngân hàng. Tuy nhiên, với các khoản tài trợ dài hạn, các công ty có tỷ lệ UNIQ cao sẽ huy động vốn từ cổ đông hơn là vay nợ dài hạn vì có thể với đặc điểm riêng của ngành cần nhiều đầu tư cho nghiên cứu phát triển nên công ty phải sử dụng vốn tự có. Tóm lại, các nhân tố trên có những nhân tố có tác động đến đòn bẩy tài chính hay cấu trúc vốn của công ty giống như lý thuyết trật tự phân hạng như: ROA, TANG, SIZE. Tuy nhiên, các nhân tố như TAX, GROWTH lại có tác động trái chiều so với lý thuyết trật tự phân hạng. Bên cạnh đó, nhân tố LIQ theo lý thuyết có tác động đôi khi cùng chiều hay trái chiều đối với đòn bẩy tài chính, nhưng theo phân tích từ bảng 2.2.6 thì LIQ chỉ có tác động nghịch với đòn bẩy tài chính. Nhân tố UNIQ theo lý thuyết sẽ có tác động nghịch đối với đòn bẩy tài chính nhưng trong thực tế của 45 công ty thì UNIQ có tác động tỉ lệ thuận với tỉ lệ nợ trên tổng tài sản, tỉ lệ nợ ngắn hạn trên tổng tài sản và tác động nghịch đối với tỉ lệ nợ dài hạn trên tổng tài sản. 2.3 PHÂN TÍCH CÁC NHÂN TỐ KHÁC TÁC ĐỘNG ĐẾN CẤU TRÚC VỐN CỦA CÁC CÔNG TY ĐANG NIÊM YẾT TẠI SỞ GDCK TP.HỒ CHÍ MINH Ngoài các nhân tố trên đã phân tích ở mục 2.2 còn có rất nhiều các nhân tố khác tác động đến cấu trúc vốn của các công ty hiện đang niêm yết tại Sở GDCK TP.Hồ Chí Minh. Tuy nhiên, trong bối cảnh kinh tế - xã hội Việt Nam trong năm 2010, có thể nhận thấy các biến động của thị trường chứng khoán và chính sách lãi suất đã tác động mạnh đến tâm lý của chủ doanh nghiệp, cổ đông và nhà đầu tư dẫn đến những thay đổi trong việc quyết định xây dựng cấu trúc vốn của công ty. 2.3.1 Thị trƣờng chứng khoán Thị trường chứng khoán từ khi chính thức đi vào hoạt động thực hiện phiên giao dịch đầu tiên vào ngày 28/07/2000 đến nay đã trải qua nhiều thăng trầm.Các nhân tố tác động đến cấu trúc vốn Trang 3535 Giai đoạn đầu thị trường chứng khoán gặp rất nhiều khó khăn như: hệ thống pháp luật Việt Nam nói chung chưa được hoàn thiện, các văn bản điều chỉnh hoạt động trên thị trường chứng khoán còn nhiều bất cập, chồng chất, chưa thống nhất...., đội ngũ cán bộ quản lý điều hành chưa có kinh nghiệm thực tiễn, sự hiểu biết của công chúng về đầu tư chứng khoán và TTCK còn nhiều hạn chế. Từ đầu năm 2006 đến cuối năm 2007, giai đoạn này được mệnh danh là “giai đoạn bùng nổ chứng khoán” trên thị trường Việt Nam với nhiều diễn biến mà thậm chí các chuyên gia lâu năm cũng không thể dự đoán và giải thích được. VN-Index chỉ khoảng 300 điểm vào đầu năm 2006 đã tăng vùn vụt lên đến gần gấp 4 lần (1.170,67 điểm) vào ngày 12/03/2007. Các Công ty nắm bắt được tâm lý háo hức thu gom cổ phiếu và kiến thức hạn chế về chứng khoán của nhà đầu tư nhỏ lẻ. Các Công ty đã lợi dụng sự bất cân xứng thông tin để phát hành ồ ạt cổ phiếu ra công chúng thu về giá trị thặng dư khổng lồ và đẩy giá cổ phiếu lên cao dưới nhiều hình thức chia cổ phiếu thưởng, trả cổ tức bằng cổ phiếu, phát hành cổ phiếu cho công chúng hay nhà đầu tư chiến lược... Tuy nhiên năm 2008 khép lại với sự kiện kinh tế nổi bật toàn cầu là cuộc khủng hoảng tài chính, khởi nguồn từ Mỹ sau đó nhanh chóng lan rộng toàn thế giới. Cuộc khủng hoảng tài chính đã tác động trực tiếp tới TTCK trên thế giới. TTCK VN khép lại năm 2008 với sự sụt giảm mạnh, VNIndex đóng cửa tại mức 315,62 điểm, mất 605,45 điểm, tương đương 65,33% so với phiên giao dịch đầu năm. Tại sàn Hà Nội, Hast Index chốt tại mức 105,12 điểm, giảm 217,22 điểm, tương đương 67,39% sau 248 phiên giao dịch. Bảng 2.9 Thống kê thông tin thị trƣờng chứng khoán năm 2008Các nhân tố tác động đến cấu trúc vốn Trang 3636 Trong năm 2008, TTCK VN phải cạnh tranh khá gay gắt của các kênh đầu tư khác. Lãi suất tiết kiệm tăng cao (18%), cơn sốt USD và sự sôi động của thị trường vàng đã kéo một lượng không nhỏ các nhà đầu tư rời TTCK VN ra nhập vào các thị trường này. Trong năm 2008, lãi suất ngân hàng tăng, chính sách cho vay của các ngân hàng bị thắt chặt, nhiều công ty đã tính đến biện pháp phát hành cổ phiếu để có vốn mở rộng hoạt động sản xuất kinh doanh. Số lượng các công ty dùng thu nhập giữ lại để tái đầu tư tăng nhiều hơn so với năm 2007. Số lượng cô ty phát hành cổ phiếu riêng lẻ cũng như huy động thêm vốn bằng hình thức phát hành quyền mua cho các cổ đông hiện hữu hay cho cổ đông chiến lược giảm đáng kể. Nguyên nhân là do năm 2008, thị trường chứng khoán đã tụt dốc khá mạnh sau một thời gian tăng nóng. Việc huy động vốn mới từ nhà đầu tư và các cổ đông là rất khó khăn. Với hình thức trả cổ tức bằng cổ phiếu, các công ty đã hạn chế việc chi trả tiền mặt cho cổ đông, nguồn tiền này được dùng để tái đầu tư trong bối cảnh nền kinh tế bắt đầu vào giai đoạn suy thoái và lãi suất vay ngân hàng tăng cao. Tình hình thị trường chứng khoán năm 2009 và 2010 tiếp tục gánh chịu hậu quả của cuộc khủng hoảng kinh tế toàn cầu năm 2008. Không có giai đoạn tuột dốc thẳng đứng xuống gần 200 hay thăng hoa vượt 600 như năm 2009, trong năm 2010 diễn biến Vn-Index ổn định trên 400 điểm. Có lúc nhà đầu tư tranh mua ồ ạt, song cũng không hiếm phiên giao dịch dưới 1.000 tỷ đồng. Bất chấp diễn biến thị trường tương đối khó khăn, lượng doanh nghiệp niêm yết trên tại 2 Sở giao dịch chứng khoán Hà Nội và TP HCM trong năm 2010 vẫn tăng khoản 6% so năm 2009. Cụ thể, HNX đón nhận thêm 105 mã chứng khoán mới, trong khi con số tương ứng tại HOSE là 51 mã. Việc doanh nghiệp tăng cường "lên sàn" là tín hiệu tốt, cho thấy sức hút từ việc huy động vốn theo kênh chứng khoán cũng như nhu cầu công khai, minh bạch hóa, đại chúng hóa hoạt động doanh nghiệp. Tuy nhiên, nó cũng cho thấy sự khó khăn trong việc vay vốn sản xuất kinh doanh của doanh nghiệp trong năm qua, khi và lãi suất ngân hàng tăng cao trở lại.Các nhân tố tác động đến cấu trúc vốn Trang 3737 2.3.2 Lãi suất ngân hàng Như đã phân tích ở trên, năm 2008 là năm nền kinh tế thế giới lâm vào khủng hoảng trầm trọng, lạm phát tăng cao chóng mặt. Nền kinh tế Việt Nam cũng không thoát khỏi cơn sóng khủng hoảng đó. Để kìm hãm sự gia tăng của lạm phát, Ngân hàng Nhà nước Việt Nam (NHNN VN) đã phải đưa ra các công cụ tài chính để hỗ trợ nền kinh tế. Việc gia tăng lãi suất cơ bản từ 8,25%/năm vào ngày 01/01/2008 lên 14%/năm từ ngày 01/07/2008 đến 20/10/2008 nhằm giảm lượng tiền đang lưu thông trên thị trường. Chính sách này của NHNN VN đã khiến các doanh nghiệp gặp rất nhiều khó khăn khi chi phí tài chính tăng cao đột biến. Sự gia tăng lãi suất Ngân hàng đã khiến các doanh nghiệp phải tìm cách tối ưu hóa nguồn tiền trong lưu thông phục vụ hoạt động của doanh nghiệp. Các công ty chủ yếu đưa ra hình thức trả cổ tức bằng cổ phiếu thưởng để hạn chế việc chi tiền mặt cho các cổ đông nhưng vẫn đảm bảo duy trì tỉ lệ chi trả cổ tức đã cam kết với nhà đầu tư. Sang năm 2009, để hỗ trợ các doanh nghiệp vượt qua cơn bảo khủng hoảng kinh tế - tài chính, hàng loạt các chính sách hỗ trợ doanh nghiệp được Chính phủ tung ra, trong đó có chính sách hỗ trợ lãi suất ngắn hạn (Quyết định 131/QĐ-TTg, ngày 23/01/2009) và hỗ trợ lãi suất trung và dài hạn (Quyết định 443/QĐ-TTg, ngày 04/04/2009). Chính sách hỗ trợ lãi suất giúp các doanh nghiệp giảm chi phí vay, doanh nghiệp mạnh dạn vay vốn để phục vụ sản xuất kinh doanh, mở rộng đầu tư, giảm giá thành sản phẩm, tạo việc làm...Nếu tính theo con số định lượng, dư nợ hỗ trợ lãi suất đối với các khoản vay ngắn hạn theo Quyết định 131/QĐ-TTg ngày 23/1/2009 của Thủ tướng Chính phủ đến cuối tháng cuối tháng 12/2009 là 400.000 tỷ đồng. Dư nợ hỗ trợ lãi suất đối với các khoản vay trung và dài hạn theo Quyết định 443/QĐ-TTG ngày 4/4/2009 của Thủ tướng Chính phủ đến cuối 12/2009 là 70.000 tỷ đồng. Diễn biến của lãi suất năm 2010 đi theo kịch bản của năm 2009: Lãi suất điều hành ổn định trong một thời gian dài và sau đó tăng lên vào cuối năm nhằm kiếm chế lạm phát; lãi suất thị trường có xu hướng giảm vào giữa năm và tăng cao trở lại những tháng cuối năm.Các nhân tố tác động đến cấu trúc vốn Trang 3838 Năm 2010, một năm đầy biến động của thị trường tiền tệ trong nước cũng như trên thế giới, một năm mà nền kinh tế nước ta gặp rất nhiều khó khăn trong giai đoạn phục hồi sau những ảnh hưởng từ biến động kinh tế thế giới 2008 – 2009. Trước những biến động đó, để thực hiện đồng bộ với các giải pháp của Chính phủ, NHNN thực hiện điều hành chính sách tiền tệ thận trọng, linh hoạt nhằm tạo điều kiện hỗ trợ tích cực cho thị trường tiền tệ - tín dụng hoạt động ổn định, góp phần hỗ trợ tăng trưởng kinh tế và kiềm chế lạm phát gia tăng những tháng cuối năm một cách hiệu quả. Theo đó, NHNN đã duy trì lãi suất cơ bản bằng đồng Việt Nam ổn định ở mức 8% trong suốt 10 tháng đầu năm và thực hiện điều chỉnh lên mức 9% trong hai tháng cuối năm trước sức ép của lạm phát. Bảng 2.10: Diễn biến lãi suất điều hành năm 2010 của NHNN Nguồn: NHNN Với sự ổn định của lãi suất ngân hàng trong năm 2009 và 2010, các doanh nghiệp đã mạnh dạn vay vốn ngân hàng hơn, tỉ lệ vốn vay/tổng tài sản tăng hơn so với năm 2007-2008. Đặc biệt tỉ lệ vốn vay dài hạn/tổng tài sản đã tăng lên khá cao, chứng tỏ các doanh nghiệp đã cân nhắc việc vay vốn dài hạn tài trợ cho các dự án của doanh nghiệp thay vì phát hành cổ phiếu để tăng vốn điều lệ như đã thực hiện trong các năm 2007-2008. 2.3.3 Yếu tố tâm lý Không thể tìm thấy một cấu trúc vốn tối ưu chung cho tất cả các doanh nghiệp. Những yếu tố trên đều có tác động rất mạnh đến nhà quản trị trong việc quyết định một cấu trúc vốn như thế nào là tối ưu trong từng giai đoạn với đặc điểm ngành mà doanh nghiệp đang hoạt động. Một yếu tố nữa có lẽ cũng ảnh hưởng không kém đến sự lựa chọn cấu trúc vốn cho doanh nghiệp đó là ý chí chủ quan của nhà quản lý. Nếu tất cảCác nhân tố tác động đến cấu trúc vốn Trang 3939 mọi phân tích đều tốt, xác định được một cấu trúc vốn mang lại giá trị tối ưu cho doanh nghiệp, nhưng người có quyền quyết định lại không thích vay nợ thì cũng đành chịu. Trong thời gian qua, không thể phủ nhận việc Giám Đốc của các Công ty niêm yết tại Sở GDCK TP.Hồ Chí Minh bị yếu tố tâm lý chi phối việc lựa chọn nguồn tài trợ vốn cho hoạt động của công ty mình. Khi việc phát hành cổ phiếu dễ dàng, cổ đông sẵn sàng bỏ tiền ra mua cổ phiếu của công ty với một giá cao hơn mệnh giá cổ phiếu, các giám đốc đã lựa chọn phương án phát hành cổ phiếu để huy động vốn. Lợi dụng tâm lý của các nhà đầu tư khi thấy công ty chia cổ tức bằng cổ phiếu hay tiền mặt với tỉ lệ cao thì cho rằng công ty đang hoạt động kinh doanh hiệu quả. Việc phát hành thêm cổ phiếu được nhà đầu tư kỳ vọng một sự tăng trưởng nhiều hơn trong tương lai của công ty.Các nhân tố tác động đến cấu trúc vốn Trang 4040 KẾT LUẬN CHƢƠNG 2 45 công ty trong nghiên cứu là các công ty hiện đang niêm yết trên thị trường chứng khoán thành phố Hồ Chí Minh, đa phần các công ty đều dễ dàng vay nợ ngân hàng do tình hình tài chính năm 2006 và 2007 khá tốt, tốc độ tăng trưởng cao. Tuy nhiên, năm 2006-2007 diễn biến thị trường thuận lợi cho việc phát hành cổ phiếu nên các công ty đã lựa chọn hình thức phát hành cổ phiếu để tăng vốn và thu được thặng dư rất lớn. Điều này có thể giải thích rằng sự lựa chọn nguồn tài trợ vốn bị chi phối bởi các tín hiệu của TTCK nói riêng và của nền kinh tế nói chung. Khi nền kinh tế và TTCK phát tín hiệu khả quan, tâm lý nhà đầu tư phấn trấn, các công ty sẽ lựa chọn phương án phát hành cổ phiếu dưới các hình thức: Phát hành cổ phiếu mới cho nhà đầu tư hiện hữu, nhà đầu tư chiến lược; chia cổ phiếu thưởng; trả cổ tức bằng cổ phiếu. Nhà đầu tư bị hấp dẫn bởi các chiêu bài của các Công ty, nên sẵn sàng trả giá cao cho các cổ phiếu. Các công ty bị áp lực về kế hoạch sản xuất kinh doanh năm sau phải cao hơn năm trước từ phía các cổ đông. Vì thế vốn từ việc phát hành cổ phiếu không chỉ dùng cho hoạt động sản xuất kinh doanh mà còn dùng để đầu tư tài chính và bất động sản – đây là hai lĩnh vực đem lại siêu lợi nhuận nhưng rủi ro lại rất cao. Các công ty ít quan tâm đến việc lựa chọn phương án “Cấu trúc vốn tối ưu”, các hình thức huy động vốn như: Nợ có thể chuyển đổi, CP ưu đãi có thể chuyển đổi, CP ưu đãi không chuyển đổi. Các hình thức này chủ yếu được sử dụng ở các tổ chức ngân hàng – các tổ chức có khả năng vận dụng tốt các công cụ tài chính. Từ thực tế của các công ty tại Việt Nam, ta có thể thấy lý thuyết trật tự phân hạng đã phân tích các vấn đề về thừa thãi tài chính rất đúng trong một số trường hợp của các công ty này. Như vậy, để khắc phục mặt trái của thừa thãi tài chính các Công ty cần phải cân nhắc kỹ trong việc lựa chọn một cơ cấu vốn phù hợp với doanh nghiệp. Bên cạnh vấn đề của “thừa thãi tài chính” gây ra cho các công ty trong thời gian qua, mỗi công ty niêm yết trên Sở GDCK TP.Hồ Chí Minh vẫn giữ một tỉ lệ nợ nhất định để tài trợ cho hoạt động kinh doanh. Khi việc huy động vốn từ việc phát hành cổCác nhân tố tác động đến cấu trúc vốn Trang 4141 phiếu không thuận lợi hay vốn tự có không đủ để đáp ứng nhu cầu sản xuất kinh doanh của công ty, các công ty đã dựa vào các “đặc điểm riêng” như các chỉ số tài chính về tính thanh khoản, khả năng sinh lời, tài sản cố định, quy mô công ty, sự tín nhiệm từ đó có những giải pháp để tìm nguồn tài trợ như: tăng vay nợ của ngân hàng, kéo dài thời gian trả nợ cho nhà cung cấp hay sử dụng các chính sách cổ tức hợp lý (cổ phiếu thưởng, không chi trả cổ tức) nhằm tối đa hóa nguồn tiền của công ty. Việc phụ thuộc nhiều vào vốn vay sẽ gây nhiều áp lực cho các công ty khi nền kinh tế khó khăn, lạm phát tăng, chính sách lãi suất không ổn định, thuế suất thuế thu nhập doanh nghiệp cao. Để có thể hạn chế những rủi ro về giá chứng khoán hay lãi suất cũng như sự phức tạp, rắc rối về thủ tục phát hành cổ phiếu và vay nợ, các công ty có thể tự tạo ra sự chủ động về tài chính từ chính nội lực của mình. Nhằm gia tăng sức mạnh nội lực của các doanh nghiệp bằng việc xây dựng cấu trúc vốn hợp lý cần áp dụng một số giải pháp đối với doanh nghiệp, đối với thị trường và đối với Chính phủ.Các nhân tố tác động đến cấu trúc vốn Trang 4242 CHƢƠNG 3: NHỮNG GIẢI PHÁP XÂY DỰNG CẤU TRÚC VỐN CHO CÁC CÔNG TY NIÊM YẾT TẠI SỞ GDCK TP.HỒ CHÍ MINH Từ những nghiên cứu thực nghiệm và phân tích các nhân tố tác động đến cấu trúc vốn của các Công ty hiện đang niêm yết tại Sở GDCK TP.Hồ Chí Minh trong năm 2008, ta nhận thấy rằng chủ động tài chính sẽ giúp công ty không bỏ lỡ các cơ hội kinh doanh đem lại nhiều lợi nhuận cho công ty. Muốn có nguồn tài chính dồi dào không cách nào hơn là nâng cao hiệu quả kinh doanh của công ty và gia tăng tích lũy để tái đầu tư. Dưới đây là một số biện pháp giúp việc xây dựng cấu trúc vốn tối ưu cho các công ty: 3.1 ĐỐI VỚI CÁC DOANH NGHIỆP 3.1.1 Xây dựng cấu trúc vốn theo từng giai đoạn phát triển của doanh nghiệp Doanh nghiệp phải phân tích các yếu tố tác động đến cấu trúc vốn của doanh nghiệp để lựa chọn hình thức tài trợ vốn phù hợp với đặc điểm của doanh nghiệp. Cần phải có sự ưu tiên trong việc phân tích các yếu tố đó, yếu tố nào là yếu tố tác động chính, quan trọng và phải kết hợp các yếu tố lại với nhau, từ đó lựa chọn ra cho Công ty một cấu trúc vốn tối ưu trong từng giai đoạn phát triển của sản phẩm hay của doanh nghiệp. Giai đoạn triển khai: Giai đoạn mới thành lập doanh nghiệp Trong giai đoạn này, doanh nghiệp mới thành lập nên uy tín của doanh nghiệp chưa được chứng minh bởi khách hàng qua chất lượng sản phẩm, dịch vụ, hay bởi các đối tác qua việc thực hiện các cam kết thương mại, hay bởi các tổ chức tín dụng qua các số liệu tài chính và thực hiện cam kết tín dụng. Việc vay vốn từ các tổ chức tín dụng hay thương lượng điều khoản thương mại về nợ phải trả của doanh nghiệp trong giai đoạn này rất khó khăn. Chính vì vậy, trong những năm đầu mới thành lập doanhCác nhân tố tác động đến cấu trúc vốn Trang 4343 nghiệp, vốn chủ sở hữu là nguồn cung ứng vốn chủ yếu cho hoạt động của doanh nghiệp. Doanh nghiệp cần có chính sách cổ tức hợp lý trong giai đoạn này, có thể không chi trả cổ tức hoặc duy trình một mức cổ tức thấp. Phần lợi nhuận chưa phân phối sẽ được giữ lại để tái đầu tư cho các năm tiếp theo. Việc tái đầu tư tuy không đem lại cho cổ đông thu nhập từ cổ tức cao, nhưng ngược lại giá trị tài sản của doanh nghiệp được tăng lên, đồng nghĩa với giá trị của doanh nghiệp cũng tăng theo. Giai đoạn phát triển: Giai đoạn doanh nghiệp tăng trưởng Trong giai đoạn này, nhu cầu vốn của doanh nghiệp là rất lớn để phục vụ cho việc phát triển quy mô, thị phần, sản phẩm, dịch vụ...Với sự tăng trưởng cao qua các năm, các tổ chức tín dụng, các đối tác sẽ sẵn sàng cho doanh nghiệp vay vốn hoặc cho nợ. Tận dụng tín hiệu khả quan của các chỉ số tài chính như lợi nhuận (ROA), giá trị tài sản cố định hữu hình (tang), quy mô công ty (size), cơ hội tăng trưởng (Growth), tính thanh khoản (Liq), ...doanh nghiệp dễ dàng huy động vốn, tận dụng lợi thế của đòn bẩy tài chính và tấm chắn thuế. Mặc dù vậy, doanh nghiệp cũng không quá chủ quan khi nguồn cung vốn dựa phần lớn vào vốn vay. Khi nên kinh tế bất ổn, lạm phát gia tăng, lãi suất vay cao thì lợi thế của đòn bẩy tài chính sẽ mất đi. Lúc này có thể chi phí sử dụng vốn bình quân (WACC) sẽ rất cao, không kể đến chính sách thắt chặt tín dụng của Nhà nước cũng sẽ ảnh hưởng đến hạn mức tín dụng do các ngân hàng cấp cho doanh nghiệp sẽ bị hạn chế. Một chính sách chi trả cổ tức hợp lý đảm bảo rằng các cổ đông có thể tiếp tục tin tưởng, ủng hộ chính sách tăng trưởng của doanh nghiệp, đồng thời doanh nghiệp vẫn có thể sử dụng một phần lợi nhuận giữ lại để tài trợ cho các hoạt động của doanh nghiệp.Các nhân tố tác động đến cấu trúc vốn Trang 4444 Giai đoạn trưởng thành: Giai đoạn doanh nghiệp phát triển ổn định Suốt thời gian đầu của giai đoạn này, doanh số tiếp tục tăng lên, nhưng ở một tốc độ giảm dần. Trong khi doanh số đang được ổn định (leveling off), thì lợi nhuận của doanh nghiệp lại giảm xuống. Sự cạnh tranh giá cả trở nên gay gắt hơn. Doanh nghiệp gánh vác một phần lớn hơn cho những cố gắng chiêu thị chung trong việc đấu tranh để duy trì những người bán và những sản phẩm ở trong cửa hàng của họ. Những sản phẩm, dịch vụ, lĩnh vực kinh doanh mới được giới thiệu. Để tài trợ vốn cho việc nghiên cứu và triển khai việc đầu tư cho các sản phẩm, dịch vụ, lĩnh vực kinh doanh mới này thì việc phát hành thêm cổ phần cho cổ đông hiện hữu và cổ đông mới nên được cân nhắc. Việc phát hành thêm cổ phần mới dễ dàng được các cổ đông cũ đồng ý vì mặc dù giá cổ phiếu của doanh nghiệp bị pha loãng, cổ đông cũ phải chia sẻ quyền lợi, cổ tức cho các cổ đông mới, nhưng đồng thời họ cũng được chia sẻ bớt rủi ro khi các sản phẩm, dịch vụ, lĩnh vực kinh doanh mới này thất bại. Đặc biệt, với doanh nghiệp đang ở giai đoạn này thì việc phát hành cổ phiếu có thể sẽ thu được một giá trị thăng dư lớn do các nhà đầu tư cũng tin tưởng rằng doanh nghiệp sẽ tiếp tục phát triển như trước. Áp lực chi trả cổ tức trong giai đoạn này sẽ đè nặng lên doanh nghiệp do số lượng cổ phiếu tăng thêm. Vì vậy, doanh nghiệp cần tiếp tục duy trì tăng trưởng các sản phẩm, dịch vụ, lĩnh vực kinh doanh cũ, đồng thời cố gắng đẩy mạnh sự phát triển của sản phẩm, dịch vụ, lĩnh vực kinh doanh mới để thu lợi nhuận đảm bảo cổ tức mỗi cổ phần không giảm xuống. Giai đoạn suy thoái: Giai đoạn doanh nghiệp giảm dần tốc độ tăng trường Thật sự đối với tất cả những sản phẩm thì sự cũ đi là không thể tránh khỏi khi những sản phẩm mới bắt đầu chu kỳ sống của chúng, và sẽ thay thế cho những sản phẩm cũ. Sự kiểm soát chi phí trở nên càng quan trọng khi nhu cầu giảm xuống. Quảng cáo giảm xuống, và một số đối thủ cạnh tranh rút ra khỏi thị trường. Doanh nghiệp có bị diệt vong hay không, hoặc có thể được cứu sống hay không, tuỳ thuộc vào khả năng quản lý của doanh nghiệp.Các nhân tố tác động đến cấu trúc vốn Trang 4545 Trong giai đoạn này, lợi thế thương lượng không còn thuộc về doanh nghiệp. Việc huy động vốn từ các tổ chức tín dụng hay thị trường chứng khoán sẽ gặp nhiều khó khăn hơn. Dựa vào nội lực là chủ yếu sẽ giúp doanh nghiệp chủ động nguồn vốn tài trợ cho hoạt động của doanh nghiệp. Giữ lại toàn bộ cổ tức hay một phần lớn cổ tức trong giai đoạn này sẽ được các cổ đông đồng tình. Đẩy mạnh các biện pháp kiểm soát, quản lý chặt chẽ các khoản chi phí hay gia tăng năng suất lao động...sẽ giúp doanh nghiệp duy trì lợi nhuận. Duy trì và không ngừng củng cố uy tín của doanh nghiệp sẽ giúp doanh nghiệp tiếp cận với các nguồn vốn vay từ bên ngoài dễ dàng hơn. 3.1.2 Gia tăng hiệu quả hoạt động kinh doanh của doanh nghiệp Như nội dung đã phân tích ở trên, sự chủ động về tài chính sẽ giúp doanh nghiệp linh hoạt trong hoạt động điều hành và gia quyết định kịp thời, sáng suốt, có hiệu quả. Muốn có được sự chủ động tài chính thì doanh nghiệp phải có nguồn vốn tự có dồi dào và ngày càng gia tăng do lợi nhuận thu từ hoạt động kinh doanh hàng năm cao. Theo cách hiểu thông thường, hiệu quả kinh doanh biểu hiện mối tương quan giữa chi phí đầu vào và kết quả nhận được ở đầu ra của một quá trình. Để tăng hiệu quả chúng ta có thể sử dụng những biện pháp như: giảm đầu vào, đầu ra không đổi; hoặc giữ đầu vào không đổi, tăng đầu ra; hoặc giảm đầu vào, tăng đầu ra,.. Muốn đạt hiệu quả kinh doanh, Công ty không những chỉ có những biện pháp sử dụng nguồn lực bên trong hiệu quả mà còn phải thường xuyên phân tích sự biến động của môi trường kinh doanh của Công ty, qua đó phát hiện và tìm kiếm các cơ hội trong kinh doanh của mình. Có thể đề xuất một số giải pháp nhằm nâng cao hiệu quả kinh doanh của Công ty trong nền kinh tế thị trường là: Một là, quan tâm tới việc xây dựng và phát triển đội ngũ lao động của Công ty. Hiệu quả của mỗi quốc gia, ngành và Công ty phụ thuộc lớn vào trình độ văn hoá, chuyên môn, tay nghề, kỹ năng, năng lực của đội ngũ lao động. Muốn vậy phải thườngTrang 4646 Các nhân tố tác động đến cấu trúc vốn xuyên tạo điều kiện cho người lao động nâng cao trình độ, kích thích tinh thần sáng tạo và tính tích cực trong công việc bằng các hình thức khuyến khích vật chất và tinh thần. Hai là, nâng cao hiệu quả hoạt động của bộ máy quản lý Công ty. Xây dựng tốt mối quan hệ giữa người quản lý và người lao động, luôn tôn trọng và khuyến khích tính tự chủ sáng tạo của lực lượng lao động tạo ra sức mạnh tổng hợp phát huy hiệu quả của các yếu tố sản xuất, đặc biệt là yếu tố con người. Cần tăng cường chuyên môn hoá, kết hợp đa dạng hoá cùng với những phương án quy mô hợp lý cho phép khai thác tối đa lợi thế quy mô giảm chi phí, nâng cao hiệu quả sử dụng các yếu tố đầu vào. Việc tổ chức, phối hợp với các hoạt động kinh tế thông qua các hình thức tổ chức liên doanh, liên kết nhằm phát huy sức mạnh chung, tăng khả năng cạnh tranh và tiêu thụ trên thị trường là một trong các biện pháp tăng hiệu quả kinh doanh. Ba là, xây dựng hệ thống trao đổi và xử lý thông tin trong Công ty. Lợi thế cạnh tranh của Công ty phụ thuộc chủ yếu vào hệ thống trao đổi và xử lý thông tin. Đây là yếu tố tác động trực tiếp đến hiệu quả kinh doanh. Điều này đòi hỏi cần phải hiện đại hoá hệ thống trao đổi và xử lý thông tin phục vụ không ngừng nâng cao hiệu quả kinh doanh. Bốn là, vận dụng khoa học kỹ thuật công nghệ tiên tiến vận dụng vào sản xuất, kinh doanh. Các Công ty để khẳng định vị trí trên thương trường, để đạt hiệu quả kinh doanh, để giảm thiểu chi phí, sản lượng cao đồng thời để thị trường chấp nhận sản phẩm, đòi hỏi sản phẩm phải đạt được các tiêu chuẩn, đạt chất lượng sản phẩm. Muốn vậy, cần tiếp cận với khoa học kỹ thuật công nghệ tiên tiến vận dụng vào hoạt động sản xuất, kinh doanh, phải không ngừng cải tiến, đầu tư công nghệ để giúp Công ty hoạt động hiệu quả hơn. Năm là, quản trị môi trường. Các khía cạnh thuộc về môi trường kinh doanh ảnh hưởng đến hiệu quả kinh doanh của Công ty như: cơ chế chính sách của Nhà nước, tình hình kinh tế thế giới, trao đổi quốc tế, hệ thống chính trị; mối quan hệ song phương giữa các quốc gia; các hiệp định đa phương điều khiển mối quan hệ giữa các nhóm quốc gia; các tổ chức quốc tế,...Vì vậy, muốn hoạt động kinh doanh có hiệu quả cần phải quản trị môi trường. Đó là việc thu thập thông tin, dự đoán, ước lượng những thay đổi, bất trắc của môi trường trong và ngoài nước, đưa ra những biện pháp đối phóCác nhân tố tác động đến cấu trúc vốn Trang 4747 nhằm giảm bớt những tác động, những tổn thất có thể có do sự thay đổi, bất trắc đó. Thậm chí, nếu dự đoán trước được sự thay đổi môi trường ta có thể tận dụng được những thay đổi này, biến nó thành cơ hội cho việc sản xuất, kinh doanh của Công ty. Sáu là, khi hiệu quả kinh doanh cao đem lại cho Công ty nguồn tài chính dồi dào, Công ty phải có chính sách phân phối lợi nhuận hợp lý để tái đầu tư vào các hoạt động kinh doanh có hiệu quả cao hơn. Không nên đầu tư quá nhiều, dàn trải vào các lĩnh vực hoạt động không phải sở trường của Công ty. Việc đầu tư không tập trung, không phù hợp với năng lực quản lý của Công ty sẽ làm giảm sút hiệu quả kinh doanh. 3.1.3 Chủ động nguồn cung tiền Một là, ưu tiên sử dụng nguồn vốn tự có trước khi vay nợ hay phát hành thêm cổ phần sẽ làm thu nhập của cổ đông cao hơn, giá trị của doanh nghiệp cũng được gia tăng. Phát hành thêm cổ phần sẽ làm pha loãng giá trị cổ phiếu, gia tăng áp lực chi trả cổ tức cho cổ đông. Vay nợ sẽ làm gia tăng chi phí lãi vay và bị phụ thuộc vào ngân hàng, đôi khi bị các ngân hàng can thiệp vào một số quyết định trong thanh toán hay tăng chi phí để chứng tỏ sự minh bạch tài chính của công ty. Tuy nhiên, cần phải cân nhắc giữa chi phí lãi vay với chi phí thuế để có quyết định cho phù hợp. Hai là, khai thác thêm các kênh huy động vốn. Các doanh nghiệp Việt Nam vẫn có truyền thống đi vay ngân hàng hoặc phát hành thêm cổ phiếu để tài trợ cho hoạt động của công ty. Tuy nhiên, việc phát hành cổ phiếu hay vay nợ đều đòi hỏi doanh nghiệp phải làm nhiều thủ tục, chi phí cao và bị chi phối nhiều bởi tình hình kinh tế cũng như các tín hiệu của thị trường chứng khoán. Công ty có thể tìm kiếm nguồn vốn tài trợ bằng cách phát hành trái phiếu chuyển đổi, vay nợ từ các nguồn phi ngân hàng hay thương lượng một chính sách nợ tốt từ các nhà cung cấp...Các nhân tố tác động đến cấu trúc vốn Trang 4848 3.2 ĐỐI VỚI THỊ TRƢỜNG Doanh nghiệp sẽ ngày càng phát triển nếu được hoạt động trong một môi trường kinh tế ổn định và phát triển lành mạnh. Nhắm đến mục tiêu này thì phải tạo ra: Một là, môi trường kinh tế phát triển minh bạch bằng các văn bản pháp luật thống nhất, ngày càng gần và phù hợp với thông lệ quốc tế. Các thành phần kinh tế được đối xử công bằng, tạo điều kiện thuận lợi để phát huy hết tiềm năng. Khuyến khích phát triển kinh tế tư nhân, thu hút đầu tư nước ngoài, đầy mạnh phát triển công nghiệp theo hướng hiện đại và ngày càng hội nhập với nền kinh tế thế giới. Tăng cường các biện pháp nhằm tăng sức cạnh tranh của nền kinh tế, nâng cao năng suất, chất lượng và hiệu quả. Hai là, nền kinh tế tăng trưởng cùng với giải quyết các vấn đề xã hội. Kinh tế phát triển thường dẫn đến sự phân hóa giàu – nghèo ngày càng cao, chính vì vậy cần đẩy mạnh các biện pháp nhằm xóa đói giảm nghèo, khuyến khích mọi người vươn lên làm giàu chính đáng, hỗ trợ các vùng kinh tế vượt qua nghèo khó để cùng phát triển với nền kinh tế cả nước. Kinh tế phát triển cũng dẫn đến nhiều tệ nạn xã hội, vì vậy, cần phải có các biện pháp nghiêm khắc và đổng bộ để giải quyết các vấn đề này một cách triệt để. Bên cạnh đó, cần phát triển kinh tế nông thôn, giải quyết việc làm và thu nhập cho lao động ở các vùng nông thôn để đảm bảo duy trì ổn định xã hội cho đất nước. Ba là, việc phát triển kinh tế đất nước nhưng phải đi đôi với bảo vệ và cải thiện môi trường. Hậu quả của việc hủy hoại và khai thác quá mức tài nguyên môi trường dẫn đến thiên tai, bệnh tật, đói nghèo...là nguy cơ lớn cho sự phát triển bền vững. Bốn là, phát triển văn hóa, giáo dục, khoa học và công nghệ, đây là những lĩnh vực ảnh hưởng trực tiếp đến việc nâng cao năng suất lao động, chất lượng của sản xuất, kinh doanh, cũng như nâng cao chất lượng cuộc sống của người dân, không chỉ tác động ngắn hạn mà có ảnh hưởng lâu dài đến sự phát triển của đất nước. Năm là, phải đảm bảo tự do và dân chủ cho người dân, cho các thành phần kinh tế trong xã hội. Mọi công dân có quyền tự do đầu tư, kinh doanh trong những lĩnh vực, ngành nghề, địa bàn mà pháp luật không cấm; có quyền bất khả xâm phạm về quyền sở hữu tài sản hợp.Trang 4949 Các nhân tố tác động đến cấu trúc vốn 3.3 CÁC CHÍNH SÁCH CỦA CHÍNH PHỦ Để các Công ty hoạt động kinh doanh có hiệu quả và ổn định ngoài sự nỗ lực của bản thân các Công ty cần phải có sự hỗ trợ của Chính phủ. Chính phủ phải tạo một môi trường kinh doanh thông thoáng, lành mạnh, từ đó tạo chất xúc tác cho hoạt động của doanh nghiệp diễn ra hiệu quả. Trong bối cảnh kinh tế toàn cầu hóa, thị trường tài chính phát triển sẽ tạo lực đẩy mạnh cho sự phát triển cả chiều rộng lẫn chiều sâu cho hoạt động của các Công ty. Vì không thể mở rộng sản xuất kinh doanh hay đầu tư nghiên cứu sản phẩm mới, cải tiến chất lượng dịch vụ - hàng hóa... mà không cần tài chính hỗ trợ. Với các công cụ và chức năng đặc biệt của thị trường tài chính, nó đã trở thành một nhân tố quan trọng không thể thiếu trong hoạt động kinh tế của đất nước. Đầu tiên là phải tập trung phát triển TTCK để nó trở thành kênh thu hút vốn đầu tư của các Công ty, cung cấp các nguồn vốn trung và dài hạn để Công ty đầu tư. Trên thế giới, TTCK còn thể hiện “sức khỏe” của nền kinh tế. Tuy nhiên, TTCK Việt Nam còn quá non trẻ, chưa phát huy hết vai trò của nó trong nền kinh tế. Năm 2007, 2008 chứng kiến nhiều bất ngờ của TTCK Việt Nam. Một trong những nguyên nhân đưa thị trường lên trên 1.100 điểm vào tháng 3/2007 sau đó xuống còn 514 điểm vào ngày 31/12/2008 là do các chính sách quản lý thông tin niêm yết chưa được hoàn thiện. Tận dụng sự bất cân xứng thông tin, các Công ty đã đưa ra các thông tin chưa đầy đủ và chính xác khi phát hành cổ phiếu và thu về giá thị thặng dư rất lớn. Số tiền thu về từ việc phát hành cổ phiếu lại được các Công ty đầu tư vào thị trường chứng khoán, đầu tư tài chính, bất động sản... Khi các thị trường này gặp khó khăn thì tình hình tài chính của các Công ty cũng lâm vào tình trạng thua lỗ, thiếu hụt tiền lưu thông phục vụ hoạt động sản xuất kinh doanh. Các thông tin bất lợi này, Công ty đã không thông tin kịp thời đến nhà đầu tư, dẫn đến sự thiệt hại cho họ. Tuy nhiên, cơ quan quản lý chưa có các chế tài xử lý nghiêm khắc các vấn đề này. Vì thế, Chính phủ cần phải có các chính sách quy định việc công bố thông tin của các Công ty niêm yết phải trung thực, kịp thời. Bên cạnh đó, các quy định, chính sách quản lý thị trường chứng khoán, nhà đầu tư phải chặt chẽ hay các chính sách hỗTrang 5050 Các nhân tố tác động đến cấu trúc vốn trợ, can thiệp vào thị trường phải chính xác, đúng thời điểm để thúc đẩy thị trường phát triển ổn định và trở thành một kênh huy động vốn hiệu quả. Tạo sức hấp dẫn để ngày càng có nhiều Công ty niêm yết trên TTCK, cũng như thu hút nhà đầu tư tham gia vào việc “cung ứng” vốn. Ngoài ra, hoạt động tín dụng ngân hàng nổi lên như một mắt xích trọng yếu trong hoạt động của nền kinh tế hiện đại, tín dụng ngân hàng có một vai trò cực kỳ quan trọng, với vị trí là trung gian tài chính của nền kinh tế, thông qua các nguồn lực xã hội được phân bổ sử dụng một cách hợp lý và có hiệu quả. Thông qua việc cung ứng nguồn vốn, tín dụng ngân hàng có tác động rất lớn tới quá trình hoạt động của doanh nghiệp. Theo đó, cần tích cực cung ứng vốn tín dụng cho ngành nghề, các doanh nghiệp làm ăn có hiệu quả, có lợi thế cạnh tranh trên thị trường quốc tế. Kiên quyết không cung ứng và thu hồi vốn tín dụng đối với các doanh nghiệp làm ăn thua lỗ, nợ nần dây dưa, mất uy tín trên thương trường, hạn chế đầu tư đối với các ngành mà có sản phẩm khó có thể cạnh tranh trên thị trường, đó cũng là một trong những biện pháp quan trọng để sử dụng tối ưu hoá nguồn lực xã hội. Do đó trong thời gian tới cần tăng tỷ trọng vốn tín dụng trung, dài hạn trong hoạt động đầu tư. Hơn nữa, các ngân hàng thương mại cần có quan hệ tín dụng thực sự bình đẳng giữa các chủ thể kinh doanh, mà cụ thể là các Công ty Nhà Nước và các doanh nghiệp dân doanh, đặc biệt là các doanh nghiệp vừa và nhỏ. Do vậy, trong thời gian tới cần mở rộng và gia tăng thị phần tín dụng đối với kinh tế dân doanh, ít nhất cũng tương đương với mức đóng góp vào GDP của khu vực này. Đẩy mạnh việc phát triển và nâng cao trình độ nguồn nhân lực cho nền kinh tế. Nguồn nhân lực là yếu tố quyết định đến việc thực hiện các mục tiêu kinh tế xã hội và nó cũng quyết định đến quá trình đẩy mạnh công nghiệp hoá, hiện đại hoá đất nước nhằm nhanh chóng hoà nhập nền kinh tế nước ta với khu vực và quốc tế, vì suy cho cùng chính con người mới là yếu tố cơ bản nhất và quan trọng của toàn bộ lực lượng sản xuất. Nhưng trong một thời gian dài vừa qua, vấn đề đào tạo nguồn nhân lực nhìn chung chưa được quan tâm đúng mức và cũng chưa có các bước đi thích hợp. Đặc biệt là tại khu vực sản xuất kinh doanh, nơi trực tiếp tạo ra sản phẩm và các hoạt động dịch vụ cho toàn xã hội lại càng chưa được quan tâm một cách thích đáng, chưa xem đấy làCác nhân tố tác động đến cấu trúc vốn Trang 5151 động lực thúc đẩy sản xuất phát triển. Nhất là trong bối cảnh thế giới ngày nay đang có sự tiến bộ vượt bậc của cuộc cách mạng khoa học kỹ thuật, nhờ đó mà trình độ kỹ thuật, quy trình công nghệ ngày càng được đổi mới một cách hết sức mau lẹ, thì vấn đề quan tâm đến đào tạo nguồn nhân lực cho nền kinh tế để tương thích với sự thay đổi nhanh chóng của máy móc thiết bị được đặt ra như một nhu cầu bức xúc.Các nhân tố tác động đến cấu trúc vốn Trang 5252 KẾT LUẬN CHƢƠNG 3: Không có một cấu trúc vốn tối ưu cho tất cả các doanh nghiệp. Đặc điểm ngành, chu kỳ tăng trưởng của doanh nghiệp là những yếu tố có tác động rất mạnh đến nhà quản trị trong việc quyết định một cấu trúc vốn như thế nào là tối ưu trong từng giai đoạn với đặc điểm ngành mà doanh nghiệp đang hoạt động. Giai đọan phát triển của doanh nghiệp trong chu kỳ sống đó ảnh huởng rất lớn đến việc xác lập cho doanh nghiệp một cấu trúc vốn hợp lý nhằm đạt được hiệu quả cao nhất với chi phí sử dụng vốn thấp nhất và rủi ro thấp nhất, từ đó làm cho tỷ lệ nợ ngắn hạn, nợ dài hạn, vốn cổ phần cũng thay đổi theo mỗi giai đọan. Bên cạnh sự nỗ lực, chủ động của các doanh nghiệp, sự hỗ trợ của thị trường, của Chính phủ đóng một vai trò rất quan trọng trong việc đưa ra quyết định lựa chọn một cấu trúc vốn tối ưu của doanh nghiệp. Các chính sách phát triển kinh tế ổn định, bền vững giúp các Công ty mạnh dạn đầu tư mở rộng hoạt động sản xuất-kinh doanh. Các chính sách hỗ trợ kinh tế kịp thời, đúng đắn khi nền kinh tế có dấu hiệu khó khăn sẽ giúp các doanh nghiệp hoạt động lành mạnh, hiệu quả. Một môi trường kinh doanh hiệu quả sẽ khiến các Công ty phải lựa chọn đúng nguồn tài trợ vốn phục vụ nhu cầu sản xuất kinh doanh để đem lại hiệu quả kinh tế cao nhất, nâng cao giá trị của doanh nghiệp.Các nhân tố tác động đến cấu trúc vốn Trang 5353 DANH MỤC TÀI LIỆU THAM KHẢO Tiếng Việt 1. Carl Kester (1986), “Vốn và cơ cấu quyền sở hữu: Một so sánh giữa các doanh nghiệp sản xuất Mỹ và Nhật Bản”, Quản trị tài chính, số 15, trang 5-16. 2. Công ty CP chứng khoán Kim Long (2008), “Chứng khoán một năm nhìn lại”, website Công ty CP chứng khoán Kim Long, tháng 01/2008. 3. Công ty CP chứng khoán Sài Gòn (2009), “Diễn biến chính 2008 & triển vọng 2009”, website Công ty CP chứng khoán Sài Gòn, tháng 01/2009. 4. Đàng Quang Vắng (2009), Cấu trúc vốn cho chiến lược phát triển dài hạn của các công ty CP xây dựng và sản xuất vật liệu xây dựng niêm yết trên thị trường chứng khoán TP.Hồ Chí Minh, luận văn thạc sĩ. 5. K.Mackie-Mason (1990), “Thuế có tác động đến các quyết định tài trợ doanh nghiệp không”, Tạp chí tài chính, số 45, trang 1471-1493. 6. M.C.Jensen (1986), “Các chi phí đại diện của dòng tiền tự do, tài chính doanh nghiệp và các tiếp quản”, Tạp chí kinh tế Mỹ, trang 26, 20-37. 7. Nguyễn Hoàng Xanh (2004), "Một số giải pháp đầy mạnh tăng trưởng kinh tế", Tạp chí ngân hàng, số 1/2004. 8. Nguyễn Văn Tạo (2004), "Nâng cao hiệu quả kinh doanh của doanh nghiệp trong nền kinh tế thị trường", Tạp chí thương mại, số 10/2004. 9. PGS. TS Trần Ngọc Thơ, PGS.TS Nguyễn Thị Ngọc Trang, PGS.TS Phan Thị Bích Nguyệt, TS Nguyễn Thị Liên Hoa, TS Nguyễn Thị Uyên Uyên (2007), Tài Chính Doanh Nghiệp Hiện Đại, Nhà xuất bản thống kê, Hà Nội. 10. S.C.Myers (1984), “bài toán cấu trúc vốn”, Tạp chí tài chính, số 39, trang 581-581. 11. S.C.Myers (1993), “vẫn tìm kiếm một cấu trúc vốn tối ưu”, Tạp chí tài chính doanh nghiệp ứng dụng, số 6, trang 4-14. 12. Thủy Ngọc Thu (2009), “Giá trị doanh nghiệp qua các lý thuyết cấu trúc vốn”, saovangco.com, ngày 09/08/2009.Các nhân tố tác động đến cấu trúc vốn Trang 5454 13. Trần Hùng Sơn (2008), “Các nhân tố tác động đến cơ cấu vốn của các công ty đang niêm yết trên thị trường chứng khoán Việt Nam”, saga.vn, ngày 14/01/2008. 14. Vũ Quốc Tuấn (2006), “Phát triển bền vững”, website Viện nghiên cứu quản lý kinh tế Trung Ương, ngày 23/05/2006. Tiếng Anh 1. F. Buferna, K. bangassa, L. Hodgkinson, Derterminants of capital structure: Evidence from Libya 2. H. Kim, A. Heshmati và D. Aoun, Dynamic of capital structure: The case of Korean listed manufacturing companies, Asian Economic Journal 2006, Vol 20 No 3, 273-302. 3. J. J. Chen, Yan Xue, New empirical study on the capital structure of Chinese listed companies, Working paper 2004, University of Surrey . 4. R. Deesomsak, K. Paudyal, G. Pescetto, The derterminants of capital structure: evidence from the Asia Pacific region, Journal of Multinational Financial Management 14(2004) 387-405. 5. Y. Wiwattanakantang, Anempirical study on the derterminants of the capital structure of Thai firms, Pacific-Basin Finance Journal 7 (1999) 371-403. 6. G. Huang, F. M. Song, The derterminants of capital structure: evidence from China, China Economic Review 17 (2006) 14-36. 7. E. Nivorozhkin, Capital structures in emerging stock markets: the case of Hungary, The Developing Economies, XL-2 (June 2002): 166-87. 8. Ross, Westerfield, Jaffe, Corporate Finance 7th Edition, MacGraw Hill 2005. Trang web 1. http://www.hsx.vn 2. http://www.interbrand.com 3. http://www.kls.com.vn 4. http://www.na.gov.vn 5. http://www.saga.vn 6. http://www.saovangco.com 7. http://www.sbv.gov.vn 8. http://www.ssi.com.vn 9. http://www.vnep.org.vn 10. http://www.thecoca-colacompany.com 11. http://www.ibm.comCác nhân tố tác động đến cấu trúc vốn Trang 5555 PHỤ LỤC PHỤ LỤC 1: DANH SÁCH 45 CÔNG TY NIÊM YẾT TRÊN Sở GDCK TP.Hồ Chí Minh Nguồn: website của Sở GDCK TP.Hồ Chí Minh, www.hsx.vnCác nhân tố tác động đến cấu trúc vốn Trang 5656 PHỤ LỤC 2: BÁO CÁO TÀI CHÍNH CỦA CÔNG TY COCA-COLA NĂM 2007-2008 Bảng cân đối kế toán ĐVT: USDCác nhân tố tác động đến cấu trúc vốn Trang 5757 Bảng kết quả hoạt động kinh doanh ĐVT: USD Nguồn: http://www.thecoca-colacompany.com/investors/form_10K_2008.htmlCác nhân tố tác động đến cấu trúc vốn Trang 5858 PHỤ LỤC 3: BÁO CÁO TÀI CHÍNH CỦA CÔNG TY IBM NĂM 2007-2008 Bảng cân đối kế toán ĐVT: USDCác nhân tố tác động đến cấu trúc vốn Trang 5959 Bảng kết quả hoạt động kinh doanh ĐVT: USD Nguồn: http://www.ibm.com/investor/financials/financial-reporting.wssCác nhân tố tác động đến cấu trúc vốn Trang 6060 PHỤ LỤC 4: BÁO CÁO TÀI CHÍNH CÔNG TY CP FPT NĂM 2009-2010Trang 6161 Các nhân tố tác động đến cấu trúc vốnTrang 6262 Các nhân tố tác động đến cấu trúc vốnTrang 6363 PHỤ LỤC 5: BÁO CÁO TÀI CHÍNH CÔNG TY CP ĐẦU TƢ & CÔNG NGHIỆP TÂN TẠO NĂM 2009-2010 Các nhân tố tác động đến cấu trúc vốnTrang 6464 Các nhân tố tác động đến cấu trúc vốnTrang 6565 Các nhân tố tác động đến cấu trúc vốnTrang 6666 PHỤ LỤC 6: BÁO CÁO TÀI CHÍNH CÔNG TY CP SỮA VIỆT NAM NĂM 2009-2010 Các nhân tố tác động đến cấu trúc vốnTrang 6767 Các nhân tố tác động đến cấu trúc vốnTrang 6868 Các nhân tố tác động đến cấu trúc vốnTrang 6969 Các nhân tố tác động đến cấu trúc vốnTrang 7070 Các nhân tố tác động đến cấu trúc vốnTrang 7171 PHỤ LỤC 7: DANH SÁCH CÁC CÔNG TY PHÁT HÀNH THÊM CỔ PHIẾU TỪ 2004-2008 Các nhân tố tác động đến cấu trúc vốnTrang 7272 Các nhân tố tác động đến cấu trúc vốnTrang 7373 Các nhân tố tác động đến cấu trúc vốnTrang 7474 Các nhân tố tác động đến cấu trúc vốnTrang 7575 Các nhân tố tác động đến cấu trúc vốnTrang 7676 Các nhân tố tác động đến cấu trúc vốnTrang 7777 Các nhân tố tác động đến cấu trúc vốn Nguồn: số liệu thống kê của Sở GDCK TP.Hồ Chí Minh, www.hsx.vnTrang 7878 Các nhân tố tác động đến cấu trúc vốn PHỤ LỤC 8: BẢNG LÃI SUẤT NGÂN HÀNG NĂM 2007-2010Trang 7979 Các nhân tố tác động đến cấu trúc vốn Nguồn: website Ngân Hàng Nhà Nước Việt Nam, www.sbv.gov.vn