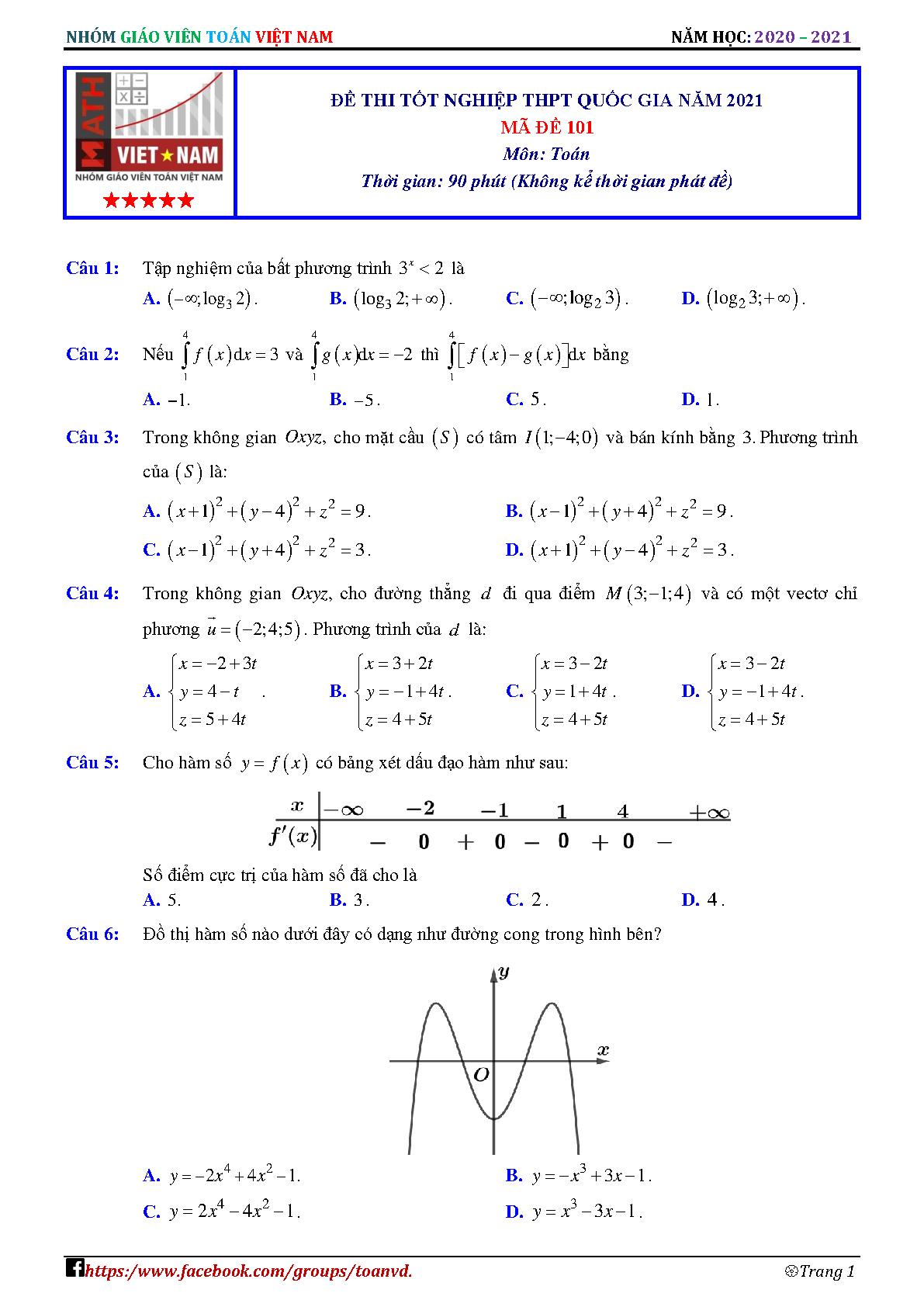

+MỤC LỤC TÓM TẮT .................................................................................................................................. 1 1. Giới thiệu: .......................................................................................................................... 1 1.1 Đặt vấn đề nghiên cứu: ................................................................................................ 1 1.2 Lý do nghiên cứu: ........................................................................................................ 1 1.3 Mục tiêu nghiên cứu: ................................................................................................... 2 1.3 Câu hỏi nghiên cứu: .................................................................................................... 2 1.4 Vấn đề nghiên cứu: ...................................................................................................... 2 1.5 Bố cục của bài nghiên cứu: ......................................................................................... 3 2. Bằng chứng thực nghiệm: ................................................................................................ 3 2.1 Các bài nghiên cứu trước đây về khả năng dự đoán tỷ giá hối đoái: ......................... 3 2.2 Các bài nghiên cứu trước đây về chính sách tiền tệ ở các nền kinh tế mới nổi: ......... 7 3 Cơ sở lý thuyết: ............................................................................................................... 11 3.1 Kiến thức nền tảng: .................................................................................................... 11 3.1.1 Quy luật Taylor: .................................................................................................. 11 3.1.2 Lý thuyết ngang giá lãi suất không phòng ngừa (UIP): ..................................... 12 3.2 Khái quát các phương pháp hồi quy và kiểm định : .................................................. 13 3.2.1 Khái quát về dữ liệu bảng và lợi ích của nó : ..................................................... 13 3.2.2 Mô hình ECM ( error correction methodology): ................................................ 14 3.2.3 Mô hình thành tố sai số (one- error component panel data model): .................. 15 3.2.4 Dự báo ngoài mẫu (out of sample): .................................................................... 15 3.2.5 Kiểm định bootstrap: .......................................................................................... 16 3.2.6 Phương pháp thống kê tỷ số U của Theil (TU): ................................................. 17 3.2.7 Mô hình bước đi ngẫu nhiên (random walk) : .................................................... 18 4. Phương pháp nghiên cứu : ................................................................................................... 19 4.1 Giới thiệu mô hình Taylor về xác định tỷ giá hối đoái: ............................................. 19 4.1.1 Mô hình giá trị hiện tại Taylor: .......................................................................... 20 4.2.2 Mô hình sự khác biệt hạn chế của Taylor: ......................................................... 23 4.2 Phương pháp dự báo : .................................................................................................... 24 5. Dữ liệu : ............................................................................................................................... 29 6. Kết quả nghiên cứu: ........................................................................................................... 346.1 Kiểm định tính dừng và đồng liên kết: ....................................................................... 34 6.2 Dự báo tỷ giá hối đoái: .............................................................................................. 36 7. Kết luận: ............................................................................................................................. 48 7.1 Kết luận: ..................................................................................................................... 48 7.2 Hạn chế và hướng mở rộng của đề tài: ..................................................................... 49DANH MỤC CHỮ VIẾT TẮT NHTW: NGÂN HÀNG TRUNG ƯƠNG QG: QUỐC GIA OECD: TỔ CHỨC HỢP TÁC KINH TẾ HỢP TÁC VÀ PHÁT TRIỂN (Organisation for Economic Co-operation and Development). IT: LẠM PHÁT MỤC TIÊU (inflation target). BOI: NGÂN HÀNG CỦA ISRAEL (Bank of Israel) TR: QUY LUẬT TAYLOR (Taylor rule). FED: CỤC DỰ TRỮ LIÊN BANG MỸ (Federal Reserve System). CSTT: CHÍNH SÁCH TIỀN TỆ. ECM: MÔ HÌNH HIỆU CHỈNH SAI SỐ (error correction model). PVT: MÔ HÌNH GIÁ TRỊ HIỆN TẠI TAYLOR (present-value Taylor model). PVT-hom: MÔ HÌNH GIÁ TRỊ HIỆN TẠI TAYLOR THUẦN NHẤT (homogeneous present-value Taylor model). PVT- het: MÔ HÌNH GIÁ TRỊ HIỆN TẠI TAYLOR THUẦN NHẤT (heterogeneous present-value Taylor model). FDT: MÔ HÌNH SỰ KHÁC BIỆT HỮU HẠN (finite-difference Taylor) FDT-hom: MÔ HÌNH SỰ KHÁC BIỆT HỮU HẠN THUẦN NHẤT (homogeneous finite-difference Taylor). FDT-het: MÔ HÌNH SỰ KHÁC BIỆT HỮU HẠN KHÔNG THUẦN NHẤT (heterogeneous finite-difference Taylor). TU: TỶ LỆ U CỦA THEIL. LLC: KIỂM ĐỊNH CỦA LEVIN, LIN & CHU (2002) IPS: KIỂM ĐỊNH CỦA PESARAN VÀ SHIN (2003) HAD: KIỂM ĐỊNH CỦA HADRI (2002)DANH MỤC BẢNG Bảng 1 Trình bày chi tiết về mỗi quốc gia ................................................................ 30 Bảng 2 Trình bày các biến và dữ liệu thu thập ........................................................ 31 Bảng 3 Kiểm định tính dừng bảng ........................................................................... 35 Bảng 4 Kiểm định đồng liên kết bảng của – Kao (1999) ......................................... 36 Bảng 5-a KIỂM ĐỊNH DIEBOLD AND MARIANO (1995) CHO HỒI QUY DỮ LIỆU BẢNG ................................................................................................................ 39 Bảng 5-B: KIỂM ĐỊNH DIEBOLD AND MARIANO(1995) CHO HỒI QUY DỮ LIỆU TỪNG QUỐC GIA ........................................................................................... 42 Bảng 6-A: KIỂM ĐỊNH CHỈ SỐ THEIL’S U CHO HỒI QUY TRÊN DỮ LIỆU BẢNG ........................................................................................................................... 45 Bảng 6-B: KIỂM ĐỊNH CHỈ SỐ THEIL’S U CHO HỒI QUY DỮ LIỆU TỪNG QUỐC GIA .................................................................................................................. 46 BẢNG 7-A: TÍNH CHỈ SỐ HIT RATE CHO MÔ HÌNH HỒI QUY DỮ LIỆU BẢNG ........................................................................................................................... 47 BẢNG 7-B: TÍNH CHỈ SỐ HIT RATE CHO MÔ HÌNH HỒI QUY DỮ LIỆU TỪNG QUỐC GIA ..................................................................................................... 481 TÓM TẮT Bài nghiên cứu kiểm định mối quan hệ giữa việc xác định tỷ giá hối đoái và chính sách tiền tệ nội sinh được biểu diễn theo quy luật Taylor bằng việc tập trung vào một nhóm 8 nền kinh tế mới nổi trong đó có 7 nước đã thông qua tỷ giá hối đoái thả nổi tự do và lạm phát mục tiêu bắt đầu vào giữa năm 1990. Bởi vì khoảng thời gian bị giới hạn - một trở ngại phổ biến trong việc nghiên cứu các nền kinh tế mới nổi, do đó đề tài sử dụng hồi quy dữ liệu bảng để thực hiện những ước tính hiệu quả hơn. Theo sau các bài nghiên cứu gần đây, đề tài này sử dụng một tập hợp chắc chắn của các số liệu thống kê ngoài mẫu, kết hợp phân phối bootstrapped cho các thống kê của Diebold-Mariano và tỷ lệ U của Theil. Bằng cách đánh giá các thông số khác nhau cho mô hình tỷ giá hối đoái theo quy tắc Taylor dựa trên tiến hành ngoài mẫu, kết quả thu được cho thấy rằng thông số ở giá trị hiện tại hướng tới tương ai thể hiện tốt khả năng dự đoán tỷ giá hối đoái. 1. Giới thiệu: 1.1 Đặt vấn đề nghiên cứu: Tỷ giá hối đoái là một yếu tố rất quan trọng, nó không chỉ tác động đến xuất nhập khẩu, cán cân thương mại, nợ quốc gia, thu hút đầu tư trực tiếp, gián tiếp, mà còn ảnh hưởng đến niềm tin của dân chúng. Hiện nay, tỷ giá hối đoái biến động rất thường xuyên và thất thường, bởi nó chịu ảnh hưởng của nhiều yếu tố khác nhau. Do đó, để đưa ra những chính sách can thiệp vào tỷ giá hối đoái là một trong những quyết định khó khăn của NHTW. Trên thực tế, các nhà kinh tế học đã đưa ra nhiều mô hình cũng như công cụ để các nhà điều hành chính sách tính toán, dự báo tỷ giá hối đoái và đưa ra những quyết sách phù hợp với tình hình của từng quốc gia. Tuy nhiên, liệu có thật sự có khả năng dự đoán tỷ giá hối đoái hay không và trong số rất nhiều mô hình như vậy, thì mô hình dự đoán tỷ giá hối đoái nào thật sự có hiệu quả ở các nền kinh tế mới nổi ? 1.2 Lý do nghiên cứu: Tầm quan trọng của các nền kinh tế mới nổi đang ngày càng tăng cho nền kinh tế thế giới. Tuy nhiên, các nước này lại không nhận được sự quan tâm to lớn như các nền kinh tế công nghiệp hóa. Và bài nghiên cứu này góp phần vào việc nghiên2 cứu ở các nền kinh tế mới nổi về các vấn đề khá cấp thiết trong cơ chế xác định tỷ giá hối đoái giúp đưa ra những chính sách điều hành hợp lý. Đây chính là nguyên nhân thôi thúc thực hiện đề tài này 1.3 Mục tiêu nghiên cứu: Bài nghiên cứu này nhằm mục đích nghiên cứu tỉ mỉ khả năng dự đoán tỷ giá hối đoái của 8 nền kinh tế mới nổi (Việt Nam, Hàn Quốc, Thái Lan, Philippines, Indonesia, Brazil, Colombia, Mexico) - các nước có khá nhiều sự tương đồng về chế độ chính sách tiền tệ. Bài nghiên cứu kết hợp hai phương pháp tiếp cận đầy hứa hẹn mà đã được Moura và các cộng sự sử dụng để nghiên cứu vấn đề này. Đầu tiên là sử dụng hồi quy dữ liệu bảng để phân tích các chuỗi dữ liệu thời gian hạn chế và nâng cao hiệu quả dự báo. Sau đó nghiên cứu tỉ mỉ các mô hình tiền tệ nội sinh thực tế bằng cách kiểm tra một tập hợp thô các mô hình tỷ giá hối đoái trên cơ sở của quy luật Taylor (1993). Bài nghiên cứu này cũng nhằm mục đích trả lời các chỉ trích của Rogoff và Stavrakeva (2008) về khả năng dự đoán của mô hình tỷ giá hối đoái liên quan đến việc hiểu sai và sử dụng bị lệch hướng của thống kê ngoài mẫu. Đặc biệt, xây dựng khoảng tin cậy thích hợp bootstrapped cho các số liệu thống kê ngoài mẫu từ Diebold và Mariano (1995) và Theil, tỷ số U của Theil. 1.3 Câu hỏi nghiên cứu: - Khả năng dự đoán tỷ giá hối đoái ở các nền kinh tế mới nổi như thế nào ? - Các mô hình và phương pháp dự báo nào thật sự có hiệu quả để dự đoán tỷ giá hối đoái ở các nền kinh tế mới nổi ? - Cách thức mà chính sách tiền tệ được điều hành thì ảnh hưởng đến việc dự báo ngoài mẫu như thế nào ? - Việc điều hành chính sách tiền tệ tại các nền kinh tế mới nổi ảnh hưởng như thế nào đến khả năng dự báo tỷ giá hối đoái ? 1.4 Vấn đề nghiên cứu: - kiểm định mối quan hệ giữa việc xác định tỷ giá hối đoái và chính sách tiền tệ nội sinh được biểu diễn theo quy luật Taylor bằng việc tập trung vào một nhóm 8 nền kinh tế mới nổi trong đó có. - Thực hiện hồi quy dữ liệu bảng để thực hiện những ước tính hiệu quả hơn do bị giới hạn về mẫu.3 - Sử dụng một tập hợp chắc chắn của các số liệu thống kê ngoài mẫu, kết hợp phân phối bootstrapped cho các thống kê của Diebold-Mariano và tỷ lệ U của Theil để dự báo. 1.5 Bố cục của bài nghiên cứu: Bài nghiên cứu gồm có 8 phần chính. Phần đầu tiên là phần giới thiệu về đề tài. Phần thứ hai là bằng chứng thực nghiệm, giới thiệu các bài nghiên cứu trước đây về khả năng dự đoán tỷ giá hối đoái và chính sách tiền tệ ở các nền kinh tế mới nổi. Phần tiếp theo là cơ sở lý thuyết để hiểu được những nội dung chính của đề tài và khái niệm về các mô hình được sử dụng trong bài nghiên cứu. Phần thứ 4 là phần phương pháp luận của bài nghiên cứu gồm các phiên bản của mô hình dự báo tỷ giá theo quy luật Taylor và phương pháp dự báo. Phần thứ 5 là phần dữ liệu và mô tả cách tính các biến được sử trong mô hình ở phần trên. Từ đó dẫn tới phần tiếp theo là phần kết quả sau khi chạy mô hình. Phần cuối cùng là phần kết luận của cả đề tài, từ đó nêu ra những hạn chế và hướng mở rộng của đề tài. 2. Bằng chứng thực nghiệm: 2.1 Các bài nghiên cứu trước đây về khả năng dự đoán tỷ giá hối đoái: Vào đầu những năm 1970, các nền kinh tế công nghiệp hóa lớn thông qua chế độ tỷ giá hối đoái thả nổi và từ bỏ hệ thống Bretton Woods, thì các mô hình về tỷ giá hối đoái trở nên phổ biến. Các nghiên cứu thực nghiệm của Bilson (1978), Hodrick (1978) và Putnan và Woodburry (1980) đã tìm thấy các bằng chứng hỗ trợ cho các mô hình tỷ giá hối đoái: hệ số đáng kể với các dấu hiệu dự kiến, mô hình tốt trong mẫu phù hợp và kết quả khả quan trong các kiểm tra khả năng dự đoán. Bắt đầu những năm 1980 với bài nghiên cứu hội thảo của Meese và Rogoff (1983), kết quả thực nghiệm đã có những thay đổi đáng kể. Tác giả đã sử dụng dữ liệu về tỷ giá hối đoái của Vương quốc Anh, Nhật Bản và Đức so với Mỹ, và đã đưa ra kết luận rằng: với một dự báo từ 1 đến 12 tháng, mô hình bước đi ngẫu nhiên thể hiện kém nhất so với các mô hình tỷ giá hối đoái ở thời điểm đó ( ví dụ như: mô hình giá linh hoạt, mô hình giá không theo kịp giá thị trường và mô hình hỗn hợp của Hooper và Morton (1982)).4 Một loạt các nghiên cứu sau đó vào những năm 1990, như Mark (1995) đã sử dụng kỹ thuật sáng tạo Bootstrapping và dữ liệu tỷ giá hối đoái từ 1973 đến 1991 cho Canada, Đức, Nhật Bản và Thụy Sĩ so với đồng Dollar Mỹ đã tìm thấy hỗ trợ cho việc dự báo các mô hình tiền tệ tại khoảng thời gian từ quý 12 đến quý 14 đối với một số quốc gia và tuyên bố đảo ngược kết quả không có khả năng dự báo. Tuy nhiên, kết quả này đã bị chỉ trích từ Kilian (1999), ông đã chứng minh kết quả của Mark không được mạnh mẽ để thay đổi mẫu và cho rằng chúng phụ thuộc quá nhiều vào quá trình tạo ra dữ liệu giả định. Hơn nữa, các học giả khác cũng đã chỉ trích Mark (1995) đã ngầm giả định rằng tỷ giá hối đoái và các nguyên tắc cơ bản tiền tệ là đồng liên kết. Như trong bài nghiên cứu của Berkowitz và Giorgianni (2001) đã đưa ra kết luận chỉ trích bài nghiên cứu của Mark (2005) : “ bằng việc áp đặt sự đồng liên kết giữa tỷ giá giao ngay và các yếu tố cơ bản của tiền tệ đã được nghĩ ra từ trước và thu được các giá trị thực nghiệm quan trọng dưới giả định này, đây là một sự giải thích về bằng chứng của mối quan hệ thống kê giữa các yếu tố cơ bản và tỷ giá hối đoái sai lệch về ý nghĩa.” Và ông cũng đã so sánh dự báo ngoài mẫu cho 4 tỷ giá hối đoái so với đồng dollar Mỹ được lấy từ hồi quy ở khoảng thời gian dài với các giá trị then chốt này và tìm được bằng chứng yếu về khả năng dự báo chủ yếu ở khoảng thời gian ngắn. Đến những năm 2000, thì các bài nghiên cứu có những kết quả không thể kết luận. Sarno và Taylor (2002) tuyên bố rằng "Các kết quả thực nghiệm có xu hướng rất yếu trong ý nghĩa rằng chúng khó có thể nhân rộng trong các mẫu hoặc các quốc gia khác nhau”. Bài nghiên cứu của Cheung et al. (2005) đã thử nghiệm dự báo của các tỷ giá của các đồng dựa trên USD của Mỹ bao gồm đồng đô la Canada, Bảng Anh, Deutschemark, đồng yên Nhật và đồng franc Thụy Sĩ bằng cách sử dụng một phạm vi rộng lớn hơn của các mô hình hơn so với những người sử dụng trong những năm 1980 và 1990. Và đã đưa ra kết luận : “Mô hình/ đặc điểm kỹ thuật / tiền tệ kết hợp với nhau làm việc tốt trong một giai đoạn nhưng không nhất thiết phải làm việc tốt trong giai đoạn khác. Ví dụ, mô hình năng suất làm tốt cho tỷ lệ Mark Đức/ Yên Nhật theo xu hướng của sự thay đổi và mức độ thống nhất (mặc dù không phải bởi các tiêu chuẩn MSE), nhưng cùng một kết luận không thể áp dụng với bất kỳ tỷ giá hối đoái khác. Có lẽ đó là ý nghĩa mà rút ra từ nghiên cứu này đặt nền móng cho nghiên cứu trong tương lai”.5 Vào nửa sau những năm 2000, thật đáng ngạc nhiên khi có một số lượng lớn các nghiên cứu tuyên bố đã cung cấp bằng chứng về khả năng dự đoán tỷ giá hối đoái ngoài mẫu. Trong đó có bài nghiên cứu của Engel, Mark và West (2007), nhấn mạnh tầm quan trọng của các quy tắc chính sách tiền tệ, sử dụng các mô hình tỷ giá hối đoái được xác định bởi giá trị hiện tại được kỳ vọng của các nguyên tắc cơ bản, khoảng cách dữ liệu lâu hơn và dữ liệu bảng tạo hy vọng nhiều hơn cho sự tồn tại của khả năng dự báo tỷ giá hối đoái. Hầu hết các bài nghiên cứu này tập trung vào hai phương pháp tiếp cận thay thế. Một số nhà nghiên cứu sử dụng tập hợp dữ liệu bảng lớn hơn từ một tập hợp các quốc gia tương tự. Sử dụng kiểm định nghiệm đơn vị và phép tích phân trên dữ liệu bảng, các nghiên cứu đã tìm thấy bằng chứng về khả năng dự báo mô hình tiền tệ, đặc biệt là với khoảng thời gian dài hơn. Tuy nhiên, hầu hết các nghiên cứu đã sử dụng các mô hình tiền tệ cũ của những năm 1970 và 1980 (ví dụ, Groen, 2005; Mark và Sul, năm 2001; Rapach và Wohar, 2004). Một hướng nghiên cứu khác là sử dụng các mô hình sáng tạo và thực tế hơn vẫn tập trung vào dự báo xuyên quốc gia nhưng giả định rằng một chính sách tiền tệ nội sinh tồn tại trong tỷ giá hối đoái mô hình Taylor. Các nghiên cứu gần đây theo hướng này bao gồm Engel và các cộng sự (2008); Engel và West (2005, 2006); Mark (2009); Molodtsova và Papell (2009) đối với các nước công nghiệp phát triển, cũng như Moura (2010); Moura và các cộng sự (2008), Uz và Ketenci (2008) cho các nền kinh tế đang phát triển. Trong đó, Molodtsova và Papell (2009) đã đưa ra kết luận: “ Chúng tôi đến một kết luận rất khác, báo cáo bằng chứng mạnh mẽ của khả năng dự đoán tỷ giá hối đoái ngoài mẫu ở thời gian một tháng cho 12 nước OECD so với Hoa Kỳ trong thời kỳ hậu Bretton Woods. Chúng tôi cũng tìm thấy bằng chứng rất mạnh mẽ của dự đoán tỷ giá hối đoái với các nguyên tắc cơ bản theo quy luật Taylor. Sử dụng các số liệu thống kê CW, chúng ta bác bỏ giả thuyết H0 (không có giá trị dự đoán) ở mức 5% cho 11 trong số 12 quốc gia. Và các kết quả mạnh nhất được tìm thấy với một mô hình quy tắc đối xứng Taylor với hệ số không đồng nhất, làm trơn, và một hằng số. Còn đối với bài nghiên cứu của Moura, Mendonca và Lima (2008) nghiên cứu ở các nước mới nổi đã nói rằng: “Những kết quả này chỉ ra rằng tỷ giá hối đoái ở Brazil6 được liên kết với các nguyên tắc cơ bản kinh tế hiện tại và tương lai và không tuân theo bước ngẫu nhiên. Và do đó, hiệu suất tốt nhất thu được bằng cách sử dụng các mô hình thực tế hơn, giống như mô hình quy tắc Taylor, hoặc các mô hình kết hợp sự khác biệt về năng suất với các mô hình cân bằng danh mục đầu tư hiệu quả, giống như mô hình BEER”. Từ các bài nghiên cứu này cho ta thấy cách tiếp cận cơ bản của mô hình tỷ giá hối đoái của Taylor là để điều hòa ngang giá lãi suất với việc xác định sự nội sinh lãi suất, xấp xỉ lãi suất được thiết lập trong thực tế, bằng cách sử dụng một hàm phản ứng chính sách quy tắc Taylor. Tóm lại, không phải tất cả các nghiên cứu điều tra mẫu dự đoán được tỷ giá hối đoái, nhưng tất cả trong số họ tìm thấy bằng chứng thực nghiệm ủng hộ của mô hình Taylor xác định tỷ giá hối đoái. Mặc dù số lượng lớn các nghiên cứu tuyên bố đã tìm thấy bằng chứng của khả năng dự báo tỷ giá hối đoái, nhưng tranh cãi về vấn đề này không bao giờ dừng. Rogoff và Stavrakeva (2008) cho rằng hầu hết các dự đoán trong các kết quả gần đây là do sự sai lệch của mẫu thử nghiệm mới và thất bại trong kiểm định tính chắc chắn bằng cách sử dụng các cửa sổ thời gian ( time window) khác nhau. Còn gần đây, Ince (2010) trả lời một số lời chỉ trích bằng cách xây dựng một dữ liệu thời gian thực hàng quý cho chín nền kinh tế OECD, thử nghiệm ngang giá sức mua (PPP) và mô hình Taylor bằng cách sử dụng mô hình xuyên quốc gia và mô hình hiệu chỉnh lỗi sai trên dữ liệu bảng. Tác giả cũng phân biệt giữa các phiên bản bootstrapped của thống kê Diebold và Mariano (1995) mà kiểm tra độ chính xác của dự báo so với bước đi ngẫu nhiên, và thống kê Clark và West (2006, 2007) được đánh giá cao cho khả năng dự báo của mô hình. Các kết quả cho thấy rằng những dự báo bảng hoạt động tốt hơn với khoảng thời gian dài hơn (ví dụ, 16 quý tới). Tuy nhiên, mô hình Taylor thực hiện tốt hơn với khoảng thời gian ngắn hơn (ví dụ 1 quý) Từ các bài nghiên cứu trên cùng với việc áp dụng mô hình tỷ giá Taylor đã phát sinh một số câu hỏi sau: i. Cách thức mà chính sách tiền tệ được điều hành thì ảnh hưởng đến việc dự báo ngoài mẫu như thế nào ?7 ii. Nét riêng biệt của các ngân hàng trung ương của các nền kinh tế mới nổi trong mẫu là gì ? iii. Sự khác nhau giữa các ngân hàng trung ương ảnh hưởng tới việc dự đoán tỷ giá hối đoái như thế nào ? iv. Việc điều hành chính sách tiền tệ tại các nền kinh tế mới nổi ảnh hưởng như thế nào đến khả năng dự báo tỷ giá hối đoái? Để trả lời các câu hỏi trên, hãy cùng đánh giá kết quả của các bài nghiên cứu xem xét hành vi của NHTW về các quyết định chính sách tiền tệ ở các nên kinh tế mới nổi. 2.2 Các bài nghiên cứu trước đây về chính sách tiền tệ ở các nền kinh tế mới nổi: Alizenman and Hutchison (2011) đã tính toán mô hình Taylor backward (mô tả lại) bằng cách sử dụng dữ liệu bảng cho 17 nền kinh tế mới nổi, 12 trong số đó áp dụng IT và 5 trong số đó áp dụng chính sách tiền tệ khác. Sử dụng cách tiếp cận khác, Moura và Carvalho (2010) dự báo những đặc điểm mô tả lại và dự báo của mô hình Taylor bằng cách sử dụng hồi quy xuyên quốc gia của 7 nước Nam Mỹ, 5 trong số đó áp dụng lạm phát mục tiêu (Brazil, Chile, Colombia, Peru và Mexico) và 2 nước không áp dụng là ( Argentina và Venezuela). Những bài nghiên cứu này kết luận rằng những nước áp dụng lạm phát mục tiêu thì có chính sách tiền tệ khắt khe hơn so với những nước không áp dụng. Sự khác nhau này thì trở nên ấn tượng nếu có sự so sánh những tác động tích cực của chính sách lãi suất tới lạm phát trong quá khứ hay lạm phát kỳ vọng. Những bài nghiên cứu khác xem xét nhiều hơn đến những quy luật phản ứng thông thường. Ví dụ, Mehrotra và Sanchez Fung (2011) đã dự đoán quy tắc Taylor và McCallum, những nghiên cứu gần đây trong số đó chủ yếu dựa vào sự kiểm soát tập hợp tiền tệ, đối với 20 nước mới nổi. Chỉ có Brazil và Romania thì có trong mẫu của bài nghiên cứu nhưng không có trong bài nghiên cứu của Mehrotra và Sanchez-Fung. Thêm vào đó, tác giả này tranh cãi rằng, đối với các nước áp dụng lạm phát mục tiêu, một quy tắc lai giữa Taylor-McCallum đạt được tốt nhất hành vi của ngân hàng trung ương. Quy tắc này giả định rằng những thay đổi trong cơ sở tiền tệ phản ứng với giá trị trong quá khứ của nó, độ lệch lạm phát hàng năm từ trung bình trượt của nó và là đo lường của lỗ hổng sản lượng thực tế.8 Teles và Zaidan (2010) theo một phương pháp khác để xác định liệu các nền kinh tế với lạm phát mục tiêu có thể thực hiện theo các nguyên tắc Taylor hay không. Những nhà nghiên cứu đã kiểm tra một mẫu của 12 nước mới nổi thông qua lạm phát mục tiêu. Bằng cách sử dụng một mô hình không gian trạng thái để ước tính khi các ngân hàng trung ương theo nguyên tắc Taylor, tác giả nhận thấy rằng khi các nước áp dụng nguyên tắc Taylor (và phần lớn trong số họ làm), độ lệch của lạm phát liên quan đến mục tiêu đứng yên và độ lệch trở nên không đứng yên khi các nước không áp dụng nguyên tắc Taylor. Bài nghiên cứu về quy tắc Taylor cho các nước có nền kinh tế mới nổi đưa đến vài kết luận quan trọng. Đầu tiên, đối với những nước này, hầu hết các ngân hàng trung ương đều áp dụng lạm phát mục tiêu như việc dự đoán bởi quy tắc Taylor, đặc biệt trong trường hợp lãi suất chính sách phản ứng cùng chiều với lạm phát. Thứ hai, những nước này áp dụng quy tắc chặt chẽ hơn để đối phó với lạm phát so với các nước không áp dụng lạm phát mục tiêu. Thứ ba, mặc dù các thị trường mới nổi là không đồng nhất về các quy tắc phản ứng chính sách tiền tệ của họ, ngân hàng trung ương đáp ứng với những thay đổi trong tỷ giá hối đoái trong hầu hết các trường hợp. Tương tự như những phát hiện liên quan đến các nền kinh tế phát triển, xem xét của chúng ta về nền kinh tế đang phát triển cho thấy rằng, mặc dù quy tắc Taylor là một đại diện tốt của các hành vi của các ngân hàng trung ương, có chỗ không đồng nhất trong các câu trả lời của các quốc gia khác nhau (xem, ví dụ, Clarida et al.năm 1998; and Gerdesmeier et al, 2007). Những kết quả này ngay cả khi nghiên cứu một tập hợp cụ thể của nền kinh tế (ví dụ, các nền kinh tế chuyển đổi). Ví dụ, Yilmazkuday (2008) nghiên cứu Cộng hòa Séc, Hungary và Ba Lan bằng cách sử dụng các dữ liệu hàng tháng từ tháng 1 năm 1994 đến tháng 6 năm 2006. Các tác giả tìm kiếm việc phá vỡ cấu trúc trong những quy định chính sách tiền tệ mỗi nước và thấy rằng, mặc dù các chính sách của tất cả các nền kinh tế đang hướng về phía tập trung vào khu vực đồng tiền chung châu Âu, tuy nhiên các nước đã tiến hành chính sách tiền tệ theo những cách khác nhau. Quyết định áp dụng IT trong cuối những năm 1990 đại diện cho một bước ngoặt trong chính sách tiền tệ cho Cộng hòa Séc và Ba Lan nhưng không cho Hungary, dường như chú9 trọng nhiều hơn với quản lý tỷ giá hối đoái. Trong khi đó, Cộng hòa Séc và Ba Lan thiết lập lãi suất tương ứng với lạm phát, lỗ hổng sản lượng, tỷ giá hối đoái, và trong một số thời kỳ, lãi suất nước ngoài, Hungary dường như chỉ để đáp ứng tỷ giá hối đoái và lãi suất nước ngoài. Các tác giả cũng kết luận rằng cộng hòa Czech phản ứng mạnh mẽ đến lạm phát hơn so với Ba Lan và Hungary. Theo sau phương pháp khác để nghiên cứu tỉ mỉ hiệu suất hoạt động của ngân hàng trung ương, một số nghiên cứu nhằm mô tả các tác động kinh tế vĩ mô của việc áp dụng lạm phát mục tiêu. Một số nghiên cứu thực nghiệm đã lưu ý rằng nền kinh tế đã áp dụng lạm phát mục tiêu biểu hiện kinh tế vĩ mô tốt hơn về tỷ lệ lạm phát thấp hơn và biến động của lạm phát và tăng trưởng lỗ hổng sản lượng thấp hơn (Batini và Laxton, 2007; Gonçalves và Salles, 2008; Lin và Ye, 2009). Ngoài ra, để cải thiện các biểu hiện của kinh tế vĩ mô, Mishkin (2008) lập luận rằng việc áp dụng lạm phát mục tiêu dẫn đến cải cách quan trọng trong cam kết thể chế để ổn định giá cả và tính minh bạch và trách nhiệm giải trình của các ngân hàng trung ương. Tuy nhiên, kết quả thì không nhất trí. Brito và Bystedt (2010) đã nghiên cứu một mẫu lớn các quốc gia mới nổi đã áp dụng hoặc đã không áp dụng lạm phát mục tiêu. Sử dụng ước tính bảng động và kiểm soát các tác động phổ biến của thời gian và đồng thời, các tác giả thấy rằng quyết định áp dụng lạm phát mục tiêu không có tác động tích cực ở các nước này. Ngoài ra, các tác giả đã tìm ra được bằng chứng cho thấy rằng mối quan hệ giữa lạm phát và tăng trưởng lỗ hổng sản lượng dường như không được tốt hơn trong chế độ lạm phát mục tiêu so với các chế độ tiền tệ khác. Trong hầu hết các thị trường mới nổi, việc áp dụng lạm phát mục tiêu thì không được tách ra từ sự cần thiết để can thiệp vào thị trường ngoại hối. Ví dụ, Brenner và Sokoler (2010) đã nghiên cứu trường hợp của Israel trong hai giai đoạn khác nhau: từ tháng 2 năm 1996 đến tháng 6 năm 1997, trong đó Ngân hàng của Israel (BOI) đã can thiệp mạnh mẽ để bảo vệ giới hạn thấp hơn của tỷ giá hối đoái, và từ tháng 7 năm 1997 đến tháng 3 năm 2001, khi BOI dừng lại can thiệp vào thị trường ngoại hối. Các nhà nghiên cứu phát hiện ra rằng sự kết hợp của các quyết định áp dụng lạm phát mục tiêu và can thiệp vào tỷ giá hối đoái thì không tương thích với một chính sách tiền tệ đáng tin cậy và hiệu quả. Đặc biệt, trong thời gian can thiệp đầu tiên, sự gia tăng trong10 chính sách tiền tệ, lãi suất không có tác động đáng kể vào kỳ vọng lạm phát. Tuy nhiên, sau khi BOI dừng can thiệp vào thị trường ngoại hối, lãi suất ảnh hưởng đến kỳ vọng lạm phát. Trong ngắn hạn, kết quả thực nghiệm cho thấy rằng lạm phát mục tiêu cần được tiến hành trong một chế độ tỷ giá hối đoái thả nổi tự do. Cuộc xung đột này vẫn chưa được giải quyết cho các thị trường mới nổi, và nhiều quốc gia vẫn theo đuổi hai mục tiêu mâu thuẫn nhau (xem, ví dụ, Yilmazkuday (2008) đối với trường hợp của Hungary). Chuyển sang câu hỏi cuối cùng của phần này: việc điều hành chính sách tiền tệ tại các nền kinh tế mới nổi ảnh hưởng như thế nào đến khả năng dự báo tỷ giá hối đoái? Để trả lời câu hỏi này, chú ý đến ba hàm ý chính từ các bài nghiên cứu. Đầu tiên, nếu lạm phát mục tiêu cải thiện hiệu suất kinh tế và tạo ra một môi trường kinh tế vĩ mô ít biến động, sau đó sự biến động của tỷ giá hối đoái cần được giảm thiểu và cần phụ thuộc đáng kể vào các yếu tố kinh tế cơ bản. Hoạt động kinh tế tốt hơn đối với các nền kinh tế mới nổi áp dụng lạm phát mục tiêu cũng có thể liên quan đến các xu hướng thời gian phổ biến, như công bố của Brito và Bystedt (2010). Tuy nhiên, mối quan hệ này sẽ không thay đổi kịch bản kinh tế vĩ mô ổn định hơn, và cải thiện khả năng dự báo tỷ giá hối đoái vẫn sẽ đạt được. Thứ hai, mặc dù ngân hàng trung ương thiết lập các mức lãi suất chính sách bằng cách xem xét lạm phát và chênh lệch GDP, như được dự đoán bởi các quy tắc Taylor, ngân hàng trung ương cũng xem xét thay đổi tỷ giá hối đoái. Kết quả này cho phép chúng ta liên kết tỷ giá về mặt lý thuyết với các mô hình quy tắc Taylor, như chúng ta sẽ thấy trong phần phương pháp luận. Thứ ba, việc áp dụng lạm phát mục tiêu hàm ý cho thấy cơ chế tỉ giá hối đoái là thả nổi có quản lý (dirty-floating hay managed floating) hoặc thả nổi tự do tồn tại trong hầu hết khoảng thời gian trong mẫu của chúng tôi. Tuy nhiên, như công bố của Aizenman và Hutchison (2011) và Brenner và Sokoler (2010), lạm phát mục tiêu tại các nền kinh tế mới nổi dường như tuân theo chiến lược hỗn hợp. Tóm lại, mặc dù hiệu suất thực hiện kinh tế không rõ ràng, điều hành của các chính sách tiền tệ trong thị trường mới nổi dường như khá hợp lý được biểu diễn theo các quy tắc Taylor mà có kết hợp tỷ giá. Cách thức thông qua không đồng đều, như các nước biểu hiện mục tiêu hơi khác nhau và mức độ dẻo dai khi đối phó với lạm11 phát. Tuy nhiên, vì lợi ích của bài viết này, điểm quan trọng nhất là các quy tắc Taylor có thể được sử dụng như là một đại diện cho việc điều hành của các chính sách tiền tệ và bao gồm các liên kết cần thiết đến tỷ giá hối đoái, khi sẽ trở nên rõ ràng trong các mô hình ở phần tiếp theo. 3 Cơ sở lý thuyết: 3.1 Kiến thức nền tảng: 3.1.1 Quy luật Taylor: Năm 1993, nhà nghiên cứu John B.Taylor, giáo sư Đại học Stanford (Mỹ) đã tiến hành nghiên cứu thực nghiệm đối với chính sách lãi suất của Cục Dự trữ Liên bang Mỹ (Federal Reserve – FED) trong giai đoạn 1980 – 1990 và phát hiện ra rằng biến động lãi suất điều hành của Fed tuân thủ theo một nguyên tắc nhất định trong mối tương quan với lạm phát và tăng trưởng kinh tế. Từ đó, Taylor đã mở rộng nghiên cứu và khái quát hóa thành một nguyên tắc điều hành lãi suất của NHTW được gọi là Nguyên tắc Taylor. Nguyên tắc Taylor cho rằng, lãi suất điều hành cần điều chỉnh phù hợp vối thay đổi của chênh lệch sản lượng và chênh lệch lạm phát. Và được biểu thị bằng hàm phản ứng chính sách như sau: it = + + ( - ) + ( - ̅) Trong đó: it là lãi suất điều hành của NHTW theo TR; là tỷ lệ lạm phát tính theo chỉ số GDP deflator; là tỷ lệ lạm phát mục tiêu; là lãi suất thực cân bằng giả định; , là trọng số đối với lạm phát và tăng trưởng; là tăng trưởng GDP; ̅ là tăng trưởng GDP tiềm năng; Theo Taylor, kể từ đầu những năm 1980, lãi suất điều hành( federal funds rate) của FED biến động cùng xu hướng và bám sát với lãi suất khuyến nghị của lãi suất Taylor. Nguyên tắc Taylor được cả giới nghiên cứu và NHTW quan tâm và dần trở thành một chỉ báo được quan tâm đối với việc phân tích và điều hành chính sách tiền12 tệ. Tại FED, các thành viên Ủy ban nghiệp vụ thị trường mở liên bang (FOMCs), trong đó có cựu chủ tịch Greenspan và một số chủ tích FED địa phương cũng thường đề cập đến quy tắc Taylor trong các đề xuất lãi suất. Theo Mishkin (2004), lãi suất Taylor phản ánh tương đối CSTT của FED trong khoảng 4 thập kỷ qua. Dưới thời chủ tịch Arthur Bums (1970-1979), lãi suất của FED liên tục thấp hơn lãi suất Taylor khiến lạm phát trong thời kỳ này tăng cao. Dưới thời chủ tịch Paul Volcker(1979-1987), FED đặt trọng tâm là kiềm chế lạm phát, vì vậy lãi suất của FED, nhìn chung, luôn cao hơn lãi suất Taylor. Đến thời chủ tịch Greenspan(1987-2003), lãi suất điều hành bám sát lãi suất Taylor hơn, độ biến động của lạm phát và tăng trưởng kinh tế của Mỹ cũng thấp hơn các thời kỳ trước. Ưu điểm chính của quy tắc Taylor là tính toán đơn giản, dễ hiểu, dễ tính toán, do đó, giúp tăng cường tính minh bạch và khả năng giải trình cho NHTW, quy tắc Taylor cho phép điều chỉnh linh hoạt trọng số của sản lượng và lạm phát phù hợp với mục tiêu trọng tâm của NHTW trong việc quyết định lãi suất điều hành. Điều này có ý nghĩa với các NHTW sử dụng cơ chế điều hành CSTT theo mục tiêu lạm phát so với mục tiêu tăng trưởng trong từng thời kỳ. Hạn chế của quy luật Taylor là không tính tới và đừa vào mô hình các diễn biến bất thường và các điều kiện kinh tế vĩ mô khác ngoài tăng trưởng, lạm phát có thể tác động đến lãi suất; do đó, tính chỉ báo trong ngắn hạn hạn chế. Tuy nhiên, vì thế mà các nhà điều hành chính sách phát huy kinh nghiệm, hiểu biết về tình hình thực tế để đưa ra quyết định chính sách dựa trên cơ sở khoa học của quy tắc Taylor và thực trạng kinh tế vĩ mô, mục tiêu chính sách trong từng thời kỳ 3.1.2 Lý thuyết ngang giá lãi suất không phòng ngừa (UIP): Gọi là tỷ suất sinh lợi có hiệu lực khi đầu tư ra nước ngoài, là lãi suất trong nước, là lãi suất nước ngoài, là giá trị tăng lên hay giảm xuống của đồng ngoại tệ. Ta có: ( )( ) Giả định việc đầu tư ra nước ngoài cũng có tỷ suất sinh lợi bằng với đầu tư trong nước thì: ( )( ) Lúc đó: = -113 Cụ thệ, nếu lãi suất trong nước cao hơn lãi suất nước ngoài , đồng ngoại tệ sẽ tăng giá để bù đắp cho lãi suất thấp hơn. Ngược lại, nếu lãi suất trong nước cao hơn lãi suất nước ngoài thì đồng ngoại tệ sẽ giảm giá tương đương với một mức chênh lệch lãi suất. 3.2 Khái quát các phương pháp hồi quy và kiểm định : 3.2.1 Khái quát về dữ liệu bảng và lợi ích của nó : Dữ liệu bảng là dữ liệu có cả bình diện không gian cũng như thời gian. Dữ liệu bảng còn có những cách gọi khác, như dữ liệu kết hợp (kết hợp các quan sát theo chuỗi thời gian và theo không gian), kết hợp các dữ liệu theo chuỗi thời gian và không gian, dữ liệu vi bảng, dữ liệu theo chiều dọc (nghiên cứu theo thời gian đối với một biến hay một nhóm đối tượng), phân tích lịch sử biến cố (ví dụ, nghiên cứu sự biến thiên theo thời gian của các đối tượng thông qua các trạng thái hay các điều kiện nối tiếp), phân tích nhóm (ví dụ, theo dõi diễn tiến sự nghiệp của 1965 sinh viên tốt nghiệp của một trường kinh doanh). Cho dù có nhiều biến thể tinh tế, tất cả các tên gọi này về thực chất đều tiêu biểu cho sự biến thiên theo thời gian của các đơn vị chéo theo không gian. Các ưu điểm của dữ liệu bảng (được liệt kê bởi Baltagi (2008)): o Vì dữ liệu bảng liên quan đến các cá nhân, doanh nghiệp, tiểu bang, đất nước, v.v… theo thời gian, nên nhất định phải có tính dị biệt (không đồng nhất) trong các đơn vị này. Kỹ thuật ước lượng dữ liệu bảng có thể chính thức xem xét đến tính dị biệt đó bằng cách xem xét các biến số có tính đặc thù theo từng cá nhân, được trình bày ngay sau đây. Ta sử dụng thuật ngữ cá nhân theo ý nghĩa chung bao gồm các đơn vị vi mô như các cá nhân, các doanh nghiệp, tiểu bang, và đất nước. o Thông qua kết hợp các chuỗi theo thời gian của các quan sát theo không gian, dữ liệu bảng cung cấp ‘những dữ liệu có nhiều thông tin hơn, đa dạng hơn, ít cộng tuyến hơn giữa các biến số, nhiều bậc tự do hơn và hiệu quả hơn.’ o Thông qua nghiên cứu các quan sát theo không gian lặp lại, dữ liệu bảng phù hợp hơn để nghiên cứu tính động của thay đổi. Tình trạng thất nghiệp, luân14 chuyển công việc, và tính lưu chuyển lao động sẽ được nghiên cứu tốt hơn với dữ liệu bảng. o Dữ liệu bảng có thể phát hiện và đo lường tốt hơn những ảnh hưởng mà không thể quan sát trong dữ liệu chuỗi thời gian thuần túy hay dữ liệu chéo theo không gian thuần túy. Ví dụ, ảnh hưởng của luật tiền lương tối thiểu đối với việc làm và thu nhập có thể được nghiên cứu tốt hơn nếu chúng ta xem xét các đợt gia tăng tiền lương tối thiểu liên tiếp nhau trong mức lương tối thiểu của liên bang và (hoặc) tiểu bang. o Dữ liệu bảng giúp ta nghiên cứu những mô hình hành vi phức tạp hơn. Ví dụ, các hiện tượng như lợi thế kinh tế theo qui mô và thay đổi kỹ thuật có thể được xem xét thông qua dữ liệu bảng tốt hơn so với dữ liệu theo chuỗi thời gian thuần túy hay theo không gian thuần túy. o Bằng cách thu thập những số liệu có sẵn cho vài nghìn đơn vị, dữ liệu bảng có thể tối thiểu hóa sự thiên lệch có thể xảy ra nếu ta tổng hợp các cá nhân hay các doanh nghiệp thành số liệu tổng. Nói vắn tắt, dữ liệu bảng có thể làm phong phú các phân tích thực nghiệm theo những cách thức mà không chắc có thể đạt được nếu ta chỉ sử dụng các dữ liệu theo chuỗi thời gian hay không gian thuần túy. 3.2.2 Mô hình ECM ( error correction methodology): Mô hình hiệu chỉnh sai số là một hệ thống tự động với đặc điểm mà độ lệch của trạng thái hiện tại từ mối quan hệ trong dài hạn của nó sẽ được đưa vào các động lực trong ngắn hạn của nó. Mô hình hiệu chỉnh lỗi sai không phải là mô hình sửa chữa các lỗi sai của mô hình khác. Các mô hình hiệu chỉnh lỗi sai (ECMS) là một loại mô hình chuỗi tổ hợp thời gian ước tính trực tiếp tốc độ mà tại đó một biến phụ thuộc - Y - trở lại trạng thái cân bằng sau khi một sự thay đổi trong biến độc lập - X. Mô hình ECM là cách tiếp cận về mặt lý thuyết để ước lượng cả tác động ngắn hạn và dài hạn của một chuỗi thời gian khác. Vì vậy, chúng thường liên quan nhiều với các lý thuyết của chúng ta về tiến trình chính trị và xã hội. Mô hình ECM là mô hình hữu ích khi giải quyết các dữ liệu tích hợp, nhưng cũng có thể được sử dụng với dữ liệu dừng.15 3.2.3 Mô hình thành tố sai số (one- error component panel data model): Mô hình thành tố lỗi sai 1 bước có thể được viết như sau: ∑ , i = 1,…,N và t = 1,…,T với Hệ số nhiễu thì phân tích thành 2 phần, và điều này giải thích tên của mô hình. biểu thị tác động trên từng cá thể, giải thích cho các nhân tố không thể quan sát được tác động lên y và không biến đổi theo thời gian; biểu thị các biến khác tác động lên y nhưng biến đổi theo thời gian và cá thể. Cả hai đều được giả định là phân phối độc lập qua các cá thể. Một giả định quan trọng khác ngầm dưới mô hình thành tố sai số là sự ngoại sinh chặt chẽ của biến hồi quy độc lập, mà : E( | ) = 0, E( | ) = 0, Hơn nữa, và cả hai đều được giả đinh là không tương quan theo từng kỳ và không tự tương quan theo không gian và theo chuỗi thời gian. V ( | ) = , i Cov ( | ) i, t, t’ Cov ( | ) = 0, i, t Giả định không có sự tương quan giữa các biến hồi quy độc lập và các tác động cá thể được cho, sau đó không tác động đến kỳ vọng có điều kiện của y nhưng tác động đến phương sai của nó. Thật sư, giả định trên được cho: E( | ) = ∑ . 3.2.4 Dự báo ngoài mẫu (out of sample): Ngoài mẫu có nghĩa là các dữ liệu được sử dụng trong mô hình phù hợp thì Khác với dữ liệu sử dụng trong đánh giá dự báo. Thông thường, một dữ liệu được chia thành hai bán thời kì. Giai đoạn đầu tiên là cho mô hình phù hợp và được gọi là mẫu con ước tính, trong khi đó giai đoạn thứ hai bao gồm dữ liệu được sử dụng để đánh giá hiệu quả dự báo và được gọi là mẫu con dự báo. Cho dữ liệu ở khoảng thời gian T, và có , chia dữ liệu thành { và { , trong đó n là nguồn gốc dự báo ban đầu. Một sự lựa chọn thích hợp là n = T/2 đối với T lớn hoặc n = 2T/3. Có 2 mô hình so sánh, và Cho h là khoảng thời gian dự báo, chúng ta quan tâm dự báo vào 1 bước đến h bước. Việc dự đoán ngoài mẫu thực hiện như sau:16 Cho m=n như là nguồn gốc dự báo ban đầu, Cho mô hình và sử dụng dữ liệu { . Đối với mỗi mô hình được lắp, tính toán dự báo 1 giai đoạn đến h giai đoạn tại khoảng dự báo ban đầu m. Đối với mô hình , chỉ thị dự báo như là ) (h). Tính toán sai số dự báo như sau: ) = - ) ) = - ),…, ) = - ). Đối với mô hình chỉ thị dự báo như là ) (h). Tính toán sai số dự báo như sau: ) = - ) ) = - ),…, ) = - ) Mở rộng dự báo ở bước 1 với m = m+1 và trở lại thực hiện như bước 1. Quy trình dừng khi dự báo đến m = T Bằng cách này, sẽ có (T-n-1) sai số dự báo 1 giai đoạn tới cho mỗi mô hình và (T–n -2) sai số dự báo 2 giai đoạn tới cho mỗi mô hình. Sau đó, tính toán sai số dự báo trung bình bình phương đơn vị cho dự báo l giai đoạn của mô hình Mj như sau: (l) = √∑ ) Trong đó, l = 1,2,…h hay j = 1,2 Đối với dự báo 1 giai đoạn tiếp theo, chúng ta lựa chọn mô hình nếu (1) < (1), ngược lại thì mô hình thì thích hợp hơn. Đối với dự báo 2 giai đoạn tiếp theo, chúng ta lựa chọn mô hình nếu (2) < (2), ngược lại mô hình thì thích hợp hơn. 3.2.5 Kiểm định bootstrap: Phương pháp Bootstrap do nhà thống kê học Bradley Efron thuộc đại học Stanford (Mĩ) phát triển từ cuối thập niên 1979s. Boostrap method được xem là phương pháp chuẩn trong phân tích thống kê và đã làm nên một cuộc cách mạng trong thống kê vì nó giải quyết được nhiều vấn đề mà trước đây tưởng như không giải được . Bootstrap method là phương pháp lấy mẫu có hoàn lại (sampling with replacement). Phương pháp lấy mẫu có hoàn lại có nghĩa là một cá thể có thể xuất hiện nhiều lần trong một lần lấy mẫu. Do đó, Bootstrap method có thể cung cấp nhiều thông tin chi tiết hơn hơn về phân bố của số trung bình, khoảng tin cậy cũng như xác suất của số trung bình dựa trên một mẫu duy nhất.17 Các bước chính của Bootstrap method: b1. Sinh ra các mẫu (Bootstrap sampling) ngẫu nhiên có hoàn lại kích thước n từ tổng thể (từ mẫu ban đầu). b2. Tính các thông số thống kê đặc trưng cho của mẫu được sinh ra (mean, Confident interval, Standard Deviation, Inter Quartile,…) b3. Lặp lại bước 1 và bước 2 với số lần lớn (thường trên 1000) b4. Sử dụng các ước lượng thống kê của Bootstrap sampling đã tính ở bước 2 để đánh giá độ chính xác các ước lượng thống kê của mẫu ban đầu. Ý nghĩa: Sử dụng Bootstrap method, ta không cần biết phân phối thực sự của tổng thể (thực tế rất khó biết), chỉ với một mẫu dữ liệu ban đầu, thông qua phương pháp lấy mẫu có hoàn lại, ta có thể sinh ra nhiều mẫu mới theo yêu cầu nghiên cứu, từ đó ta có thể ước lượng được các tham số đặc trưng của nghiên cứu thống kê như (khoảng tin cậy, phương sai, độ lêch chuẩn,…). Ý tưởng chìa khóa để làm nên thành công của Bootstrap method là “đối xử với mẫu như là tổng thể” cùng với phương pháp lấy mẫu có hoàn lại. 3.2.6 Phương pháp thống kê tỷ số U của Theil (TU): Thống kê U của Theil là một thước đo độ chính xác tương đối so sánh các kết quả dự báo của kỹ thuật đang xem xét với kết quả dự báo của bước đi ngẫu nhiên hoặc với dữ liệu thực tế. Nó cũng bình phương độ lệch để cho tỷ trọng lớn hơn đến sai sót lớn và phóng đại sai số, có thể giúp loại bỏ các phương pháp có sai số lớn. Quy tắc quyết định là U>1 nghĩa là mô hình đang xét có độ phù hợp rất kém. Nếu U<1 thì mô hình dự báo ta đang xét có thể sử dụng được vì nó tốt hơn mô hình dự báo thô, U càng tiến về 0 thì mô hình dự báo đang xét càng chính xác, trong thực tế giá trị của U <= 0.55 thì mô hình dự báo được đánh giá là tốt. Các mức so sánh: Thống kê=U của Theil=Giải thích=<1=Kĩ thuật dự báo thì tốt hơn so với việc thực hiện dự báo bằng bước đi ngẫu nhiênK=N=Kĩ thuật dự báo thì tốt bằng với việc thực hiện=dự báo=bằng bước đi ngẫu nhiên=18 >1 Kĩ thuật dự báo thì không tốt hơn so với việc thực hiện dự báo bằng bước đi ngẫu nhiên Công thức cho việc tính toán tỷ số U của Theil: TU = √ ∑ ̂) ∑ ̂) = √ Với ̂ là dự báo bằng kỹ thuật đang xem xét và ̂ là dự báo bẳng bước đi ngẫu nhiên. 3.2.7 Mô hình bước đi ngẫu nhiên (random walk) : Một trong những mô hình đơn giản nhất, mô hình bước đi ngẫu nhiên được sử dụng rộng rãi trong lĩnh vực tài chính. Khi đối mặt với một chuỗi thời gian cho thấy sự tăng trưởng bất thường, giống như trong hình, chiến lược tốt nhất không phải là dự đoán trực tiếp mức độ của một chuỗi tại từng mỗi thời kỳ (ví dụ, Y(t)). Thay vào đó, nó có thể tốt hơn để cố gắng dự đoán sự thay đổi xảy ra từ một trong những giai đoạn tiếp theo (tức là, Y(t) - Y(t-1)). Nói cách khác, nó có thể là hữu ích để nhìn vào sự khác biệt đầu tiên của chuỗi này, để xem nếu một mô hình dự đoán có thể được phân biệt ở đó. Dưới đây là đồ thị của sự khác biệt đầu tiên của chuỗi tăng trưởng bất thường phân tích ở trên:19 Chú ý rằng dữ liệu này có tính dừng và khá ngẫu nhiên: một mô hình mà chúng tôi được trang bị với các mô hình có nghĩa là trước đây. Do đó, các mô hình dự báo đề nghị của biểu đồ này là: ̂(t) – Y(t-1) = Trong đó là trung bình của sự khác nhau đầu tiên, và ta có: ̂(t) = Y(t-1) + Nói cách khác, việc dự đoán rằng giá trị của thời gian này sẽ tương đương với giá trị cuối cùng khoảng thời gian cộng với một hằng số đại diện cho sự thay đổi trung bình giữa các thời kỳ. Đây là cái gọi là "bước đi ngẫu nhiên" mô hình giả định rằng, từ một trong những giai đoạn tiếp theo, chuỗi thời gian ban đầu chỉ đơn thuần là có một "bước" ngẫu nhiên ra khỏi vị trí cuối cùng. (Hãy suy nghĩ của một người say rượu bước ngẫu nhiên bên trái hoặc bên phải cùng một lúc khi anh bước tới: dấu vết con đường anh sẽ là một bước đi ngẫu nhiên.) Nếu giá trị bất biến ( ) trong mô hình bước đi ngẫu nhiên là 0, nó là một bước đi ngẫu nhiên mà không có hệ số trượt (random walk without drift). Đây là mô hình mà SGWIN phù hợp với khi bạn chỉ định một “bước đi ngẫu nhiên" trên dữ liệu bảng kỹ trong thủ tục dự báo. Dưới đây là một biểu đồ của và dự báo bởi các mô hình bước đi ngẫu nhiên. 4. Phương pháp nghiên cứu : 4.1 Giới thiệu mô hình Taylor về xác định tỷ giá hối đoái: Kể từ giữa những năm 1980, nhiều Ngân hàng trung ương đã sử dụng lãi suất như là 1 công cụ điều hành chính sách hơn là kiểm soát phương pháp gộp của cung20 tiền. Sự phát triển này có hàm ý quan trọng cho mô hình tỷ giá hối đoái. Thay vì sử dụng một lãi suất nội sinh như là biến giải thích cho tỷ giá hối đoái, đề tài sử dụng quy luật chính sách tiền tệ ngoại sinh như được lưu ý bởi bài nghiên cứu của Engel và các cộng sự (2008). Áp dụng phương pháp tương tự ở bài nghiên cứu của Clarida và các cộng sự (1998), tác giả đã lập mô hình hàm phản ứng quy luật cho các quốc gia chủ nhà và quốc gia nước ngoài và chứa đựng công thức cho vi phân của lãi suất như 1 hàm của các yếu tố cơ bản về kinh tế với lạm phát và lỗ hổng sản lượng, biến lãi suất trễ và có thể là tỷ giá hối đoái thực. Bước thứ 2, tác giả giả định mối quan hệ lãi suất không phòng ngừa để liên kết sự thay đổi tỷ giá hối đoái với vi phân của lãi suất và kết quả là đến các yếu tố cơ bản trong kinh tế từ quy luật Taylor. Bước này kết thúc với 1 phương trình sự khác nhau được kỳ vọng cho tỷ giá hối đoái mà phụ thuộc đồng thời vào các yếu tố cơ bản của kinh tế. Giải quyết phương trình khác nhau về kỳ vọng cuối cùng dẫn đến 2 phương pháp tương tự nhau được sử dụng trong các bài nghiên cứu trước đây. Một vài tác giả, như bài nghiên cứu của Engel và West (2005) và bài nghiên cứu của Engel và các cộng sự (2008), sử dụng cách tính gần đúng tài sản thị trường để tính toán tỷ giá hối đoái, mà nó hàm ý giải quyết phương trình sự khác nhau về tỷ giá hối đoái được chứa đựng như 1 mô hình giá trị hiện tại được kỳ vọng hợp lý, mà chúng tôi gọi là mô hình giá trị hiện tại Taylor (PVT). Một phương pháp thay thế, được theo sau, ví dụ như bài nghiên cứu của Molodtsova và Papell (2009), không giải quyết phương trình cuối cùng nhưng thay vì đó áp dụng phương trình này 1 cách trực tiếp vào những đặc trưng thực tế. Chúng tôi gọi cách tiếp cận này là mô hình sự khác nhau có hạn chế. 4.1.1 Mô hình giá trị hiện tại Taylor: Trong phần này, bài nghiên cứu phát triển mô hình giá trị hiện tại . Các đặc điểm của mô hình thì tương tự, nhưng không giống hệt, được khám phá bởi Engel và West (2005) và Engel và các cộng sự (2008). Đối với quốc gia được nghiên cứu, ngân hàng trung ương thiết lập lãi suất như là 1 hàm phản ứng được xác định bởi phương trình sau: = + + + + + (2.1) Trong đó: it là lãi suất danh nghĩa ở thời điểm t.21 qt là logarit của tỷ giá hối đoái thực ở thời gian t. t+1là tỷ lệ lạm phát ở thời điểm t+1; yt là lỗ hổng sản lượng ở thời điểm t q,, y và là các tham số mà chúng tôi giả định q>0, >0, y>0, 0<<1. Bao hàm của tỷ giá hối đoái trong vế phải của phương trình (2.1) thì hợp lý bởi giải định rằng quốc gia chủ nhà có thể thiết lập lãi suất để duy trì tỷ giá hối đoái danh nghĩa tương đối gần với giá trị được biểu diễn bởi mối quan hệ ngang giá sức mua. Đối với quốc gia nước ngoài làm tiêu chuẩn của chúng tôi (nghĩa là Mỹ), chúng tôi xác định 1 hàm phản ứng Taylor tương tự như sau: = + + + + (2.2) Trong đó, các ký hiệu có hàm ý tương tự, ngoại trừ dấu hoa thị biểu thị rằng biến đó tương ứng với quốc gia làm tiêu chuẩn. Giả định rằng lãi suất ảnh hưởng trở lại đến tỷ giá hối đoái thực cho các nền kinh tế mới nổi (xem phương trình (2.1) nhưng không áp dụng đối với Mỹ (phương trình 2.2). Gỉa định này thì khá hợp lý cho các nền kinh tế mới nổi. Bài nghiên cứu của Moura và Carvalho (2010) đã tính toán quy luật Taylor cho 7 nền kinh tế mới nổi ở Mỹ Latinh và nhận thấy rằng quy luật Taylor mà bao gồm tỷ giá hối đoái như là biến giải thích mang lại kết quả dự đoán cao. Phần cuối cùng của mô hình Taylor giả định ngang giá lãi suất không phòng ngừa, được biểu diễn như sau: - = - (2.3) Trong đó là logarit của tỷ giá hối đoái danh nghĩa, được định rõ như là giá cả của đồng tiền trong nước so với đồng tiền nước ngoài ( số đơn vị của đồng tiền trong nước so với đồng dollar Mỹ) và là yếu tố kỳ vọng có điều kiện. Sử dụng phương trình (2.1) thay vào phương trình (2.3) và giả định rằng quốc gia được tính toán và quốc gia làm tiêu chuẩn có các tham số tương tự ( tức là giả định tham số đồng nhất), chúng tôi tính được như sau: (1 + ) = [ ]- ( - ) + ( -1) ( - ) + ( ) + ( ) ) (2.4) Giải quyết phương trình khác biệt hữu hạn này và áp đặt điều kiện “không có bong bóng” mà Et[qt+j+1] = 0 cho ngụ ý sau đây:22 = + b ∑ + (2.5) Trong đó: pt và pt* lần lượt là logarit của chỉ số giá cả tiêu dùng cho quốc gia tham khảo và quốc gia làm tiêu chuẩn, và: b = - [ + ( ) ) )+ ) Và ∑ ) Đối với các mục đích thực tế, bài nghiên cứu không quan sát một loạt các kỳ vọng của thị trường cho các nguyên tắc cơ bản tại nhiều khoảng thời gian. Thay vào đó, các quan sát kỳ vọng thị trường cho các nguyên tắc cơ bản chỉ tại một số khoảng thời gian cố định. Vì vậy, để ước lượng phương trình (2.5), áp dụng phương pháp tương tự được sử dụng bởi Moura (2010). Trong phương pháp này, những kỳ vọng trong tương lai gần ở một thời gian cố định t + K là một đại diện cho tất cả các giá trị dự kiến trong tương lai. Một cách chính thức, giả định rằng có thể tính gần đúng sự mong đợi cho tất cả các ngày j = 1, 2, 3,..., trong tương lai, bằng cách sử dụng những kỳ vọng vào một ngày cố địnhtrong tương lai K. ) ) ( ) ) ) ) và Giả định này dẫn đến các đặc điểm thực nghiệm cuối cùng, mà chúng biểu thị mô hình giá trị hiện tại thuần nhất Taylor (PVT-hom.). Mô hình này ước tính như sau: st = + pt – pt* + 1Et (t+4- *t+4) +2Et (yt+4 – y*t+4) +3Et (it+4 – i*t+4) +4qt-1 + vt (2.6) Một đặc điểm thay thế giả định rằng giả định về tính đồng nhất của các tham số không chứa trong các hàm phản ứng. Giả định này dẫn đến mô hình giá trị hiện tại không đồng nhất của Taylor (PVT-het.): st = + pt – pt* + 1 Et (t+4)- 1*Et (*t+4) + 2Et (yt+4) – 2* Et (y*t+4) + 3Et (it+4) –3* Et (i*t+4) +4qt-1 + vt (2.7)23 4.2.2 Mô hình sự khác biệt hạn chế của Taylor: Một phương trình thay thế mô hình Taylor được dựa trên mô hình của Molodtsova và Papell (2009), mà biểu thị như mô hình sự khác biệt hữu hạn của Taylor (FDT). Bây giờ giả định đồng thời quy tắc Taylor cho cả hai nước chủ nhà và nước ngoài, như biểu diễn sau đây: it = + t + y yt + it-1 + ut (2.8) Và it* = * + * *t + *y yt* + * i*t-1 + ut* (2.9) Thêm vào đó, ngang giá lãi suất không phòng ngừa không có giá trị kỳ vọng, như sau: st+1 = st – (it – it*) (2.10) Việc giải quyết các mô hình bằng cách thay thế các phương trình (2.8) và (2.9) vào phương trình (2.10). Nếu cũng giả định rằng các thông số đồng nhất tồn tại trong hàm phản ứng theo quy luật Taylor đối với quốc gia trong nước và quốc gia nước ngoài, sau đó hàm phản ứng sẽ dẫn đến các đặc điểm thực nghiệm sau đây: st = st-1+ + 1 (t-1- *t-1) +2(y-1 – y*t-1) +3(it-2 – i*t-2) + vt (2.11) Nếu thay vì giả sử rằng các thông số khác biệt tồn tại trong quy tắc Taylor ở trong nước và nước ngoài, sau đó ta có phương trình sau đây: st = st-1+ + 1 t-1- *1 *t-1 +2yt-1 – *2y*t-1 +3it-2 –*3 i*t-2 + vt (2.12) Gọi phương trình (11) - mô hình sự khác biệt hữu hạn đồng nhất Taylor (FDT-hom.) và phương trình (12) - mô hình sự khác biệt hữu hạn không đồng nhất Taylor (FDT-het.). Một lời chỉ trích của các phương pháp tiếp cận FDT là các quy tắc Taylor bị xác định sai bởi vì các ngân hàng trung ương có thể sẽ phản ứng không để lạm phát và lỗ hổng sản lượng xảy ra đồng thời, nhưng thay vào đó là giá trị dự kiến. Trong những đặc điểm có tầm nhìn ở tương lai, bài nghiên cứu này thay thế lạm phát và lỗ hổng sản lượng trong phương trình (2.8) và (2.9) với giá trị dự kiến tương ứng của họ. Với sửa đổi này, các thông số thực nghiệm cho các trường hợp đồng nhất và không đồng nhất trở thành như sau: st = st-1 + + 1Et (t+4- *t+4) +2Et (yt+4 – y*t+4) +3Et (it+4 – i*t+4) + vt (2.13) Và24 st = st-1 + + 1 Et (t+4)- 1*Et (*t+4) + 2Et (yt+4) – 2* Et (y*t+4) + 3Et (it+4) –3* Et (i*t+4) + vt (2.14) Các tỷ giá hối đoái xuất phát từ phương trình (2.13) và phương trình (2.14) như mô hình sự khác biệt hữu hạn đồng nhất kỳ vọng ở tương lai theo Taylor (FDFT-hom) và mô hình sự khác biệt hữu hạn không đồng nhất kỳ vọng ở tương lai theo Taylor (FDFT-het). Thật sự quan trọng để nhấn mạnh điều đó, cho mô hình FDT và FDFT, có thể thu được sự khác biệt đầu tiên của tỷ giá hối đoái ở vế trái. Với những ký hiệu đơn giản, nó sẽ trở nên rõ ràng trong phần tới, nên phương trình này với mức tỷ giá hối đoái ở vế trái và bao gồm biến trễ tỷ giá hối đoái với 1 hệ số được giới hạn đến giá trị 1. 4.2 Phương pháp dự báo : Việc thực hiện dự báo mở rộng sự dụng phương pháp luận hiệu chỉnh sai số - error correction methodology (ECM) thông qua bởi Cheung, Chinn và Pascual (2005) của phương trình xuyên quốc gia đến mô hình thành tố sai số trên dữ liệu bảng – one error component panel data model. Theo phương pháp ECM, những dự báo được tính toán theo 2 bước. Bước đầu tiên là ước tính phương trình thực nghiệm (dài hạn) được giải quyết đối với mỗi mô hình. Bước 2 sử dụng các giá trị tính toán từ bước 1 để thiết lập phương trình hiệu chỉnh sai số, do đó thực hiện những dự báo từ các nguyên tắc cơ bản bắt nguồn từ ước tính của mỗi mô hình. Bài nghiên cứu sử dụng đặc điểm bảng dữ liệu của các mô hình tỷ giá hối đoái đồng nhất và không đồng nhất được phát triển bởi (PVT, FDT, FDFT). Cụ thể hơn, áp dụng mô hình – an unbalanced one way error component model, như mô tả bởi Baltagi (2008), có thể tổ hộp tất cả các mô hình thảo luận ở trên (tức là phương trình (2.6), (2.7), (2.11),(2.12), (2.13) và (2.14)) vào mô hình như sau: sit = Xit + uit i = 1,2,…Nt t = 1,2,…,T, (3.1) uit = i + vit Trong đó, N Nt =15, N là số lượng các nước quan sát tại thời gian t, Xt là vecto của các nhân tố kinh tế và b là vecto hệ số. Lưu ý rằng lỗi này có 2 thành phần: 1 sự ảnh hưởng của quốc gia không được quan sát ivà 1 kỳ hạn xáo trộn ngẫu nhiên vit. Giả25 định i là 1 tham số hỗn hợp được ước tình và duy trì sự xáo trộn ngẫu nhiên, vit IID (0, v2 ). Bước đầu tiên trong phương pháp này là ước tính phương trình (3.1) bằng cách sử dụng đặc điểm kỹ thuật của pooled panel data cho mỗi mô hình để tính được giá trị cơ bản của tỷ giá hối đoái cho mỗi quốc gia, theo bởi: ̂ = ̂ ̂ i = 1,2,…,N t = 1,2,…,T. (4.1) Sau đó mô hình a country-specific error correction model (ECM) được ước tính trong ngắn hạn. Từ đó tạo ra ECM xuyên quốc gia bằng cách hồi quy chuỗi thời gian (time series regression): ̂ ) (4.2) Đối với mỗi quốc gia, bài nghiên cứu sử dụng các thông số ước tính của phương trình (4.2) để dự báo giá trị tương lai của tỷ giá hối đoái vào 1 tháng, 6 tháng và 12 tháng tới. Tham số thì cần thiết trong ý nghĩa rằng sẽ buộc tỷ giá hối đối hội tụ đến giá trị cơ bản của nó. Một công thức thay thế ECM được xác định trong phương trình (4.2) với hệ số độ dốc. Quy trình này ngụ ý rằng phương trình – a pooled panel data ECM, được thể hiện bằng cách sau đây: ̂ ) (4.3) The pooled panel-data ECM được thông qua bởi Rapach và Wohar (2004) cho các mô hình tiền tệ. Ước tính dữ liệu bảng cũng được sử dụng bởi Mac và Sul (2001) và được kiểm tra bởi Westerlund và Basher (2007) đối với mô hình chính sách tiền tệ và gần đây hơn, áp dụng cho mô hình Taylor trong Engel et al. (2008). Tuy nhiên, sự khác nhau giữa phương pháp của bài nghiên cứu này và các nhà nghiên cứu khác (Mark và Sul 2001; Westerlund và Basher, 2007) là ước tính các hệ số trong phương trình (3.1) thay thế cho việc giả định các giá trị cụ thể. Do đó phương pháp của bài nghiên cứu này giống với Rapach và Wohar (2004), người đầu tiên ước tính các hệ số trong mô hình tỷ giá hối đoái ban đầu để tính được giá trị cơ bản và sau đó sử dụng chúng trong phương trình hiệu chỉnh sai số để dự báo. Thực tế là có thể sử dụng hoặc a pooled hoặc là a country- specific ECM cũng làm tăng khả năng sử dụng hồi quy chuỗi thời gian đối với từng quốc gia (country-26 specific time-series regression) trong bước đầu tiên của phương pháp tiếp cận của bài nghiên cứu, như việc tính toán các tham số cơ bản ở phương trình (3.1) và (4.1). Vấn đề này gần giống với những phát hiện của Mark và Sul’s (2012) về điều kiện dưới việc dự đoán tỷ giá hối đoái bằng pooled panel data thì chính xác hơn so với hồi quy dữ liệu theo chuỗi thời gian khi mà kích thước mẫu nhỏ và các hệ số bị giới hạn bởi các quốc gia. Để kiểm định tính chắc chắn, đề tài nghiên cứu tỉ mỉ được liệu sử dụng phương pháp hồi quy chuỗi thời gian đối với từng quốc gia cụ thể (country – specific time-series regression) trong việc ước tính các nguyên tắc cơ bản mang lại hiệu suất dự báo vượt trội so với phương pháp panel-pooling đã được đề cập ở phương trình (3.1) hay không. Nhìn chung, tìm thấy ít bằng chứng ủng hộ cho việc sử dụng phương pháp tiếp cận đầu tiên; do đó, hạn chế diễn tả các kết quả đạt được theo các đặc điểm kỹ thuật bảng trong các mối quan hệ dài hạn có nguồn gốc từ các mô hình được mô tả trong phần trước Bởi vì việc xem xét mẫu tương đối nhỏ do dữ liệu sẵn có và chỉ xem xét những nền kinh tế mới nổi áp dụng chế độ tiền tệ và chế độ tỷ giá hối đoái tương tự nhau, không đáng ngạc nhiên khi sử dụng pooled panel - data cho việc ước tính các yếu tố cơ bản có hiệu suất cao hơn (mặc dù “non-poolability” được chỉ định bởi các bài kiểm tra được thảo luận dưới đây). Tuy nhiên, những kết quả so sánh dựa trên việc sử dụng pooling/panel data trong giai đoạn 2 của phương pháp (ước tính ECM) dường như kết luận không rõ ràng. Vì vậy, bài nghiên cứu giữ lại cả hai lựa chọn thay thế cho mục đích mạnh mẽ. Với những ước tính bằng tay, bài nghiên cứu xây dựng những dự báo ngoài mẫu về tỷ giá hối đoái trong quy trình 2 bước. Đầu tiên, sử dụng kích thước mẫu ban đầu từ tháng 1/1995 đến tháng 12/1999 và ước tính phương trình (3.1). Sau đó, sử dụng những giá trị ước tính từ phương trình (4.1), chúng tôi ước tính một trong 2 phương trình - phương trình (4.2) bằng cách mô hình country time-series ECM, hoặc là phương trình (4.3) – the pooled panel – data ECM trong 1 quý, 2 quý và 4 quý tới. Những giá trị ước tính của (4.2) và (4.3) cung cấp cho chúng tôi với các dự báo 1, 2, 4 quý.27 Sử dụng hồi quy cuộn (rolling regression), bài nghiên cứu thay ước tính của các mô hình một khoảng thời kì trước trong khi giữ kích thước mẫu ban đầu không đổi, có thêm dự báo ngoài mẫu đối với chuỗi thời gian xem xét, và lặp lại quy trình cho tới khi mẫu được khai thác hết. Sau đó so sánh những kết quả của quy trình này các giá trị từ mô hình dự báo, giả định rằng tỷ giá hối đoái được tính theo bước đi ngẫu nhiên như sau: = sit i= 1,2,…,N t = 1,2,…,T. (4.4) Để so sánh độ chính xác của dự báo ngoài mẫu trong dự báo, bài nghiên cứu phiên bản bootstrapped với 3 kiểm định sau: Tỷ lệ U của Theil (TU), thống kê Diebold và Mariano (1995) (DM). Lưu ý của Rogoff và Stavrakeva (2008) và Ince (2010), DM và các số liệu thống kê TU kiểm tra giả thuyết H0 rằng mô hình cấu trúc và bước đi ngẫu nhiên có bằng với trung bình sai số dự báo bình phương - Mean squared forecast errors (MSFEs). Hơn nữa, bởi vì phân phối tiệm cận của những kiểm định này đã bị một số lời chỉ trích nên bài nghiên cứu tập trung vào kiểm định ngoài mẫu theo bootstrapped, có tính thuyết phục cao và mạnh hơn. (Li and Maddala, 1997). Bài nghiên cứu sử dụng phân phối bootstrapped của các số liệu thống kê theo các nguyên tắc tương tự được đề xuất bởi Westerlund và Basher (2007). Cụ thể, đối với mỗi quốc gia trong mẫu, bài nghiên cứu sử dụng bình phương nhỏ nhất (least squares) để ước tính quá trình tạo dữ liệu ( the data –generating process – DGP) của tỷ giá hối đoái và độ lệch so với giá trị ban đầu như là ECM theo giả thuyết H0 không dự báo được, như được trình bày trong phương trình (4.5): ̂ + ̂ (4.5) ̂ + ̂ ∑ ̂ + ∑ ̂ ̂ Trong đó ̂ là độ lệch của tỷ giá từ giá trị cơ bản của nó được dự đoán của các mô hình quy tắc Taylor, phương trình (2.6), (2.7), (2.11), (2.12), (2.13) và (2.14) trình bày tại mục 2 và các bật trễ p và q được lựa chọn bằng cách sử dụng các tiêu chí thông tin Akaike. Sau đó, lặp lại việc lấy mẫu với sự thay thế phần dư thu được từ việc ước tính từ phương trình (4.5) và sử dụng các kết quả phần dư bootstrapped để xây dựng các mẫu28 bootstrapped của zi,t và si,t. Sau khi sử dụng một loạt các mô phỏng chuỗi dữ liệu để ước tính phương trình (4.2), (4.3) và (4.4). Cuối cùng, thu được kiểm định thống kê ngoài mẫu và lặp lại quá trình bootstrapping 1000 lần để vẽ phân phối thực nghiệm của những số liệu này. Điều quan trọng cần chú ý, mặc dù bài nghiên cứu sử dụng Cheung et al’s (2005) phương pháp dự báo ECM như cơ sở cho thực nghiệm của bài nghiên cứu, những tác giả khác cũng sử dụng và thảo luận phương pháp FD. Theo cách tiếp cận thứ hai này, những dự báo thu được từ ước tính thực nghiệm đầu tiên của mô hình thông số. chúng tôi biện họ cho phương pháp ECM theo ba cách, tất cả chúng xuất phát từ những kết quả và thảo luận của Cheung et al (2005). Đầu tiên, mặc dù phương pháp FD để tránh ước tính hồi quy giả mạo khi tỷ giá hối đoái và những định thức về kinh tế của nó là I(1), nếu những biến này là đồng liên kết, sau đó những thông số ECM là có ý nghĩa hơn phương pháp FD và được kỳ vọng sẽ dự báo chính xác hơn trong dài hạn. Theo ghi nhận bởi Westerlund và Basher (2007), đồng liên kết ngụ ý mô hình cơ chế hiệu chỉnh sai số (ECM). Bài nghiên cứu tìm thấy những bằng chứng mạnh mẽ của đồng liên kết bảng trong dữ liệu ở các nền kinh tế mới nổi, cho nên thông số ECM là phù hợp nhất cho các ứng dụng của chúng tôi. Thứ hai, chỉ phương pháp ECM cung cấp những dự báo chính xác cho rằng, đối với khoảng thời gian dài hơn một thời kỳ. Cuối cùng, Cheung et al (2005) chỉ cho thấy rằng những dự báo dựa trên những thông số của ECM hiệu quả hơn so với FD trong việc dự báo tỷ giá hối đoái ngoài mẫu. Trước khi bắt đầu ước tính cho những mô hình tỷ giá hối đoái dựa trên phương trình (3.1), bài nghiên cứu chạy một số kiểm định. Bởi vì những kiểm định là chìa khóa quan trọng cho phương pháp dự báo của bài nghiên cứu bởi vì chúng cung cấp tính vững chắc cho quy trình của bài nghiên cứu cho tổng hợp một mẫu gồm nhiều nền kinh tế mới nổi và xây dựng cho những dự báo thông qua những thông số (specification) ECM. Giai đoạn kiểm định gồm 2 loại kiểm định: kiểm định nghiệm đơn vị cho dữ liệu bảng, kiểm định đồng liên kết cho dữ liệu bảng, kiểm định nghiệm đơn vị cho dữ liệu29 từng quốc gia, kiểm định đồng liên kết cho dữ liệu từng quốc gia. Để ngắn gọn, chúng tôi trình bày 3 kiểm định này chỉ rời rạc, nhưng những bảng trong những thống kê này có thể thu được từ các kết quả yêu cầu. Bài nghiên cứu sử dụng kiểm định nghiệm đơn vị cho dữ liệu bảng: the Levin et al. (2002) (LLC) test, the Im et al. (2003) (IPS) test, (Choi, 2001) (PP-Fisher). Nhìn chung, những kết quả ủng hộ cho việc bác bỏ giả thuyết H0 và ẩn chứa rằng hầu hết các chuỗi dữ liệu đều có tính dừng. Bài nghiên cứu thực hiện kiểm định đồng liên kết trên dữ liệu bảng đã được thực hiện bởi Kao(1999). Mục đích là để kiểm định nghiệm đơn vị (tính dừng) trong phần dư của mỗi mô hình xác định tỷ giá hối đoái theo quy tắc Taylor. Một lần nữa, những kết quả này cho thấy rằng bằng chứng về đồng liên kết cho hầu hết những mô hình xác định tỷ giá hối đoái. Do đó, bài nghiên cứu đưa ra kết luận rằng những kiểm định cung cấp hỗ trợ cho phương pháp ECM của chúng tôi. Dựa trên những thảo luận trước đây và dựa trên những kết quả được tính bởi Mark và Sul (2012), bài nghiên cứu kết luận rằng, mặc dù những phân tích thì không cung cấp cho việc tổng hợp trong mẫu, sử dụng những thông số đối với dữ liệu bảng có xu hướng tốt hơn sử dụng những thông số cho từng quốc gia từ việc dự báo điểm. Những kết quả trong phần tiếp theo sẽ cung cấp những ủng hổ cho kết luận này bởi những sự khác biệt cho những dự báo được giữa “ country–specific và pooled panel ECMs”. 5. Dữ liệu : Tất cả dữ liệu được tập hợp theo quý từ quý 1 năm 1995 đến quý 4 năm 2011 theo nguồn chủ yếu từ IMF, World Bank, Asian Development Bank. Các nước chúng tôi xem xét bao gồm Việt Nam, Thái Lan, Philippines, Indonesia, Hàn Quốc, Brazil, Colombia, Mexico trong đó có 7 nước gồm Hàn Quốc, Thái Lan, Indonesia, Philippines, Brazil, Colombia, Mexico đã theo chính sách tiền tệ lạm phát mục tiêu với cơ chế tỷ giá thả nổi. Riêng Việt Nam áp dụng chính sách tiền tệ neo tỷ giá, với cơ chế tỷ giá neo linh hoạt (IMF).30 Bảng 1 Trình bày chi tiết về mỗi quốc gia Quốc gia Thời gian thực hiện chế độ IT Phân loại cơ chế tỷ giá theo IMF Cơ quan xác lập cơ chế Hàn Quốc 1/1998 Thả nổi hoàn toàn Ngân hàng trung ương với sự góp ý của chính phủ. Philippines 1/2002 Thả nổi hoàn toàn Sự tham gia chung của chính phủ và ngân hàng trung ương. Thái Lan 4/2000 Thả nổi có điều chỉnh không công bố trước. Chính phủ với sự góp ý của ngân hàng trung ương. Indonesia Năm 1999 Thả nổi có điều chỉnh không báo trước. Chính phủ với sự góp ý của ngân hàng trung ương Việt Nam - Cố định có điều chỉnh Chính phủ với sự góp ý của ngân hàng trung ương Brazil 6/1999 Thả nổi độc lập Chính phủ với sự góp ý của NHTW Mexico 1/1999 Thả nổi độc lập NHTW Colombia 9/1999 Thả nổi có quản lý với những điều chỉnh không được xác định trước Cùng tham gia bởi chính phủ và NHTW31 Bảng 2 Trình bày các biến và dữ liệu thu thập Biến Công thức Cách Tính Dữ liệu Nguồn Tỷ giá danh nghĩa Ln(tỷ giá danh nghĩa) Tỷ giá danh nghĩa cuối tháng IMF Lạm phát kỳ vọng Lạm phát kỳ vọng tính theo trung bình trượt của lạm phát thực tế Lạm phát tính theo chỉ số GDP deflator IMF, WB Lỗ hổng sản lượng công nghiệp kỳ vọng + GDP kỳ vọng tính theo trung bình trượt của GDP thực. + Sử dụng bộ lọc HP-Filter tính lỗ hổng sản lượng từ GDP kỳ vọng. GDP thực theo quý1 IMF Lãi suất kỳ vọng Lãi suất danh nghĩa IMF Tỷ giá thực ) ) + Tỷ giá danh nghĩa + Chỉ số CPI IMF 1 GDP thực theo quý được sử dụng thay cho sản lượng công nghiệp theo quý vì sản lượng công nghiệp theo quý chỉ có thể thu thập từ dữ liệu Data Stream với mức phí lớn. Đồng thời tại bài nghiên cứu gốc tác giả sử dụng sản lượng công nghiệp vì không có GDP thực theo tháng. Nên về bản chất, sử dụng GDP thực theo quý tính lỗ hổng sản lượng là chính xác hơn.32 Chỉ số sản lượng công nghiệp Chỉ số sản lượng công nghiệp IMF Lãi suất Lãi suất liên ngân hàng và lãi suất chiết khấu. IMF33 Mô tả dữ liệu: o Tỷ giá danh nghĩa: Bằng logarit tự nhiên của tỷ giá danh nghĩa cuối tháng. Nguồn từ IMF o Lỗ hỏng sản lượng kỳ vọng từng quốc gia so với Mỹ: bằng logarit tự nhiên của một cộng lỗ hổng sản lượng kỳ vọng từng quốc gia chia một cộng lỗ hổng sản lượng kỳ vọng của Mỹ . Trong đó để đo lường lỗ hỏng sản lượng kỳ vọng , sử dụng phương pháp ước lượng, từ dãy số liệu GDP sau đó sử dụng bộ lọc HP filter để ước lượng đường xu hướng dài hạn tuyến tính (linear trend) của dãy số tăng trưởng GDP. Giá trị tại từng thời điểm trên đường này ( có bản chất phản ánh xu hương dài hạn của chuỗi số liệu GDP ban đầu) được coi là mức tăng trưởng sản lượng tiềm năng. Hiệu số giữa tăng trưởng GDP thực và giá trị xu hướng tính được tại từng thời điểm là lỗ hỏng sản lượng. Cần nói thêm rằng sản lượng tiềm năng của một nền kinh tế là một biến số lý thuyết, không thể quan sát trong thực tế, do đó, chỉ có thể ước lượng biến số này. Các nhà kinh tế đã phát triển rất nhiều mô hình nhằm ước lượng biến số này tùy theo điều kiện thực tiễn của từng quốc gia. Phương pháp ước lượng đơn giản và được sử dụng phổ biến nhất với hiệu quả tương đối tốt là phương pháp ước lượng dùng công cụ lọc HP filter. o Lạm phát kỳ vọng từng quốc gia so với Mỹ: bằng logarit tự nhiên của một cộng lạm phát kỳ vọng từng quốc gia chia một cộng lạm phát kỳ vọng của Mỹ. Trong đó: Lạm phát kỳ vọng được tính theo trung bình trượt ba quý của lạm phát thực tế và lạm phát thực tế được tính từ chỉ số GDP deflator. Nguồn từ IMF o GDP thực: Phương pháp để tính GDP thực được dựa trên nền tảng lý thuyết của bài nghiên cứu “ Những phương pháp đo lường tỷ giá thực -Measures of the Real GDP of US Trading” của C. H. Dos Santos, A. M. Shaikh, and G. Zezza. o Lãi suất kỳ vọng: bằng logarit của lãi suất danh nghĩa của từng quốc gia chia cho lãi suất danh nghĩa của Mỹ. Ở đây, lãi suất danh nghĩa là lãi suất chưa được điều chỉnh bởi lạm phát hay việc tính lãi kép. Tuy nhiên, dữ liệu về lãi suất34 danh nghĩa của các nước trên các nguồn dữ liệu của IMF, WB không hề có. Do đó, chúng tôi đã lấy lãi suất thị trường (money market rates) của các quốc gia thay thế cho lãi suất này. Bởi lãi suất o Lãi suất: bằng logarit của lãi suất danh nghĩa ngắn hạn của từng quốc gia chia cho lãi suất điều hành của Mỹ ( Federal fund rates). Trong đó, lãi suất danh nghĩa ngắn hạn của các quốc gia, chúng tôi hầu như lấy lãi suất trái phiếu kho bạc và lãi suất trái phiếu chính phủ, trừ trường hợp của Colombia và Philipine do không có lãi suất trái phiếu chính phủ nên chúng tôi lấy lãi suất chiết khấu. Còn lãi suất điều hành của Mỹ (Federal fund rates) được định nghĩa là lãi suất mà tại đó tổ chức lưu ký tích giao dịch ổn định một cách tích cực được tổ chức tại Cục Dự trữ Liên bang, gọi là quỹ liên bang, các giao dịch này thường là qua đêm, trên cơ sở không có thế chấp tài sản. Tổ chức với cán cân thanh toán thặng dư trong tài khoản của họ cho vay số dư này cho các tổ chức cần các cân đối lớn hơn. Lãi suất quỹ liên bang là một tiêu chuẩn quan trọng trong thị trường tài chính. Từ định nghĩa này, chúng tôi lấy lãi suất trái phiếu chính phủ ngắn hạn để tính toán cho lãi suất quỹ liên bang này. 6. Kết quả nghiên cứu: 6.1 Kiểm định tính dừng và đồng liên kết: Chúng tôi sẽ tiến hành kiểm định tính dừng của bảng (panel unit root tests) và kiểm định tính đồng liên kết bảng giữa các biến (panel cointegration tests) cho mỗi mô hình mà chúng tôi đã đề cập ở trên. Và cả hai kiểm định bảng này đều cho thấy hiệu quả hơn so với mỗi kiểm định cho chuỗi thời gian đơn lẻ tương ứng. Bảng 2 và 3 sẽ lần lượt trình bày kết quả hai kiểm định bảng này. Trong bảng 2, chúng tôi đưa ra những kết quả kiểm định được phát triển bởi các tác giả Levin, Lin & Chu (2002) hay còn gọi là LLC; Im, Pesaran và Shin (2003) được gọi là IPS; Hadri (2002) còn gọi là HAD. Ba kiểm định khác nhau này được chọn bởi vì chúng có những giả thiết Ho khác nhau. LLC giả thiết Ho là một nghiệm đơn vị chung, ngược lại, kiểm định IPS có Ho là một nghiệm đơn vị riêng lẻ. Cuối cùng, kiểm định HAD trái ngược với Ho, giả thiết dừng. Tóm lại, các kết quả trong bảng 2 chỉ ra sự bác bỏ Ho tính không dừng, có nghĩa là hầu hết các chuỗi đều là dừng. Chỉ có một vài chuỗi là không dừng như lãi suất kỳ vọng từng quốc gia so với Mỹ, lạm35 phát kỳ vọng của Mỹ, lãi suất kỳ vọng của Mỹ, lạm phát của Mỹ, lãi suất từng quốc gia so với Mỹ. Trong bảng 3, chúng tôi trình bày kiểm định đồng liên kết bảng phát triển bởi Kao (1999). Mục đích là kiểm định nghiệm đơn vị của các phần dư trong các hồi quy từ các mô hình tỷ giá theo quy tắc Taylor ((2.6), (2.7), (2.11), (2.12), (2.13), (2.14)). Chúng tôi sử dụng kiểm định đồng liên kết bảng của Kao, sử dụng kiểm định nghiệm đơn vị phần dư của dữ liệu bảng để kiểm tra giả thiết Ho là không có đồng liên kết. Cũng giống như kiểm định đồng liên kết hai bước cho chuỗi thời gian đơn lẻ của Engle và Granger (1987), nếu tất cả các biến là đồng liên kết thì phần dư phải dừng. Kết quả chỉ ra rằng, có một sự đồng liên kết mạnh mẽ giữa các biến đối với các mô hình theo quy luân Taylor. Bảng 3 Kiểm định tính dừng bảng STT Chuỗi dữ liệu Levin,Lin & Chu (t-value) Im, Pesaran and Shin (W-stat) PP-Fisher (Chi-Square) 1 Tỷ giá danh nghĩa -2.54304*** -2.02309** 23.2491 2 Lạm phát kỳ vọng từng QG so với Mỹ -0.60021 -4.17228*** 29.8493 3 Lỗ hổng sản lượng từng QG kỳ vọng so với Mỹ -0.32417 -8.05450*** 62.6793*** 4 D(Lãi suất kỳ vọng từng QG so với Mỹ) -1.64107* -5.92412*** 54.1360*** 5 Tỷ giá thực -2.75278*** -2.37998*** 46.3583*** 6 Lạm phát kỳ vọng từng QG -0.67053 -4.74820*** 30.2855** 7 Lỗ hổng sản lượng kỳ vọng từng QG 2.59760 -8.08799*** 66.4802*** 8 Lãi suất kỳ vọng từng QG -1.09322 -1.67476** 35.9929*** 9 D(Lạm phát kỳ vọng của Mỹ) -5.62785*** -7.71727*** 40.3148*** 10 Lỗ hổng sản lượng kỳ vọng của Mỹ 4.67691 -4.71653*** 50.3781*** 11 D(Lãi suất kỳ vọng của Mỹ) -3.78617*** -8.03502*** 40.7560*** 12 Lạm phát từng QG so với Mỹ -3.25091*** -6.22307*** 50.1678*** 13 Lỗ hổng sản lượng từng QG so với Mỹ -4.33292*** -9.93227*** 96.5770*** 14 D(Lãi suất từng QG so với Mỹ) -0.52560 -4.40232*** 157.958*** 15 Lạm phát từng QG -3.85116*** -4.86624*** 33.4156*** 16 Lỗ hổng sản lượng từng QG -3.62185*** -7.29126*** 66.0499*** 17 Lãi suất từng QG -1.61750* -1.74512** 34.1963*** 18 D(Lạm phát của Mỹ) 5.57049 -2.72891*** 97.7180*** 19 Lỗ hổng sản lượng của Mỹ -1.89765** -3.85971*** 26.5605**36 20 Lãi suất của Mỹ -1.82804** -0.49890 4.24387 Ghi chú: tất cả các dữ liệu theo quý và được tính bằng logarit tự nhiên của các giá trị danh nghĩa mong đợi. Tất cả các kiểm định giả thiết nghiệm đơn vị là Ho. Kiểm định đầu tiên, Levin, Lin & Chu, giả định một nghiệm đơn vị chung, ngược lại các kiểm định khác giả định những nghiệm đơn vị đơn lẻ cho mỗi quốc gia. Các dấu sao bên phải những con số, ***, ** và * cho thấy mức ý nghĩa thống kê lần lượt ở 1%, 5% và 10%. Bảng 4 Kiểm định đồng liên kết bảng của – Kao (1999) Mô hình Statistic PVT thuần nhất -4.589230*** PVT-không thuần nhất -3.301928*** FDT-thuần nhất -3.945805*** FDT-không thuần nhất -4.232416*** FDFT - thuần nhất -4.134205*** FDFT – không thuần nhất -4.507682*** Ghi chú: Tất cả các biến theo quý và được xác định bởi logarit tự nhiên của các tỷ số của những giá trị mong đợi mỗi quốc gia so với Mỹ. Các kiểm định giả thiết Ho là không có đồng liên kết. các dấu sao bên phải những con số, ***. ** và * cho thấy mức ý nghĩa thống kê lần lượt ở 1%, 5% và 10%. 6.2 Dự báo tỷ giá hối đoái: Kết quả: Bảng 5-a và 5-b trình bày kết quả của việc thực hiện dự báo tỷ giá hối đoái cho các quốc gia chuỗi thời gian và dữ liệu bảng gộp ECMS, tương ứng, bằng cách báo cáo số liệu thống kê được đề xuất bởi Diebold và Mariano (1995) với khoảng tin cậy bootstrapped (sau đó được gọi như thống kê DM). Chúng tôi tính toán các số liệu thống kê DM là trung bình của sự khác biệt trong dự báo sai số bình phương giữa bước đi ngẫu nhiên và mô hình tỷ giá hối đoái cụ thể. Với giả thuyết H0: kết quả dự báo của hai phương trình là như nhau.Nếu mô hình tỷ giá hối đoái tốt hơn bước đi ngẫu nhiên thì thống kê DM này có một giá trị dương, được liên kết với việc bác bỏ giả thuyết H0 ở mức ý nghĩa 10% hoặc ít hơn.37 Bảng 6-a, 6-b lần lượt thể hiện kết quả của việc kiểm định chỉ số Theil’s U đánh giá kết quả dự báo của mô hình hồi quy dữ liệu bảng và mô hình hồi quy dữ liệu theo từng quốc gia; trong đó so sánh hiệu quả của mô hình dự báo theo quy tắc Taylor và mô hình dự báo bước đi ngẫu nhiên với các giá trị dự báo 1 quý, 2 quý và 4 quý tới. Với các giá trị nhỏ hơn 1 thể hiện kết quả dự báo của mô hình dự báo theo quy tắc Taylor tốt hơn so với kết quả dự báo của mô hình bước đi ngẫu nhiên. Giá trị lớn hơn hoặc bằng một chứng tỏ mô hình dự báo theo quy tắc Taylor thể hiện không tốt hơn so với mô hình bước đi ngẫu nhiên. Bảng 7-a, 7-b lần lượt thể hiện kết quả tính toán chỉ số Hit Rate đối với mô hình hồi quy dữ liệu bảng và mô hình hồi quy dữ liệu từng quốc gia. Chỉ số Hit rate đo bẳng tỷ lệ phần trăm (số quan sát) kết quả dự báo của mô hình theo quy tắc Taylor thể hiện tốt hơn so với kết quả dự báo của mô hình bước đi ngẫu nhiên trong hai kiểm định là Diebold and Mariano (1995) và Theil’s U với khoảng tin cậy bootstrapped. Nhìn chung thì kiểm định Theil’s U có chỉ số Hit rate cao hơn so với kiểm định Diebold and Mariano (1995) ở cả mô hình hồi quy dữ liệu bảng và hồi quy dữ liệu từng quốc gia. Kết quả cho thấy: - Đối với mô hình hồi quy dữ liệu bảng chỉ số Hit rate với độ tin cậy bootstrapped cho thấy mô hình PVT thuần nhất có kết quả dự báo là tốt nhất trong tất cả các mô hình so với mô hình bước đi ngẫu nhiên với 15/24 quan sát (chiếm tỷ lệ 62.5% trong kiểm định Diebold và Mariano (1995)) và 21/24 quan sát (chiếm tỷ lệ 87.5% trong kiểm định Theil’s u). Trong khi mô hình PVT không thuần nhất thể hiện một hiệu suất kém hơn chỉ với tỷ lệ 11/24 quan sát ( tỷ lệ 45.83% trong kiểm định Diebold and Mariano (1995)) và các mô hình MP thì cho ra kết quả dự báo rất kém. Điều này thì phù hợp với bài nghiên cứu của Rogoff and Stavrakeva (2008) cho các nền kinh tế phát triển. - Đối với mô hình hồi quy dữ liệu từng quốc gia sự hiệu quả trong kết quả dự báo của mô hình PVT thuần nhất là không hoàn toàn vượt trội giống như trong hồi quy dữ liệu bảng nữa với chỉ 16/24 quan sát (tỷ lệ 66.67% trong kiểm định Theil’s U) và 3/24 quan sát (chiếm tỷ lệ 12.25% trong kiểm định Diebold and38 Mariano (1995)). Trong khi đó các mô hình PVT và FDT còn lại cũng cho thấy hiệu suất không tốt trong việc dự báo so với mô hình bước đi ngẫu nhiên. Điều này cho thấy việc dự báo bẳng mô hình hồi quy dữ liệu bảng cho kết quả tốt hơn so với sử dụng mô hình hồi quy từng quốc gia. Điều này thì hoàn toàn phù hợp với những lý thuyết đưa ra ở trên. Ngoài ra việc các mô hình FDT không thể hiện tốt các kết quả dự báo so với các mô hình FDT là do trong mô hình FDT việc áp đặt các hạn chế như đồng nhất các tham số của quốc gia được tính toán và tham số của quốc gia làm tiêu chuẩn đôi khi có thể cải thiện khả năng dự đoán vì các mô hình được hạn chế ước tính các hệ số ít hơn đáng kể. Tóm lại, kết quả của chúng tôi chỉ ra ba sự kiện quan trọng. Thứ nhất, so với các bài nghiên cứu trước đây về khả năng dự báo tỷ giá hối đoái đối với các nước công nghiệp phát triển, các dự đoán của các mô hình tỷ giá hối đoái theo quy tắc Taylor áp dụng nhóm này của các nước đang phát triển thực hiện tốt hơn nhiều. Thứ hai, so với nền kinh tế mới nổi khác nghiên cứu bằng cách sử dụng phân tích xuyên quốc gia, việc sử dụng các thông tin tổng hợp cải thiện đáng kể khả năng dự báo. Giải thích của chúng tôi là kết quả cuối cùng này xuất phát từ thực tế mà chúng tôi nhóm các quốc gia với các đặc tính tương tự và chúng tôi đã tăng hiệu quả trong tính toán bằng cách sử dụng số liệu hồi quy dữ liệu bảng.39 Bảng 5-a KIỂM ĐỊNH DIEBOLD AND MARIANO (1995) CHO HỒI QUY DỮ LIỆU BẢNG QUỐC GIA THỜI GIAN PVT THrẦN NHẤT PVT KHÔNG THrẦN NHẤT FDT THrẦN NHẤT FDT KHÔNG THrẦN NHẤT FDFT THrẦN NHẤT FDFT KHÔNG THrẦN NHẤT BRAZIL 1 QUÝ 0.016322** 2.782482 0.017140** 2.768958 -0.034429 -1.758415 0.032548* 2.873689 0.016951** 2.467814 0.002058 1.082043 2 QUÝ 0.030196* 3.727134 0.030800* 3.556673 -0.020098 -0.958199 0.020739 1.562833 0.021922 2.760806 0.000885 0.191041 4 QUÝ 0.041552* 5.557386 0.042568* 5.547991 -0.008289 -0.442921 0.006048 0.557238 0.019303* 1.755701 -0.003064 -0.635677 COLOMBIA 1 QUÝ 0.005584** 2.464351 0.005538** 2.548867 0.016149** 2.349682 0.019163* 2.848006 0.006276** 2.781427 0.006199* 2.858356 2 QUÝ 0.012836** 2.607639 0.012691** 2.747002 0.009859 1.473921 0.012873** 2.243431 0.010466** 1.989920 0.0103305 2.044268 4 QUÝ 0.018749* 2.882454 0.018690* 2.877773 0.002824 0.649573 0.005838 1.692133 0.017825*** 3.006092 0.018733* 3.343872 INDONESIA 1 QUÝ -0.938337 0.653744 0.001204 0.888315 -0.01350** -2.358937 -0.01257** -2.119800 0.002133 1.234160 0.002058 1.082043 2 QUÝ 0.001749 1.029619 0.002172 1.260036 -0.01251** -2.197553 -0.011578*** -1.983538 0.001256 0.514554 0.000885 0.291041 4 QUÝ 0.001944 0.808614 0.002492 1.125099 -0.011600* -2.064258 -0.0106*** -1.862741 -0.003730 -0.886277 -0.003064 -0.635677 HÀN QUỐC 1 QUÝ 0.006754** 2.542681 0.007010** 2.401500 -0.01532** -2.130315 -0.0193*** -1.885753 0.006937** 2.351337 0.007064** 2.312359 2 QUÝ 0.014892** 2.617077 0.015116** 2.560483 -0.007122 -0.738188 -0.011155 -0.868564 0.012641** 2.557311 0.013073** 2.56786340 4 QUÝ 0.022876** 2.712938 0.023394** 2.682324 0.001088 0.090790 -0.002945 -0.192799 0.009297 1.337471 0.018768** 2.796429 MEXICO 1 QUÝ 0.002662 0.951571 0.002152 0.814409 -0.034688* -3.227155 -0.053657* -3.227252 0.003720 1.056796 0.003712 1.033529 2 QUÝ 0.004570 1.085299 0.003774 0.883490 -0.032625* -3.453461 -0.051594* -3.352868 0.003936 0.768974 0.003384 0.644719 4 QUÝ 0.006485 1.324191 0.005709 1.142097 -0.030626* -3.570207 -0.049595* -3.448470 0.006201 0.949375 0.006108 0.894094 PHILIPPINES 1 QUÝ 0.003924** 1.803296 0.003532 1.524251 0.016497 1.357484 0.000872 0.268774 0.003400 1.408431 0.003184 1.285456 2 QUÝ 0.010110*** 1.806745 0.009576 1.669690 0.006950 1.114741 0.007055 1.061160 0.008165 1.331946 0.007628 1.242398 4 QUÝ 0.019510*** 1.740160 0.019042 1.688488 0.000767 0.282456 0.016601 1.343875 0.016843 1.416605 0.016469 1.384789 THÁI LAN 1 QUÝ 0.001607*** 1.805374 0.000998 1.045536 -0.010304* -2.912300 -0.035863* -4.163496 0.001337 1.259515 0.001111 0.954577 2 QUÝ 0.003846** 2.251176 0.003140*** 1.865924 -0.00811** -2.055551 -0.033662* -3.824334 0.002137 1.004647 0.001361 0.594335 4 QUÝ 0.006707** 2.752641 0.006017** 2.656262 -0.005174 -1.270621 -0.030733* -3.534955 0.001658 0.556409 0.000873 0.279462 VIỆT NAM 1 QUÝ -0.001890 -1.159649 -0.001719 -1.586495 -0.010079* -3.577360 -0.020795* -3.719380 -0.000204 -0.318397 -0.000733 -0.822829 2 QUÝ -0.001580 -0.738768 -0.001322 -0.980725 -0.009354* -3.784973 -0.02007* -3.833647 -0.000647 -0.389094 -0.002011 -0.863043 4 QUÝ -0.002433 -0.938337 -0.002256 -1.316283 -0.009464* -3.795186 -0.002018* -3.838336 -0.003403 -1.114489 -0.006194 -1.41157341 Ghi chú: Thống kê S của Diebold và Mariano (1995) được tính toán bằng cách sử dụng mô hình bước đi ngẫu nhiên coi là chuẩn so với giá trị dự báo được cung cấp bởi mô hình xác định tỷ lệ hối đoái và mô hình hiệu chỉnh sai số theo từng quốc gia cụ thể được xác định trong phương trình (3.1) và (4.3). Nếu S- statistic dương chỉ ra rằng các mô hình xác định tỷ giá hối đối và mô hình hiệu chỉnh sai số có hiệu suất dự báo tốt hơn so với mô hình bước đi ngẫu nhiên và một giá trị âm cho thấy điều ngược lại. Dưới giá trị thống kê S, bài nghiên cứu trình bày giá trị p-value đối với hình thức một chiều của các kiểm định DM, giả thuyết thay thế được xác định phù hợp với các dấu hiệu của các số liệu thống kê-S. Nếu giá trị này là dương , bài nghiên cứu đang kiểm định giả thuyết H0 của độ chính xác trong dự báo cân bằng những thay thế rằng các mô hình dự báo tỷ giá hối đoái là thực hiện tốt hơn so với bước đi ngẫu nhiên. Trong trường hợp ngược lại, tức là, thống kê S là âm, Kiểm định thay thế là bước đi ngẫu nhiên thực hiện tốt hơn so với các mô hình tỷ giá hối đoái. Chúng tôi phân biệt hai kiểm định này bằng cách trình bày giá trị p-value trong ngoặc đơn cho trường hợp thứ hai. Tất cả các giá trị p-value được thấy là phiên bản được bootstrap các của các số liệu thống kê thử nghiệm tương ứng và được dựa trên 1000 phép lặp.42 Bảng 5-B: KIỂM ĐỊNH DIEBOLD AND MARIANO (1995) CHO HỒI QUY DỮ LIỆU TỪNG QUỐC GIA QUỐC GIA THỜI GIAN PVT THrẦN NHẤT PVT KHÔNG THrẦN NHẤT FDT THrẦN NHẤT FDT KHÔNG THrẦN NHẤT FDFT THrẦN NHẤT FDFT KHÔNG THrẦN NHẤT BRAZIL 1 QUÝ -0.01169** -2.396748 0.334689* 2.802923 -0.001895 -0.148372 0.098999** 2.183784 -0.011591** -2.677779 0.354632* 1.840187 2 QUÝ -0.019036** -2.101239 0.131904 1.338242 -0.007160 -0.450274 -0.008740 -0.776376 -0.01834*** -1.949415 0.103939 1.419687 4 QUÝ 0.0512*** 1.827719 0.013818 1.166408 0.070458 1.040980 -0.008205 -1.570907 0.043473*** 1.777240 0.014705 1.286973 COLOMBIA 1 QUÝ -0.004924* -3.329348 -0.000699 -0.373557 -0.002030 -1.238467 0.045034** 1.947089 -0.004830** -2.586874 0.186322 1.975881 2 QUÝ -0.001527 -0.638038 0.01123*** 1.959441 -0.002274 -0.612691 0.029999** 1.996710 -0.006003 1.441628 0.017832 2.060322 4 QUÝ 0.049943 0.176800** 0.004389 0.008317 -0.005283 0.00304543 1.303481 1.716903 0.528229 1.215777 -0.642154 1.238195 INDONESIA 1 QUÝ 0.08199** 2.641349 0.00454*** 1.734225 0.08636** 2.293346 0.004028 1.456336 0.073349** 2.637304 0.004491 1.391464 2 QUÝ 0.01157** 2.355892 0.012396** 2.426830 0.0084*** 1.810399 0.019442** 2.334853 0.00917*** 1.916147 0.004771 1.409493 4 QUÝ 0.003160 1.471185 0.15555*** 1.991190 0.023026 1.676484 0.112830*** 1.826691 0.001682 0.788007 0.097644 1.634186 HÀN QUỐC 1 QUÝ -0.005521 -1.371248 0.009919 1.183365 -0.00684** -2.214263 0.023233*** 1.694023 -0.0003558 -0.993374 0.013172*** 1.953189 2 QUÝ -0.010288 -1.628426 0.013359 1.364129 -0.000673 -0.153261 0.007902 0.995760 -0.000218 -0.038481 0.043232** 2.636864 4 QUÝ -0.000618 -0.247128 0.005766 1.314516 0.000321 0.085449 0.000777 0.247040 -0.002063 -0.953432 0.004638 1.148575 MEXICO 1 QUÝ -0.002291 -1.070209 0.038256** 2.063412 0.087779 1.117363 0.002073 1.009852 -0.002934 -1.471089 0.002316 1.215092 2 QUÝ 0.000144 0.060854 0.011901 2.459273 0.000164 0.111196 0.040720 1.178025 0.000873 0.427131 0.012294** 1.798449 4 QUÝ 0.013473 1.513375 0.026012 0.010480 1.228514 0.537820 1.150756 0.014841 1.056506 0.080360 1.549858 PHILIPPINES 1 QUÝ -0.003117 -0.851656 0.014393 0.959074 -0.0019*** -1.934295 0.02117*** 1.713885 -0.001647 -0.541334 0.002230 0.348307 2 QUÝ 0.002654 0.220570 0.085890 1.594594 -0.005185 -1.146653 0.001119 0.542788 0.008947 1.113245 0.027220 0.841893 4 QUÝ -0.001306 -0.792955 0.002317 0.620625 -0.003489 -1.595066 -0.000297 -0.273195 -0.001004 -0.676114 0.000905 0.377065 THÁI LAN 1 QUÝ -0.0011*** -1.872821 0.021655** 2.602005 0.000986 0.451514 0.040363* 2.598977 -0.00118*** -1.893816 0.024171** 2.45907144 2 QUÝ 0.002900 0.564683 0.102141** 1.419691 0.014503 1.292799 0.008454 1.357503 0.003264 0.643199 0.048508** 2.026593 4 QUÝ -0.001765 -1.386655 0.003589 2.074003 -0.000670 -1.243054 0.001550 0.970403 -0.001855 -1.551050 0.003686 2.010175 VIỆT NAM 1 QUÝ -0.000443 -1.009580 0.000285 0.515784 -0.001026 -1.678589 -0.000679 -1.276695 -0.000590 -1.429377 -0.000179 -0.348148 2 QUÝ 0.027039 0.005122 1.447971 -0.076440 0.000462 1.248644 -0.000214 -0.565878 0.001527 1.578824 4 QUÝ -0.000166 -0.931514 0.306600 -0.000395 -1.301632 -0.000232 0.861697 -0.000163 -1.294783 0.000100 0.568712 Chú ý: Thống kê S của Diebold và Mariano (1995) được tính toán bằng cách sử dụng mô hình bước đi ngẫu nhiên coi là chuẩn so với giá trị dự báo được cung cấp bởi mô hình xác định tỷ lệ hối đoái và mô hình hiệu chỉnh sai số theo từng quốc gia cụ thể được xác định trong phương trình (3.1) và (4.2). Nếu S- statistic dương chỉ ra rằng các mô hình xác định tỷ giá hối đối và mô hình hiệu chỉnh sai số có hiệu suất dự báo tốt hơn so với mô hình bước đi ngẫu nhiên và một giá trị âm cho thấy điều ngược lại. Dưới giá trị thống kê S, bài nghiên cứu trình bày giá trị p-value đối với hình thức một chiều của các kiểm định DM, giả thuyết thay thế được xác định phù hợp với các dấu hiệu của các số liệu thống kê-S. Nếu giá trị này là dương , chúng tôi đang kiểm định giả thuyết H0 của độ chính xác trong dự báo cân bằng những thay thế rằng các mô hình dự báo tỷ giá hối đoái là thực hiện tốt hơn so với bước đi ngẫu nhiên. Trong trường hợp ngược lại, tức là, thống kê S là âm, Kiểm định thay thế là bước đi ngẫu nhiên thực hiện tốt hơn so với các mô hình tỷ giá hối đoái. Chúng tôi phân biệt hai kiểm định này bằng cách trình bày giá trị p-value trong ngoặc đơn cho trường hợp thứ hai. Tất cả các giá trị p-value được thấy là phiên bản được bootstrap các của các số liệu thống kê thử nghiệm tương ứng và được dựa trên 1000 phép lặp.45 Bảng 6-A: KIỂM ĐỊNH CHỈ SỐ THEIL’S U CHO HỒI QUY DỮ LIỆU BẢNG QUỐC GIA THỜI GIAN PVT THUẦN NHẤT PVT KHÔNG THUẦN NHẤT FDT THUẦN NHẤT FDT KHÔNG THUẦN NHẤT FDFT THUẦN NHẤT FDFT KHÔNG THUẦN NHẤT BRAZIL 1 QUÝ 0,575* 0,545* 1,553 0,859* 0,552* 0,526* 2 QUÝ 0,469* 0,452* 1,232 0,681* 0,659* 0,633* 4 QUÝ 0,422* 0,397* 1,079 0,597* 0,786* 0,663* COLOMBIA 1 QUÝ 0,771* 0,773* 0,891* 0,759* 0,737* 0,741* 2 QUÝ 0,619* 0,624* 0,725* 0,617* 0,705* 0,71* 4 QUÝ 0.555* 0,557* 0,635 0,541* 0,585* 0,555* INDONESIA 1 QUÝ 0,911* 0,88* 1,878 1,831 0,775* 0,784* 2 QUÝ 0,851* 0,811* 1,725 1,681 0,895* 0,928* 4 QUÝ 0,855* 0,81* 1,613 1,572 1,231 1,193 HÀN QUỐC 1 QUÝ 0,566* 0,543* 1,626 1,717 0,55* 0,538* 2 QUÝ 0,423* 0,408* 1,184 1,271 0,551* 0,528* 4 QUÝ 0,363* 0,335* 0,973* 1,054 0,804* 0,536* MEXICO 1 QUÝ 0,799* 0,841* 2,391 2,881 0,703* 0,704* 2 QUÝ 0.717* 0,774* 2,113 2,546 0,763* 0,8* 4 QUÝ 0,657* 0,707* 1,919 2,312 0,676* 0,682* PHILIPPINES 1 QUÝ 0,553* 0,612* 0,93* 0,92* 0,631* 0,661* 2 QUÝ 0,382* 0,437* 0,642* 0,635* 0,557* 0,596* 4 QUÝ 0,296* 0,331* 0,478* 0,473* 0,461* 0,479* THÁI LAN 1 QUÝ 0,699* 0,826* 2,068 3,523 0,758* 0,804* 2 QUÝ 0,529* 0,642* 1,586 2,702 0,775* 0,863* 4 QUÝ 0,435* 0,522* 1,275 2,171 0,894* 0,946* VIỆT NAM 1 QUÝ 1,904 1,84 3,873 5,467 1,133 1,42 2 QUÝ 1,447 1,384 2,734 3,858 1,203 1,546 4 QUÝ 1,68 1,64 2,844 4,014 1,884 2,375 Ghi chú: Kiểm định chỉ số Theil’s U đánh giá kết quả dự báo của mô hình hồi quy dữ liệu bảng; trong đó so sánh hiệu quả của mô hình dự báo theo quy tắc Taylor và mô hình dự báo bước đi ngẫu nhiên với các giá trị dự báo 1 quý, 2 quý và 4 quý tới. Dấu sao bên phải mỗi số thể hiện giá trị nhỏ hơn 1,có nghĩa là kết quả dự báo của mô hình dự báo theo quy tắc Taylor tốt hơn so với kết quả dự báo của mô hình bước đi ngẫu nhiên.46 Bảng 6-B: KIỂM ĐỊNH CHỈ SỐ THEIL’S U CHO HỒI QUY DỮ LIỆU TỪNG QUỐC GIA. QUỐC GIA THỜI GIAN PVT THUẦN NHẤT PVT KHÔNG THUẦN NHẤT FDT THUẦN NHẤT FDT KHÔNG THUẦN NHẤT FDFT THUẦN NHẤT FDFT KHÔNG THUẦN NHẤT BRAZIL 1 QUÝ=0,78G=1,20S=0,959*=0,839*=0,782*=1,21U=2 QUÝ=0,757*=1,96R=0,885*=0,866*=0,768*=1,80P=4 QUÝ=1,40O=2,15P=1,55Q=1,64R=1,34U=2,69V=COLOMBIA=1 QUÝ=0,737*=0,913*=0,891*=1,34P=0,737*=1,11N=2 QUÝ=0,952*=1,28R=0,895*=1,66P=0,794*=1,43S=4 QUÝ=1,21U=2,00P=1,08T=1,58P=0,871*=2,21O=INDONESIA=1 QUÝ=1,23O=1,32V=1,56V=1,32O=1,13T=1,32R=2 QUÝ=1,60Q=1,62T=2,03N=1,86S=1,50Q=1,29Q=4 QUÝ=2,93O=3,21P=3,12S=3,44N=2,75O=2,11N=HÀN QUỐC=1 QUÝ=0,917*=1,33S=1,04N=1,07V=0,81G=1,24U=2 QUÝ=0,719*=1,29Q=0,684*=1,27P=0,782*=1,38Q=4 QUÝ=0,628*=1,26V=0,998*=1,42N=0,887*=1,59V=MEXICO=1 QUÝ=0,79G=0,989*=1,05T=1,20U=0,72G=1,16R=2 QUÝ=1,00S=1,52T=1,52S=2,53P=1,04O=1,54S=4 QUÝ=1,50T=2,10S=3,17=7,53Q=1,54S=2,76O=PHILIPPINEp=1 QUÝ=0,875*=1,31S=0,723*=1,00N=0,919*=1,16Q=2 QUÝ=0,843*=1,69=0,824*=1,10Q=0,945*=1,16U=4 QUÝ=1,10Q=2,57N=0,822*=1,29N=1,28T=1,69S=THÁI LAN=1 QUÝ=0,817*=1,57R=0,901*=1,33N=0,804*=1,58V=2 QUÝ=0,769*=2,33V=0,876*=1,80O=0,744*=2,48O=4 QUÝ=0,784*=2,24P=1,22Q=2,54P=0,829*=2,10N=VIỆT NAM=1 QUÝ=0,795*=1,05S=0,801*=0,975*=0,802*=1,09V=2 QUÝ=0,708*=1,13V=0,473*=0,738*=0,586*=0,885*=4 QUÝ=0,934*=2,60U=0,733*=1,02U=0,795*=1,66P= Ghi chú: Kiểm định chỉ số Theil’s U đánh giá kết quả dự báo của mô hình hồi quy dữ liệu từng quốc gia; trong đó so sánh hiệu quả của mô hình dự báo theo quy tắc Taylor và mô hình dự báo bước đi ngẫu nhiên với các giá trị dự báo 1 quý, 2 quý và 4 quý tới. Dấu sao bên phải mỗi số thể hiện giá trị nhỏ hơn 1,có nghĩa là kết quả dự báo của mô hình dự báo theo quy tắc Taylor tốt hơn so với kết quả dự báo của mô hình bước đi ngẫu nhiên.47 BẢNG 7-A: TÍNH CHỈ SỐ HIT RATE CHO MÔ HÌNH HỒI QUY DỮ LIỆU BẢNG PHƯƠNG PHÁP KIỂM ĐỊNH=PVT THUẦN NHẤT PVT KHÔNG THUẦN NHẤT FDT THUẦN NHẤT FDT KHÔNG THUẦN NHẤT FDFT THUẦN NHẤT FDFT KHÔNG THUẦN NHẤT Kiểm Định Diebold and Mariano (1995) Tất cả=SỐ LƯỢNG=15=11=N=P=T=R=HIT RATE=62.5B=45.83%=4,16B=12,5B=29,16%=20.83%=1 Quý=SỐ LƯỢNG=R=P=N=O=P=O=HIT RATE=62.5B=37.5B=12.5B=25B=37.5B=25B=2 Quý=SỐ LƯỢNG=R=Q=M=N=O=N=HIT RATE=62.5B=50B=0,00B=12.5B=25B=12.5B=4 Quý=SỐ LƯỢNG=R=Q=M=M=O=O=HIT RATE=62.5B=50B=0,00B=0,00B=25B=25B=Kiểm Định Theil’s U Tất Cả=SỐ LƯỢNG=21=21=S=V=20=20=HIT RATE=87,5B=87,5B=25B=37,5B=83,33%=83,33%=1 QUÝ=SỐ LƯỢNG=T=T=O=P=T=T=HIT RATE=87,5B=87,5B=25B=37,5B=87.5B=87.5B=2 QUÝ=SỐ LƯỢNG=T=T=O=P=T=T=HIT RATE=87,5B=87,5B=25B=37,5B=87.5B=87.5B=4 QUÝ=SỐ LƯỢNG=T=T=O=P=S=S=HIT RATE=87,5B=87,5B=25B=37,5B=75B=75B= Ghi chú: chỉ số Hit Rate thể hiện tỷ lệ phần trăm (số lần) kết quả dự báo của mô hình theo quy tắc Taylor thể hiện tốt hơn so với kết quả dự báo của mô hình bước đi ngẫu nhiên.48 BẢNG 7-B: TÍNH CHỈ SỐ HIT RATE CHO MÔ HÌNH HỒI QUY DỮ LIỆU TỪNG QUỐC GIA PHƯƠNG PHÁP KIỂM ĐỊNH=PVT THUẦN NHẤT PVT KHÔNG THUẦN NHẤT FDT THUẦN NHẤT FDT KHÔNG THUẦN NHẤT FDFT THUẦN NHẤT FDFT KHÔNG THUẦN NHẤT Kiểm Định Diebold and Mariano (1995) Tất cả =SỐ LƯỢNG=P=V=O=T=P=S=HIT RATE=12,25%=37.5B=8,33B=29,16%=12,5B=25B=1 Quý=SỐ LƯỢNG=N=Q=N=R=O=P=HIT RATE=12,5B=50B=12.5B=62.5B=25B=37,5B=2 Quý=SỐ LƯỢNG=N=P=N=O=N=P=HIT RATE=12,5B=37.5B=12.5B=25B=12,5B=37,5B=4 Quý=SỐ LƯỢNG=N=O=M=M==M=M=HIT RATE=12.5B=25B=0.00B=0,00B=0,00B=0,00B=Kiểm Định Theil’s U Tất Cả=SỐ LƯỢNG=16=O=14=Q=17=N=HIT RATE=66,67%=8,33B=58,33%=16,67%=70,83%=4,16B=1 QUÝ=SỐ LƯỢNG=T=O=R=O=T=M=HIT RATE=87,5B=8,33B=62,5B=25B=87.5B=0,00B=2 QUÝ=SỐ LƯỢNG=S=M=S=O=S=N=HIT RATE=75B=0,00B=75B=25B=75B=12,5B=4 QUÝ=SỐ LƯỢNG=P=M=P=M=Q=M=HIT RATE=37,5B=0,00B=37,5B=0,00B=50B=0,00B= Ghi chú: chỉ số Hit Rate thể hiện tỷ lệ phần trăm (số lần) kết quả dự báo của mô hình theo quy tắc Taylor thể hiện tốt hơn so với kết quả dự báo của mô hình bước đi ngẫu nhiên. 7. Kết luận: 7.1 Kết luận: Nghiên cứu này đóng góp vào dữ liệu bằng cách mở rộng cho những nền kinh tế mới nổi nghiên cứu về viêc xác định tỷ giá hối đoái và những mô hình Taylor với những dự báo theo hồi quy dạng bảng. Thiết lập 8 nền kinh tế mới nổi, bài nghiên cứu tìm thấy khả năng dự báo cao hơn cho những mô hình được điều chỉnh bởi các biến kinh tế vĩ mô kỳ vọng. Chính sách tiền tệ nội sinh (ví dụ mô hình Taylor) giá trị hiện tại của các thông số kỳ vọng hiệu quả vượt trội hơn so với mô hình bước đi ngẫu49 nhiên kết hợp phân tích quốc gia và khoảng thời gian. Môt kết luận quan trọng khác rằng bài nghiên cứu có thể chứa đựng của khả năng dự báo bởi những thông tin tập hợn các quốc gia có chế độ tiền tệ tương tự và khuôn khổ tỷ giá hối đoái. Bởi vì bài nghiên cứu đã thực hiện với chuỗi dữ liệu trong dài hạn đối với những nền kinh tế đang phát triển, hiệu quả của hồi quy bảng –pooled panel data bù đắp cho những khó khăn đồng nhất ẩn chứa. Trong thực tế, Mark và Sul (2012) điều tra những điều kiện dưới dạng dự báo của tỷ giá hối đoái bằng hồi quy bảng dạng gộp- pooled panel –data regression thì chính xác hơn so với hồi quy theo chuỗi dữ liệu. Các bài nghiên cứu kết luận hiệu quả của hồi quy bảng dạng gộp thì tốt hơn so với hồi quy theo chuỗi dữ liệu của từng quốc gia khi kích thước mẫu là nhỏ và khi những hệ số chỉ cho thấy tính không đồng nhất giữa các quốc gia. Bởi vì bài nghiên cứu xem xét kích thước mẫu tương đối nhỏ đối với những dữ liệu có sẵn và chúng tôi chỉ xem xét ở những nền kinh tế mới nổi áp dụng những chính sách tiền tệ tương tự/ chế độ tỷ giá hối đoái, bài nghiên cứu đã có kết quả không ngạc nhiên bởi dự báo chính xác của dữ liệu bảng. 7.2 Hạn chế và hướng mở rộng của đề tài: Nghiên cứu này có một số hạn chế có thể dẫn đến những nghiên cứu đầy hứa hẹn trong tương lại. Đó là các mô hình kinh tế vĩ mô hiện đại xác định một cách đồng thời nhiều biến số khác bên cạnh tỷ giá hối đoái dưới hình thức mô hình cân bằng chung ngẫu nhiên động – dynamic stochastic general equilibrium (DSGE). Sử dụng hoàn chỉnh hơn mô hình DSGE để dự đoán tỷ giá hối đoái là một hướng mở rộng của đề tài50 DANH MỤC TÀI LIỆU THAM KHẢO 1. “Taylor rules and exchange rate predictability in emerging economies. Jaqueson K.Galimbertia,b, Marcelo L.Mourac,*.(2012). 2. Taylor rules and exchange rate predictability in emerging economies. Jaqueson K.Galimbertia,b, Marcelo L.Mourac,*.(2010). 3. What can Taylor rules say about monetary policy in Latin America? Marcelo L. Moura *, Alexandre de Carvalho. 4. Exchange rate models are not as bad as you think. Charles Engel Nelson C. Mark Kenneth D. West. 5. Empirical exchange rate models of the nineties: Are any fit to survive? Yin-Wong Cheung,*, Menzie D. Chinn, Antonio Garcia Pascual. 6. Taylor rules and exchange rate predictability in emerging economies. Marcelo L. Moura. 7. The accuracy and efficiency of the consensus forecasts: a further application and 8. extension of the pooled approach. Int. J. Forecasting 25 (1), 167–181 Ager, P., Kappler, M., Osterloh, S., 2009. 9. Inflation targeting and real exchange rates in emerging markets. World Dev. 39 (5), 712–724 Aizenman, J., Hutchison, M., 2011 10. Baltagi, B.H., 2008. Econometric Analysis of Panel Data, fourth ed. John Wiley & Sons, West Sussex. 11. How useful are the forecasts of intergovernmental agencies? The IMF and OECD versus the consensus. Appl. Batchelor, R., 2001. 12. Batini, N., Laxton, D., 2007. Under what conditions can inflation targeting be adopted? The experience of emerging markets. In: 13. Mishkin, F., Schmidt-Hebbel, K. (Eds.), Monetary Policy under Inflation Targeting. Central Bank of Chile, Santiago, pp. 1–38. 14. Bilson, J.F.O., 1978. The monetary approach to the exchange rate: some empirical evidence, staff papers. Int. Monetary Fund 2551 15. Berkowitz, J., Giorgianni, L., 2001. Long-horizon exchange rate predictability? Rev. Econ. Stat. 83, 81–91. 16. Brenner, M., Sokoler, M., 2010. Inflation targeting and exchange rate regimes: evidence from the financial markets. Rev. Finance 17. 14 (2), 295–311. 18. Brito, R.D., Bystedt, B., 2010. Inflation targeting in emerging economies: panel evidence. J. Dev. Econ. 91 (2), 198–210. 19. Cheung, Y.-W., Chinn, M.D., Pascual, A.G., 2005. Empirical exchange rate models of the nineties: are any fit to survive? J. Int. 20. Money Finance 24 (7), 1150–1175. 21. Choi, I., 2001. Unit root tests for panel data. J. Int. Money Finance 20 (2), 249–272. 22. Clarida, R., Gali, J., Gertler, M., 1998. Monetary rules in practice: some international evidence. Eur. Econ. Rev. 42, 1033–1067. 23. Clark, T.E., West, K.D., 2006. Using out-of-sample mean squared prediction errors to test the martingale difference hypothesis, 24. comparing predictive accuracy. J. Econometrics 135, 1–2, pp. 155–186. 25. Clark, T.E.,West, K.D., 2007. Approximately normal tests for equal predictive accuracy in nested models. J. Econometrics 138 (1), 26. 291–311. 27. Diebold, F.X., Mariano, R.S., 1995. Comparing predictive accuracy. J. Bus. Econ. Stat. 13 (3), 253–263. 28. Engel, C., West, K.D., 2005. Exchange rates and fundamentals. J. Pol. Econ. 113 (3), 485–517. 29. Engel, C., West, K.D., 2006. Taylor rules and the Deutschmark-Dollar real exchange rate. J. Mon. Cred. Bank 38 (5), 1175–1194. 30. Engel, C., Mark, N.C., West, K.D., 2008. Exchange rate models are not as bad as you think. In: Acemoglu, D., Rogoff, K., 31. Woodford, M. (Eds.), NBER Macroeconomics Annual 2007. University of Chicago Press, pp. 381–441.52 32. Ferreira, A.L., León-Ledesma, M.A., 2007. Does the real interest parity hypothesis hold? Evidence for developed and emerging 33. markets. J. Int. Money Finance 26, 364–382. 34. Galí, J., Gertler, M., 2007. Macroeconomic modeling for monetary policy evaluation. J. Econ. Perspect. 21 (4), 25–45. 35. Galimberti, J.K., Moura, M.L., 2011. Improving the Reliability of Real-time Hodrick–Prescott Filtering Using Survey Forecasts, 36. Centre for Growth and Business Cycle Research Discussion Paper Series. University of Manchester. No. 159. 37. Gerdesmeier, D., Mongelli, F.P., Roffia, B., 2007. The Eurosystem, the US Federal Reserve and the Bank of Japan: similarities and 38. differences. J. Mon. Cred. Bank 39, 1785–1819. 39. Gonçalves, C.E., Salles, J.M., 2006. Inflation targeting in emerging economies: what do the data say? J. Dev. Econ. 5, 1–5. 40. Groen, J.J.J., 2005. Exchange rate predictability and monetary fundamentals in a small multi-country panel. J. Mon. Cred. Bank 41. 37 (3), 495–516. 42. Hodrick, R.J., 1978. An empirical analysis of the monetary approach to the determination of the exchange rates. In: Frankel, J.A., 43. Johnson, H.G. (Eds.), The Economics of Exchange Rates: Selected Studies. Addison Wesley Publishing Company, Reading, 44. Massachusetts. 45. Hodrick, Robert J., Prescott, Edward C.,1997. Postwar US Business cycles: an empirical investigation. J. Mon. Cred. Bank 29 (1),1–16. 46. Hooper, P., Morton, J., 1982. Fluctuations in the dollar: a model of nominal and real exchange rate determination. J. Int. Money 47. Finance 1 (1), 39–56. 48. Im, K.S., Pesaran, M.H., Shin, Y., 2003. Testing for unit roots in heterogeneous panels. J. Econometrics 115 (1), 53–74. 49. Ince, O., 2010. Forecasting Exchange Rates Out-of-Sample with Panel Methods and Real-Time Data. Unpublished manuscript.53 50. Inoue, A., Kilian, L., 2004. In-sample or out-of-sample tests of predictability: which one should we use? Econometric Rev. 23, 51. 371–402. 52. Isiklar, G., Lahiri, K., 2007. How far can we forecast? Evidence from cross-country surveys. Int. J. Forecasting 23 (2), 167–187. 53. Kao, C., 1999. Spurious regression and residual-based tests for cointegration in panel data. J. Econometrics 90, 1–44. 54. Kilian, L., 1999. Exchange rates and monetary fundamentals: what do we learn from long-horizon regressions? J. Appl. 55. Econometrics 14 (5), 491–510. 56. Levin, A., Lin, C.-F., Chu, J., 2002. Unit root tests in panel data: asymptotic and finite-sample properties. J. Econometrics 108 (1), 57. 1–24. 58. Li, H., Maddala, G., 1997. Bootstrapping cointegrating regressions. J. Econometrics 80 (2), 297–318. 59. Lin, S., Ye, H., 2009. Does inflation targeting make a difference in developing countries? J. Dev. Econ. 89, 118–123. 60. Loungani, P., 2001. How accurate are private sector forecasts? Cross-country evidence from consensus forecasts of output 61. growth. Int. J. Forecasting 17 (3), 419–432. 62. Mark, N.C., 1995. Exchange rates and fundamentals: evidence on long-horizon predictability. Am. Econ. Rev. 85 (1), 201–218. 63. Mark, N.C., 2009. Changing monetary policy rules, learning, and real exchange rate dynamics. J. Mon. Cred. Bank 41 (6). 64. Bài nghiên cứu: “ Nguyên tắc Taylor trong điều hành chính sách tiền tệ” của Nguyễn Đức Long và Lê Quang Phong. .54